斯坦利•克罗(Stanley Kroll)是美国著名的交易专家,1960年进入全球金融中心华尔街。他在华尔街的33年之中,一直在市场上交易,积累了大量的经验。在20世纪70年代初的暴涨行情中,用1.8万美元获利100万美元。接着他远离了投资市场,漫游世界,独享人生。5年的游历中,斯坦利•克罗潜心研究经济理论及金融、投资理论,并先后出版了5本专著,本文节选自他的著作《期货交易策略》第九章。

从电话听筒中听到的事情,几乎令人不敢相信。听筒彼端是南达科他州一位仁兄,我们所谈的是长期操作系统的事情。那位老兄抱怨,1985整个年,他老是在芝加哥谷物市场一而再,再而三惨遭“上套下轧”。

“我当然希望 1986 年谷物市场有一些好的趋势出现,”他滔滔不绝地说,“因为我已经受够了这个要命、没趋势的市场。”要命,没有趋势,我口中喃喃念着,他怎么好意思说这种话?

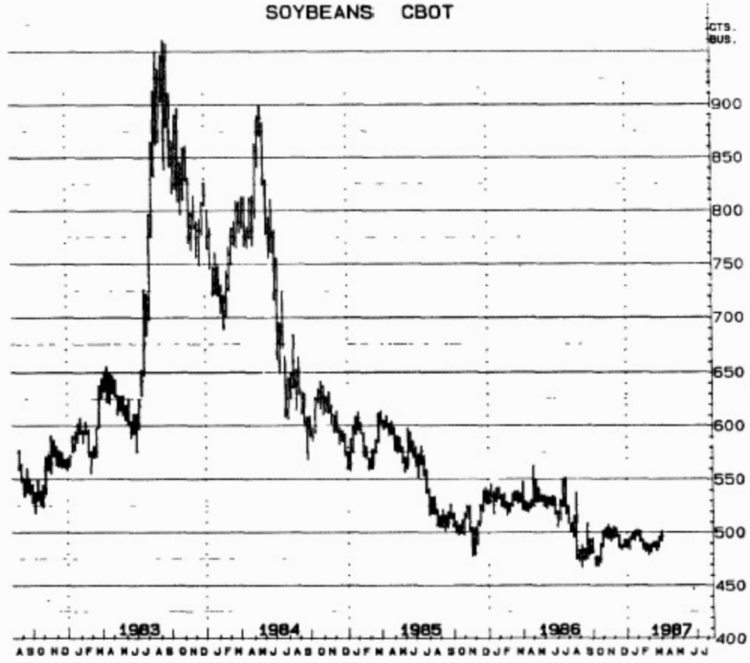

1985 年几乎一整年,谷物市场一路跌个不停―――玉米从四月的 2.85 跌到九月的 2.20。小麦从三月的 3.60 跌到 七 月的 2.75―――那相当于每手 4250 美元。最后是黄豆,叫芝加哥注意黄豆动向的人跌眼镜,因为它几乎是从 1984 年 6 月就开始节节下滑,没有停过(见图 9-1)。事实上,有些精明的系统操作者,在 1984 年 6 月 11 日下午就注意到十分清楚的卖出讯号,因为放空黄豆,可坐收 12000 美元的未平仓利润(每口)。到了 1985 年 12 月 16 日终于平仓出场时,利润是 10500 美元。

图 9-1 黄豆长期周线图

(1984 年年中黄豆在 9.00 处反弹失败后,就一直处于大空头市场。你能想象竟然有位操作员说 1985 年的市场根本没有趋势?它就跟你看过的所有典型的下跌走势完全一样。精明的仓位操作者,在明显的空头市场中,一定会放空,而赚到很多的利润。)

南达科他那位老兄真正的意思―――也许他根本不知道―――是希望谷物市场上扬,同时引导他的信心上升,好让他做多,赚些钱。

你是不是注意过,一般振作者说某市场“不错”时,其实他的意思是说市场上涨,而他也正好做多?当他说市场“很糟”时,其实他的意思是说市场下跌,而他正好不幸做多。似乎不管市场走势如何,反正他就是做多,可是在明眼人都知道的空头市场里,他却套牢在赔钱的仓位里,欲哭无泪。

我想,人的天性总是希望见到价格或价值节节高攀,而不是一路下滑。我们一直以为不论对整个经济还是对个人来说,通货膨胀都是件很健康而且很好的事情。毕竟, 谁愿意今年赚的钱比去年少?谁愿意自己的房子、财产、事业今年的价值不如去年?如果有人想从价格或经济价值下跌的情势中大捞一笔,可能会被人骂为大逆不道。

可是姑且不论政治或经济,千古不易的一个真理是:市场确实有一半左右的时间是在下跌,而且“滑得比飞得还快”,有经验和成功的操作者知道,下跌走势的市场要比上涨的市场,赚钱更稳而且更快。

一般投机客要抓住显著的下跌走势,而且要能在某种程度内经常抓住,一个重大的障碍,就是他对任何市场天生就有一种看多的心理。即使趋势是很明显地下跌,好些投机客还是固执地寄望价格终会反弹,或者讲明些,他们以为自己能够抓住反转点,大赚一笔。这种投机方式, 以前是很昂贵的做法,将来依然一样昂贵。

想要有所成就的投机客,不应该有这种主观和一厢情愿的想法,而应该运用客观和可行的方式去操作。这种方式可能是他自己创造的某些东西、他订的服务或市场通讯,或者是自动化交易系统。可是,有了可行的方法或系统之后,并不能保证财源就会自动滚滚而来―――-使用的时候,应该照它原来的目的去用,前后一致,而且要严守纪律。这表示,你的方法或系统发出的所有讯号,你都要遵行, 而不是只看到“买进”的讯号,或能证实自己个人的偏见没错的信号,才照着去做。

我曾写过一篇文章,讨论操作者一面倒,偏爱多头市场的现象。许多人写信告诉我,这种特殊的市场偏好主要是投机大众采用的方法,有经验的操作者也会下注在空头,对空头市场则会用比较务实的态度面对。

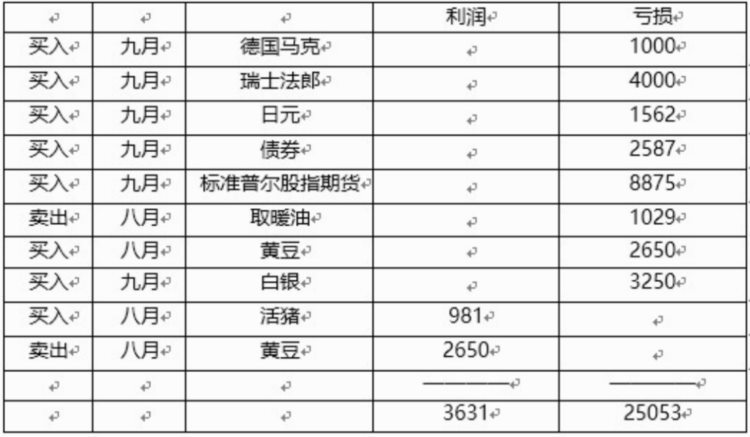

我们很难证实两种看法何者正确。你要用什么方法去叫一大堆专业操作者或分析师透露他们真正的市场仓位?不过,《华尔街日报》半年一次调查二十位知名商品专家的意见时,每年可以窥出真实的情形两次。这项调查里面包含未来六个月内的买进和卖出建议:第一个选择给三分,第二个选择给二分,第三个选择给一分。

这个结果一目了然:八位专家里面有六位建议买进,而无视于市场已普遍形成一个大头部,即将在未来两年多的时间里一路下跌。事实上,八个建议中只有两个后来能够赚到钱,它们是―――你先猜猜?―――评分最低的两个:买进活猪和卖出黄豆。如果你把 1984 年上半年八个“最好的投资”依序列出它们的实际表现,结论会叫你咋舌不已。以下计算出来的数字,是在每一个市场以一手合约为准得到的:

这里我并不是要说有些人会把所有的钱输光。下跌走势到某个地方,操作者有可能已经把某些赔钱的仓位给平掉,甚至转而做空。不过,从上面那份总结表里,我们可以看到不管是哪个市场,不管操作者过去的经验或心思缜密的程度如何,买进的建议真的是多于卖出的建议。经纪公司发表的选股建议,也可以看到相同的现象:这里,买进建议与卖出建议的比例是九比一!

从摘要表的结果也可以看出,要预测价格十分困难。不过,就是专家,所做的预测也有正确的时候,只是如果你有心把他们所做的预测一一纪录下来,你就发现,他们的“安打率”可能不到 50%。这里出现另一件不言而喻的事情,也就是―――合理的停损是不可少的保障,以免可以接受的小损失演变成一发不可收拾的财务大灾难。

记忆所及,最长的空头“秀”当属 1978 年到 1985 年的外币跌势(美元的多头市场):瑞士法郎从 69.00 跌到 35.00,德国马克从 58.00 跌到 29.00,英镑从 2.40 跌到 1.05 左右。

虽然有为期这么长的空头市场,我们却见到不断有人抓底部,投机客一直在追逐一个“大奖”―――强势美元走势反转。这七年时间内,全世界密切注意和等候外币见底的操作者人数,可能比其他任何种类都要多。操作者必须面对的关键问题,以及将来在类似的情况中必须继续面对的关键问题是下面这些:

1、这七年的空头市场期间内不同的时间中,外币市场是不是由下而上形成显著的反弹?

2、操作者要怎么参与这种反转,同时保持合理的停损保护,以免(事实上就曾经发生过)反弹讯号是错误的,市场最后还是继续下跌?

3、假使操作者已经转而做多,而且因停损而平仓,那么他要怎样回到空方阵营,继续在空头市场中“玩” 下去?

我经常指出,长期的大趋势,尤其是下跌趋势,不会很快反转。它们常都会维持一段令人难以忍受的时间,伴随难以计数的假信号,造成许多操作者惨遭冲洗出场。可是,我们还是能够找到合乎逻辑的方式,使得运气稍微对你有利。你一定要避免去抓头部和底部,因为那顶多是种主观和没有根据的进出方式。

此外,这种做法很少能够成功。还有,你必须发挥耐性和严守纪律,等候你的技术指标或系统告诉你反转已发生,在这个时候才跳上新出现的趋势。如果你的指标带着你走向另一个方向,也应该用合理的停损保护你所做的新仓位。万一反转是虚假和无法维持久远的,反转停损也能把你带回持续进行中的趋势。

以上面外币长达七年的空头市场来说,只要市场继续在一个宽广、连续的区间内下滑,也就是,这个区间内一个高点比一个高点低、一底比一底低。那我们就要十分小心谨慎,避免去试探底部。我们找不到合乎逻辑的方式,提出强而有力的论点,去预测市场的反转点,从而大下赌注在那一点上。

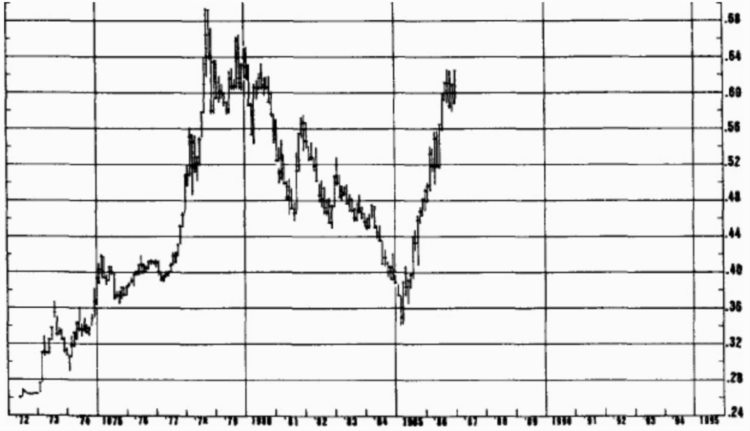

一些过分急切的操作者,一直想这么做,多年下来都徒劳无功。相反的,我们是按下面所述的方式去面对市场:在市场可能筑底(或者由空翻多)的每一点,我们会找出相对的个别反压点。每一个外币市场收盘价都必须站上这些点,才能在我们的分析中合乎趋势已反转的论调。我们有许多千钧一发或“差一点”的时刻,但是你从所附的瑞士法郎长期走势图(图 9-2),可以看出趋势明显向下。

1985 年上半年市场在 34.00 左右触底以前,没有一次反弹的高点能够超越上一次反弹的高点。我们所用的长期操作系统之一,在 1985 年 3 月 12日发出了初步的买进信号,同年 6 月 13 日发出了后续的买进信号。我们的技术指标证实了分析无误:第一次从 34.00 反弹到 41.00 之后,接下来出现 50%的回档跌到 37.00。这表示可以买进瑞士法郎,但只在 38.05 的价格水准。我们等着在回档失败和反弹恢复时进场买进。

图 9-2 瑞士法郎(最近期)长期月线图

(这是个典型、变动不居的长期市场走势。1978 年底瑞士法郎在 69.00 左右做头反转,1985 年上半年以前, 一直处在大空头趋势里面。大部分投机大众不管市场趋势,执意做多,这七年的空头市场几乎是一场浩劫。

1985 年年中,趋势反转向上,大多数的投机客错过了列车。不管是在感情上,还是在财力上,他们都已经筋疲力尽:过去几年,他们死抱赔钱的多头仓,已经无力跟市场战斗。可是在这段期间内,许多公共商品基金因放空外币,得到了可观的利润。)

预估趋势会反转、建立了新仓位之后,有必要用合理的停损来保护新的仓位。那什么才叫做合理?这要看操作者个人可以忍受多大程度的“痛苦”而定。在我的书中,可以设定为保证金的 50%到 100%,换算成金额,也就是 600 美元到 1500 美元。很明显的,你愿意冒多大的风险,跟你预做获胜的机率多大有关系。所以说,如果你是个非常长线的操作者,一向能从赚钱的长线操作中赚到数千美元,那显然你可以比那些时进时出的人冒更大的风险。

我们都看过许许多多逆势操作的例子。同样的,无数人硬要在趋势明显的市场中抓头部和底部,输掉的钱跟他可以合理预期赚到的钱根本不成比例―――每手赔上 15000 美元或更多。而且,你可以想象,一旦卖掉那么多,当市场发出下一个走势的信号时,大赔特赔的人即使这个时候应该进场,也不会有太大的兴趣。但是如果不是每手输掉几千美元,而是不到一千美元,情形会怎么样?他可以耐心地等候系统或其他技术方法发出的信号。他可以在新的仓位再拿一千美元去冒险。假使他的系统或技术方法是可行的,那么迟早他会在自己的仓位上赚大钱,而不必计较以前赔过的小钱。

有一道老儿歌唱道:“留下性命的人,有机会再上战场。”我愿为投机客改成:“操作不当而跑得开的人,只要留一口气,改天还能再进场(并赚钱)。”

你是不是曾经算过自己的投资组合中,长短期投资的比例,以及市场实际走势的长短期波动比例,两者有无差异?我曾这么做过,结果颇耐人寻味。1985 年 5 月,我打电话给几位同事,请他们告诉我:他们以及他们的客户在市场上所做仓位的情形。我也打电话给许多海外操作者和共同基金经理人。

很叫人惊讶,每个人都愿意坦白告诉我所建立仓位的详情。可是有件事情一点不叫人惊讶,那就是几乎所有的非专业操作者,以及太多的专业操作者,在特殊的空头环境中,大势明显强烈下跌时,都一面倒做多。那时候,我做过的趋势分析显示以下事实:

1、上升走势:咖啡豆、取暖油、黄豆油

2、下跌走势:黄铜、德国马克、黄金、原木、黄豆粉、英镑、糖、瑞士法郎、公债、日元

3、横向整理:玉米、燕麦、白金、史坦普股价指数、白银、黄豆、国库券、小麦(新货)

做个简要表,就可以发现二十一个市场中,只有 14%上涨趋势,48%趋势下跌,38%横向整理―――在这种情况下,操作者一味做多实在不是时候。事实上,在这种情况下,思虑周密的策略应该是,投资组合中做多的部分不宜超过 15 %到 25%。

合乎逻辑的市场策略,一定要伴随耐心,让你的顺势操作仓位能够充分成长,完全配合整个走势的动向。知名操作者之所以能够大赚其钱,原因便在他们能够很有耐性地紧抱顺势而为的仓位。可是耐心显然是一把两边都有利刃的剑。很有耐性地抱着逆势操作的赔钱的仓位,等于是打了一张非大赔不可的钞票。这个真理,几乎每个操作者都可以挺身作证。

说到市场趋势,我想到了 1984 年在日内瓦发生的一件事。那时我跟一个在银行界做事的朋友讨论策略问题,我问他对于某个很有名的“金虫”有什么看法。这位金虫几年来一直固执地预测美国的超级通货膨胀迫在眉睫,黄金价格会大涨到每英两 1000 美元。

这位金虫的身份很是显赫,不过他的市场灵敏度却不如其人,因为实际市场的事件和趋势,完全跟他大言不惭的说法背道而驰。我的银行家朋友很快地想了这个问题,说:“我的外套口袋里个表,多年来一点不灵光,可是每天还是会有两个时候时间是对的。”这个教训十分清楚:绝不要让自己套牢在一个跟“实际”市场的“实际”趋势不合的意见或仓位上。你必须相信和适应实际市场中主趋势真正在发生的事情。忽视这些主趋势,无异于拿自己的财物开玩笑。