今天再看一家处于水泥行业中游的上市公司财报,江西万年青水泥股份有限公司(股票简称:万年青)是由始建于1958年的江西水泥厂作为独家发起人,于1997年9月2日创立的江西省建材行业首家上市公司,是全国较早采用国产新型干法水泥工艺线的厂家。

万年青拥有万年、玉山、瑞金、于都、乐平和德安等6个熟料生产基地,7家粉磨企业,年熟料产能1500万吨、水泥产能2600万吨,生产的“万年青”牌系列硅酸盐水泥广泛用于机场、高楼、桥梁、隧道、高等级公路等国家大型重点工程建设中,在华东地区拥有较高的品牌知名度和客户认知度。

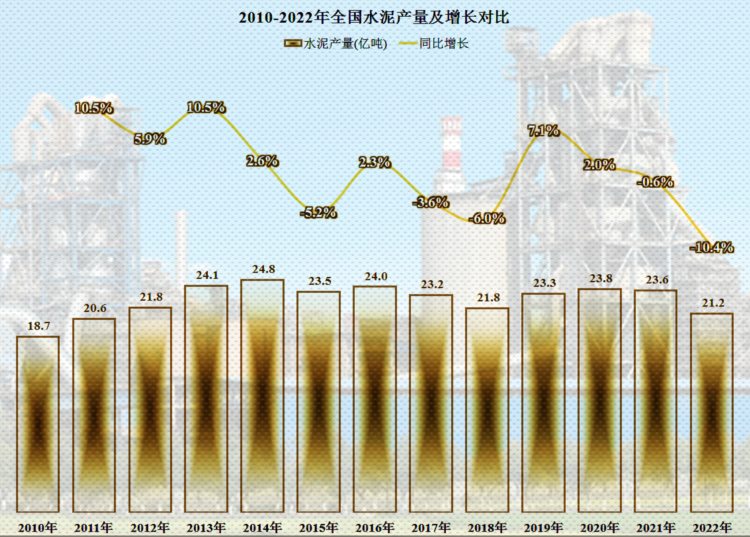

先来看一下国家统计局公布的2022年水泥行业的产量情况,全年全国水泥产量下跌了10.4%,为21.2亿吨,是2012年以来的最低纪录,不管是受疫情,还是受房地产和基建行业下行的影响,整个水泥行业的形势不太乐观。

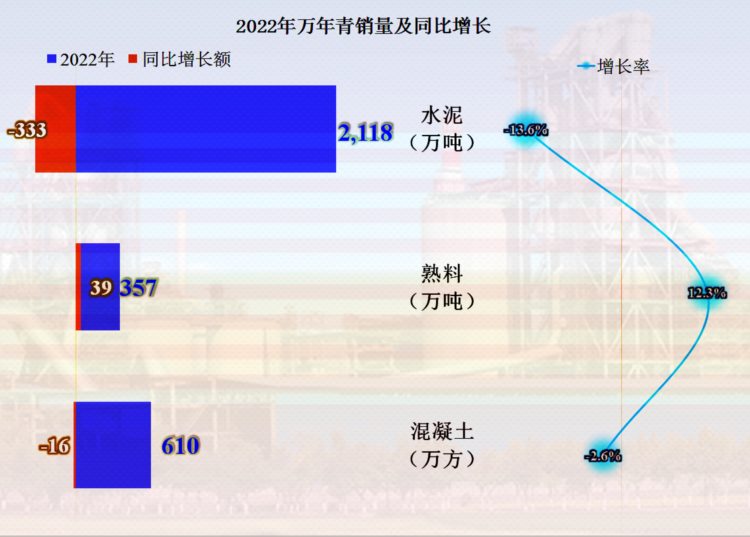

2022年万年青的水泥销量为2118万吨,同比下降了13.6%;产量为2125万吨,同比下降了13.9%。全国市场占有率为1%的万年青,其产销量的下降幅度高于行业平均水平,要么他们受到了行业龙头企业的更大竞争压力,要么就是其主要市场的需求情况下降幅度大于全国平均水平。

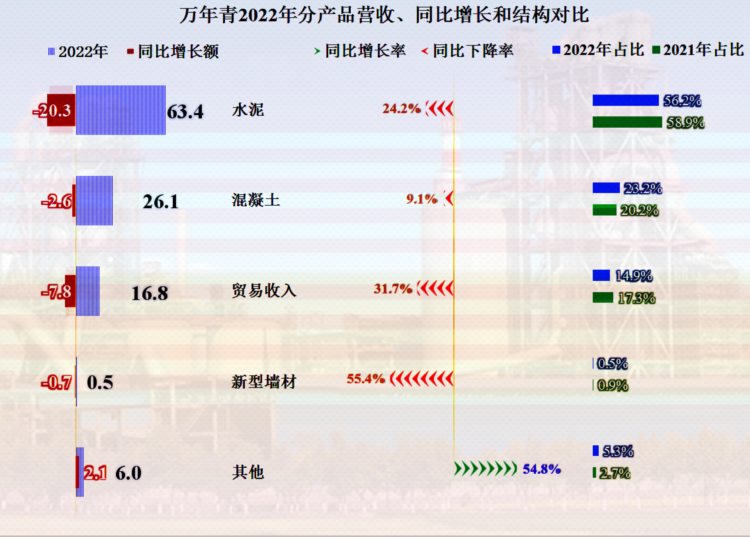

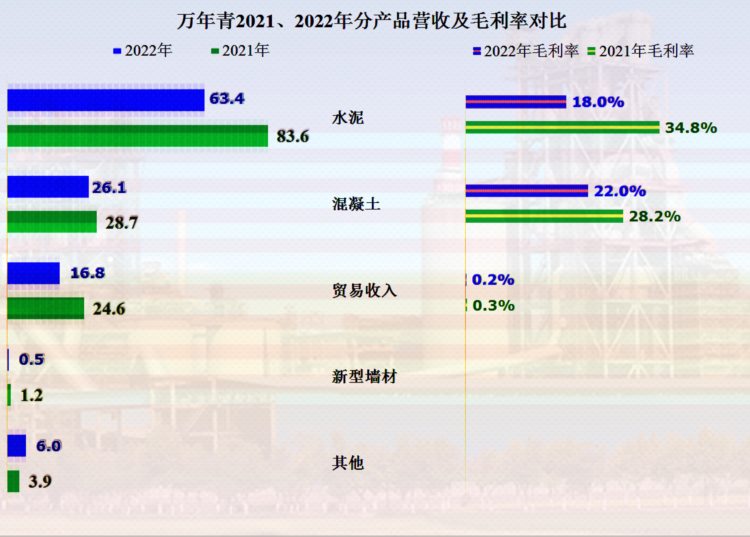

从各产品的销售收入对比来看,水泥下降的幅度大于销量的下降幅度,是不是平均价格下降了呢?由于他们还生产混凝土,还有不小的内部需求,不能说价格一定就在降,但考虑到混凝土业务的变化量并不大,应该说其水泥产品的平均价格应该是有一定下降的。

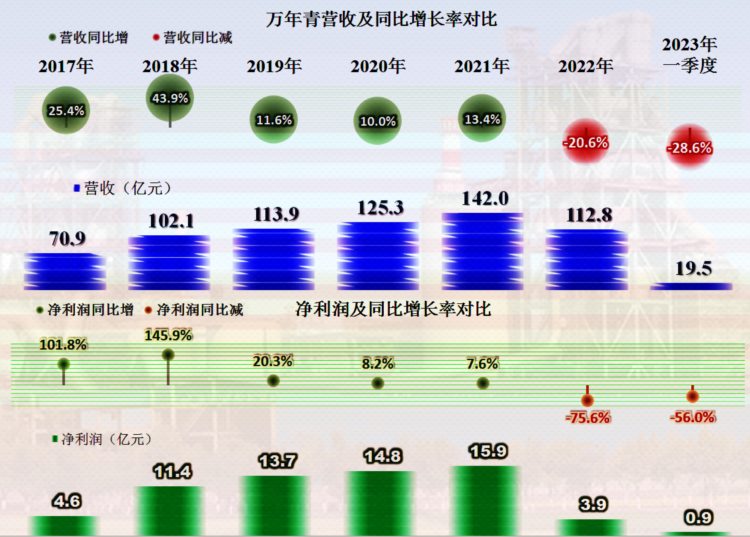

2022年,万年青的营收下跌了两成,为112.8亿元,净利润下跌了四分之三,仅为3.9亿元。这个表现虽然比2021年差了不少,但在行业中还算不错的了,比如和昨天我们分析的亚泰集团比,万年青的情况就要好太多了,除了营收下跌更小以外,更重要的是其没有房地产业务这个拖累。

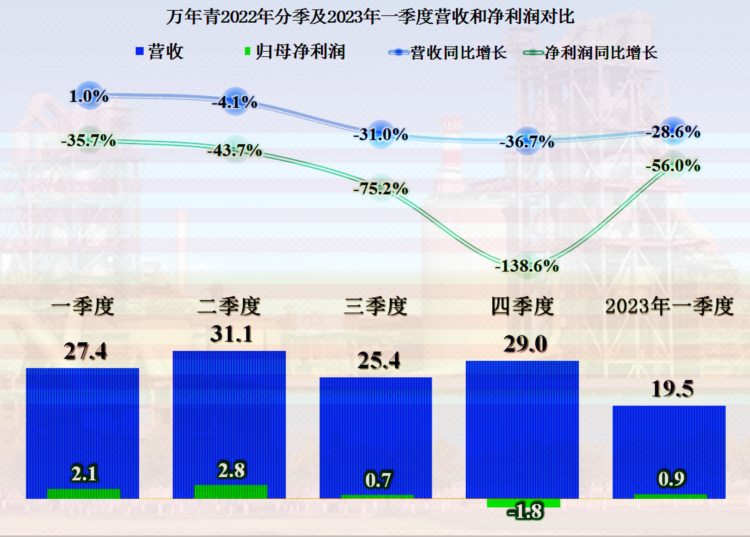

分季度来看,2022年前两个季度,营收还稳得起,从三季度开始,就有三成左右的下跌,这一趋势一直延续至2023年一季度。净利润的表现,是每一个季度都在大跌,四季度的亏损和年底集中计提减值损失等有关。从2022年三季度开始,单季盈利降至亿元以内的情况,可能接近现在的真实经营状态。

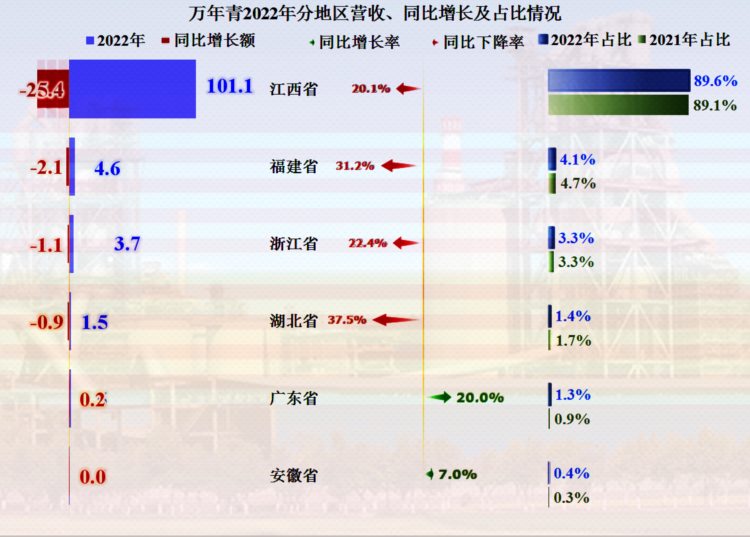

万年青九成的市场都在其大本营江西省,其他市场的占比合计在一成左右,水泥单位价值不高,有一定的运输半径,不适合长距离运输。除几家头部企业外,中游的企业基本上都是地方性的强势品牌。看了万年青的在建工程情况,他们也没有要发展成全国性行业龙头的野心。或许,在现在的行业形势下,也不太适合再搞产能和市场的大扩张了。

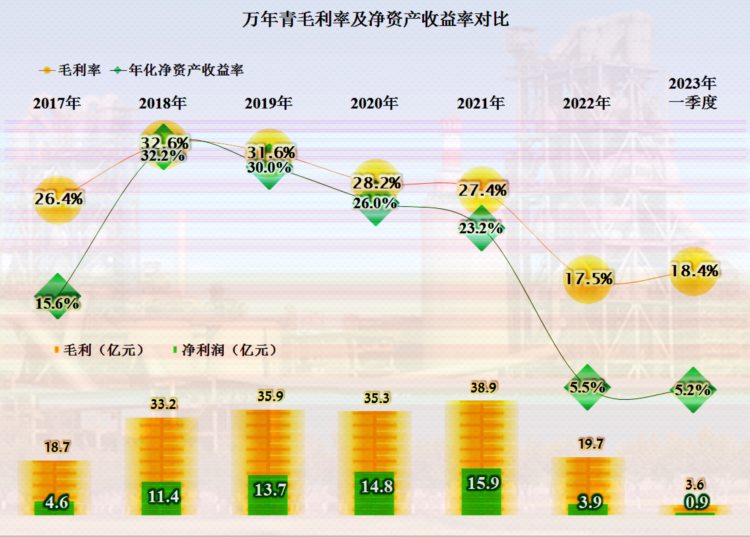

毛利率暴跌10个百分点,是其2022年盈利能力下降的主要原因。连续四年靠近毛利率的净资产收益率,极有可能发挥出“降龙十八掌”绝招的大好前景,彻底是没戏了。不过,就算这样下跌,其净资产收益率还在5%以上,这一点还是相当厉害的。

“水泥”和“混凝土”,这两大产品的毛利率都在大幅下跌,水泥下跌得更猛,但18%的水平还是算可以的了,要知道很多同行已经跌得只有一两个百分点了。从其2023年一季度的毛利率回升看,似乎短期内没有继续下跌了,这样的话,其后续经营的压力就会小一些。

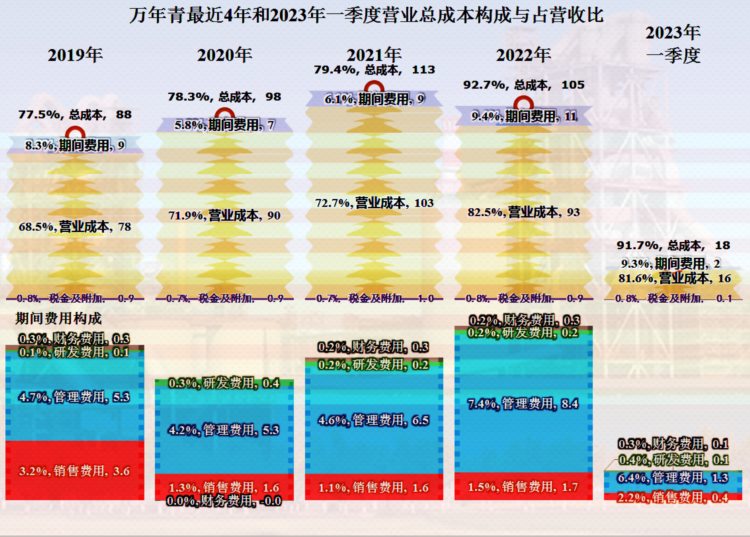

在2021年前,万年青有20多个百分点的主营业务盈利空间,2022年,受到毛利率下降和期间费用占营收比上升的双重挤压,只有7.3个百分点了,2023年一季度回升了一个百分点,情况似乎有所好转。

2022年,其资产和信用减值损失虽然有所增长,但还没有到影响盈亏的程度,行业下行损失的单,大家都在买,万年青相对要买得少一些。

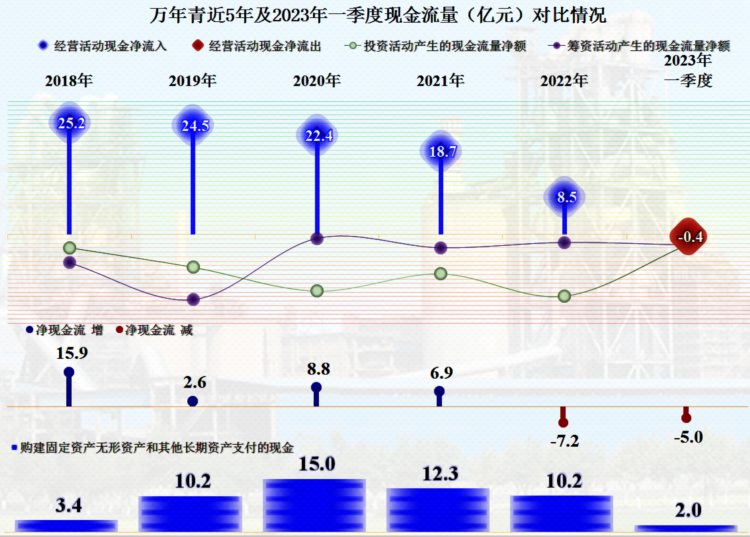

现金流量的表现虽然有所下降,但也还不错,“经营活动的净现金流”仍然是较大额度的净流入。只是其固定资产类的投资需求不小,而且这一状态持续好几年了,或许后续要慢下来了,毕竟市场形势已经不能支撑这样的大规模建设了。

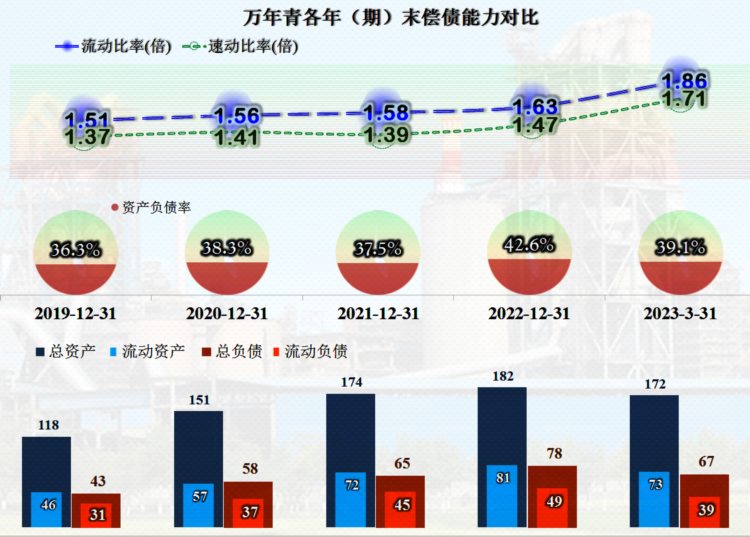

万年青的偿债能力良好,不管是长期还是短期偿债能力,不用说在水泥行业,甚至在整个A股中都要算是比较优秀的表现了。

存货在2021年大幅上升后,最近两期都在下降之中。新形势下,必须要有新的应对措施了,可能真正“以销定产”的时代开始了。

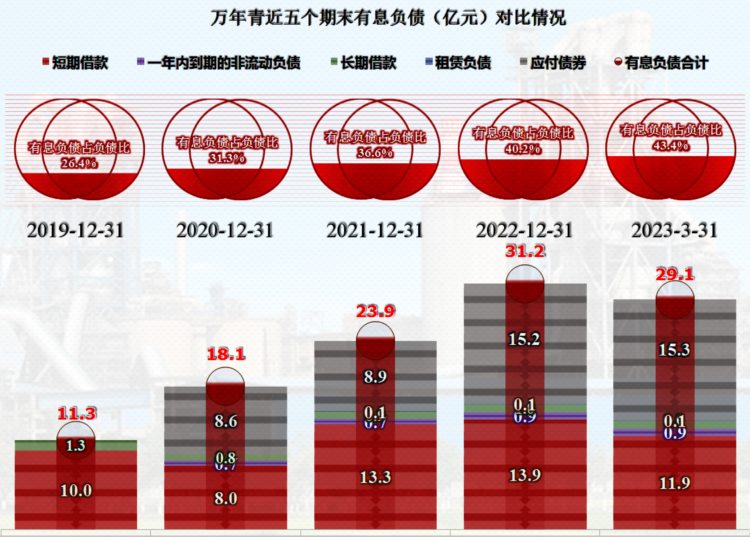

有息负债的规模有所增长,但低于其货币资金,这方面的压力并不大。随着后续固定资产类投资的主动或被动下降,这方面的需求也会减少。

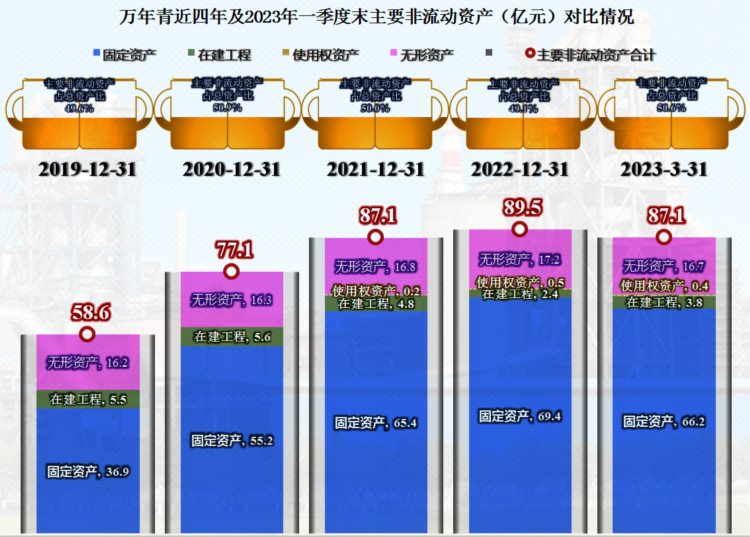

虽然固定资产类的投资需求不小,但2022年主要经营性长期资产增长已经变慢,2023年一季度开始下降了。虽然2023年一季度的在建工程还在增长,但后续的投入应该基本与其每年5亿元左右的折旧持平或者略高,除非他们找到了其他市场前景更大的新业务。

万年青的情况还不错,在行业的波动期,前几年也取得了长足的发展,2022年的下跌虽然严重,但也好于绝大多数的同行。只是下一步如何发展,确实是考验他们经营团队的时候了。

今天就说到这里,明天我们来看水泥行业龙头企业的情况!

声明:以上为个人分析,不构成对任何人的投资建议!

#水泥# #混凝土#