本文来源:时代商学院 作者:郑少娜

来源 | 时代商学院

作者 | 郑少娜

编辑 | 彭晨雨

5月24日,第十六届(2023)国际太阳能光伏与智慧能源(上海)展览(下称“SNEC”)在上海新国际博览中心开幕。在国家“双碳”战略推动下,近几年光伏产业获得了极大提振,更是掀起了扩产潮。

而2023年以来,硅料价格下行搅动了整个光伏产业链。那么,在此背景下,2023年一季度,光伏上市企业的经营业绩成色如何?硅片硅料龙头企业又如何面对产能过剩之忧?

本文选取A股申万二级行业——光伏设备(52家)以及三级行业——光伏发电(13家)共65家光伏企业作为研究对象,对上述企业2023年一季度的财务数据进行比较分析。

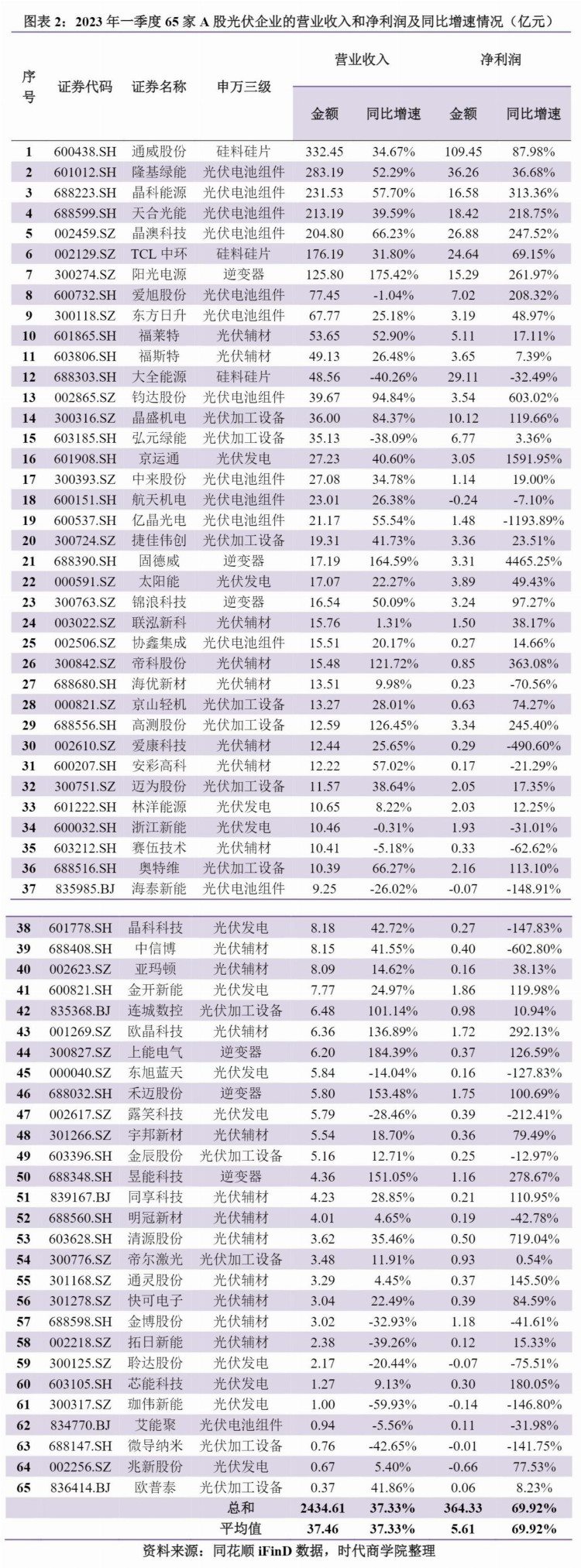

时代商学院研究发现,2023年一季度,如图表2所示(详见文末),65家A股光伏企业的营收之和为2434.61亿元,同比增长37.33%;净利润之和为364.33亿元,同比增长69.92%,整体业绩表现优异。不过,2023年一季度,实现营收增长的企业数量较去年同期有所减少,市场集中度进一步提升,行业洗牌加剧。

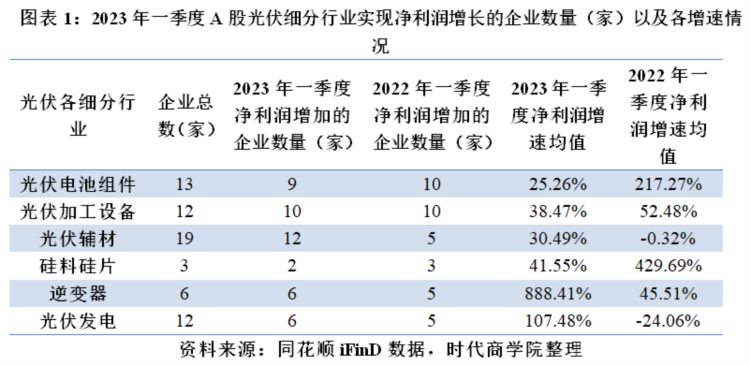

从行业整体来看,2023年一季度,在65家A股光伏企业中,有59家企业的净利润为正,企业数量较去年同期的56家增加了3家。受硅料价格下行影响,光伏产业链中下游企业的成本有所降低,对相关企业的业绩起到一定的增厚效果。从细分行业来看,2023年一季度,实现净利润增长的光伏企业中,光伏辅材的企业数量最多,为12家,且较去年同期大幅提升;硅片硅料企业最少,为2家,较去年同期减少1家。

业绩整体表现亮眼,行业洗牌加剧

大力发展可再生能源,已成为我国能源转型和应对气候变化的重大战略方向。这几年,在政策引导驱动以及社会资本的共同支持下,我国光伏产业取得了较快增长。

据中国可再生能源学会光伏专业委员会(CPVS)发布的《2023年中国光伏技术发展报告》,2022年,我国光伏新增装机量为8740万千瓦,同比增长28.1%,光伏累计装机量为3.9亿千瓦。受益于光伏产业的蓬勃发展,2023年一季度,A股光伏上市企业的业绩整体表现亮眼。

据同花顺iFinD数据,2023年一季度,65家A股光伏企业的营收之和为2434.61亿元,同比增长37.33%;净利润之和为364.33亿元,同比增长69.92%。可见,A股光伏上市企业的整体营收与净利润实现双增,业绩表现亮眼。

不过,实现营收增长的企业数量较去年同期有所减少。据同花顺iFinD数据,2023年一季度,在65家A股光伏企业中,营收实现增长的企业数量有51家,较去年同期的57家减少了6家,这表明市场规模正向少数优质企业集聚,行业集中度进一步提升,洗牌加剧。

5月24日,在SNEC大会上,隆基绿能(601012.SZ)创始人、总裁李振国在接受媒体采访时表示,全球范围内碳中和共识已经形成,能源转型也变成了一个确定要发生的事情,从终极形态上来看,光伏行业的市场规模会非常大,但是阶段性产能过剩的局面随时可能会发生。他预测,就像2012—2014年的光伏行业洗牌一样,今后两三年会有超过一半的企业被淘汰出局。

在盈利方面,2023年一季度,光伏企业实现盈利的企业数量明显增加。据同花顺iFinD数据,一季度,在65家A股光伏企业中,有59家企业的净利润为正,企业数量较去年同期的56家增加了3家;实现净利润增长的企业数量有45家,较去年同期的38家增加了7家。

我们知道,毛利率是反映一家企业产品的竞争力和获利潜力的关键指标。企业的毛利率=毛利润/营业收入=(营业收入-营业成本)/营业收入;而净利润与毛利润的大致关系为:净利润=毛利润-期间费用-税金及附加-信用减值损失-资产减值损失+公允价值变动收益(-公允价值变动损失)+投资收益(-投资损失)+其他收益+资产处置收益(-资产处置损失)+营业外收入-营业外支出。

因此,影响净利润的因素很多,毛利润只是其中一种,当企业毛利润出现减少时,若期间费用同时减少得更多,在其他因素不变的情况下,则企业的净利润反而会增长。

据同花顺iFinD数据,2023年一季度,从企业盈利能力看,毛利率增长的企业数量为41家,占比为63.08%。不难发现,一季度,实现毛利率增长的企业数量少于实现净利润增长的企业数量,也就是说,部分企业出现了毛利率下降但净利润增长的情况。

这进一步表明,在行业竞争加剧下,部分企业开始调整经营策略,一种可能是采取了降价促销策略,即毛利率下降,但是销售收入增加,导致净利润增长,即“薄利多销”的情况;另一种可能是企业通过降本增效优化了期间费用,即期间费用的降幅超过了毛利率降幅的影响。

下游产业链利润增厚,硅料硅片龙头调整布局

2023年,硅料产能过剩和价格下行搅动了整个光伏产业链。

据硅业分会统计,2023年,中国硅料供给量预计为240.4万吨,全球光伏新增装机有望达到355GW,而硅料的需求量为102.4万吨,硅料供应过剩100万吨以上。或正是需求端的增速没有跟上硅料供给的增长,硅料价格在今年出现了持续下跌。

不过,硅料等原材料价格的下行有利于产业链中下游企业成本的降低,对中下游相关企业的业绩或将起到增厚效果。

如图表1所示,65家光伏企业来自6个细分子行业,其中,光伏辅材、光伏电池组件、光伏加工设备、光伏发电、逆变器、硅料硅片的企业数量分别为19家、13家、12家、12家、6家、3家。

从2023年一季度净利润增加的企业数量情况看,光伏辅材的企业数量最多,有12家,且较去年同期大幅提升;另外,实现净利润增长的光伏发电企业数量增加了1家,且企业一季度净利润同比增速的均值为107.48%,远高于去年同期的-24.06%。

2023年一季度,3家硅料硅片企业仅有2家实现净利润的增长,分别为通威股份(600438.SH)和TCL中环(002129.SZ),不过,这两家企业的净利润增速明显低于去年同期。数据显示,一季度,通威股份和TCL中环的净利润同比增速分别为87.98%、69.15%,而它们去年同期的增速分别为552.03%、96.2%。

此外,2023年一季度,另一家硅料硅片企业大全能源(688303.SH)的净利润同比下滑了32.49%,而其去年同期的增速为640.84%,净利润增速落差较大。

大全能源在其2023年一季报中表示,1月,受光伏产业链季节性波动和上下游价格博弈的影响,产业链总体需求暂时放缓。3月起,随着包括公司在内的多晶硅制造企业的扩张产能逐步释放,高纯多晶硅料平均销售价格逐渐回落。可见,晶硅料平均销售价格的回落或致该公司的业绩不达预期。

据2023年一季报,大全能源一季度的多晶硅产量为3.387万吨,同比增长7.86%;销量为2.53万吨,同比减少34.90%;单位销售价格(不含税)为190.42元/公斤,同比减少8.45%。

可见,2023年一季度,大全能源并未削减多晶硅的产量,尽管产能规模的扩大有利于企业降低单位成本,但同时会带来存货的库存压力以及营运资金压力,大全能源应加大销售力度、提升对存货的管理能力。

面对硅料产能过剩的情况,在SNEC大会上,《时代周报》对通威集团董事局主席刘汉元进行了采访,他表示,通威股份开始加快在产业链中的布局。硅料未来量会上去、单价会下行,应用数量增多是趋势。有能力的企业适当扩大规模、扩大产量,不断提升技术,使成本更低、产业规模更大。

同时,在SNEC大会上,刚接班担任通威股份董事长、CEO的刘舒琪公开表示,2022年下半年,为积极响应国家“双碳”目标要求,顺应行业一体化发展趋势,通威股份开始全面布局组件业务。当前,除了合肥基地外,通威在盐城、金堂、南通等组件项目都在推进建设中,预计2023年底公司组件产能将达到80GW。

【参考资料】

1.《2023年中国光伏技术发展报告》.中国可再生能源学会光伏专业委员会(CPVS)

2.《最美“光二代”首秀,老爸捧场!通威集团刘汉元:能源转型需要中国制造》.时代周报

3.《对话隆基绿能李振国:过半光伏企业会被洗牌出局》.公开媒体报道

(全文4159字)

免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。