净利盈转亏,芯片公司景嘉微拟定增42亿“再造一个自己”,巨额豪赌划算吗?

界面新闻记者 | 胡振明

界面新闻编辑 |

后摩尔时代,芯片上市公司该怎样走?

近日,景嘉微(300474.SZ)披露了《2023年度向特定对象发行A股股票预案》(以下简称“发行预案”),拟向特定对象发行股票募集不超42.01亿元,将用于高性能通用GPU芯片研发及产业化项目、通用GPU先进架构研发中心建设项目。

景嘉微的主营业务为高可靠电子产品的研发、生产和销售,产品主要涉及图形显控领域、小型专用化雷达领域、芯片领域。图形显控是景嘉微现有核心业务,产品分为图形显控模块产品和加固类产品,目前主要应用于专用市场。

图形显控模块产品以自主研发的GPU芯片为核心。基于图形显控领域的技术基础,采用热学设计、力学设计、电磁兼容设计、图形和态势信息数据分析等技术,景嘉微形成了加固显示器、加固电子盘、加固计算机等在内的加固类产品,具备一定的加固、抗震、加密和信息处理等功能,主要应用于专用领域显示和分析系统。

景嘉微认为,从整体市场份额来看,目前GPU芯片市场的主要参与者仍主要为英特尔、英伟达、AMD三家企业,占据了接近100%的市场份额,国内企业目前尚无法与英特尔、英伟达、AMD等企业在产销规模上竞争;同时,国内IC设计行业发展迅速,市场竞争日趋激烈。

面对这样的市场格局,景嘉微自认为其产品市场占有率较低,在技术实力、市场份额方面和境外竞争对手相比均存在差距,面临较大的国内外品牌的竞争风险。

从经营业绩变化方面或可看到市场竞争给景嘉微带来的压力。自2020年至2022年度,景嘉微实现的营业收入为6.54亿元、10.93亿元和11.54亿元,呈增长的趋势,同期归母净利润分别为2.08亿元、2.93亿元和2.89亿元,在营业收入持续增长的同时,归母净利润在2022年却出现了转头向下的迹象。

到2023年一季度,景嘉微实现的营业收入和归母净利润分别为6518.20万元、-7067.87万元,营业收入同比减少了81.98%,而归母净利润和上年同期相比,由盈转亏,下降了191.44%。

截至2023年一季度末,景嘉微的总资产为38.77亿元,比年初的39.49亿元略有下降;净资产为32.54亿元,和年初相比也略有减少。值得注意的是,在本次向特定对象发行股票方案中,景嘉微拟最高募集42.01亿元,这相当于其2023年一季度末总资产的108.36%、净资产的129.10%。景嘉微想通过本次增发股票,将其资产规模扩大逾一倍,“再建一个”景嘉微。

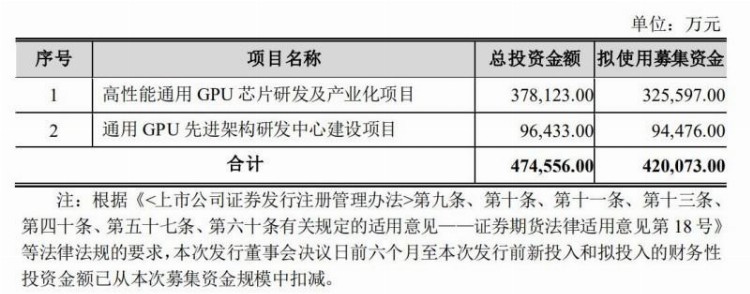

根据发行预案,本次景嘉微拟发行不超过13655万股(含本数),所募集的资金42.01亿元在扣除发行费用后,将用于“高性能通用GPU芯片研发及产业化项目”和“通用GPU先进架构研发中心建设项目”。这两个项目计划总投资金额达47.46亿元。

其中,“高性能通用GPU芯片研发及产业化项目”由景嘉微全资子公司长沙景美集成电路设计有限公司组织实施,总投资金额为37.81亿元,自主开发面向图形处理和计算领域应用的高性能GPU芯片,实现在大型游戏、专业图形渲染、数据中心、人工智能、自动驾驶等领域的配套应用。

同时,“通用GPU先进架构研发中心建设项目”由景嘉微全资子公司无锡锦之源电子科技有限公司组织实施,总投资金额为9.64亿元,拟建立前瞻性技术研发中心,同时将配套搭建信息化系统。

若能按上述方案顺利将两个项目建成投产,无疑景嘉微的资产规模和产能、研发实力都将有很大的提升。但是,新增固定资产的折旧也会随之增加。未来固定资产折旧增加,显然也增加了经营业绩压力。

景嘉微也承认,本次募投项目建成后,公司的固定资产规模将有所增加,由此带来每年固定资产折旧金额的增长;虽然募集资金投资项目建成后,预计项目对公司贡献的净利润将超过对公司增加的折旧费用,但仍存在项目未能达到预期收益水平的可能性,从而导致公司存在因新增固定资产折旧导致公司盈利能力下滑的风险。

实际上,前述已经提及,2022年度及2023年一季度景嘉微的经营业绩已经有转头向下的迹象,盈利能力下滑或业绩下滑的风险已经陡然而升。

公告显示,2023年一季度景嘉微业绩下滑,一方面,受宏观经济等多方面因素影响,芯片领域产品应用较多的信创产业需求较低,下游客户采购量下降;另一方面,受下游客户产品交期影响,公司图形显控领域产品、小型专业化雷达领域相关产品销售规模下降。这些因素导致其2023年一季度营业收入下降,归属于母公司净利润出现亏损。然而,谁又能够准确预测其未来是否会继续亏损,抑或扭亏为盈?