IPO雷达|与腾讯对赌,估值远超同业,论文“代写”涉嫌侵权?梅斯健康或面临破发风险

记者|张乔遇

近日,梅斯健康控股有限公司(以下简称:“梅斯健康”)“二闯”港交所通过上市聆讯,中金公司及麦格里为联席保荐人。

公司于2023年4月17日-20日招股,拟全球发售6678.9万股股份,香港公开发售占10%,国际发售占90%,另有15%超额配股权。每股发售价9.10-10.16港元,每手250股,市值为55.25亿港元-61.69亿港元,股份将于2023年4月27日(星期四)上午九时正(香港时间)开始在联交所买卖。

互联网医疗上市企业增多,但二级市场表现欠佳,近两年医疗行业港股上市公司频频破发,被市场质疑市值虚高的梅斯健康此次上市能打破这一“魔咒”吗?

RWS业务毛利率背离可比公司,销售费用率大增

梅斯健康是一家中国在线专业医师平台运营商,2020年至2022年(报告期),梅斯健康的收入分别为2.16亿元、2.98亿元和3.49亿元,公司业务包括向客户提供医师平台解决方案、精准全渠道营销解决方案及RWS解决方案。

其中,精准全渠道营销系业务面向制药及医疗器械公司,主要提供精准推送服务,医学内容创作服务和医疗学术内容以及在线调研服务等,报告期各期占收入的比重分别为60.5%、61.8%和56.9%,系梅斯健康最主要的收入来源。

医师平台解决方案是面向医师提供医疗学术资料及临床研究辅助服务,为第二大业务;公司第三大业务RWS解决方案主要涉及向制药及医疗器械公司提供关于其产品安全性及疗效的真实世界研究,报告期占总收入的比重分别为5.5%、12.3%和17.6%。

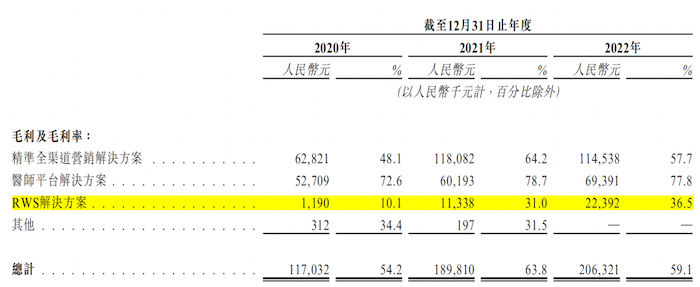

业务上,梅斯健康与在线专业医生平台医脉通相近,但与医脉通2020年至2022年综合毛利率73.2%、70.6%和67.7%相比,梅斯健康各期对应综合毛利率处于较低水平,分别为54.2%、63.8%和59.1%。

具体来看,医脉通此前递交的招股书显示,其第二大业务为企业解决方案,该业务收入主要包括医疗客户就数字市场研究、EDC及CDMS解决方案、真实世界研究(RWS)支持解决方案,2018年至2020年的毛利率分别为56.8%、55.6%和58.1%。

对比来看,梅斯健康RWS解决方案(如EDC系统)报告期毛利率却分别只有10.1%、31.1%和36.5%,与同行业可比公司严重背离。

真实世界研究(RWS;RWR),即在真实世界环境下收集与患者有关的数据(RWD),通过分析,获得医疗产品的使用价值及潜在获益或风险的临床证据(RWE),主要研究类型是观察性研究,也可以是临床试验。

这意味着,公司需要邀请足够多的执业医师、研究人员或医院参与其RWS解决方案。梅斯健康对此表示,与医院协商并订立合作协议以及获得其授权通常相当耗时,而中国公立医院实施的内部审批程序也十分复杂,获得数据授权所需的时间将影响到梅斯健康向客户交付医师平台解决方案及RWS解决方案的效率。

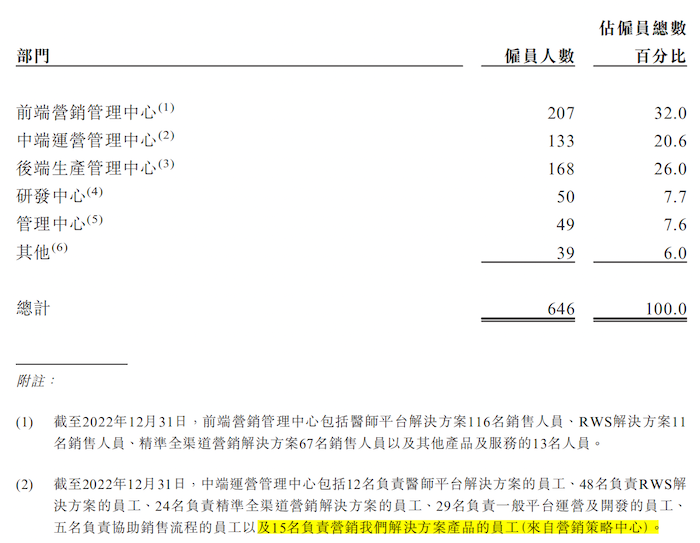

此外,界面新闻记者注意到,作为一家信息技术要求较高的互联网医疗平台,梅斯健康还存在轻研发,重销售的问题。

报告期各期,梅斯健康的研发开支分别为1807.8万元、2441.2万元和3501.3万元,占收入的比重分别为8.4%、8.2%和10.0%;但销售及分销开支却分别达到了4658.7万元、8321.7万元和9490.1万元,占收入的比重分别达到21.6%、28.0%和27.2%,超过了各期研发开支的两倍。

截至2022年,梅斯健康共有646名员工,其中前端营销管理中心人数最多,为207人,占员工总数的32.0%,中端运营管理中心133人,占比为20.6%。值得注意的是,中端运营管理中心存在15名负责营销公司解决方案产品的员工(来自营销中心),将负责营销员工划入运营中心是否合理?

业务合规性存疑,曾身陷多起侵权纠纷

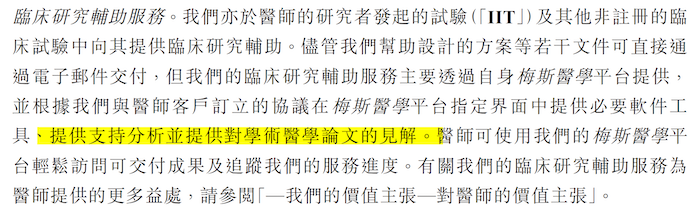

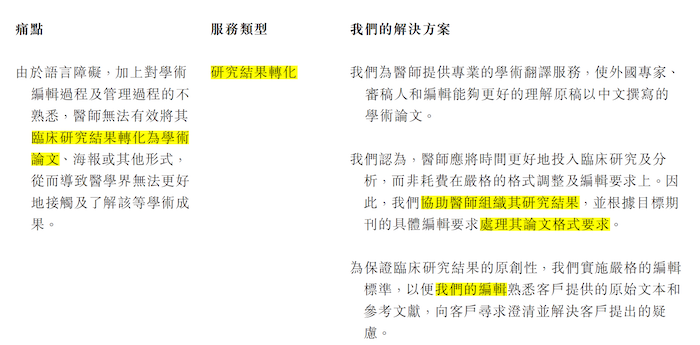

界面新闻记者注意到,梅斯医学医师平台解决方案业务包含医学知识服务和临床研究辅助服务,在对于临床研究辅助服务的描述中提到“提供支持分析并提供对学术医学论文的见解”、“协助医师组织其研究结果,并根据目标期刊的具体编辑要求处理其论文格式要求”、“为保证临床研究结果原创性,我们实施严格的编辑标准,以便我们的编辑熟悉客户提供的原始文本和参考文献,向客户寻求澄清并解决客户提出的疑虑”等。

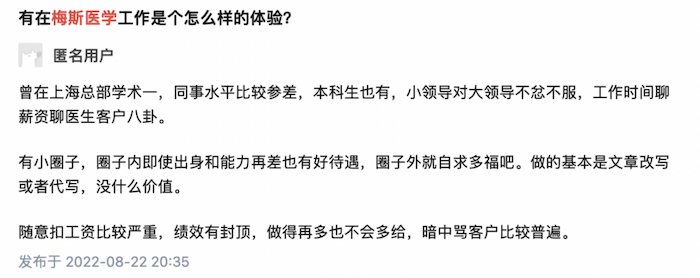

需要指出的是,知乎上关于梅斯医学问题下,不少用户表示梅斯医学提供论文代写服务。不经让人疑惑,梅斯医学平台提供的论文相关服务到底是什么,是否涉及违规业务?

除此之外,公司还身陷版权纠纷。天眼查显示,上海梅斯医药科技有限公司(下称:上海梅斯医学)存在多起被起诉的开庭公告,除了几起劳务合同纠纷外,其余案由均为侵害作品信息网络传播权纠纷及侵害作品发表权纠纷。

其中一名原告为《中华医学杂志》,案件原由系2018年《中华医学杂志》发现上海梅斯医学未经授权许可在其经营的网站(域名:http://medsci.cn)上向用户提供涉案论文的PDF下载服务,该行为侵犯了《中华医学杂志》对涉案论文享有的信息网络传播权的专有使用权。据悉,涉案论文总共有五篇。

法院认为,被告上海梅斯医学未经许可,在其主办的网站上向公众提供涉案论文的下载服务,使不特定公众可以在个人选定的时间和地点下载涉案论文,该行为属于直接侵权,侵犯了原告《中华医学杂志》社享有的信息网络传播权,应依法承担停止侵权、赔偿损失的侵权责任。关于被告上海梅斯医学辩称其构成合理使用,本院认为缺乏事实依据不予认同。

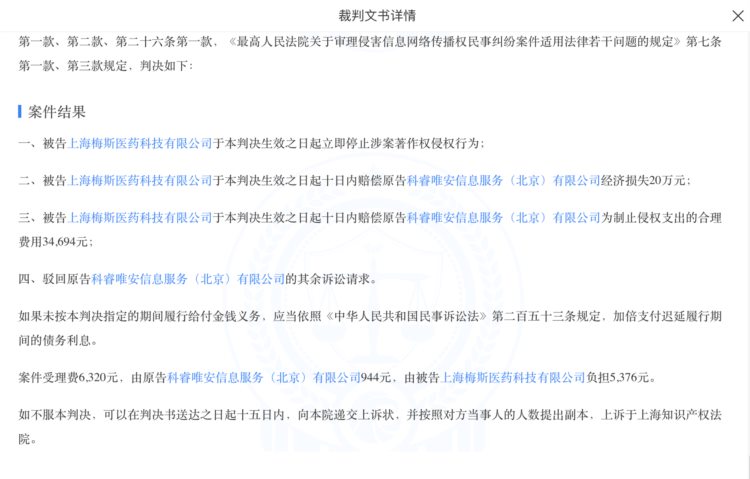

2019年至2020年上海梅斯医学还曾被科睿唯安信息服务(北京)有限公司告上法庭。英国卡米洛要约公司是WebofScience(包括ScienceCitationIndex科学引文索引)、InCites(包括JCR期刊引证报告)以及IF影响因子数据等所有子数据库的著作权人。科睿唯安公司经授权在中国使用上述数据库的一切知识产权。

经查,上海梅斯医学未经许可在涉案网站中提供IF影响因子数据的链接以及发布含有IF影响因子数据的文章、视频,在涉案APP发布IF影响因子数据以及IF影响因子数据的链接,涉及的期刊包含JCR期刊引证报告数据库中的全部期刊。

法院认为,上海梅斯医学通过涉案网站、涉案APP提供IF影响因子数据链接的行为构成对JCR期刊引证报告数据库信息网络传播权的帮助侵权,应承担停止侵权、赔偿损失等侵权责任。

类似的例子还有不少,侵权问题频发也成为梅斯医学平台需要面对的一大问题。

据招股书披露,截至2022年末,梅斯医学平台拥有450万名注册用户,包括约290万名注册医师用户(所有在用户注册期间表明其作为医师职业的注册用户,未经身份验证)占注册用户的比重为64.4%,且2022年的平均每月活跃用户(指所有注册用户)达约270万人,占注册用户比例为60.0%,处于较高水平。

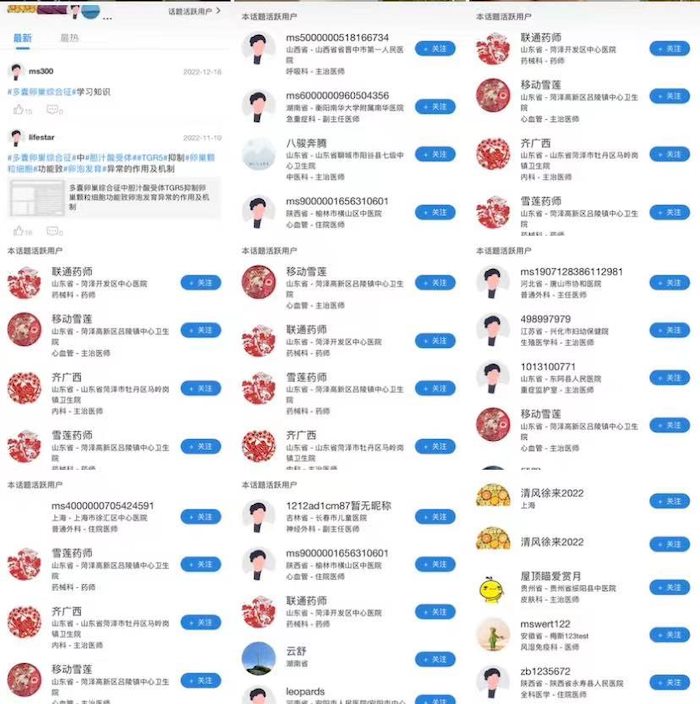

然需要关注的是,梅斯医学平台话题广场中儿科、妇产科、皮肤性病等不同科室显示的几名话题活跃用户存在高度重合的现象。如药械话题下托珠单抗的话题活跃用户就与儿科多系统炎症综合症的话题活跃用户出现高度重合。

上述现象在其余科室话题下同样存在,其真实平均每月活跃用户究竟为何尚不得知。

与腾讯对赌上市,市值合理吗?

2020年至2022年,梅斯健康的净利润分别为2891.4万元、-1.51亿元和-9988.1万元,在盈利过后随即面临亏损。主要由于2021年、2022年公司可转换可赎回优先股的公允价值亏损1.91亿元和1.09亿元,剔除该影响报告期经调整后的净利润分别为4116.9万元和4555.3万元。

招股书显示,IPO前梅斯健康已经完成了A、B、C共3轮合计4.7亿元的优先股融资,其中知名风投启明创投连续参与了A轮、B轮投资,腾讯参与C轮投资,投资金额为3亿元,据此计算,梅斯健康C轮融资的投后估值达到43亿元。

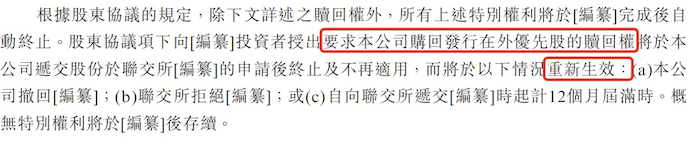

据招股书披露,2021年11月梅斯健康与当时包含腾讯在内的全体股东签订“对赌协议”,包含委任、罢免及更换董事的权利;保护性条款;优先认购权;优先购买权;随售权及领售权;知情权;转换权;赎回权;登记权;清算时优惠待遇;及最惠国权利等特殊权利条款。

根据股东协议规定,除了赎回权外的所有特别权利都在上市完成后自动终止,股东协议项下赎回权也将在向港交所递交招股书的申请后终止,但附带了恢复条款,即撤回上市申请或上市被否或向港交所递交上市起12个月届满时。若梅斯健康上市不成功,或将触发巨额赎回。

公开资料显示,截至2023年4月18日,医脉通的市盈率为54.75,总市值为72.3亿港元(约合人民币63.3亿元),剔除其在最近一次业绩公告中披露的约41.9亿元现金及现金等价物,医脉通的企业价值仅为21.4亿元,即使按2022年的净利润1.26亿元计算,纯业务部分PE也才17倍。

按此口径计算梅斯健康的市盈率,梅斯健康招股书所披露的现金及现金等价物为6.0亿元,2022年的经调整净利润为4555.3万元,若其市值按55.25亿港币(约合人民币48.39亿元)计算,剔除6亿人民币现金及本次IPO融资的约6亿港元(约合人民币5.3亿元)部分,梅斯健康的纯业务部分PE约达81倍。

近两年医疗上市公司破发,梅斯健康能否撑起当前市值?