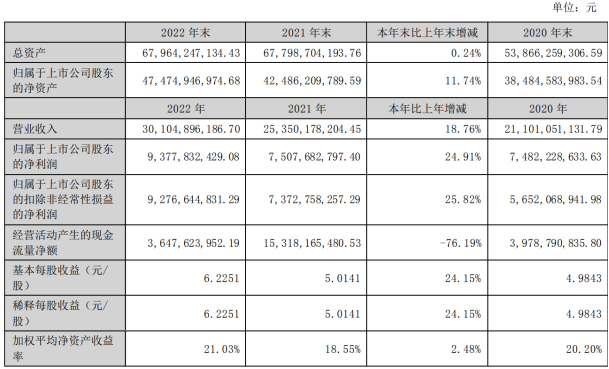

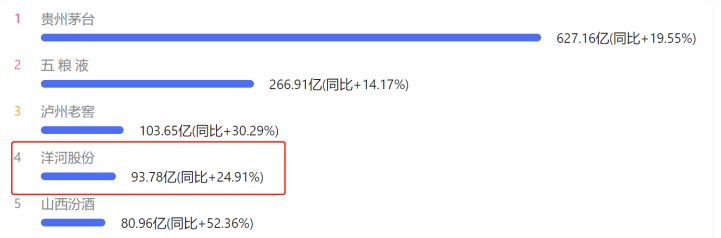

4月25日晚,洋河股份发布了业绩报告,2022年实现营业收入301.05亿元,同比增长18.76%;净利润93.78亿元,同比增长24.91%。截至2022年末总资产679.64亿元,同比增长0.24%。 以二次创业、打造第二增长曲线的长跑势头,洋河股份成功迈过了300亿大关。至此,在白酒行业仅有茅台、五粮液、洋河股份三家上市公司入驻300亿阵营。

相关资料显示,报告期内,洋河股份在董事长张联东的带领下,产品和渠道端进行了全方位改革,产品力稳固提升,渠道改革迎来正向反馈。300亿的成绩,既是对洋河股份进一步巩固行业前三甲地位的充分肯定,也开启了洋河股份后300亿高质量增长的新窗口。 值得注意的是,洋河股份在业绩增长的同时,经营现金流状况却在不断恶化。年报显示,2022年公司的经营活动现金净流量为36.78亿元,较上年同期的153.18亿元减少了116.4亿元,下滑幅度达76.19%。 市值掉队 2022年,白酒行业“量减价升”、“结构化升级”特征突出,高端、次高端及区域强势品牌发展优势明显,集中化、品牌化、高端化趋势进一步凸显,白酒行业发展在激烈竞争中呈稳健上升态势。 铁打的茅五,流水的老三。与茅台和五粮液的地位相比,名酒老三不断易主,从最初的剑南春,到后来的泸州老窖,再到如今蝉联12年“老三”的洋河股份。不仅如此,山西汾酒也加入了竞争的行列,也想能一绝前尘排到第三。 在2010年前,洋河股份营收还低于泸州老窖。但到了2011年,洋河股份营收甩开泸州老窖突破营收百亿大关,自此登上行业第三的位置。 自此洋河股份一路势如破竹,冲破200亿大关,进而跨过300亿元大关,成为第三个达到300亿+体量的白酒企业。这也代表着中国白酒第二阵营已进入了“300亿时代”,行业加速集中化发展。 对于经营现金流状况的减少与下滑,洋河股份表示,主要原因系本期销售商品提供劳务收到的现金等减少,以及本期支付的各项税费等增加所致。 虽然洋河股份的净利润增速优于营收增速,但在净利润方面,依旧避免不了被泸州老窖反超的命运。据财报显示,泸州老窖2022年净利润高达103.65亿元,而2022年洋河股份净利润93.78亿元,虽然同比增长了24.91%,但还是低于泸州老窖,净利润排行第四。

此外,洋河股份的市值也远远不及泸州老窖,在“茅五洋汾泸”中更是市值垫底。截至2023年5月5日收盘,洋河股份总市值约为2228亿元,已经在白酒队伍中掉到第五的位置;排在它前面的泸州老窖市值约为3294亿元,山西汾酒总市值约为2932亿元。 对于市值问题,洋河股份在2022年5月曾回应投资者表示,“市值受内外部多种因素影响,我们将会把全部精力集中到公司业务上,不断夯实公司基本面,努力实现更好的业绩回报投资者,促进公司价值实现合理回归”。 信托理财“踩雷” 洋河股份还深陷“爆雷”风波。3月17日,洋河股份发布《关于委托理财延期的公告》,称收到中航信托股份有限公司(以下简称“中航信托”)发来的《中航信托·天新湾区更新10号集合资金信托计划延期公告(含第1期、第2期)》,根据文件显示,信托计划预设存续期限已届满,项下财产未能完成变现,信托计划将延期。

洋河股份理财“爆雷”在一定程度上影响了资本信心,目前洋河股份仍有本金2亿元及2021年12月20日之后的预期收益未收回。 实际上,这并不是洋河股份第一次在信托理财上“踩雷”。近年来,随着房地产行业震荡,房地产信托成了违约“重灾区”,洋河股份也栽了跟头。早在2021年12月初,洋河股份曾发布公告表示,出资1.9亿元认购的中信信托管理的投向恒大贵阳一项目的信托产品,约1.68亿本金与收益到期无法兑付。 自2009年上市以来,凭借极高的毛利率和上亿级的营收规模,手握巨额闲置资金的洋河,逐步成为最爱理财的酒企之一。 据洋河股份披露的2021年年报可以发现,洋河股份购买的多个信托产品都投向了房地产领域,包括恒大、阳光城、宝能、中国奥园、融创、富力、碧桂园、雅居乐、金科等知名地产公司的信托理财产品。 房地产债务危机以来,地产信托暴雷屡见不鲜。数据显示,2022年1-8月,已披露信托产品违约规模达907.99亿元,违约产品数量共计131起。其中,已披露房地产信托违约金额达655.86亿元,规模占比达到72.23%。 而这其中涵盖诸多爆雷房企,在房地产“去三高”的大背景下,投资者担心,洋河股份的理财可能还会出现“暴雷”的情况。

来源:大公网