图源视觉中国

两则监管警示与股份轮冻调整,让西藏珠峰(600338.SH)讲了5年的“锂矿资本局”继续暴露窘迫且两难的现实。

6月19日晚,西藏珠峰公告称,公司和四川信托因诉讼保全,控股股东新疆塔城国际被成都中院冻结及轮候冻结的相关公司股份已部分解除该项冻结及轮候冻结,但“鉴于仍有其他权利人申请的司法轮候冻结”,目前塔城国际所持公司全部股份继续处于冻结状态。

债台高筑的大股东,已然是该资本局最易燃的雷点。6月以来,由于补充协议、关联交易等信披违规,公司及控股股东、实控人黄建荣等被上交所正式通报批评;因重大会计估计调整未经审议及披露、日常关联交易事项披露不完整、未及时披露法院环评禁令,公司CEO、CFO均遭交易所下发监管警示。

钛媒体APP注意到,塔城国际和黄建荣的债务危机多源于股票质押爆仓引起的债务纠纷,显然,2021年以来锂业的史诗级行情还未能让其完全解困。

2018年,西藏珠峰“锂盐故事”开讲正是发生在各路债主“补充协议”生效的关键节点上。该故事2021年升级为总投资108亿的阿根廷SDAR+阿里扎罗盐湖项目,两年来,随着融资与环评的一再推迟乃至遥遥无期,这个“无米之炊”的投产戏码除了短暂刺激股价“过山车”、疏解老板质押外,并未带来基本面的实质性转变。

在潘帕斯西侧的荒原上,西藏珠峰的连番操作换来的是今年3月环评报告再度被退,“百亿规划”的盐湖提锂究竟几时能投产?答案依旧遥遥无期。

债台究竟深几许?

据西藏珠峰昨日晚间公告,公司大股东塔城国际本轮解冻的股份共计1.44亿股,占其持股比例80.09%,解除轮候冻结的股份1.6亿股,占其持股比例88.92%,占总股本比例分别为15.84%和17.59%。

图源西藏珠峰公告

这批解冻股份来自债主四川信托3年前申请的诉讼保全。2020年,西藏珠峰股价连续下挫,塔城国际2017年质押给四川信托的3000万股濒临爆仓。

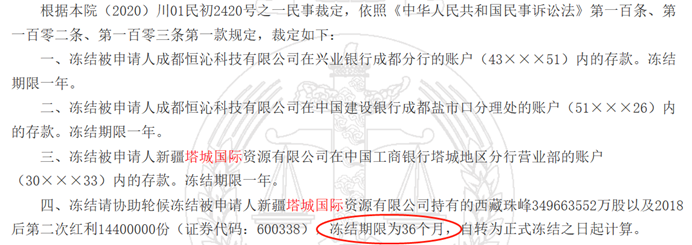

据成都中院2020年6月发布的《执行裁定书》,四川信托请求对被申请人成都恒沁科技有限公司、新疆塔城国际的财产在价值9.66亿元范围内采取保全措施。

成都中院裁定,冻结塔城国际持有的西藏珠峰股份3.49亿股,冻结期限36个月。

图源裁判文书网

这笔始于2017年12月的贷款纠纷去年落下帷幕,塔城国际手中的4200万股股份被司法扣划给四川信托抵偿相关债务,四川信托6月29日通过非交易过户西藏珠峰4.59%股份,成为四股东。

黄建荣的债主远不止此一家,公告亦指出,鉴于仍有其他权利人申请的司法轮候冻结,塔城国际所持西藏珠峰全部股份继续处于冻结状态。

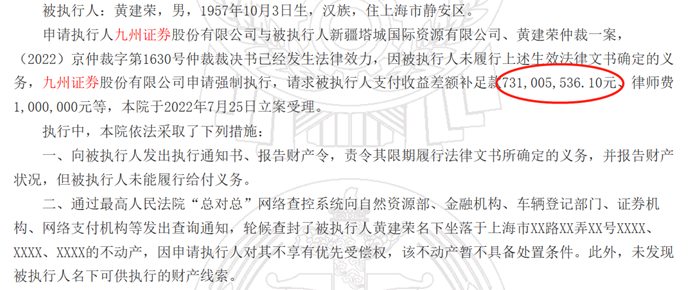

九州证券作为主要债主之一,黄建荣和塔城国际对其欠款金额高达11.61亿元。6月15日,上海金融法院披露的《九州证券股份有限公司与黄建荣;新疆塔城国际资源有限公司等仲裁执行裁定书》显示,新疆塔城国际及实控人黄建荣名下已无可供执行财产,执行程序终结。

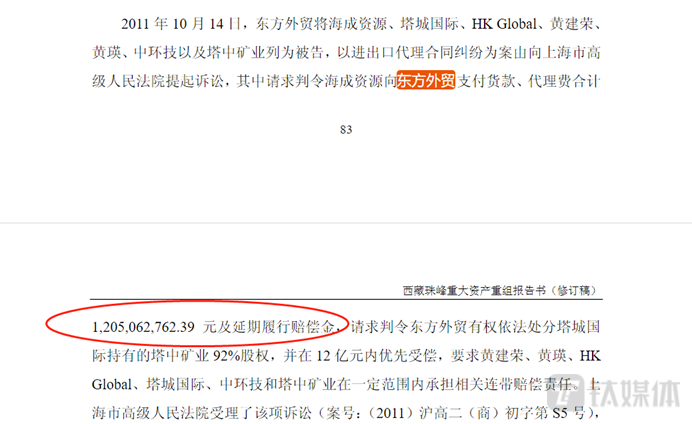

这笔旧账源自黄建荣十几年前的“空手套白狼”操作。2007年,黄建荣开始通过质押塔城国际所持有的西部矿业股份的方式,从上游东方外贸处累计拿下了十亿外贸代理订单,但后来拒付货款。

图源 西藏珠峰发行股份购买资产暨关联交易报告书 2015-8-05

2011年,东方外贸将黄建荣等相关方告上法庭,此时黄建荣等累计欠下货款及利息合计17.17亿元。

2013年1月在法院调解下,囊中羞涩的黄建荣只能“拿矿权换债权”,以塔中矿业46%的股权为筹码,抵下剩余的连本带息14亿元债务。并约定重组完成后,东方外贸可处置西藏珠峰的股票抵债。处置股票所得超出债务本息的剩余资产由东方外贸退予塔城国际,不足部分由塔城国际补足。

2015年8月,西藏珠峰定增收购塔中矿业后,东方外贸取得西藏珠峰34.85%的股权,但这部分股票要等到2018年8月20日才解禁。

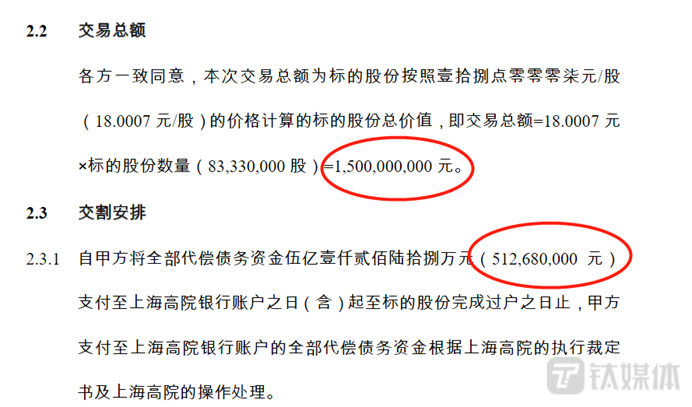

一年后,2016年6月东方外贸再度讨债,黄建荣只得筹划提前变现,通过半价出售西藏珠峰限售股的方式引入第三人九州证券、歌石祥金、刘美宝代为还债。其中九州证券通过发行信托计划以15亿元承接东方外贸持有的西藏珠峰部分限售股(市价27.23亿元),双方约定股票收益归九州证券的信托计划。

此外,歌石祥金直接替黄建荣偿还6.15亿元,同时取得1亿股西藏珠峰的限售股,刘美宝代黄建荣偿还1.72亿元,取得西藏珠峰限售股3200 万股。

按这个代偿协议安排,九州证券不仅帮黄建荣偿还5.13亿元债务,还替黄建荣在限售期内套现约9.87亿元。

图源公司公告

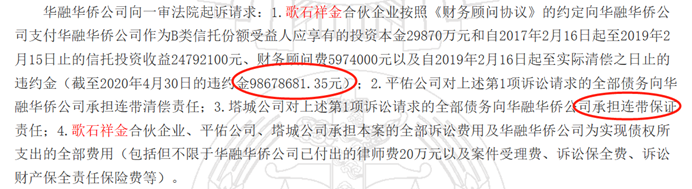

解决完东方外贸的外债4年后,九州证券的一纸诉状却揭开这笔买卖的真相:“五折卖股”只是“拆东墙补西墙”的幌子,九州证券和黄建荣私底下签署了《补充协议》。

2020年,九州证券起诉塔城国际及黄建荣,双方《补充协议》曝光,该协议约定了收益补足条款,债务代偿实际上是黄建荣向九州证券借了15亿元。

由于存在收益补足条款,2020年5月,九州证券申请财产保全,塔城国际持有西藏珠峰的股份因此被全部冻结。

2021年3月,仲裁庭作出裁决,由黄建荣、黄瑛父女及塔城国际向九州证券支付收益补足价11.61亿元及律师费、仲裁费等。

2021年11月3日,经司法处置拍卖实施执行,塔城国际持有的4618万股公司股票被过户给九州证券,占公司总股本的5.05%。

由于《补充协议》的存在,西藏珠峰并未披露相关冻结、拍卖信息。这也是今年6月9日黄建荣等人遭上交所通报批评信披违规的原因。

而另一边,歌石祥金的援手也自有代价。歌石祥金帮黄建荣偿还债务一年后,因自身资金需求将取得的西藏珠峰限售股全部用于质押回购业务。并且,在歌石祥金向万向信托的股权质押式回购业务中,黄建荣和塔城国际被拉入其中,对4.28亿元的债务承担连带保证责任。

图源裁判文书网

歌石祥金在质押后就始终未赎回,西藏珠峰2020年陆续公告称,自2019年6月6日起,歌石祥金上述质押回购业务全部违约。去年9月,持股5.19%的歌石祥金一次性被拍卖了4.39%的股权。

因此,塔城国际持有的西藏珠峰全部股份被轮候冻结。

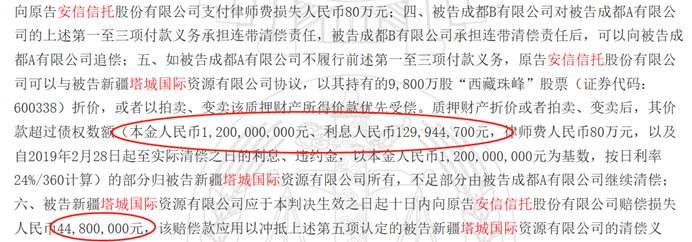

另一个“追债者”安信信托同样手持《信托贷款合同》连年起诉塔城国际,涉及诉讼金额超过12亿元。2023年3月8日,上海金融法院裁定,变价执行塔城公司持有的3400万股西藏珠峰股票,5月17日驳回塔城国际上诉。

图源裁判文书网

原因是2017年11月安信信托与成都川宏金沙公司签订了《信托贷款合同》,约定安信信托向川宏金沙发放总额不超过人民币22亿元的信托贷款,塔城国际以其持有的7000万股西藏珠峰股票向安信信托提供质押担保。

西藏珠峰2013年年度报告

川宏金沙实控人是成都谷昌矿业,2013年,西藏珠峰曾向其作价6300万元受让资产“以资抵债”。

简单统计可得,黄建荣与塔城国际仅明面上的外债还有近20亿。

踟蹰的盐湖提锂没成债务解药

将上述质押爆仓的债务历程,结合公司与锂盐密切关联的股价来看,二者进退默契异常。

2016年5月,西藏珠峰孙公司阿根廷锂钾为治理萨尔塔省迪亚布里洛斯(Diablillos)盐湖中自有矿权内的一口卤水自喷井,与萨尔塔勘探签订了为期28年的《UT合营协议》,这是西藏珠峰入局锂盐的开端。

阿根廷Diablillos盐湖、盐田及卤水自喷井 图源Google Earth

正是这年,黄建荣找来九州证券、歌石祥金、刘美宝三方接盘东方外贸筹码,为自己还债解套,3家机构约定2018年8月为股票解禁日。

上述已经提到,3家接盘债务机构的对价是当时18元股价的50%,但3家机构还是跟黄建荣签署了补充协议,如果解禁后平仓不够本息,黄建荣要补偿差价。

2018年,西藏珠峰主业铅、锌、铜矿步入下行周期,营收净利分别下降17%、19%,股价较2017年重挫54%。同年12月,西藏珠峰宣布通过参股公司NNEL收购加拿大上市公司Li-X,同时向NNEL提供财务资助19470万美元,收购对价约13.65亿元。Li-X公司的核心资产是SDLA项目,即上述Diablillos盐湖,又名安赫莱斯盐湖。

公告发出半年内,西藏珠峰股价暴涨104.7%,2019年6月站上27.34元高点,此后两天,一篇名为《谁是下一个康美》的小作文公开质疑西藏珠峰财务造假,引发股价巨震四连跌停,此后10个月连续跌至6.88元,一路跌破九州证券成本价,而同期天齐锂业、赣锋锂业股价上涨17%、144%。

2020年5月九州证券坐不住了,将黄建荣告上法庭,并自曝抽屉协议。这笔债黄建荣拖到本月15日尚有7.31亿元未偿还,由于其名下没有可供执行的财产,上海金融法院裁定终结执行。

上海金融法院6月15日公布的执行裁定书 图源裁判文书网

股价长时间跌破9元,让黄建荣的股票质押相继爆仓,当年5月开始包括九州证券在内,华融资管、四川信托、安信信托均申请财产保全冻结黄建荣所有股份,其债务危机步入至暗时刻。

一年后,漫长的对簿公堂迎来转机。配合锂价与股价的双重暴涨行情,2021年西藏珠峰先后抛出了对Li-X旗下盐湖资源的开发计划,并拟通过非公开发行一次性筹措80亿元巨资,引发市场侧目。

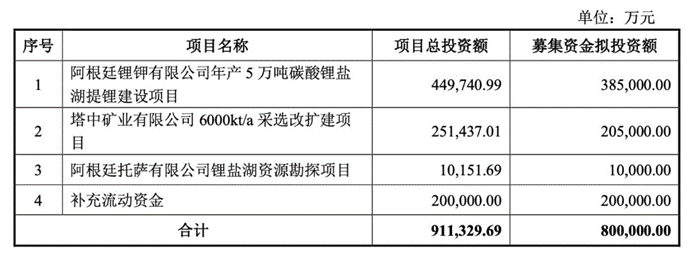

9月26日,西藏珠峰公告称拟定增募集不超过80亿元,用于阿根廷锂钾有限公司年产5万吨碳酸锂盐湖提锂建设等三个项目。

图源西藏珠峰公告

11月16日,西藏珠峰公告称与阿根廷共和国萨尔塔省政府签署了《萨尔塔省盐湖资源工业化开发项目投资协议》。该协议的签署标志着西藏珠峰在阿根廷规划总投资额17亿美元(约合人民币108亿)两个盐湖开发项目启动。

协议约定西藏珠峰及下属公司年产5万吨碳酸锂产品的产能项目计划在2021年底前开工建设,预计2022年底前竣工。同时西藏珠峰将投资1500万美元(约合人民币9569万)在2022年完成萨尔塔省阿里扎罗盐湖的地质勘探,获取采矿权及环评许可(EIA),并计划投资不少于10亿美元(约合人民币63.79亿),在阿里扎罗盐湖建设年产5-10万吨规模碳酸锂产品产能。

公告既出,西藏珠峰豪取3涨停,10日涨幅达44.31%。

根据2022年初披露的定增预案修订稿,5万吨碳酸锂项目建设期为12个月。且根据当时的可研报告,公司在5万吨/年总体产能目标下,计划于2022年年底建成2.5万吨/年碳酸锂产能,2023年第一季度内建成2.5万吨碳酸锂产能,从而实现5万吨产能联动试车。

2021全年西藏珠峰股价大涨近260%,一时风头无两。债主们通过股权划转、司法拍卖不断被动减持塔城国际股份,黄建荣债务压力骤减。

但上文已经提到,其十余亿债台依旧高筑。至于108亿的宏大“锂想”,也在2021年的风头过后举步维艰。

如今一年半的时间过去,该项目面临巨大推进困难:西藏珠峰80亿定增迟迟未有进展,资金来源问题难解,且不得不提请延长定增事项股东大会决议有效期;合作方频频“跳票”,公司先后与宋都股份(600077.SH)、启迪清源、柘中股份(002346.SZ)、中电建国际等“牵手”又“分手”。

今年3月,随着环评报告再度被退,项目投产越来越遥遥无期。

3月17日西藏珠峰公告称,其实际控股的孙公司阿根廷锂钾有限公司正在推进其迪亚布里洛斯盐湖矿权组“年产5万吨碳酸锂盐湖提锂建设项目”的投资建设,由于“针对锂资源开采阶段的环境影响报告不满足最低要求”,该项目环评报告被退回并要求补充提交。

Diablillos盐湖的已建厂房 图源Google Earth

更何况锂资源的景气周期不会等人,业内普遍认为,今年或最晚明年,国内锂资源供需就将趋于平衡甚至过剩。

近年来,从鱼跃龙门的天齐锂业到黯然离场的中信国安、宋都股份、延安必康,锂忠实地检验着每一个跨界者的本心本色。(本文首发钛媒体APP,作者 | 黄田)