图片来源@视觉中国

文 | 鲸商,作者 | 海上渔民

6月19日,极兔速递正式递交香港上市申请。其招股书证实了顺丰入股极兔的传闻(持股1.54%),双方合作关系进一步确认。而极兔上市前夕最重要的战略扩张是收购顺丰子公司丰网,也算是“礼尚往来”。

此外,2017年至2023年,极兔获得多轮股权融资,投资者包括腾讯、博裕、ATM、高领、红杉、顺丰、Dahlia、SAI Growth及招商国际等公司。

极兔早期进入中国市场时就饱受质疑,离如今上市只剩一步之遥。这家成立八年的年轻公司,能否在与顺丰的合作中实现共赢,也正在成为市场关注的重点。

在物流行业“下半场”,今年菜鸟也要冲刺上市,顺丰也有赴港二次上市计划,与极兔在资本市场赛跑。三通一达及京东物流虽早已完成上市,但正摩拳擦掌对极兔进行阻击。

跟多数快递公司一样,极兔在国内的崛起主要来自电商包裹的供给,特是离不开拼多多的支持。招股书显示:2020—2021年,极兔来自拼多多的收入分别为5.43亿美元、17.15亿美元,其占比均超过35%。

在马云、刘强东分别强调“低价”市场重要性后,淘宝核心地位回归、京东扶持中小商家,抖音也在发力低价市场。这也印证了鲸商在618之前的预判:电商平台的GMV之争,将变成低客单火拼。同样,在物流市场也将形成“蝴蝶效应”。而跨境出海,则是顺丰极兔向外“卷”的必经之路。

极兔与老牌快递的“恩怨情仇”

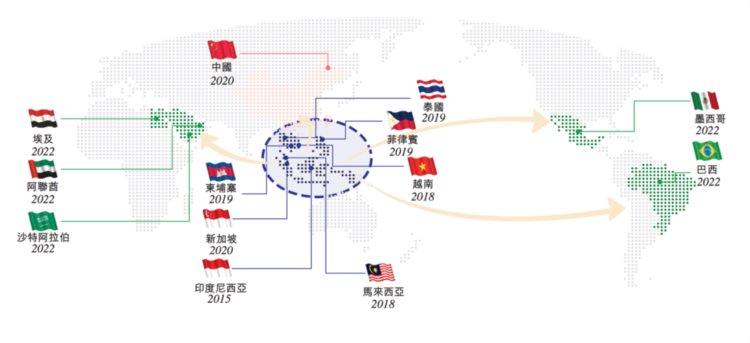

2015年8月,前OPPO 印尼区CEO李杰正式创建了J&T Express公司,也就是大家所熟悉的极兔快递。它是东南亚首家以”互联网配送”为核心业务的科技型快递企业。

同年,马来西亚政府颁布了《物流与贸易便利化总体规划(2015-2020)》,印尼新上任的佐科总统积极推进包括电子商务和智慧物流在内的国家产业数字化建设。在数字化这股东风的推动下,极兔也实现了在东南亚的快速发展。

2019年,李杰将目光投入到了中国,在中国建立了J&T Express的分公司,通过收购龙邦快递,极兔获得了快递牌照。2020年3月,极兔正式进入中国市场开展业务。但当时国内已经有很多老牌快递,包括三通一达,京东,顺丰等等。面对巨大的行业压力,极兔打算走低价路线。

为了解决建设网点所需要的费用与人工,极兔在网点的建设上搭上了三通一达的顺风车。那时三通一达的网点建设已经成熟,加之管理并不严格,极兔开始“蹭”三通一达的网点,将自己快递放到各个网点让他们帮忙代理。为了赚钱,大部分人也会欣然接受。

艾媒数据显示,到2021年1月,极兔就以8%的市场份额成为继中通、韵达、顺丰、圆通、百世、申通快递之后,排名第7的快递公司。

极兔快递用了短短几年迅速地成长了起来,但极兔所采取的成长手段已经严重威胁到了三通一达的利益,为此三通一达决定一起封杀极兔。

比如2020年10月,韵达就发布通知,要求加盟网点不能对极兔的快递进行揽收和派件。其他像圆通和申通快递也发过类似的通知,对极兔快递进行抵制。

面对三通一达的封杀以及内部问题极兔并没有灰心,而是逆流而上。及时地拿出了解决的办法,那就是“借力打力”。于是在2021年10月29日,极兔快递与百世快递达成了合作的意向,极兔快递以68亿元的价格收购百世快递。

极兔和顺丰,几乎是国内电商市场的两极。

顺丰快递于2017年2月24日上市,正式亮相资本市场。其时效件和经济件构成了顺丰传统快递业务,是营收的半壁江山。

但在2020年疫情冲击下,线下消费场景受限、国际物流受阻,国内电商业务开始飞速增长。《中国电子商务报告2020》显示,2020年,中国电子商务服务业营业收入达5.45万亿元,同比增长21.9%;2021年,社会零售上半年增长迅速,下半年增速则稍有放缓,全年实现了12.5%的增长。

其中,线上零售约占三成,增长趋势与市场保持一致。但淘系电商被通达系牢牢承包,京东有自营的物流运输,就连拼多多也被师出同门的极兔覆盖,顺丰的高价在电商市场不具备竞争力。

迫于极兔低价竞争的压力,2020年4月顺丰成立了丰网速运。顺丰对于丰网的定位,是经济型、服务下沉电商市场、直接对标“通达系”与极兔的加盟网络。其成立的目的,是“帮助顺丰补齐过去空白的产品价格带,打开更大的市场空间。

在2020年的年报中,顺丰指出:针对中高端电商市场,顺丰以直营优势,全面提升电商件时效及竞争力,提升客户体验。针对中低端电商市场,以加盟制网络的运营模式提供高性价比的产品服务,逐步扩大下沉市场份额,推动产能快速爬坡,降本增效。

顺丰与极兔微妙的“竞合”关系

丰网速运确实在抢夺低端价市场起了一定效果。2019-2020年,顺丰的经济快递业务收入增速从32%跃升到64%,并在2021年还保持在54.7%。然而,为了应对通达系的价格战,顺丰电商件的单票价格持续走低,也将顺丰的票均收入由21.94元拉低至16.25元。

丰网的揽件价格,介于顺丰和通达系之间,平时是每单3元左右,通达系多在2元左右。薄利跑量带来的结果是,增收不增利。2021年顺丰的净利润下滑至42.69亿元,比两年前少了2.87亿元。

2021年4月顺丰发布公告,预计同年一季度净利润亏损9亿-11亿元。人们开始担心丰网速运会成为顺丰业绩的拖累,2021年一季度,顺丰的成本支出同比增长40%,并提及承压原因是“基于未来业务增速预期而前瞻性开展网络建设,但产能爬坡需要时间,规模效应尚未显现”。

顺丰在出售公告中披露的财务数据显示,2022年,丰网净亏损7.47亿元。到了2023年一季度,其净亏损达到了1.43亿元,负债高达21.3亿元。同时,顺丰中低端电商件的阵地也在萎缩。2021-2022年,经济快递收入增速从54.7%降至0.5%,占总收入比例从12.3%滑落到9.6%。

在被收购前一年,顺丰已经减少了对丰网的投入,其单量从峰值的800万单跌至300万单附近。原因是,与均价20元以上的时效快件相比,丰网所对标的是三通一达的2-3元件。在布局该业务之前,顺丰没想到有一天丰网会成为自己的一个累赘。

经营了三年,丰网速运成效依然不明显。甚至在运营两年多后,丰网速运才有了自己的品牌LOGO。但顺丰已然没有了耐心,5月12日,顺丰宣布11.83亿元将旗下丰网速运卖给极兔速递。

对顺丰而言,出售丰网消除了亏损的负面影响,在此次交易后预计实现归母净利润约1.5亿元。

对极兔而言,此次收购可以获得丰网速运的市场与服务网络,从而在增厚自身业绩的同时强化市场服务能力。进一步夯实极兔速递的国内网络,巩固在电商快递领域的优势,助力市场份额的竞争。

不同的市场定位,也意味着极兔与顺丰在国内市场不存在根本性的业务冲突。这为两家的国内合作奠定了基础。

值得一提的是,网传极兔国内团队也增添了多位具有顺丰北京的高管,或与极兔在发展策略提高网络服务质量、产品服务能力等有关,这也进一步显示了双方合作之紧密。

此次极兔赴港上市,其招股书中更是表明顺丰已入股极兔,并持股1.54%,双方或将在国际业务上进一步加深合作。

面对挑战,携手出海

顺丰此前已经成功收购了嘉里物流,成为东南亚地区第二大快递公司,与极兔全球曾在泰国市场展开激烈的竞争。而此次合作达成,双方可共同发展海外市场,实现合作共赢。

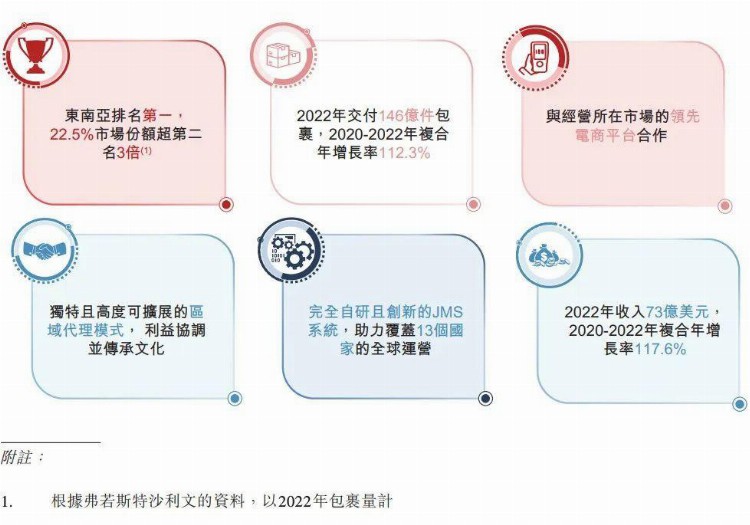

近日,极兔提交的招股书显示,公司网络已全面覆盖东南亚七个国家及地区。2020年至2022年极兔在东南亚,业务量一直持续上涨,其中东南亚市场分别约为12亿件、22亿件、25亿件,复合增长47.6%,截至2022年市占率为22.5%。

2020年至2022年这三年间,极兔收入持续上涨,分别约为15亿美元、49亿美元、73亿美元。2020年至2022年,东南亚市场收入分别约为10亿美元、24亿美元、24亿美元。

随着公司在市场持续发展领先地位的突出,东南亚市场将继续释放出重大增长机会。

在国际市场上,据中国电子商务研究中心监测数据显示,DHL(德国敦豪)、FedEx(美国联邦快递)、UPS(美国联合包裹)和TNT(荷兰天地)国际快递四大巨头目前占据了中国国际快递市场75%的份额。

在国内快递市场格局日趋稳定,电商企业纷纷布局海外市场之际,到海外寻求增量也成为快递巨头们的共识。除了已经递交上市申请的极兔,今年以来也传出顺丰和菜鸟也传出要在2023年赴香港上市的消息。

2023年6月,菜鸟国际快递正加速在北美大区组网运营。通过对货站、口岸、分拨中心、海外仓等物流基建的持续投入,以及本地配送网络的精细化运营,菜鸟搭建了一张高效、敏捷的跨境包裹网络。

动点科技报告指出,到2028年东南亚电商GMV有望从2022年的995亿美元增长至1750亿美元,并且在最好的预期下,该数字有望提升至2320亿美元。

而近期拼多多旗下跨境电商平台Temu向平台卖家发放了一份名为《东南亚及日韩跨境电商平台商家调研》的调查问卷。

知情人士透露,Temu2023年第一季度GMV逼近了10亿美元;6月前两周Temu的GMV环比仍在增长,有望达到7亿美元。而此次调研很可能预示着Temu会提前进入东南亚市场。

公布数据显示,今年2月顺丰供应链及国际业务营收为40.80亿元,同比下滑31.65%。顺丰表示,国际空海运价格从历史较高区间回落至过去三年间的较低水平,供应链及国际业务收入受到了国际空海运需求及价格均同比下行的影响。

极兔有海外客户资源,以及东南亚、中东、南美的末端网络;顺丰拥有飞机网络和航空干线,合作后能帮助极兔增加海外物流班线,补充运输能力。

随着快递物流业国际化进程加速推进,“出海”已然成为快递行业龙头企业应对未来竞争的必选项。为了应对竞争越发激烈的国际快递市场,顺丰与极兔的合作势在必行。

一方面,顺丰控股可以寄托自己在经济型业务和海外市场上的野望;另一方面,也为极兔在海外市场的发展提供了更多的空间。快递行业出海机遇与挑战并存,面对复杂的国际环境,“抱团合作”或许才是双赢的有效途径。

下一篇:广东购买力全国排名第一