未来10年新造船投资将达到1.6万亿美元,每年新船订单超过2000艘。航运业能源转型将推动新造船市场进入新一轮“超级周期”。

克拉克森在其近期发布的报告中称,近年来,由于燃料价格的不确定性、船价上涨和船厂日益有限的船台供应,新船订单活动已经有所缓和。尽管由于船价高涨、高附加值船舶订造增加以及环保技术带来的额外成本,在一定程度上支撑了新造船投资,但在截止今年6月初的过去三年间新船订单支出约为3260万美元,仅比金融危机以来的平均水平高出20%,相比之下在截止2008年9月的5年间新造船投资高达8600亿美元。

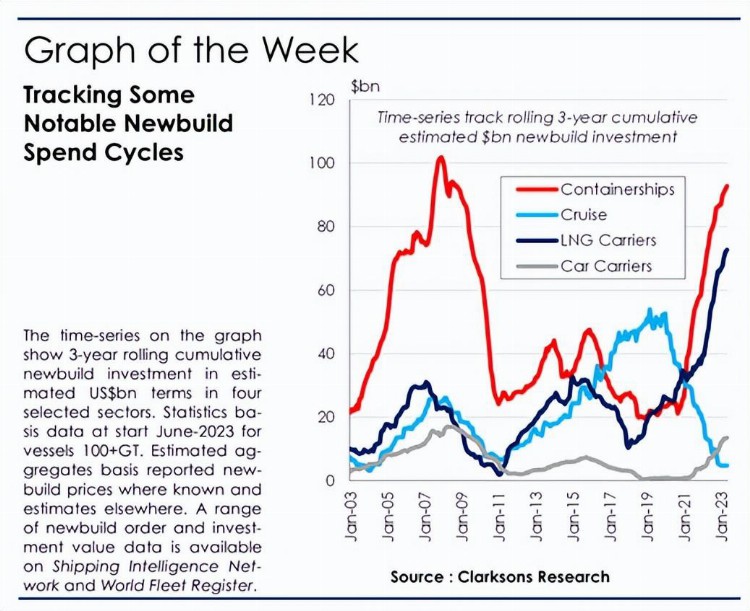

报告指出,虽然不如金融危机爆发之前,但某些船型领域在过去三年来依然经历了创纪录的新造船投资周期。其中最引人瞩目的就是LNG船,自2020年6月以来全球LNG船新船订单已经达到了346艘730亿美元,包括2022年创纪录的184艘,这远远超过了以往的任何时期。而随着越来越多LNG项目获批、能源安全日益引发关注以及LNG在能源转型中重要作用的支持下,LNG船新造船市场前景十分积极,今年以来LNG船新船订单已经达到28艘70亿美元,目前LNG船手持订单占现有船队比例为51%。

与此同时,过去三年集装箱船也经历了罕见的“订单潮”,自2019年第四季度以来集装箱船新船订单共计1211艘,其中2021年新船订单高达612艘、2022年也达到了378艘。过去三年集装箱船新造船投资达930亿美元,仅次于截止2007年12月的3年间投资额1000亿美元。今年以来,集装箱船领域的新船订单增速放缓,年初至今新船订单为59艘。但由于集运公司在之前几年积累下了充裕的现金,并持续关注船队更新,目前集装箱船新船订单仍在不断增长。

而在其他领域,汽车运输船新造船投资在过去三年共计140亿美元,这是自金融危机爆发之后的最大一轮“订单潮”。而在2016年至2019年间,邮轮新船订单也曾创下680亿美元的纪录水平,虽然在2020年以来新冠疫情爆发沉重打击了邮轮行业,过去三年来邮轮新船订单仅为50亿美元。

另一方面,油船和散货船领域的新造船投资却一直不温不火。过去三年来油船和散货船仅占新造船总支出的23%,在此期间油船新船订单金额为270亿美元,散货船新船订单金额为470亿美元,远远不及2008年之前三年总额超过2000亿美元的水平。

总体而言,根据克拉克森的统计数据,自2000年以来,全球新造船投资估计达到了2.3万亿美元,相当于平均每年新造船投资1000亿美元。而在接下来的10年,考虑到航运业绿色转型所需的船队更新规模,估计到2033年新造船投资将达到1.6万亿美元,平均每年1600亿美元。

克拉克森表示,假设航运业逐步去碳化,达到当前IMO 2030/2050年目标但达不到巴黎协定2050年目标,在此情境下全球海运贸易将保持温和的增长,平均航速逐渐放缓,节能技术和替代燃料船舶逐步引入更新,老旧船舶逐渐加速淘汰。

克拉克森基于这一基准情景预测,未来十年间将有1.6万亿美元的新造船投资需求,平均每年新造船订单以数量计达2140艘。节能环保船型及燃料转换推动的船队更新需求将是未来新船订单的主要驱动力,以总吨计约占整个预测期内新船订单的63%,而余下37%的新船订单需求受贸易增长推动。

不过,克拉克森也表示,这些仅仅是预测,虽然整体航运业绿色环保的趋势是确定的,但是考虑到航运业仍处在绿色转型的起步阶段,环保法规的执行给造船业带来机会的同时,也面临着系列不确定性,包括:法规有效执行和检查对缓解运力影响;脱碳技术路径,技术方案的不确定性以及投资回报的不确定性导致船东下单时间推迟;全球贸易低增长风险,这些不确定性有可能对新签订单预测产生不同的影响。