(报告出品方/作者:申万宏源研究,宋涛、马昕晔)

1. 全球数据中心规模快速增加,浸没式液 冷需求持续提升

数据经济持续深化,高密高算力基础设施需求提升

高新技术、数字化转型及终端消费等多样化算力需求不断 涌现,支撑高密高算力基础设施持续发展。我国数字经济 正在转向深化应用、规范发展、普惠共享的新阶段,积极 推动智算等高算力建设,推进人工智能、元宇宙、图形渲 染等计算密集型业务发展。

根据前瞻产业研究估算,目前中国大型企业基本都已在持 续规划投入实施人工智能项目,而全部规上企业中约有超 过10%的企业已将人工智能与其主营业务结合。根据 Internet Data Center(IDC,互联网数据中心)统计数 据,2022年全球人工智能市场规模约4328亿美元,同比 增长19.6%。

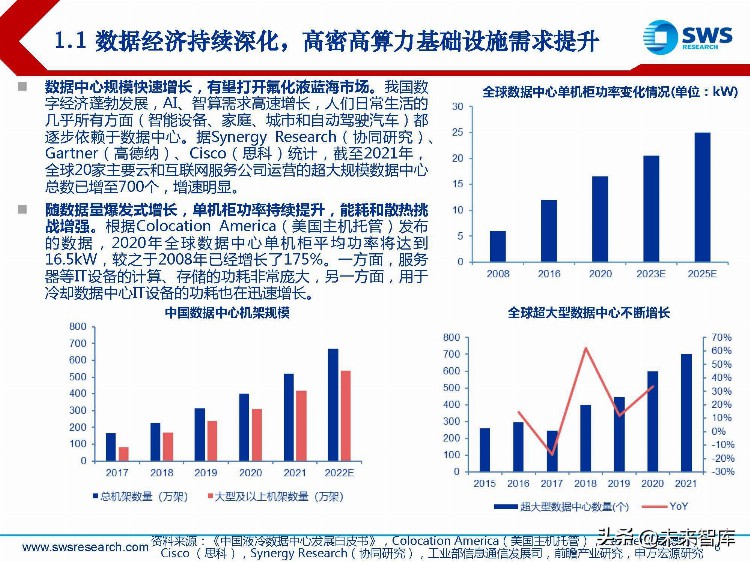

数据中心规模快速增长,有望打开氟化液蓝海市场。我国数 字经济蓬勃发展,AI、智算需求高速增长,人们日常生活的 几乎所有方面(智能设备、家庭、城市和自动驾驶汽车)都 逐步依赖于数据中心。据Synergy Research(协同研究)、 Gartner(高德纳)、Cisco(思科)统计,截至2021年, 全球20家主要云和互联网服务公司运营的超大规模数据中心 总数已增至700个,增速明显。

随数据量爆发式增长,单机柜功率持续提升,能耗和散热挑 战增强。根据Colocation America(美国主机托管)发布 的数据,2020年全球数据中心单机柜平均功率将达到 16.5kW,较之于2008年已经增长了175%。一方面,服务 器等IT设备的计算、存储的功耗非常庞大,另一方面,用于 冷却数据中心IT设备的功耗也在迅速增长。

全球数据中心能耗及散热要求提高

PUE为Power UsageEffectiveness的简写是数据中心消耗 的所有能源与IT负载消耗的能源的比值,是评价数据中心能 源效率的基本和有效的指标之一。PUE值越接近于1,表示 一个数据中心的绿色化程度越高。当上述值超过1时,则表 示数据中心需要额外电力开销以支持IT负载。因此,PUE的 值越高,数据中心的整体效率越低。

目前国内PUE仍较高,未来具备较大下降空间。目前国内数 据中心能耗呈现持续增长的趋势,2020年国内数据中心总 耗电量2024亿度,2030随着数据中心规模的增长有望增长 至4115亿度。根据《全国数据中心应用发展指引(2020)》, 目前国内在用的超大型和大型数据中心PUE位于1.45-1.55 区间范围,规划新增数据中心的PUE主要在1.35-1.4区间范 围,未来仍具有较大的下降空间。

政策端持续推进数据中心建设,减少能耗成为必然趋势

提升数据中心能效,降低PUE已经成为数据中心发展的必然趋势。数据中心作为基于新一代信息技 术演化生成的基础设施,是算力基础设施的典型代表。但数据中心作为新型基础设施中的基础,其 建设一直被能耗过大等环境议题所困扰,秉持绿色化发展原则已经成为了全社会的共识。从国家层 面和地方层面的政策端来看,提升能耗,降低PUE的标准成本数据中心发展的必然趋势。

液冷冷却效果优异,成为未来数据发展大趋势

液冷是指使用液体取代空气作为冷媒,为发热部件进行换热,带走热量的技术。液冷服 务器是指将液体注入服务器,通过冷热交换带走服务器的散热的一种服务器。 数据中心方面,冷却系统是提高能源效率的重要环节,液冷技术是未来的发展方向。对 比不同的冷却系统,传统风冷系统利用冷、热空气通道交替排列实现热交换,散热能力 差、能耗高、占用空间大;液冷系统则通过高比热容的液体作为传输介质带走热量,其 冷却能力大幅提升,同时可以减少噪音,节约空间,是未来可见的数据中心冷却系统发 展趋势。

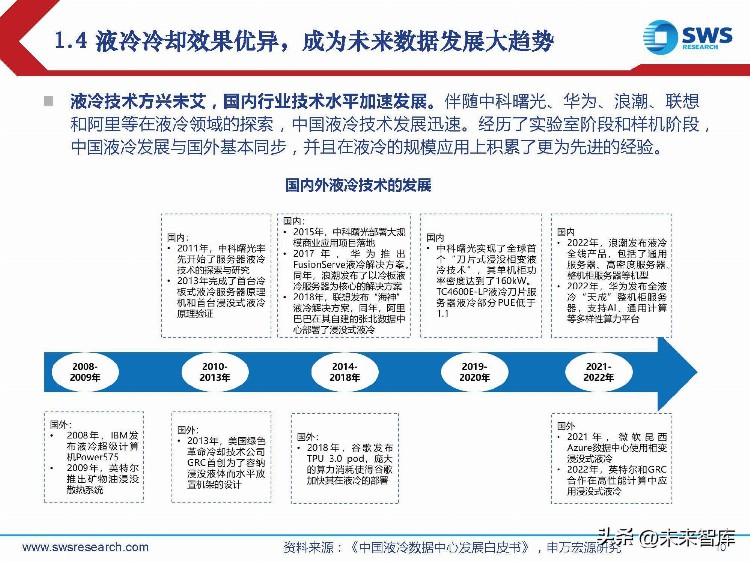

液冷技术方兴未艾,国内行业技术水平加速发展。伴随中科曙光、华为、浪潮、联想 和阿里等在液冷领域的探索,中国液冷技术发展迅速。经历了实验室阶段和样机阶段, 中国液冷发展与国外基本同步,并且在液冷的规模应用上积累了更为先进的经验。

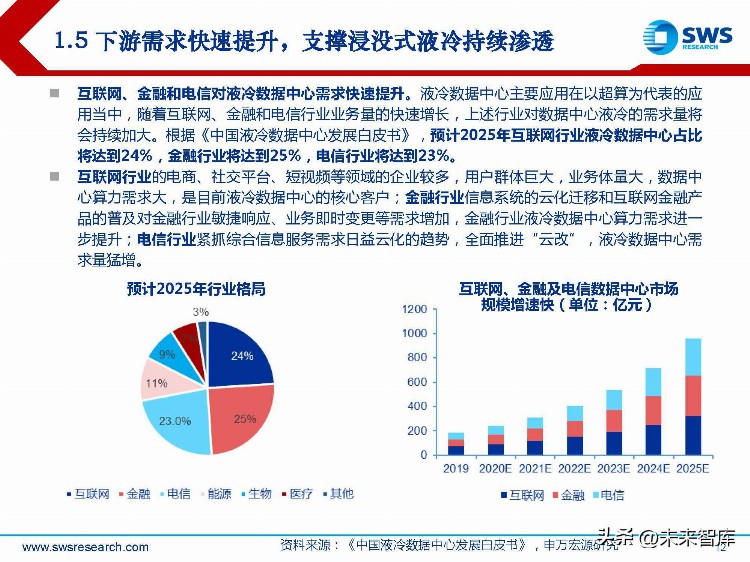

下游需求快速提升,支撑浸没式液冷持续渗透

互联网、金融和电信对液冷数据中心需求快速提升。液冷数据中心主要应用在以超算为代表的应 用当中,随着互联网、金融和电信行业业务量的快速增长,上述行业对数据中心液冷的需求量将 会持续加大。根据《中国液冷数据中心发展白皮书》,预计2025年互联网行业液冷数据中心占比 将达到24%,金融行业将达到25%,电信行业将达到23%。

互联网行业的电商、社交平台、短视频等领域的企业较多,用户群体巨大,业务体量大,数据中 心算力需求大,是目前液冷数据中心的核心客户;金融行业信息系统的云化迁移和互联网金融产 品的普及对金融行业敏捷响应、业务即时变更等需求增加,金融行业液冷数据中心算力需求进一 步提升;电信行业紧抓综合信息服务需求日益云化的趋势,全面推进“云改”,液冷数据中心需 求量猛增。

2. 全氟烯烃及全氟聚醚有望放量,市场规 模快速扩大

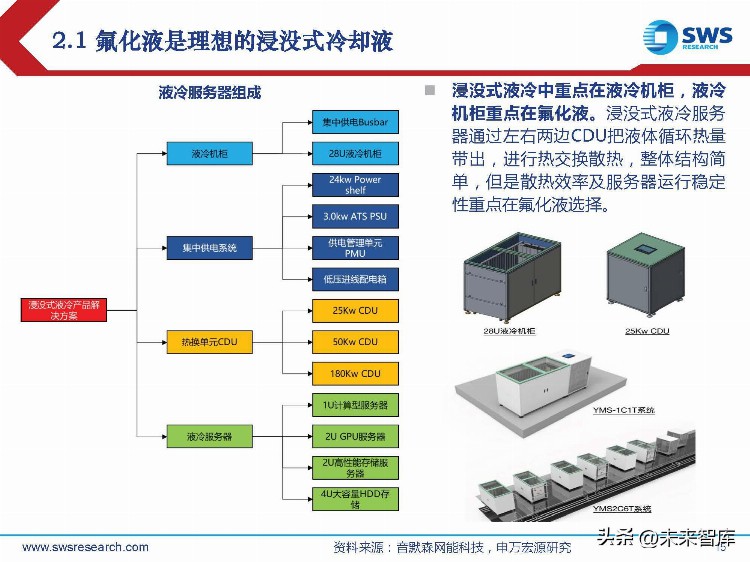

氟化液是理想的浸没式冷却液

浸没式液冷中重点在液冷机柜,液冷 机柜重点在氟化液。浸没式液冷服务 器通过左右两边CDU把液体循环热量 带出,进行热交换散热,整体结构简 单,但是散热效率及服务器运行稳定 性重点在氟化液选择。

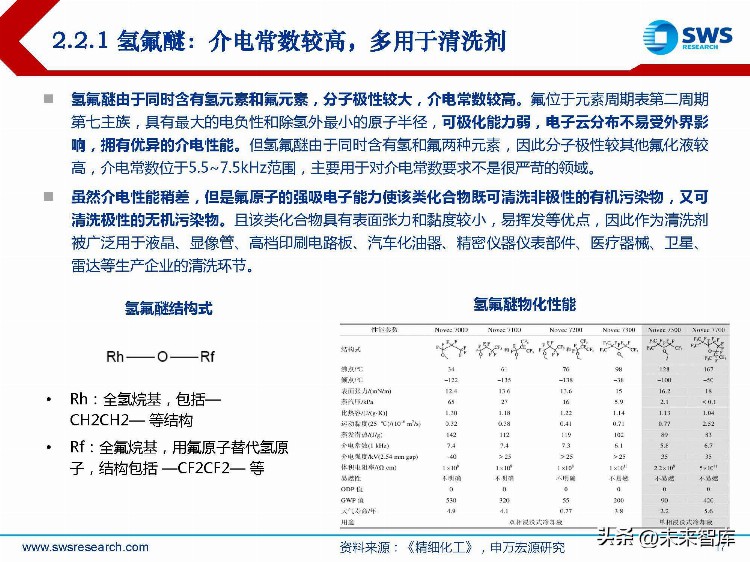

氢氟醚:介电常数较高,多用于清洗剂

氢氟醚由于同时含有氢元素和氟元素,分子极性较大,介电常数较高。氟位于元素周期表第二周期 第七主族,具有最大的电负性和除氢外最小的原子半径,可极化能力弱,电子云分布不易受外界影 响,拥有优异的介电性能。但氢氟醚由于同时含有氢和氟两种元素,因此分子极性较其他氟化液较 高,介电常数位于5.5~7.5kHz范围,主要用于对介电常数要求不是很严苛的领域。

虽然介电性能稍差,但是氟原子的强吸电子能力使该类化合物既可清洗非极性的有机污染物,又可 清洗极性的无机污染物。且该类化合物具有表面张力和黏度较小,易挥发等优点,因此作为清洗剂 被广泛用于液晶、显像管、高档印刷电路板、汽车化油器、精密仪器仪表部件、医疗器械、卫星、 雷达等生产企业的清洗环节。

全氟胺:合成高壁垒,限制材料的普及

全氟胺具有非常优异的化学稳定性。分子中三个全氟代甲基具有异常强大的吸电子性,使氮原子上的 未共用电子对不能与质子和路易斯酸结合,因此不会与酸形成季铵盐,也不会与三氟化硼形成络合物, 即使在加热的情况下,强酸、强碱和强氧化剂对它都不起作用。

电解氟化仍是生产全氟胺的唯一可行方法,合成技术瓶颈较高。电解氟化是十分复杂的化学过程,除 了生产的全氟胺外,还会有全氟烃类和三氟化氮的气体、未完全氟化的产物、分子重排的产物等,同 时单吨能耗较高。

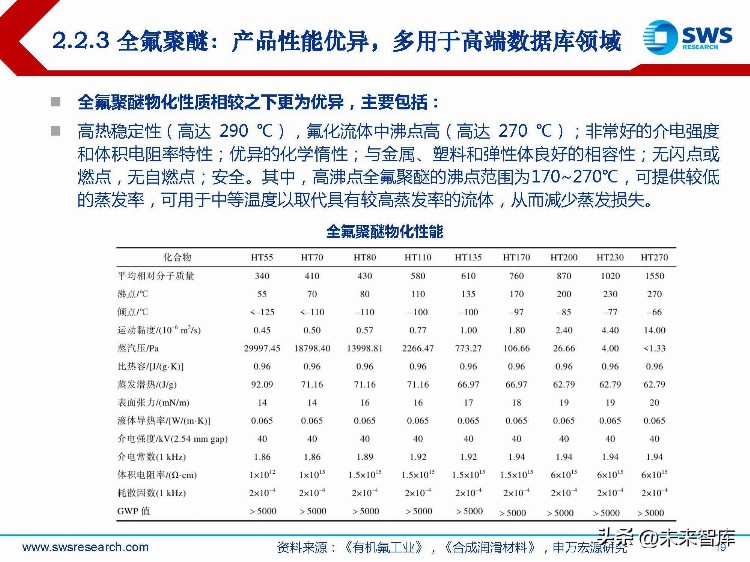

全氟聚醚:多种合成工艺路线,性能仍有一定差别

全氟聚醚主要合成工艺包括光催化聚合和阴离子聚合,产品主要为Z型、Y型、K型和Z型,不同产品 结构及C/O比不同,导致性能及应用出现一定差异: 氟原子的电负性最大,使得全氟聚醚分子之间的吸引力小,因此全氟聚醚具有较小的表面张力,且随着全氟聚醚 分子结构重复单元中C/O比值的减小,全氟聚醚的表面张力将逐渐增大,较高的表面张力会限制部分领域应用。 Z型全氟聚醚由于主链上没有—CF3单元的侧链,其主链的活动自由度较大,黏温性能好;而D型全氟聚醚的主链 是直链结构,因此其黏温性能要优于K型全氟聚醚和Y型全氟聚醚;Y型全氟聚醚的主链中含有单碳聚合单元,因 此Y型全氟聚醚的黏度指数稍优于K型全氟聚醚。

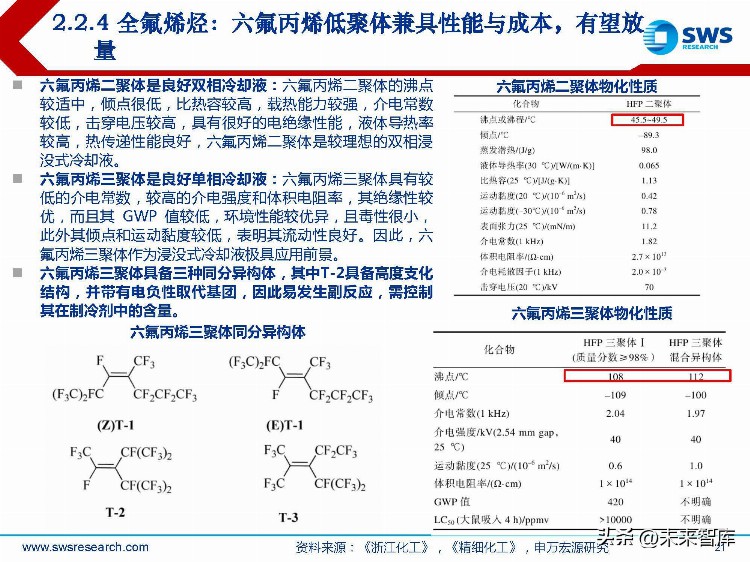

全氟烯烃及全氟聚醚为应用潜力较大产品

全氟烯烃(六氟丙烯低聚物)及全氟聚醚为冷却液理想选择。冷却液需要满足不腐蚀、 不导电的基本要求,同时需要兼顾介电性能、沸点和成本因素,相较之下可以进行试 用的氟化液主要为全氟烯烃、全氟聚醚、全氟胺和氢氟醚,但是由于氢氟醚的介电性 能较差,全氟胺的成本较高,因此全氟烯烃及全氟聚醚为IDC冷却液的理想选择。其 中,全氟烯烃主要生产厂家包括思康、诺亚、巨化股份和永和股份,全氟聚醚海外企 业主要为索尔维、杜邦、3M,国内企业主要是巨化股份和新宙邦。

氟化液市场有望快速提升

液冷数据中心替代传统比例上升,氟化液需求有望快速增加。根据《数据中心白皮书》统计,总机架 新增数量自2021年以来维持25%以上的增速,2023-2025年有望继续维持25%的复合增速,其中, 液冷数据中心对传统市场(包括风冷的机房空调市场、服务器市场以及数据中心基础设施(机柜、 CDU、冷却塔等)进行替代,液冷型机房数量占比有望持续增长。根据音默森网能科技预测,预计 2023-2025年实现新增机架中20%、30%、40%的渗透率。此外,当前液冷市场主要为冷板式服务器, 未来随氟化液在建产能释放和下游验证进程提速,需求有望快速增加,预计2025年国内浸没式渗透率 达8%。假设新增机柜均为28U标准机柜(1400mm*600mm*600mm),按照1.8g/cm3密度测算单 套机柜单耗氟化液约900kg,对应市场需求约8.4万吨,拥有超80亿市场空间。

3. 重点关注前瞻性布局企业

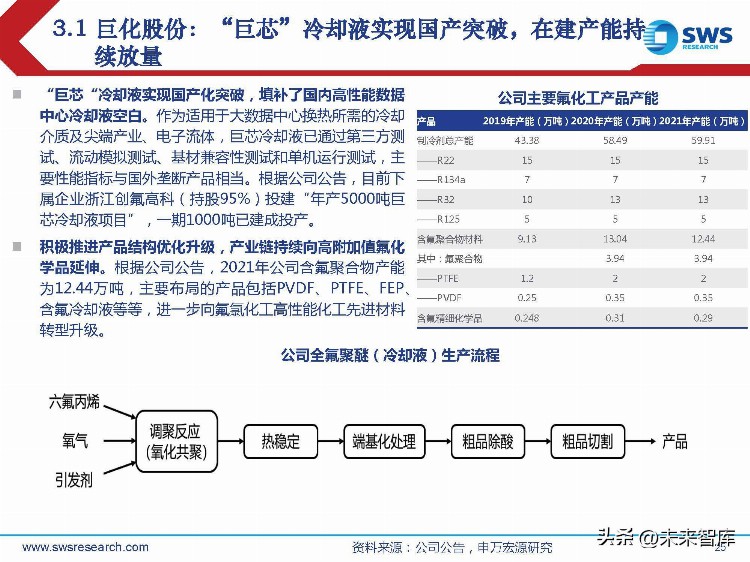

巨化股份:“巨芯”冷却液实现国产突破,在建产能持 续放量

“巨芯“冷却液实现国产化突破,填补了国内高性能数据 中心冷却液空白。作为适用于大数据中心换热所需的冷却 介质及尖端产业、电子流体,巨芯冷却液已通过第三方测 试、流动模拟测试、基材兼容性测试和单机运行测试,主 要性能指标与国外垄断产品相当。根据公司公告,目前下 属企业浙江创氟高科(持股95%)投建“年产5000吨巨 芯冷却液项目”,一期1000吨已建成投产。 积极推进产品结构优化升级,产业链持续向高附加值氟化 学品延伸。根据公司公告,2021年公司含氟聚合物产能 为12.44万吨,主要布局的产品包括PVDF、PTFE、FEP、 含氟冷却液等等,进一步向氟氯化工高性能化工先进材料 转型升级。

新宙邦:半导体级别持续放量,IDC级别稳步切入

根据公司公告,2015年,公司收购三明市海斯 福化工有限公司,海斯福主营业务为六氟丙烯下 游含氟精细化学品的研发、生产和经营,公司通 过完成对海斯福的收购,公司就此进入特种氟化 学品领域。 在建项目进展顺利,氟精细业务规模加速扩张。 根据公司公告,当前公司拥有氟精细产品产能 (不含电解液产能)约5161吨/年,同时在建产 能达22000吨/年,并于2023年下半年逐步释放, 未来成长空间显著,业务规模快速扩张。

半导体领域,氟化液是提升芯片制程良率的关键要素。 在半导体芯片制备过程中,炉管、光刻、刻蚀和封装测 试均会使用氟化液进行温度控制和清洗。 3M宣布2025年底前退出PFAS制造,公司有望受益。 比利时当地政府于2022年4月强制停止了3M比利时工 厂PFAS的生产。同年12月,3M宣布2025年底前完全 退出PFAS制造。面对我国氟化工产业转型升级的历史 机遇,公司在原有电容器化学品和锂电池电解液业务基 础上,开始在氟化工产业链上下游持续布局,有望快速 承接3M退出的市场。

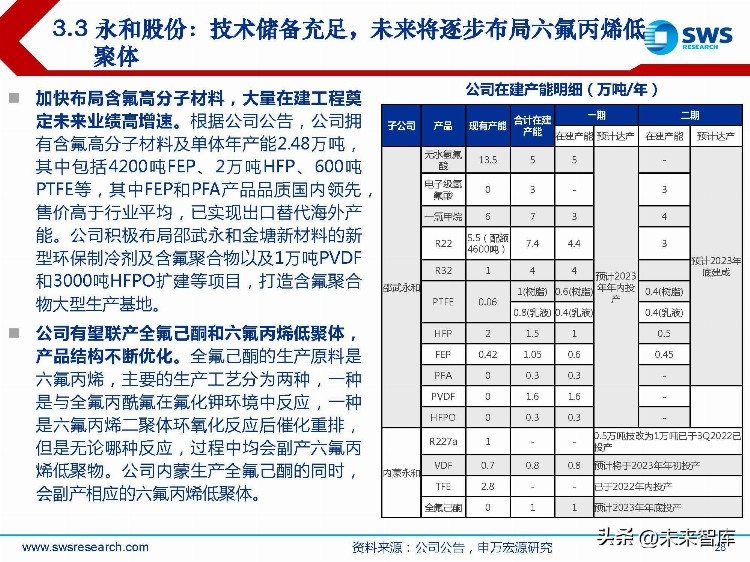

永和股份:技术储备充足,未来将逐步布局六氟丙烯低 聚体

加快布局含氟高分子材料,大量在建工程奠 定未来业绩高增速。根据公司公告,公司拥 有含氟高分子材料及单体年产能2.48万吨, 其中包括4200吨FEP、2万吨HFP、600吨 PTFE等,其中FEP和PFA产品品质国内领先, 售价高于行业平均,已实现出口替代海外产 能。公司积极布局邵武永和金塘新材料的新 型环保制冷剂及含氟聚合物以及1万吨PVDF 和3000吨HFPO扩建等项目,打造含氟聚合 物大型生产基地。 公司有望联产全氟己酮和六氟丙烯低聚体, 产品结构不断优化。全氟己酮的生产原料是 六氟丙烯,主要的生产工艺分为两种,一种 是与全氟丙酰氟在氟化钾环境中反应,一种 是六氟丙烯二聚体环氧化反应后催化重排, 但是无论哪种反应,过程中均会副产六氟丙 烯低聚物。公司内蒙生产全氟己酮的同时, 会副产相应的六氟丙烯低聚体。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」