再次递表的英诺伟看点何在?又能否顺利上市?

作者 | 南岂珵

来源 | 经理人融媒体中心

头图 | 英诺伟医疗公众号

英诺伟再次冲刺港股市场。

日前,上海英诺伟医疗器械股份有限公司(简称“英诺伟”)向港交所递交招股书,拟香港主板IPO上市,联席保荐人为高盛、中金公司。

英诺伟曾于2022年内先后两次向港交所递表——

2022年4月,英诺伟首次向港交所递交招股书,因未在6个月内通过港交所聆讯而自动失效。

2022年11月,英诺伟再次递交招股书,但仍未在规定时间内通过港交所聆讯,再次以失败告终。

英诺伟成立于2009年,定位为非血管介入手术整合解决方案提供商,提供用于包括泌尿外科、消化科、肝胆外科等所有进行非血管介入手术的主要医学专科有源医疗器械、内窥镜及无源耗材整合解决方案。

招股书显示,自成立以来,英诺伟已完成6轮近9亿元融资,并且投资方不乏高瓴资本、淡马锡、纳米创投等知名机构。而在这一过程中英诺伟估值也一路飙升,最新的C2轮融资中估值已达62.5亿元。

英诺伟虽颇受一众明星资本追捧,但2020年至2022年,英诺伟三年累计亏损超10亿元,核心产品商业化盈利问题饱受市场质疑,而再次递表的英诺伟看点何在?

依然盈利难

根据招股书披露,英诺伟拥有36款产品在中国、美国、欧盟及日本获批,包括五种有源医疗器械、两种核心产品(等离子手术设备(NW-100)及一次性使用电圈套器)、九种内窥镜及相关产品以及22种无源耗材。

就行业地位而言,除英诺伟一次性使用电圈套器及等离子手术设备(NW100)外,全球并无获批准的用于消化科介入手术的等离子手术设备和有源耗材。在中国市场,一次性使用电圈套器及等离子手术设备(NW-100)为首款获批用于消化科介入手术的同类产品。

意味着,英诺伟产品具有稀缺性,这也正是支撑其营收的基础。2020年至2022年,英诺伟实现营业收入1.37亿元、2.55亿元、3.41亿元,同比增长86.31%、33.73%。

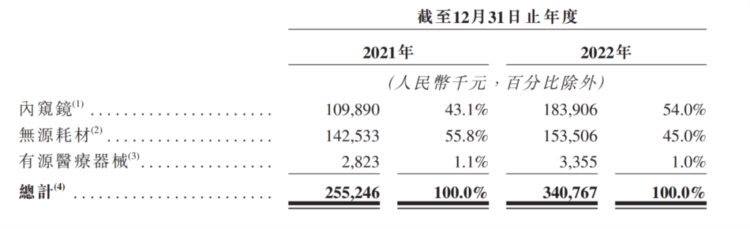

分产品看,英诺伟的营业收入由内窥镜、无源耗材、有源医疗器械贡献。截至2022年12月31日,内窥镜实现营收1.84亿元,占公司营业收入比例为54%;无源耗材实现营收1.54亿元,占公司营业收入比例为45%。

可见,内窥镜系列产品是英诺伟营收增长核心因素,销售额由2021年1.10亿元增长至2022年1.84亿元,增幅67.27%。

尽管已经有多款产品开始商业化,但英诺伟依旧尚未实现盈利,2020年—2022年净利润分别亏损1.71亿元、6.95亿元、2.21亿元。招股书中,英诺伟解释称,主要是由于投入大量财务资源建立业务基础、打造产品及研发、制造以及销售及营销能力。

那么,以2021年、2022年为时间维度,看一下英诺伟营业成本支出情况——

研发成本。期间英诺伟研发成本分别为2.91亿元、1.42亿元,研发费用率分别为114.11%、41.46%,其中大部分为以股份为基础的薪酬开支。同期,核心产品研发成本仅为810万元、940万元,分别占研发成本总额(不包括与研发人员股权激励有关的以股份为基础的薪酬)的17.7%及14.0%。

其他方面,销售成本分别为0.93亿元、1.29亿元,占收入的36.3%及38.0%;行政开支分别为2.72亿元、0.74亿元;销售及分销开支分别为0.47亿元、0.67亿元。

可见,英诺伟的商业化进度未能及时补足其高成本及开支。而且这样的境况似乎较难逆转。非血管介入手术医疗器械是技术快速迭代的行业,要求着企业更多地在研发上加大投入。

“未来几年可能会持续产生净亏损”,英诺伟医疗在招股书中坦言,研发活动的扩大、商业化努力以及按公允价值计量且其变动计入当期损益的金融负债的公允价值亏损而导致的巨额运营开支。

另外,市场竞争越趋剧烈,或将导致英诺伟的市场份额的逐渐流失。国家药监局批准的一次性内窥镜累计数量,已由2020年的7款增至2021年的23款,且国内具代表性的公司也增至逾10家。

为抢占市场份额英诺伟不得不调低部分产品售价,致使整体毛利率由2021年同期的64.3%降至57.5%。可是,英诺伟是否在竞争中保持商业化先发优势,这是需要商榷的。

不过确定的是,若任何候选产品未能通过临床试验或未获得监管批准,或者获得批准但未能得到市场认可,都可能使英诺伟陷入永远无法盈利的境地。

资本追捧难掩问题缠身

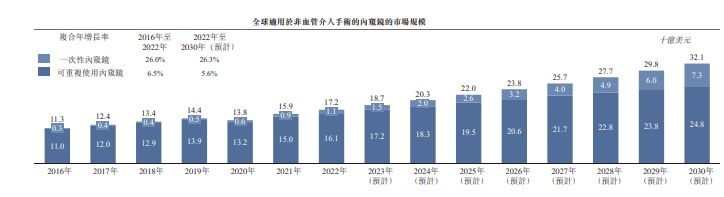

沙利文公布的研究数据显示,全球非血管介入手术数量由7710万例增长至1.13亿例,沙利文还预计到2030年全球非血管介入手术数量将达到2.56亿例。

另外,一次性内窥镜在国内增长亦为迅猛。招股书显示,2016年至2022年国内一次性内窥镜复合增长率高达158.5%,沙利文还预计,2022年至2030年行业复合增长率将高达44%。

不可否认的是,不管是行业还是英诺伟自身均可见的成长逻辑,这也是其备受资本市场青睐的原因。

根据招股书显示,自成立以来,英诺伟获得6轮融资,共募得近9亿元,其中不乏高瓴资本、淡马锡、纳米创投等知名机构。2021年年末完成C2轮融资后,英诺伟的估值为62.5亿元。

具体来看——

2019年1月,英诺伟获得A1轮融资,融资金额高达1.1亿元,投后估值为5.91亿元。2019年5月,英诺伟再次获得3000万元A2轮融资,投后估值高达6.11亿元。

2019年7月,英诺伟开启B轮融资,B1轮融资金额仍为3000万元,投后估值为7.15亿元。2020年6月,英诺伟再次获得3000万元B2轮融资金额,公司投后估值飙升至10.30亿元。

2021年9月英诺伟完成了高达4.375亿元的C1轮融资,投资者也包括泰康人寿、高瓴资本、淡马锡等国内外顶级机构,投后估值高达28亿元,公司估值较1年前增长接近两倍。

2021年10月英诺伟再次完成了2.5亿元C2轮融资,高瓴资本等机构追加投资,公司投后估值高达62.50亿元。

但企业想要持续发展壮大仅靠行业“东风”远远不够,创新能力能否持续推动,经营战略是否具备远见,产品是否超越同行……才是核心基础。对于英诺伟而言,当前明显尚有不足。

就产品而言,经理人融媒体中心梳理后发现,英诺伟质量问题时有发生。

2021年12月,上海市浦东新区市场监督管理局,以英诺伟医疗“生产、经营、使用不符合强制性标准或者不符合经注册或者备案的产品技术要求的医疗器械”为处罚理由,没收英诺伟医疗物品,并罚款44.3225万元。

此外,据媒体报道,因输尿管支架管(型号:IVX-UT-01-472610,批号:201214-UT)的固定强度检验结果不符合其技术要求中规定的标准。英诺伟医疗对其生产的输尿管支架管(批号:201214-UT,型号:IVX-UT-01-472610,注册证号:沪械注准20182140340)主动召回,召回级别为三级。

众所周知,内窥镜、无源耗材、有源医疗器械等产品质量关乎病患的生命、健康安全,因此医疗器械客户对产品质量有着较高的要求。而英诺伟时有发生的产品问题,其若不加以重视,不但对其上市会产生影响,也恐将给公司未来发展造成更大的不利影响。

参考资料:

1.《英诺伟:两年累亏9亿元,三次赴港的“资本宠儿”能否突围?》,智通财经。

2.《一个月估值飙升1.2倍,英诺伟上市有“割韭菜”的嫌疑?》,子弹财经。