(报告出品方/作者:国信证券,马成龙、袁文翀)

一、交换机行业概述

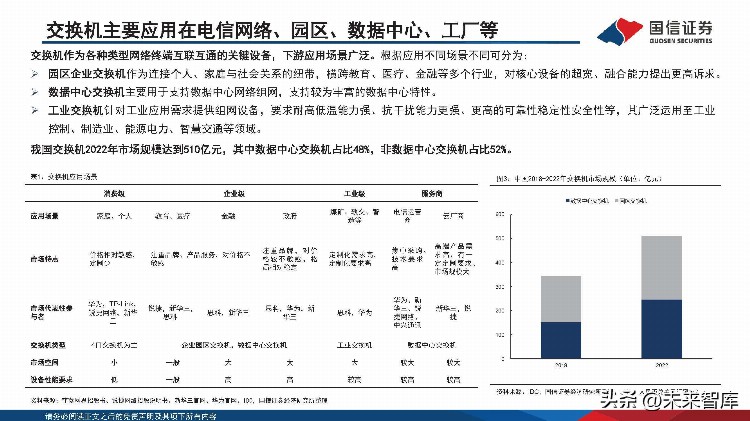

交换机在网络中起转发数据作用

交换机是一种用于电(光)信号转发的网络设备,主要作用是转发数据包。交换机在网络中的作用交换机通过在不同设备之间建立一条点 对点的连接,从而提供了一种高效的数据交换方式,可以实现数据的快速传输和共享。当交换机接收到一个数据包时,它会读取数据包的 目标 MAC 地址,然后将数据包转发到目标设备的端口上。 交换机广泛应用在数据中心网络、园区网络、工业互联网等各类网络环境。交换机是搭建网络的核心设备之一,能为子网络提供更多的连 接端口,以便连接更多的服务器、计算机、移动终端及物联网终端。

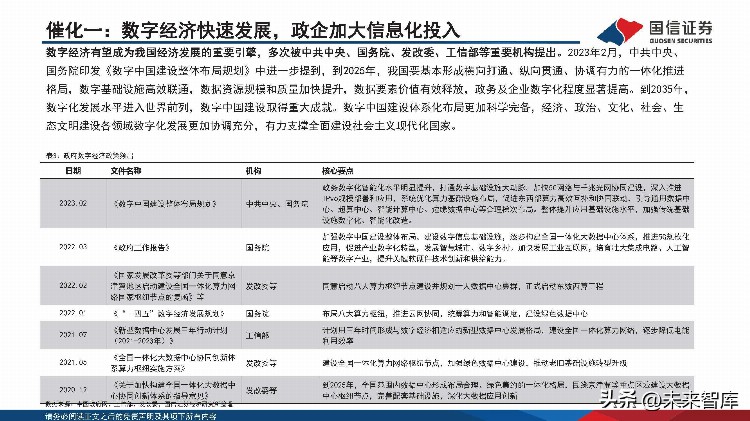

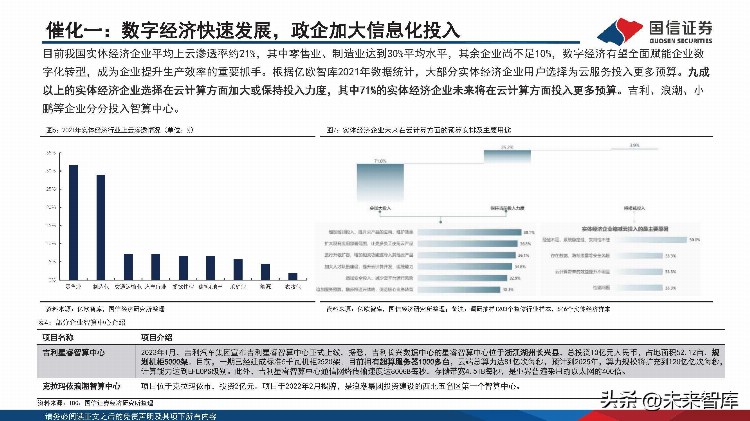

催化一:数字经济快速发展,政企加大信息化投入

数字经济有望成为我国经济发展的重要引擎,多次被中共中央、国务院、发改委、工信部等重要机构提出。2023年2月,中共中央、 国务院印发《数字中国建设整体布局规划》中进一步提到,到2025年,我国要基本形成横向打通、纵向贯通、协调有力的一体化推进 格局,数字基础设施高效联通,数据资源规模和质量加快提升,数据要素价值有效释放,政务及企业数字化程度显著提高。到2035年, 数字化发展水平进入世界前列,数字中国建设取得重大成就。数字中国建设体系化布局更加科学完备,经济、政治、文化、社会、生 态文明建设各领域数字化发展更加协调充分,有力支撑全面建设社会主义现代化国家。

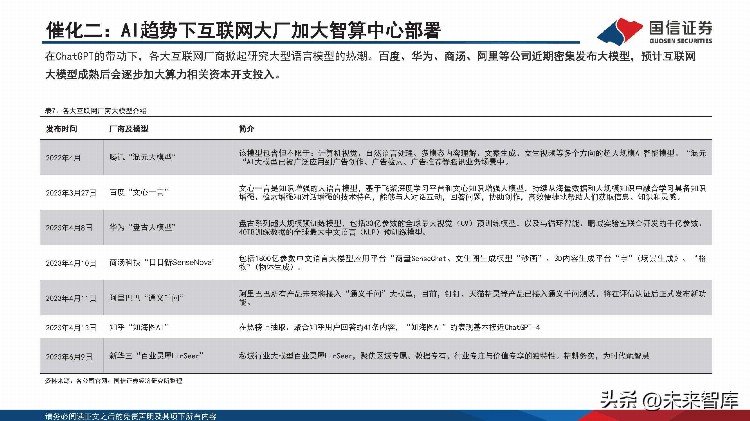

催化二:AI趋势下互联网大厂加大智算中心部署

在ChatGPT的带动下,各大互联网厂商掀起研究大型语言模型的热潮。百度、华为、商汤、阿里等公司近期密集发布大模型,预计互联网 大模型成熟后会逐步加大算力相关资本开支投入。

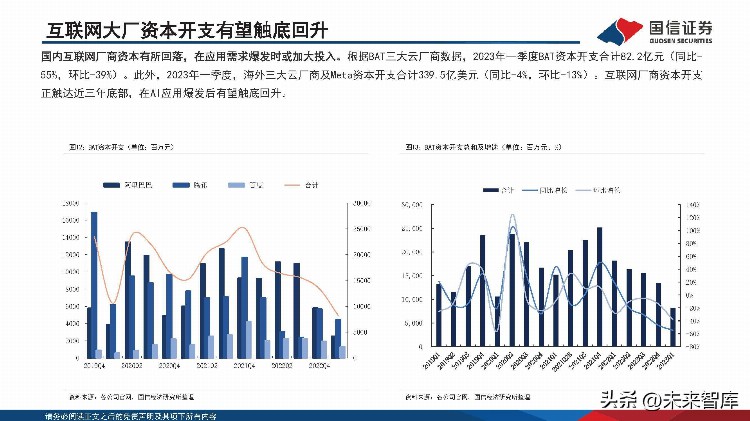

互联网大厂资本开支有望触底回升

国内互联网厂商资本有所回落,在应用需求爆发时或加大投入。根据BAT三大云厂商数据,2023年一季度BAT资本开支合计82.2亿元(同比55%,环比-39%)。此外,2023年一季度,海外三大云厂商及Meta资本开支合计339.5亿美元(同比-4%,环比-13%)。互联网厂商资本开支 正触达近三年底部,在AI应用爆发后有望触底回升。

催化三:运营商加大云网投资,交换机采购需求倍增

算力需求爆发背景下,运营商成为投资重要力量,2023年三大运营商云网投资大幅提升。以移动为例,中国移动算力网络建设方面不断优化数 据中心集约化梯次布局,数据中心交换机采购量大幅增加,近期中国移动发布2023-2024年(一年期)针对数据中心交换机新建部分集采规模为 30660台,去年同期集采16420台。

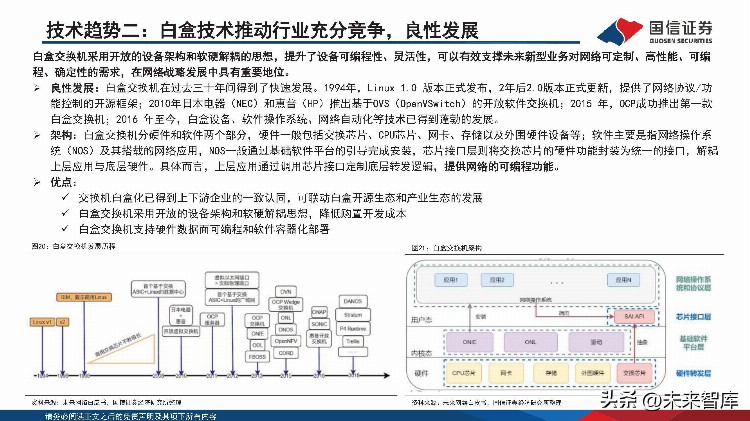

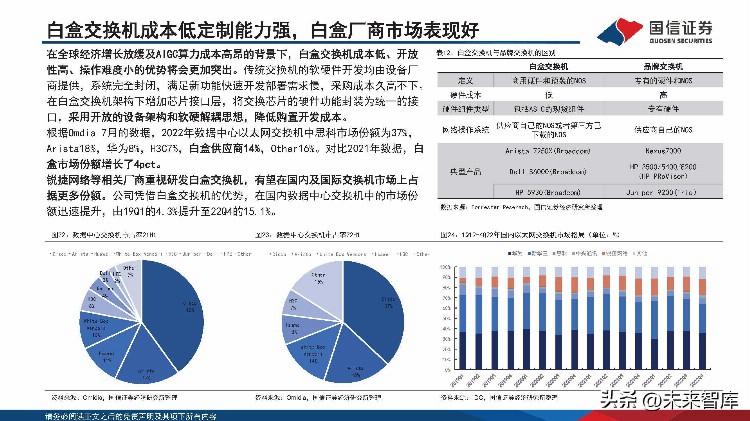

白盒交换机成本低定制能力强,白盒厂商市场表现好

在全球经济增长放缓及AIGC算力成本高昂的背景下,白盒交换机成本低、开放 性高、操作难度小的优势将会更加突出。传统交换机的软硬件开发均由设备厂 商提供,系统完全封闭,满足新功能快速开发部署需求慢,采购成本久高不下。 在白盒交换机架构下增加芯片接口层,将交换芯片的硬件功能封装为统一的接 口,采用开放的设备架构和软硬解耦思想,降低购置开发成本。 根据Omdia 7月的数据,2022年数据中心以太网交换机中思科市场份额为37%, Arista18%,华为8%,H3C7%,白盒供应商14%,Other16%。对比2021年数据,白 盒市场份额增长了4pct。 锐捷网络等相关厂商重视研发白盒交换机,有望在国内及国际交换机市场上占 据更多份额。公司凭借白盒交换机的优势,在国内数据中心交换机中的市场份 额迅速提升,由19Q1的4.3%提升至22Q4的15.1%。

二、交换机市场空间及竞争格局

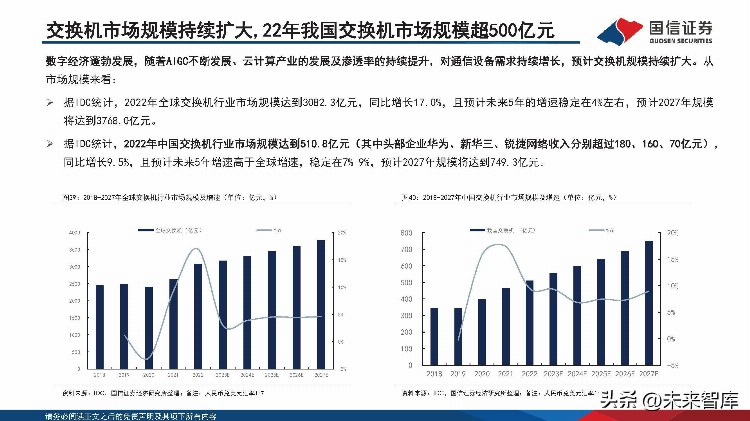

交换机市场规模持续扩大,22年我国交换机市场规模超500亿元

数字经济蓬勃发展,随着AIGC不断发展、云计算产业的发展及渗透率的持续提升,对通信设备需求持续增长,预计交换机规模持续扩大。从 市场规模来看: 据IDC统计,2022年全球交换机行业市场规模达到3082.3亿元,同比增长17.0%,且预计未来5年的增速稳定在4%左右,预计2027年规模 将达到3768.0亿元。 据IDC统计,2022年中国交换机行业市场规模达到510.8亿元(其中头部企业华为、新华三、锐捷网络收入分别超过180、160、70亿元), 同比增长9.5%,且预计未来5年增速高于全球增速,稳定在7%-9%,预计2027年规模将达到749.3亿元。

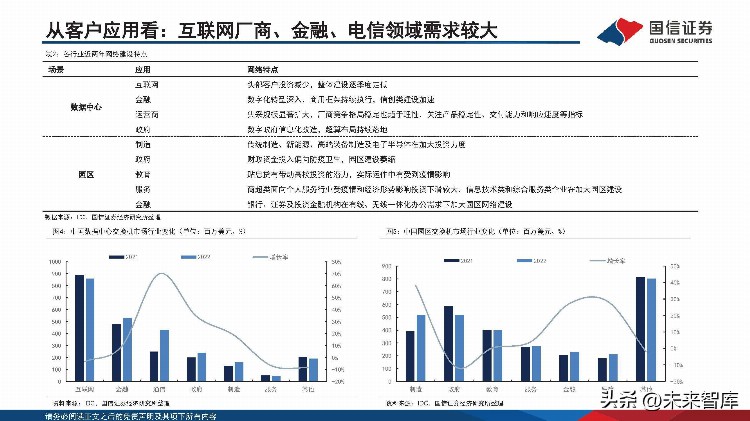

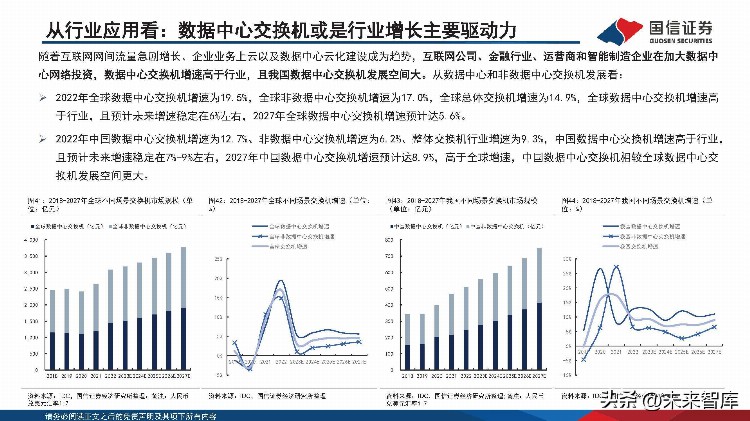

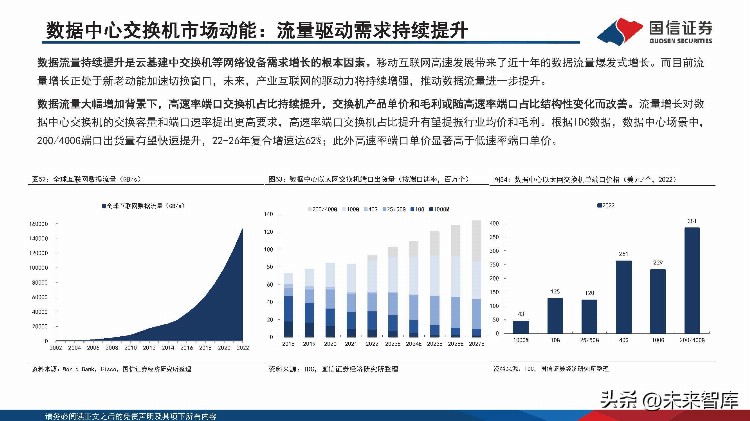

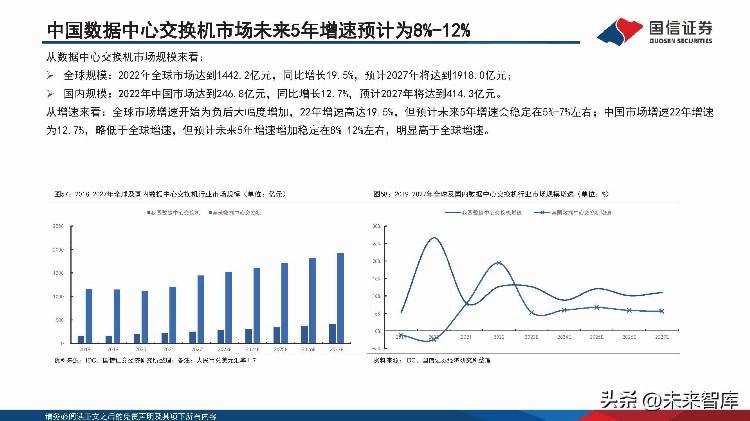

从行业应用看:数据中心交换机或是行业增长主要驱动力

随着互联网网间流量急剧增长、企业业务上云以及数据中心云化建设成为趋势,互联网公司、金融行业、运营商和智能制造企业在加大数据中 心网络投资,数据中心交换机增速高于行业,且我国数据中心交换机发展空间大。从数据中心和非数据中心交换机发展看:2022年全球数据中心交换机增速为19.5%,全球非数据中心交换机增速为17.0%,全球总体交换机增速为14.9%,全球数据中心交换机增速高 于行业,且预计未来增速稳定在6%左右,2027年全球数据中心交换机增速预计达5.6%。 2022年中国数据中心交换机增速为12.7%、非数据中心交换机增速为6.2%、整体交换机行业增速为9.3%,中国数据中心交换机增速高于行业, 且预计未来增速稳定在7%-9%左右,2027年中国数据中心交换机增速预计达8.9%,高于全球增速,中国数据中心交换机相较全球数据中心交 换机发展空间更大。

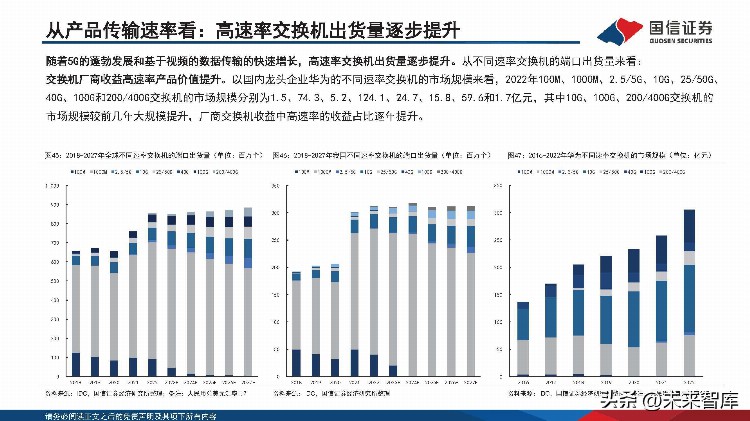

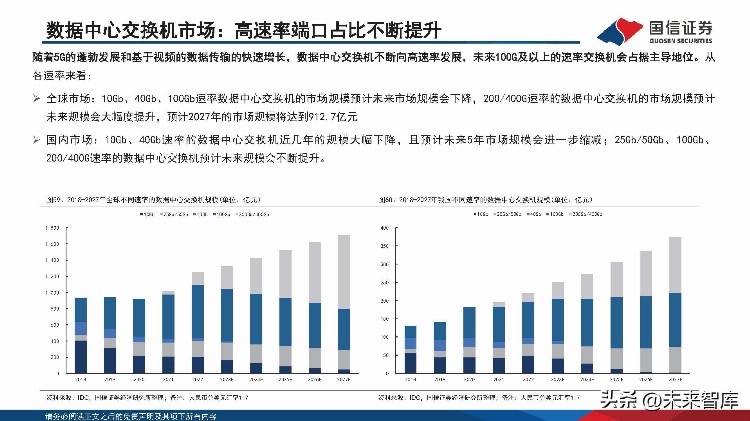

从产品传输速率看:高速率交换机出货量逐步提升

随着5G的蓬勃发展和基于视频的数据传输的快速增长,高速率交换机出货量逐步提升。从不同速率交换机的端口出货量来看: 交换机厂商收益高速率产品价值提升。以国内龙头企业华为的不同速率交换机的市场规模来看,2022年100M、1000M、2.5/5G、10G、25/50G、 40G、100G和200/400G交换机的市场规模分别为1.5、74.3、5.2、124.1、24.7、15.8、59.6和1.7亿元,其中10G、100G、200/400G交换机的 市场规模较前几年大规模提升,厂商交换机收益中高速率的收益占比逐年提升。

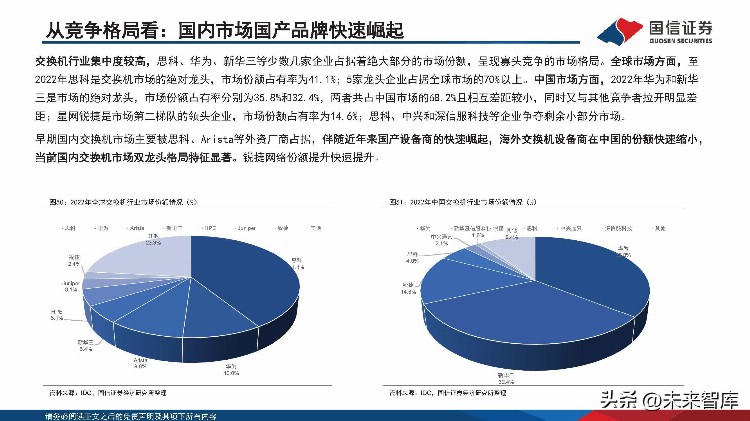

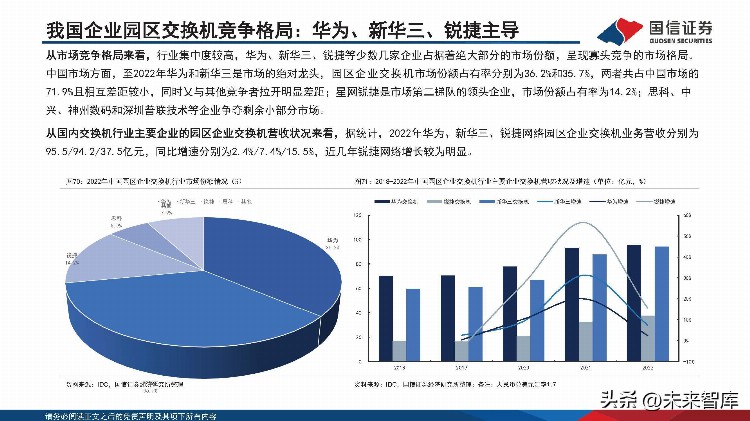

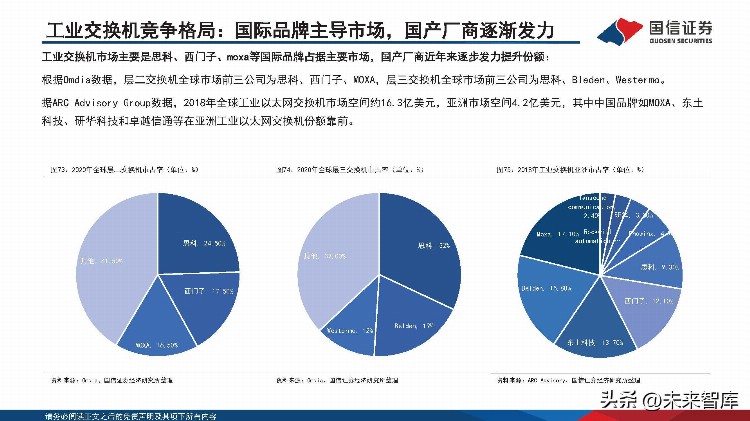

从竞争格局看:国内市场国产品牌快速崛起

交换机行业集中度较高,思科、华为、新华三等少数几家企业占据着绝大部分的市场份额,呈现寡头竞争的市场格局。全球市场方面,至 2022年思科是交换机市场的绝对龙头,市场份额占有率为41.1%;5家龙头企业占据全球市场的70%以上。中国市场方面,2022年华为和新华 三是市场的绝对龙头,市场份额占有率分别为35.8%和32.4%,两者共占中国市场的68.2%且相互差距较小,同时又与其他竞争者拉开明显差 距;星网锐捷是市场第二梯队的领头企业,市场份额占有率为14.6%;思科、中兴和深信服科技等企业争夺剩余小部分市场。 早期国内交换机市场主要被思科、Arista等外资厂商占据,伴随近年来国产设备商的快速崛起,海外交换机设备商在中国的份额快速缩小, 当前国内交换机市场双龙头格局特征显著。锐捷网络份额提升快速提升。

数据中心交换机增长:AI大模型及网络架构升级驱动高端产品升级

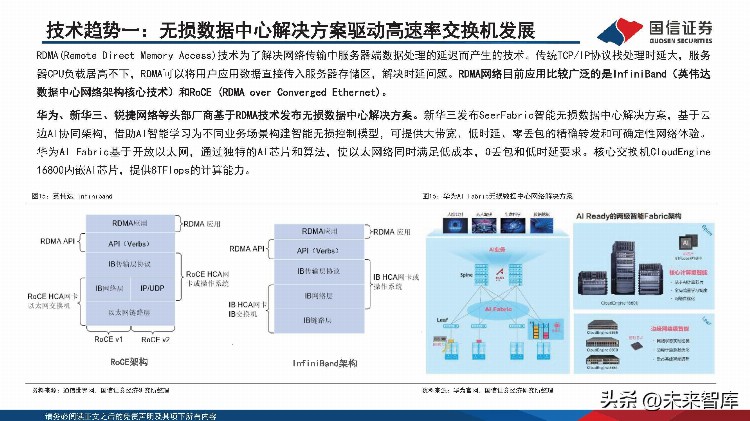

数据中心交换机主要是用来连接服务器或者IP存储,具备高密度和带宽以及高质量的业务和控制识别能力,做到快速响应无丢包、高可靠性。 数据中心传统三层网络架构向CLOP网络架构升级。在传统的大型数据中心,网络通常呈三层网络架构,分别是Access Layer(接入层)、 Aggregation Layer(汇聚层)和Core Layer(核心层)。随着技术发展,东西向流量(数据中心内的服务器之间的流量)逐渐在数据中心 中占据主导地位。催生数据中心网络架构从分层模块化转向可大规模扩展的CLOS架构。在具体应用中又被分为两种,一种是胖树(Fat-Tree) 的CLOS网络架构,主要特点是无带宽的收敛,整网三级部署;另一种是二层Spine-Leaf网络架构。

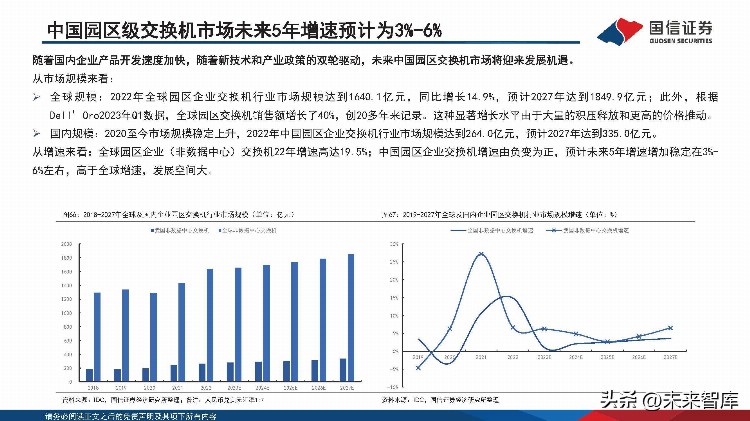

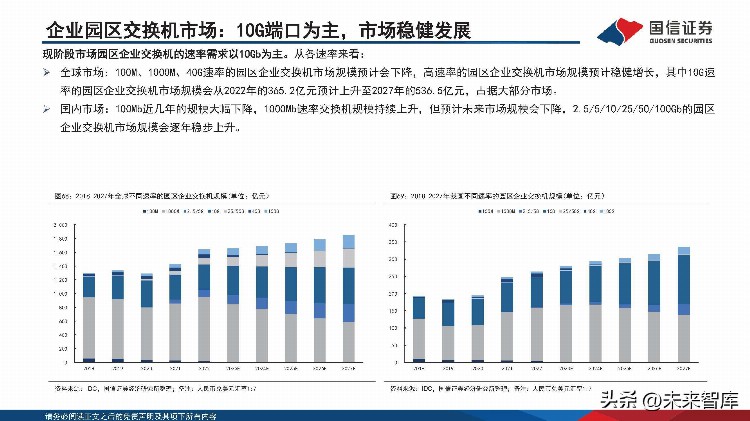

企业园区交换机市场:10G端口为主,市场稳健发展

现阶段市场园区企业交换机的速率需求以10Gb为主。从各速率来看: 全球市场:100M、1000M、40G速率的园区企业交换机市场规模预计会下降,高速率的园区企业交换机市场规模预计稳健增长,其中10G速 率的园区企业交换机市场规模会从2022年的365.2亿元预计上升至2027年的536.5亿元,占据大部分市场。 国内市场:100Mb近几年的规模大幅下降,1000Mb速率交换机规模持续上升,但预计未来市场规模会下降,2.5/5/10/25/50/100Gb的园区 企业交换机市场规模会逐年稳步上升。

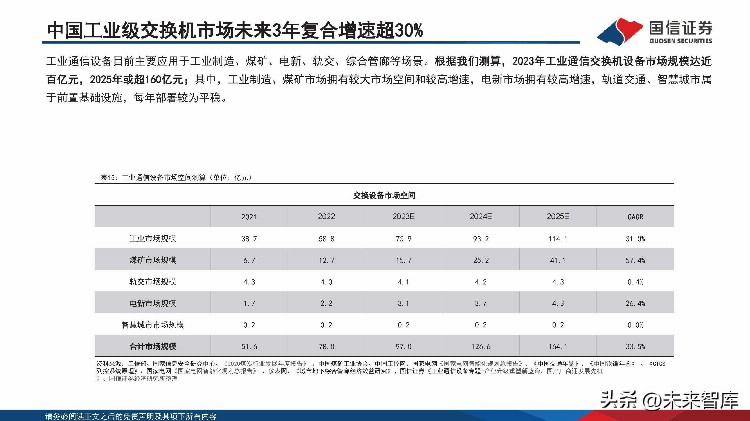

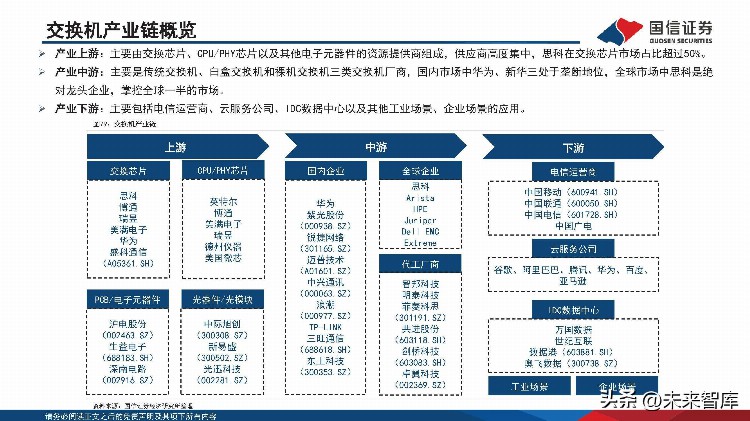

三、交换机产业链分析

上游交换芯片:交换机性能核心指标

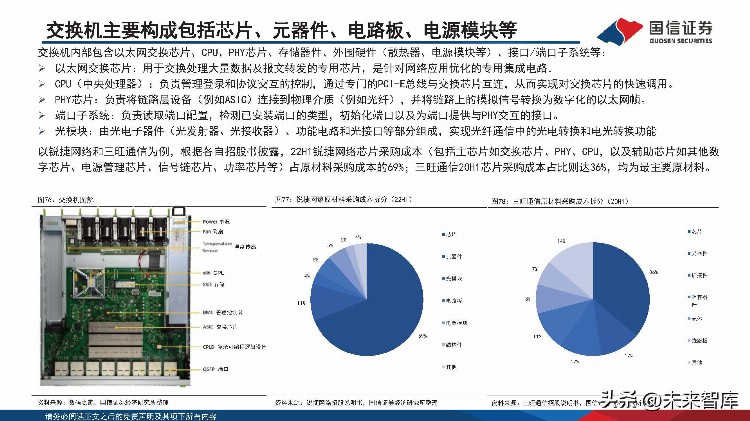

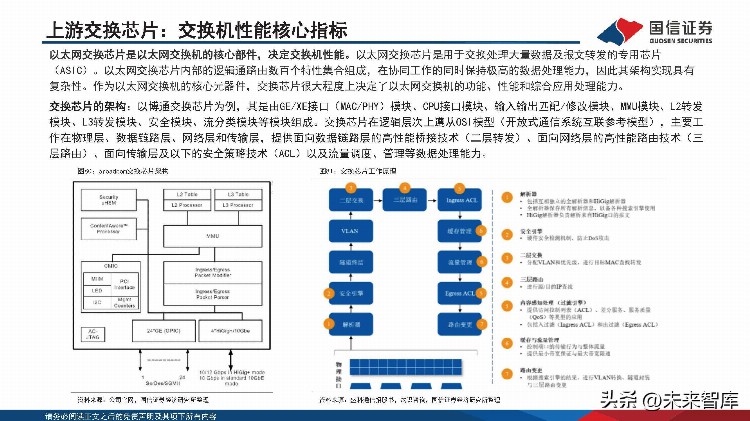

以太网交换芯片是以太网交换机的核心部件,决定交换机性能。以太网交换芯片是用于交换处理大量数据及报文转发的专用芯片 (ASIC)。以太网交换芯片内部的逻辑通路由数百个特性集合组成,在协同工作的同时保持极高的数据处理能力,因此其架构实现具有 复杂性。作为以太网交换机的核心元器件,交换芯片很大程度上决定了以太网交换机的功能、性能和综合应用处理能力。 交换芯片的架构:以博通交换芯片为例,其是由GE/XE接口(MAC/PHY)模块、CPU接口模块、输入输出匹配/修改模块、MMU模块、L2转发 模块、L3转发模块、安全模块、流分类模块等模块组成。交换芯片在逻辑层次上遵从OSI模型(开放式通信系统互联参考模型),主要工 作在物理层、数据链路层、网络层和传输层,提供面向数据链路层的高性能桥接技术(二层转发)、面向网络层的高性能路由技术(三 层路由)、面向传输层及以下的安全策略技术(ACL)以及流量调度、管理等数据处理能力。

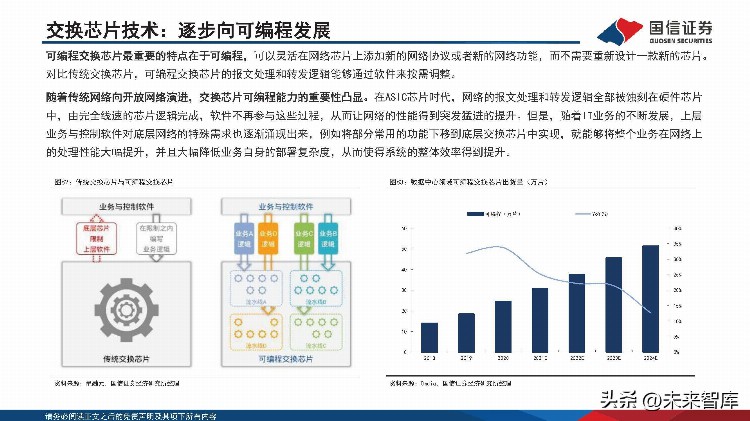

交换芯片技术:逐步向可编程发展

可编程交换芯片最重要的特点在于可编程,可以灵活在网络芯片上添加新的网络协议或者新的网络功能,而不需要重新设计一款新的芯片。 对比传统交换芯片,可编程交换芯片的报文处理和转发逻辑能够通过软件来按需调整。 随着传统网络向开放网络演进,交换芯片可编程能力的重要性凸显。在ASIC芯片时代,网络的报文处理和转发逻辑全部被蚀刻在硬件芯片 中,由完全线速的芯片逻辑完成,软件不再参与这些过程,从而让网络的性能得到突发猛进的提升。但是,随着IT业务的不断发展,上层 业务与控制软件对底层网络的特殊需求也逐渐涌现出来,例如将部分常用的功能下移到底层交换芯片中实现,就能够将整个业务在网络上 的处理性能大幅提升,并且大幅降低业务自身的部署复杂度,从而使得系统的整体效率得到提升。

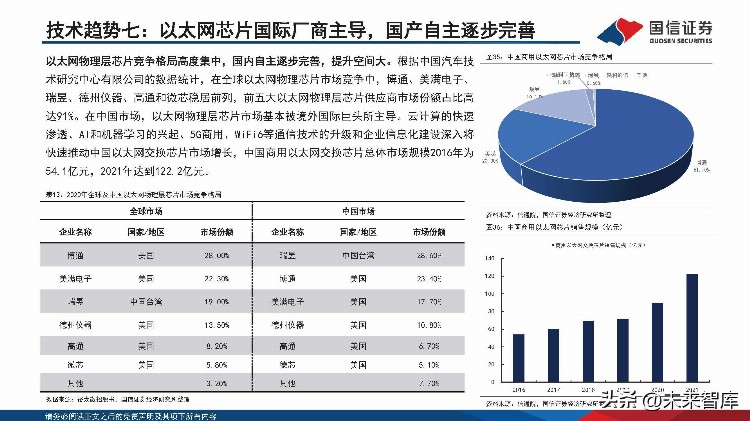

交换芯片竞争格局:国内厂商产品线仍具代差

总体来看,从产品力上,国内厂商与海外领先企业具代差。从高端 芯片性能角度,以交换容量为例,博通、Marvell均已推出51.2Tbps 的高端产线,国产厂商如盛科通信等产品具有较大代差;从产品线 角度,领先厂商博通覆盖多条不同规格产品线,芯片产品矩阵丰富。

交换芯片竞争格局:高端市场海外品牌主导,国内厂商正在追赶

商用交换芯片市场中,博通等海外厂商主导,国内厂商开始起步。在自用市场中,思科、华为等领先厂商凭借在交换机的领导地位位居前列, 如2020年国内自用芯片市场华为份额达88%;商用市场方面,博通竞争优势突出,全球市场份额约70%,国内市场份额约62%;Marvell、瑞昱 等位居第二梯队,Marvell全球份额约29%,国内份额约20%。 国内厂商正在追赶。华为从1999年开始自研Solar系列交换芯片,2004年正式商用,目前已演进到NP 5.0架构,如SD5121/SD5122。中兴通讯 在2018年推出交换容量9Tbps的第四代自研交换网芯片。2020年,公司启动第五代自研交换网芯片的研发。华为、中兴通信相关芯片主要自 产使用。根据灼识咨询数据,盛科通信2020年国内销售额排名第四,占据1.6%的市场份额。 中国商用万兆及以上以太网交换芯片市场方面,博通、美满等国外品牌更具。盛科通信的销售额排名第四,占据 2.3%的市场份额,在中国 商用以太网交换芯片市场的境内厂商中排名第一。

上游PHY芯片:交换机最底层数据传输出口

以太网物理层芯片系以太网通信中不可或缺的组成部分。以太网物理层芯片(PHY)工作于OSI网络模型的最底层,连接数据链路层的设备 (MAC)到物理媒介,并为设备之间的数据通信提供传输媒体,处理信号的正确发送与接收。因此,PHY芯片承担了将线缆上的模拟信号和设 备上层数字信号相互转换的职能,以此实现以太网网络中各个设备通信的目的。以太网PHY广泛应用于信息通讯、汽车电子、消费电子、监控 设备、工业控制等众多市场领域。 以太网物理层芯片是一个复杂的数模混合芯片系统,芯片中包含高性能SerDes、高性能ADC/DAC、高精度PLL等AFE设计,同时也包括滤波算法 和信号恢复等DSP设计,芯片研发需要深厚的数字、模拟、算法全方位的技术经验以及完整产品设计团队互相高效配合。

PHY芯片市场:预计2025年全球市场规模突破300亿元

以太网物理层芯片作为以太网传输的基础芯片之一,随着数据量的爆发式增长,市场规模拥有持续上涨的动能。 根据IDC发布的《Data Age 2025》报告预测,全球每年产生的数据将从 2018年的33ZB增长到2025年的175ZB,相当于每天产生491EB的数据。 随着社会信息化进程持续加快,承载信息的载体呈现出“文字-图片-音频-视频”的发展路径,其中视频作为信息承载的一种形式正变得越 来越普遍,且随着视频分辨率的不断提高,单个视频所占用的数据流量也越来越大。网络日益成为承载人类生活、生产活动核心平台,全 球每年产生的数据呈现爆发式增长,在传输和交换方面带动了更大的市场需求。 2025年全球以太网物理层芯片市场规模有望突破300亿元。根据中国汽车技术研究中心有限公司的预测数据,2021年全球以太网物理层芯片 市场规模为120亿元,2022年-2025年全球以太网物理层芯片市场规模预计保持25%以上的年复合增长率。

品牌交换机:各厂商在高端产品角逐核心竞争力

数据中心向800G速率转型,华为、新华三近期发布800G交换机,产品竞争力优势 明显。数据中心带宽需求带动了可插拔光模块速率的演进,博通于2023年3月推 出了51.2T交换芯片Tomahawk 5(战斧5)系列。 思科、华为拥有自己自研芯片。思科Silicon One G100芯片是基于7nm工艺、 25.6Tbps 线速、全双工、独立的交换处理器,可用于构建固定外形的交换机, 保持公司产品核心竞争力同时也保证了一定毛利。

四、AI发展对交换机影响探讨

AIGC有望成为新一轮的云基建建设驱动力

AIGC等新应用场景的出现,成为未来云基建投资的重要推动力。数据中心作为流量的基石,算力的重要载体,核心受益于算力和流量的扩 张,近十年行业经历了几轮快速的发展增长,分别受益于移动互联网、疫情带来的线上流量增长等;随着AI等新应用场景的出现,为行业 赋予了新的增长动能,有望带动行业新一轮建设升级。

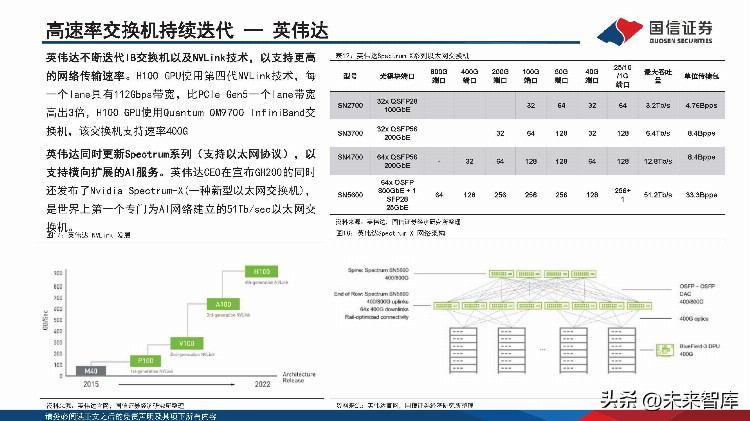

IB(Infiniband)高速网络,大模型下优选网络技术

以太网是一种广泛使用的网络协议,但其传输速率和延迟无法满足 大型模型训练的需求。相比之下,端到端IB(InfiniBand)网络是 一种高性能计算网络,能够提供高达 400 Gbps 的传输速率和微秒 级别的延迟,远高于以太网的性能。这使得IB网络成为大型模型训 练的首选网络技术。 Infiniband网络(IB网络):是指通过一套中心 Infiniband 交换 机在存储、网络以及服务器等设备之间建立一个单一的连接链路, 通过中心 Infiniband 交换机来控制流量,能够降低硬件设备间数 据流量拥塞,有效解决传统 I/O结构的通信传输瓶颈,还能与远程 存储设备和网络设备相连接。 端到端IB网络还支持数据冗余和纠错机制,能够保证数据传输的可 靠性。在处理大模型中较多的数据时,数据传输错误或数据丢失可 能会导致训练过程中断甚至失败,因此保证传输的可靠性尤为重要, 而IB网路有效实现了保证。

AI大模型应用爆发,算力规模扩大驱动交换机需求量提升

AI大模型应用爆发下,AI服务器配套交换机需求提升。根据我们测算, 具体详细测算可参考前期发布的《云基建专题三:AI驱动下光模块趋 势展望及弹性测算》: A100网络架构下,服务器、交换机市场规模弹性分别为60%、19%; H100网络架构下,服务器、交换机市场规模弹性分别为62%、10%。

报告节选: