襄阳轴承业绩表现不佳,留给他们调整的时间可能不多了

襄阳汽车轴承股份有限公司(股票简称:襄阳轴承)始建于1968年,是我国第四个五年计划期间国家投资1.2亿元建设的专为我国汽车制造配套轴承的国家重点项目;1993年完成股份制改造,1996年在深交所上市。2009年4月,与三环集团成功实施了战略重组,企业的实际控制人变更为湖北三环集团有限公司。

2013年8月,襄阳轴承成功收购了波兰最大的轴承企业——克拉希尼克滚动轴承股份有限公司(KFLT),一举进入跨国公司行列。三环襄轴公司现有员工4500余人,主要设备4000多台套,年生产能力7000万套,是中国汽车轴承制造商和国家重点轴承出口基地。

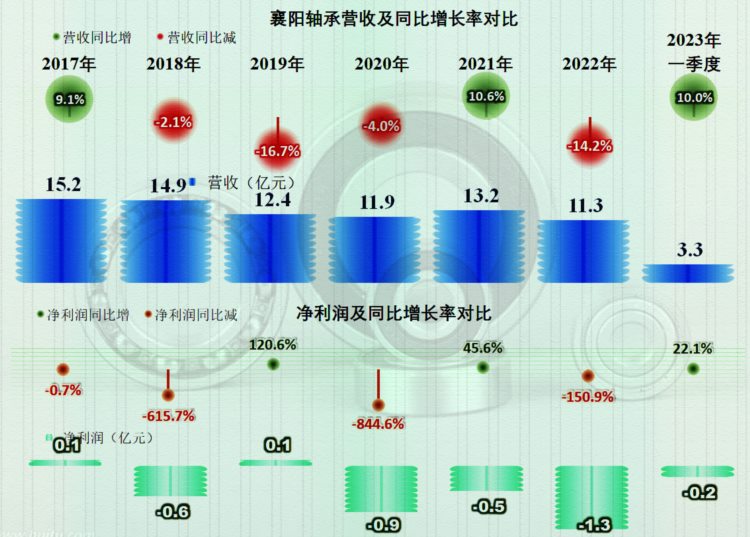

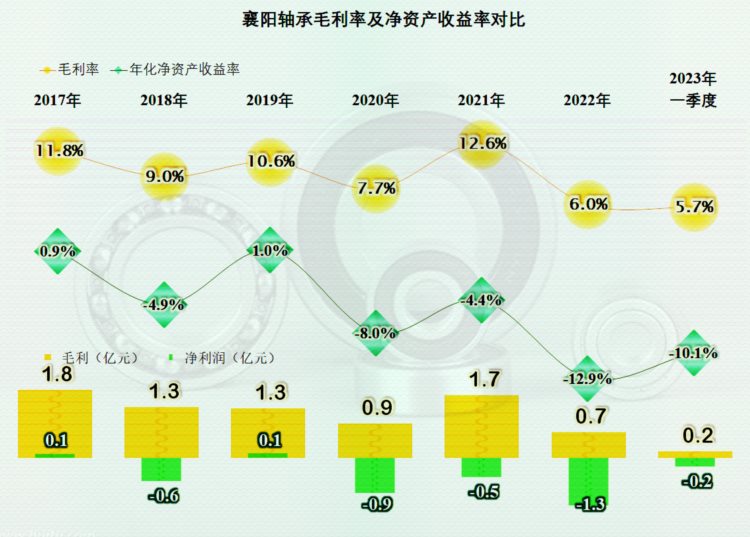

2022年,襄阳轴承的营收同比下降了14.2%,为11.3亿元。最近五年来,襄阳轴承仅有2021年有过营收增长,其他四年都有一定程度的下跌,表现确实不能令人满意。净利润的表现就更加不能令人满意了,最近六年中只有两年有千万左右的净利润,其他年份都有不小的亏损,2022年的亏损还在进一步扩大。

2023年一季度,襄阳轴承的营收同比有所增长,亏损也有所减少,但还没有摆脱亏损。

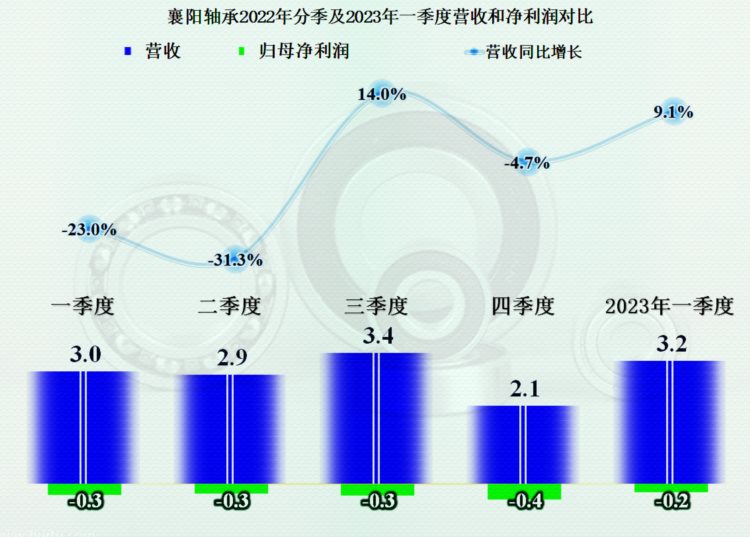

分季度来看,最近五个季度中,营收的波动幅度较大,净利润方面倒是没什么区别,清一色地都在亏损。营收规模大的季度,亏损要小一些,也就是说,他们现在的规模已经跌得开始有明显的规模效应表现了。

看有关报道,其主要客户应该是商用车辆,2022年的商用车辆市场情况非常差,这已经影响到上游的配件供应商了。

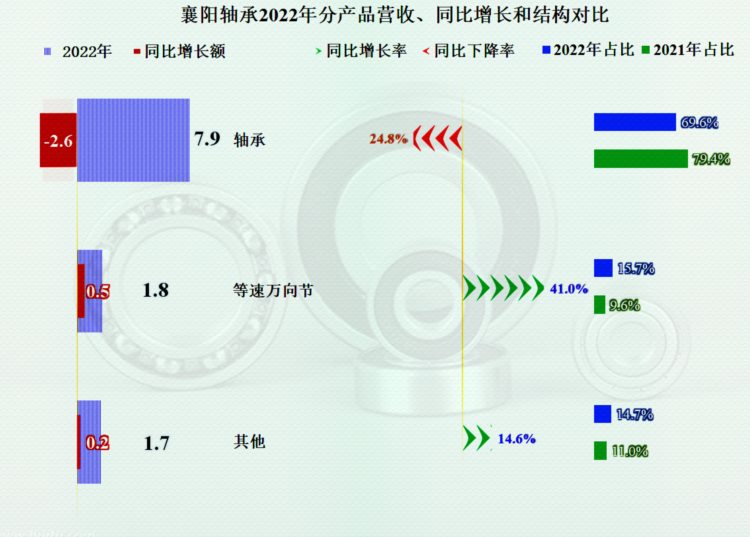

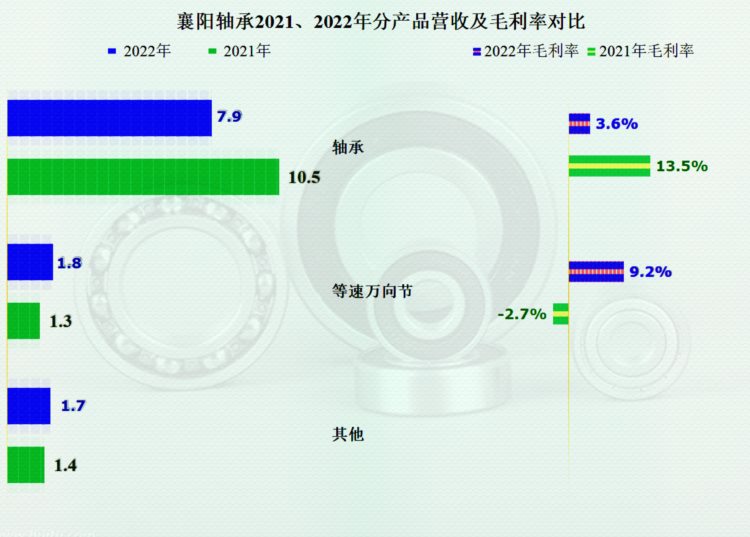

主要是原占比近八成的主力产品—“轴承”的营收下跌了近四分之一,“等速万向节”产品有四成多的增长,其他产品也有所增长,这样导致其产品结构有所变化,“轴承”的占比跌到不足七成。

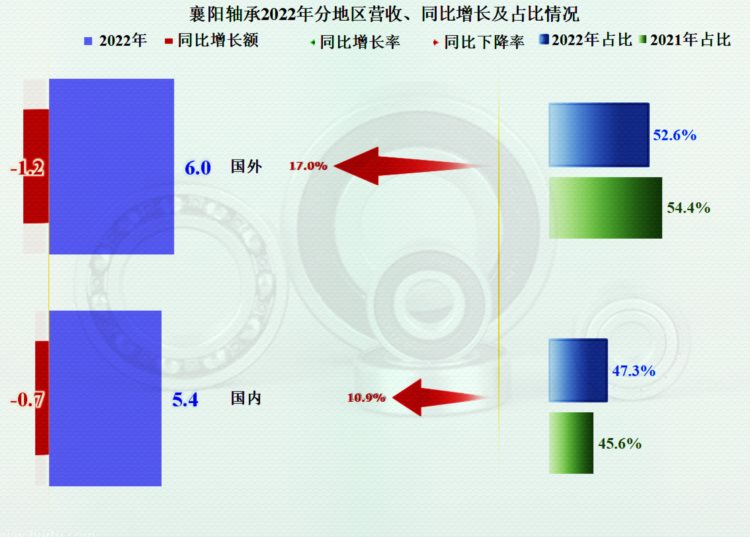

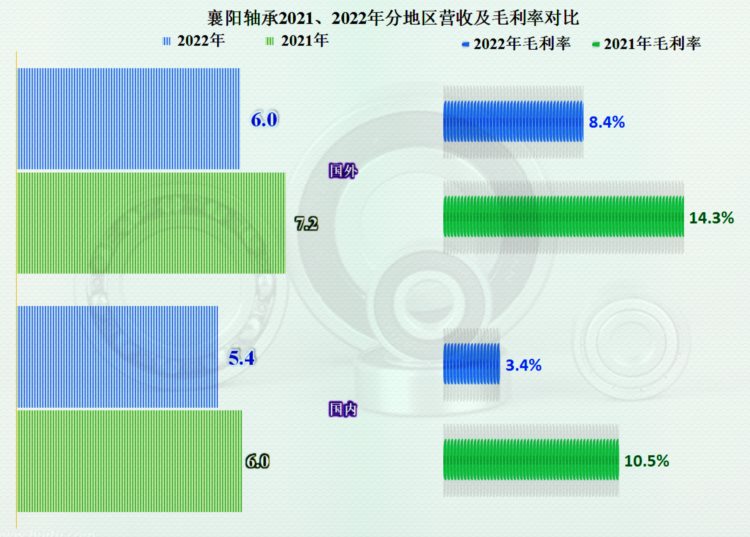

国内外市场的营收均有10%以上的下跌,导致两大市场的占比更加平均,接近五五开了。

2022年,襄阳轴承的毛利率跌去一半多,仅为6%,哪怕是不需要什么销售费用投入的工业用品,这个毛利率也是不容易盈利的。净资产收益率,对大多数年份亏损的公司来说,不说也罢。

“轴承”产品的毛利率把整数跌去了,只剩下3.6%的零头,“等速万向节”产品的毛利率有所回升,接近10%的水平。不管是有意还是无意,厂家当然愿意生产能赚钱的产品,“轴承”产品的营收下降和“等速万向节”产品的营收增长,或许是其有意在调整。

还是国外市场的毛利率要稳得起一些,虽然也下跌了近6个百分点,但是,比起国内市场跌去一多半明显要好很多。

亏损的原因非常简单,那就是襄阳轴承每年的期间费用无法控制在其极低的毛利率之下,最近几年,平均在15%左右,这样的结果就是每一年,包括2023年一季度,其总成本都超过了营收,也就是说,主营业务方面就已经是亏损的了,并不是偶然因为减值损失之类的影响所导致的亏损。

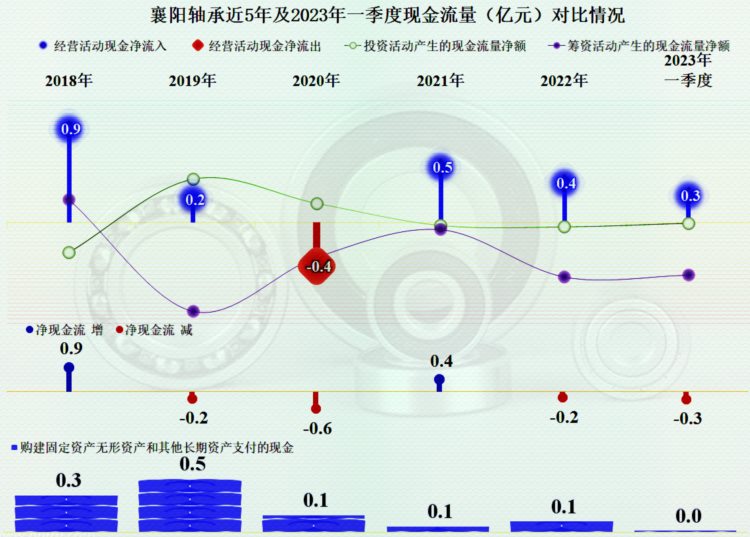

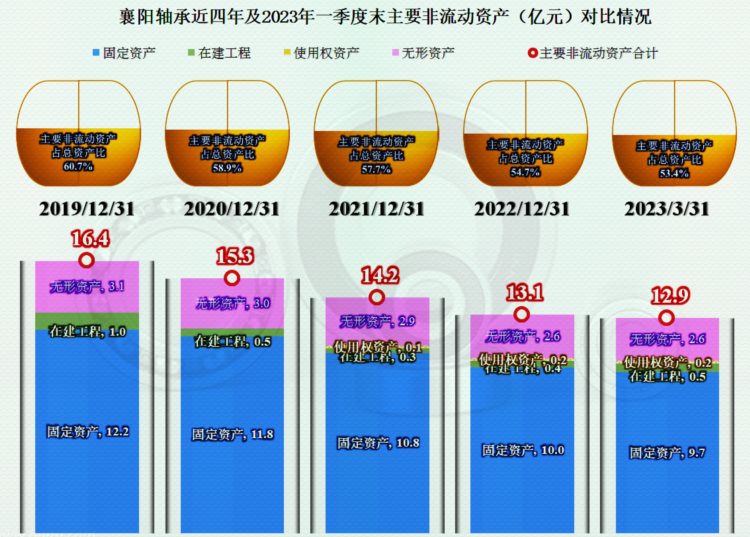

现金流量方面的表现还将就,除了2020年以外,其他年份都有一定的经营活动的净现金流入。近几年,襄阳轴承几乎停止了固定资产类的投入,不管是主动还是被动,反正就已经选择了躺平。

这样的结果就是,在折旧的影响下,其经营性长期资产都在逐步下降之中,虽然老设备不影响生产,但显然这样过于“保守”的经营,对一家上市公司来说,是不太积极的表现。

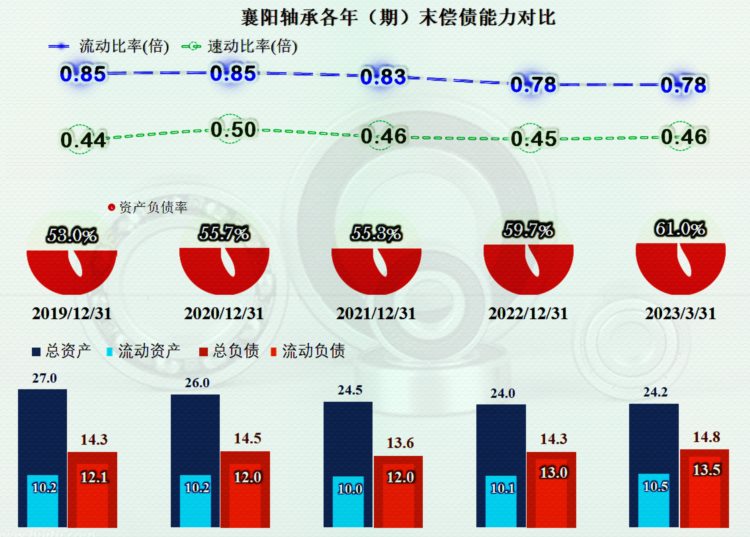

其长期偿债能力倒不见得太差,但短期偿债能力显然不强。或许,正是这个原因,才导致其只能看着长期资产和总资产不断地萎缩下去,而无能为力。

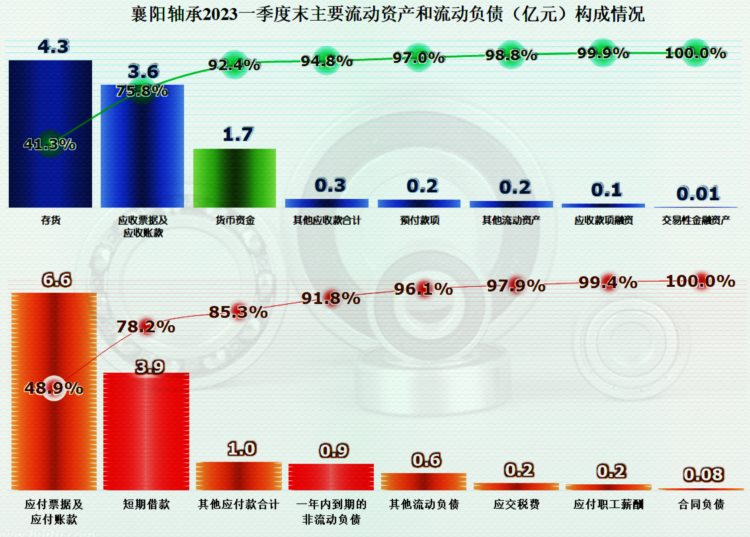

主要的流动资产是“存货”、“应收票据及应收账款”和“货币资金”,主要的流动负债是“应付票据及应付账款”和“短期借款”。一般认为供应链的欠款弹性还是比较大的,所以说襄阳轴承的债务问题暂时还不会太严重。

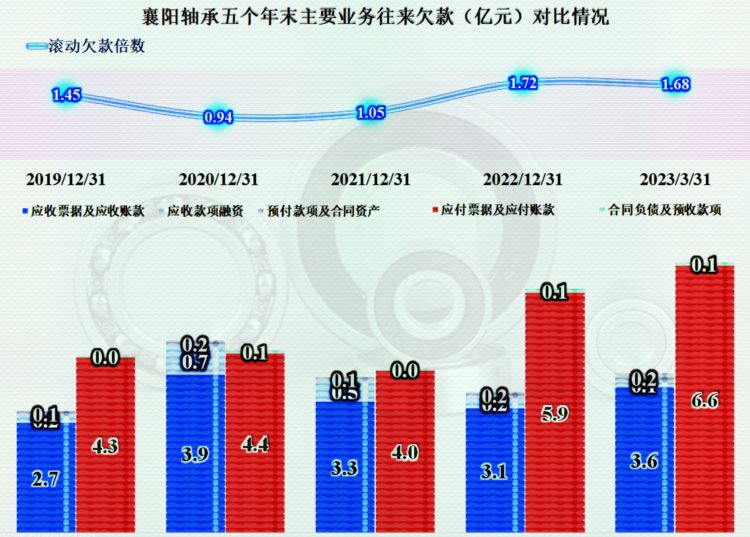

但是,不断地把资金压力向供应商压,再有弹性的皮筋也会失去弹性的,2022年末和2023年一季度末,这类欠款的上涨,或许正在接近弹性极限。

有息负债在不断下降之中,不管是主动还是被动的,降低有息负债,转移到供应链上,多少能节省点财务费用。只是财务费用的节省,显然不足以扭亏为盈。要想扭亏,还得在市场表现上取得突破才行。

襄阳轴承的情况不容乐观,虽然2022年是受到下游整车行业的影响,但是,前几年整车行业火热的时候,他们就已经是在惨淡经营了。怎么来扭转这种不利的经营形势呢?已经是襄阳轴承的管理团队必须要考虑的问题了。

声明:以上为个人分析,不构成对任何人的投资建议!

#襄阳轴承# #汽配#