波动难控、选基困难?华泰柏瑞偏债类FOF或提供较优解

近年来,股市行情跌宕起伏、板块轮动加速,债市长期利率中枢趋势下移、短期波动加剧,在市场的影响下,基金产品间的业绩也呈现分化趋势。

面对逆风的市场环境和表现分化的基金产品,普通投资者的投资难度不断升级,“攻守难兼得”、“资产难配置”、“基金难挑选”也逐步成为困扰大众的投资痛点。

FOF形式与偏债配置的结合,或为解决投资痛点提供新思路。

7月17日,实力大厂华泰柏瑞「债」出新品——华泰柏瑞祥泰稳健养老目标偏债一年(FOF),基金代码018711,力争通过实力买手的专业赋能,为投资者提供攻守兼备的一站式配置精品工具。

(本基金名称中包含“养老”不代表收益保障或其他任何形式的收益承诺,本基金不保本,可能发生亏损。)

偏债策略 在收益与波动寻求更好的性价比

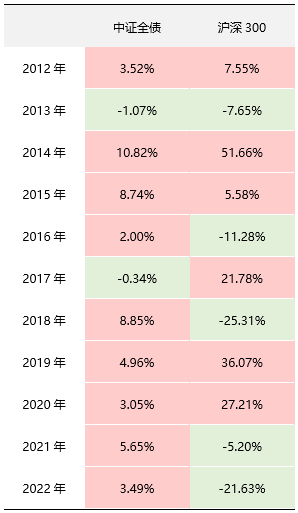

从历史来看,大类资产表现轮动不断,单一资产很难保持长期牛市。若以沪深300指数代表股票资产、以中证全债指数代表债券资产,长期来看,股债表现相关性较低,且2012年以来,股债双跌的年份仅2013一年。因此,要想成为投资的“常胜将军”,股债两类低相关性资产的科学搭配是关键。

(数据来源:wind,指数历史数据不代表未来表现,不构成对基金业绩表现的保证。)

“债券类资产打底、权益类资产力争增强”的偏债配置策略,或能在较好地平衡风险与收益的同时,依靠股债长期的跷跷板效应,对冲单一资产的周期性波动,追求攻守兼备的配置效果,契合广大投资者求稳求进的投资需要。

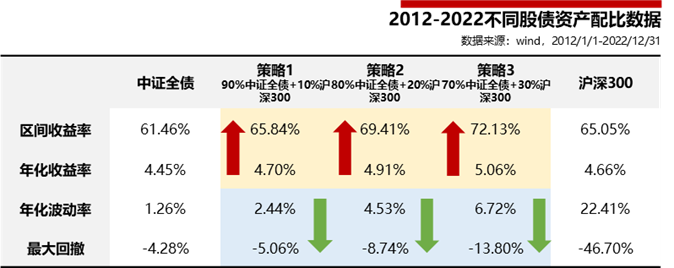

数据回测显示,在历史表现上偏债策略不仅相较纯股票策略能大大降低波动和回撤、增强收益稳定性、力争提升持有体验,甚至在某些时间段,其年化收益能够超过股债指数本身的表现,达到了较好的配置效果。

(上述数据仅作为投资者教育参考,指数历史数据不代表未来表现,不构成对基金业绩表现的保证。以上数据仅为对指数的回测,不代表实际收益,不代表未来收益的预测。市场有风险,投资需谨慎。年化波动率公式:年化波动率=日波动率*250^0.5)

华泰柏瑞祥泰稳健养老目标偏债一年(FOF)采用债券类资产打底、权益类资产增强弹性的偏债配置策略,追求低波动下的长期稳健回报。作为稳健型目标风险策略FOF基金,产品明确投资于权益类资产(包括股票、股票型基金和混合型基金)的比例中枢为20%,投资比例范围为基金资产的10%-25%。

明确的权益配置中枢和严格的比例范围限制使得产品定位和风险收益特征更加清晰,有利于基金经理在偏债策略的大框架下发挥主动管理优势,根据前瞻性的宏观研究和市场环境分析,进行组合资产的动态调整,力争降低市场的短期波动冲击、优化产品的业绩稳定性。

(权益类资产包括股票、股票型基金和混合型基金,详情请见法律文件,本基金名称中包含“养老”不代表收益保障或其他任何形式的收益承诺,本基金不保本,可能发生亏损。)

智选好基 专业买手的配置「债」升级

在“万基时代”,投资者在面对琳琅满目的基金时,难免有选择困难,也因此,FOF基金依靠专业机构的科学选基,有望成为投资者省心的一站式配置选择。

与此同时,以资产配置为核心FOF产品,与偏债策略高度适配,或能在攻守两端实现配置效果再优化与再均衡。

一方面,FOF产品在控制波动和回撤上或具备天然的优势。

相较于传统偏债策略产品直接投资股债资产,FOF基金能通过配置多种类型基金,实现了投资工具和策略手段的丰富化,帮助提升组合的风险收益性价比。具体而言,FOF基金不仅底层资产相对分散,在相同大类资产的配置结构上还能利用不同主题、风格的优质产品,在投资策略层面达到风险的二次分散,有利于进一步平滑组合波动,致力给投资者更好的持有体验。

纵观过往数据,虽然近十年来偏债混合基金指数、二级债基指数年化回报可观,但在极端行情下回撤依然难免。因此,如何在保持较好的预期收益率的前提下控制好回撤和波动,成为了全市场的偏债策略产品的最大痛点。

数据来源:wind,数据截至:23/05/31;指数历史数据不代表未来表现,不构成对基金业绩表现的保证。

另一方面, FOF基于量化模型及指标对基金过往业绩进行科学归因,在排除偶然因素后,对基金经理的阿尔法能力、风控能力、能力圈、风格稳定性进行客观、可量化评价,并通过积极主动的调研,以形成立体、全面的基金经理档案。定性调研与定量模型的交叉验证,构建出科学化、体系化、多维度的选基体系,或能实现全市场不同风格基金的优中选优,以力争在收益方面提升投资效果。

固收大厂新品 资深基金经理掌舵

横跨股债市场打造能攻善守的偏债策略产品并非易事,尤其考验投研团队的资产配置和股债投资能力。作为偏债策略的实力大厂,华泰柏瑞从旗下首只二级债基开始,在偏债投资领域已深耕超17年,历经市场周期考验,管理经验丰富。

低回撤是长期复利的核心来源,对于弹性较小、追求高性价比的偏债策略产品,过大的回撤意味着需要漫长的时间修复“伤痕”,只有把风险控制放在了首位,偏债策略产品才能充分发挥时间的复利魔法,争取一点一滴积累收益。

因此,在偏债策略产品的投资运作上,华泰柏瑞坚持「行稳致远」的投资理念,相较短期的收益弹性,更强调回撤控制。而在主要负责防守的债券投资端,华泰柏瑞严控信用风险,选择优质债券打造组合的坚实基础,公司开展固收业务以来,穿越市场重重信用风暴,至今仍保持了零踩雷的记录。

震荡市是投资与风控能力最好的试金石。在近两年股债市场波动的考验中,华泰柏瑞凭借科学的配置理念和严谨的风控体系,在偏债策略产品线上屡出精品,整体业绩业内领跑。海通证券数据显示,截至23年6月底,华泰柏瑞偏债类基金绝对收益近两年全市场排名1/130。

(基金评价结果并不是对未来表现的预测,也不应视作投资基金的建议)

产品拟任基金经理杨鹏先生,现任华泰柏瑞资产配置部副总监,拥有13年证券从业经验,10年投资管理经验。作为FOF投资团队的领军人,他在绝对收益策略产品和FOF产品的投资管理上经验丰富,多年险资经历练就了绝对收益思维,擅长大类资产配置和个基选择,投资风格稳健,注重风险控制和持有体验。

杨鹏先生认为,各类资产之间的低相关性是优化产品波动的关键,除了大众熟知的股债跷跷板效应外,同一大类里的细分资产间也存在低相关性的阶段,例如权益端的“稳增长”与“调结构”等。若在细分资产层面也遵循低相关性的思路开展多头对冲配置,或能进一步改善产品回撤表现、助力解决传统偏债策略基金的痛点。

展望后市,中国经济仍处于复苏的过程当中,流动性相对充裕,居民资产负责表持续修复后,经济增速有望重新提升,应对权益市场保持乐观,债券市场待收益率上行后也或是布局良机。对于着眼中长期的养老投资,当前可能是较优的配置窗口。

华泰柏瑞祥泰稳健养老目标偏债一年(FOF),基金代码018711,7月17日起重磅发售。

风险提示:基金有风险,投资须谨慎。如需购买相关基金产品,请您关注投资者适当性管理相关规定,提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。产品过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者在投资本基金前,需充分了解本基金的产品特性,并承担基金投资中出现的各类风险。请仔细阅读基金合同、基金招募说明书和产品资料概要等法律文件,了解基金的具体情况。本基金对于每份基金份额设置一年最短持有期限,基金份额在最短持有期内不办理赎回及转换转出业务。自最短持有期结束后即进入开放持有期,可以办理赎回或转换转出业务。本基金名称中包含“养老”字样,但并不代表收益保障或其他任何形式的收益承诺。本基金不保本,可能发生亏损。本基金为基金中基金,基金资产主要投资于其他公开募集证券投资基金的基金份额。本基金整体表现受所投资基金的影响:如基金公司经验管理风险、基金运作风险、基金投资风险、巨额赎回引起的净值变动风险、投资于QDII基金及香港互认基金的风险、投资港股通标的股票的风险。