文/Vix

耶伦访华之际,美国道琼斯、标普、纳斯达克三大股市持续走高、逼近历史高点,劳动力就业市场也是持续旺盛。

然而,美国摩根大通对此却表示,美国应准备好迎接一场“温水煮青蛙”式的衰退,因为顽固的高通胀带来的广泛货币紧缩,将导致全球同步陷入低迷。

此外,中国社科院研究员高凌云也指出,美国债务上限法案已经获得通过,但接下来如果海外买家反应冷淡,对美国而言仍是个大麻烦。

难道看起来强劲的美国经济,已经暗流涌动?

如果确实如此,强劲增长的美国经济,到底存在什么问题?这种强劲还能持续多久?我们又该警惕哪些风险?

美国经济现状:加息环境下依然强劲

为了抗击通胀,美联储从2022年3月开启激进加息进程。历时16个月的时间,一共加息10次,累计加息幅度高达5%。当前,联邦基金利率目标区间已经被加到5%至5.25%,即使6月并没有加息,当前美国的利率水平已经创下2016年以来的新高。

但即便是在紧缩流动性的环境下,美国经济却仍然显得较为强劲。

首先,是强劲的就业市场。

来源:Wind

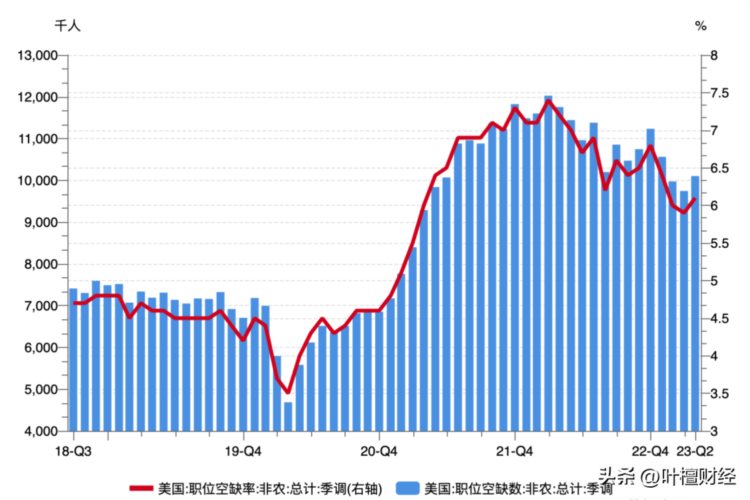

可以看出,2022年3月美联储开启激进加息之后,美国的职位空缺数和职位空缺率虽然有所下滑,但是仍处于历史较高水平。

这里先简单解释一下这两个指标。“职位空缺数”表示美国非农业部门中没有被填补的工作职位数量,如果非农业部门职位空缺数持续增加,可能表明经济扩张,就业市场比较活跃。反之,可能表面经济收缩,就业市场开始趋冷。

“职位空缺率”指的是没有被填补的工作职位数量(即职位空缺数)与总劳动力市场就业岗位的比率,如果职位空缺率持续上升,通常表示劳动力市场状况较好,企业需求较高,但可能意味着人才供应不足,也就是人才供不应求。反之,通常表明企业需求降低,人才供应增加,也就是人才供大于求的情况。

那么,这两个指标依然处于历史高位的情况,就可以理解为:加息确实对经济造成了影响,但是,当前就业市场依旧比较活跃,企业对人才需求依然也较大。

来源:Wind

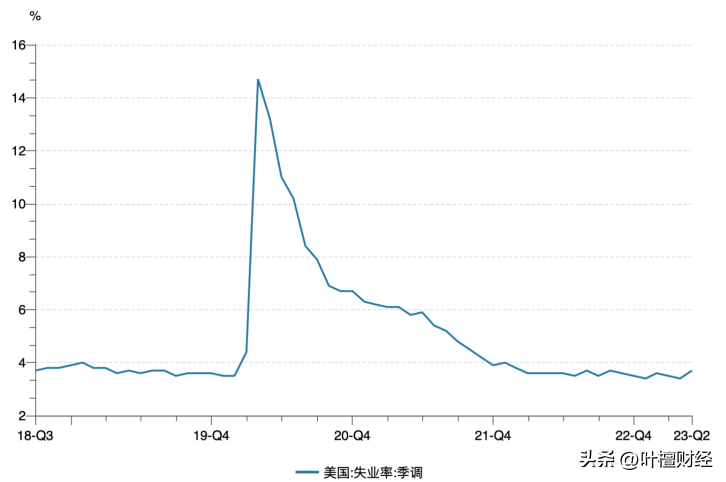

再来看一下美国的失业率情况,虽然当前有拐头向上的迹象,但也依然保持历史低位。

所以总的来说,美国就业市场的确是比较强劲的。

接下来,看一下强劲的消费。

来源:Wind

这里再介绍两个指标,一个是“个人消费支出”,这个指标是指美国个人、家庭和非营利组织在特定时间内购买消费品和服务的总金额。另一个是“零售和食品服务销售额”,零售商和食品服务业在特定时间内销售给最终消费者的商品和服务的总额。

简而言之,这两个指标都可以衡量美国消费者支出的大致情况。

从图中可以看出,尽管经历了10次加息,美国的“个人消费支出”,“零售和食品服务销售额”依然呈现上行趋势,即使在创下历史新高后有所下滑,但依然处于历史较高水平。

而消费是驱动美国经济增长的主要因素。根据美国经济统计局的数据,近几年美国的个人消费支出占GDP的比重通常在68%到70%之间。也就是说,强劲的消费支出给强劲的美国经济贡献了半壁江山。如果照这个趋势下去,美国经济依然会保持韧性。

美国经济隐患

连世界银行都已经做出了“全球经济仍将面临下行风险”的提示,所以在看待“一片大好”的美国经济时,我们或许应该更严谨一些。

来源:Wind

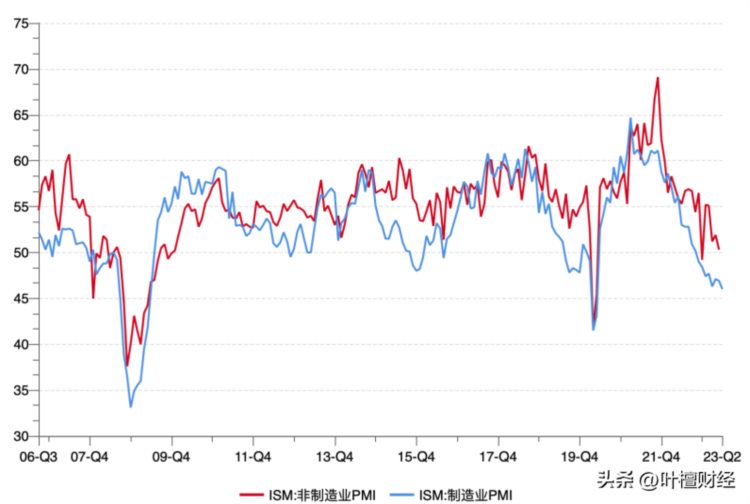

从图中可以看出,激进加息之后,美国制造业PMI已经连续8个月处于荣枯分界线以下(50为阀值),而美国服务业PMI虽然有所下滑,但依然处于荣枯分界线以上。也就是说,美国经济现在已经出现了制造业衰退、服务业相对景气的分化情况。

只不过由于服务业占美国经济比重较高,因此从总量上看,就业和消费都还没有出现较大的下滑。但是结构上看,已经预示了美国经济的一些隐患。

来源:Wind

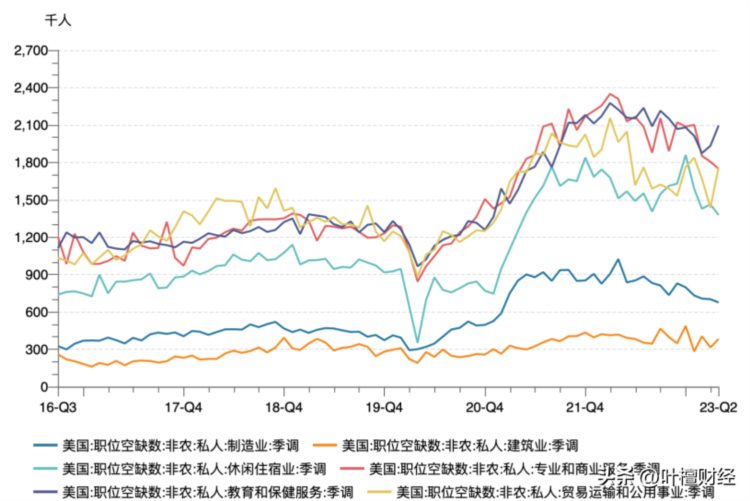

从职位空缺数的细项数据可以看出,美国制造业和建筑业的职位空缺数已经逐步接近疫情前水平。而其他方面的职位空缺数则是出现不同程度的下行趋势但依然处于高位。正是这种分化导致了整体职位空缺数依然处于高位的情况。

背后的原因可以解释为:由于疫情后的大放水,一方面企业利润在宽松政策下大幅增长,另一方面,企业当时可以以较低利率进行借贷和发债,所以即使2022年3月以来美联储激进加息,对企业借贷成本的影响可能还没有立刻显现,或者企业仍有较大的利润空间去消化已经高企的借贷成本。

因此,此前的加息并没有严重影响到企业的经营和岗位需求,劳动力市场只是略微受到影响,但总体依然保持强劲。

来源:in2013dollars.com

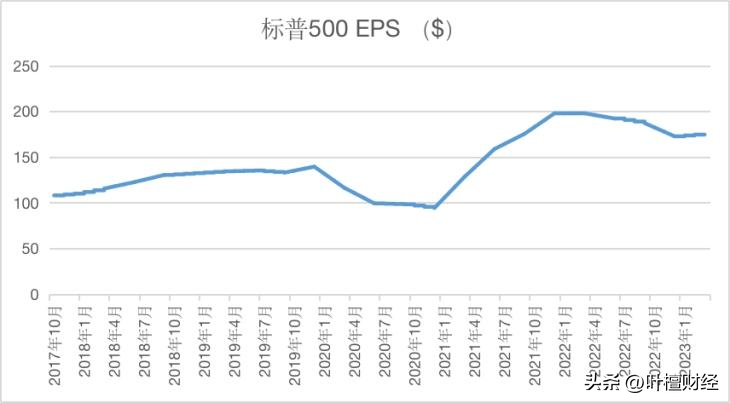

但随着加息进程的推进以及加息效应的蔓延,可以看到,企业利润也已开始承压下滑,未来美联储如果维持高利率环境,预计美国企业利润将进一步承压下滑,相应的,美国劳动力市场也会出现降温。

而美国劳动力市场降温,将进一步影响美国强劲消费的持续性,而美国消费占美国经济比重在70%左右,这又会进一步使美国经济承压。

必须正视的问题是,当前美国的制造业已经处于衰退区间的承压状态,如果美国服务业出现进一步萎缩,那美国经济整体强劲的就业和消费就很难持续。因此,密切观测美国服务业的情况就显得非常关键。这可以是推测美国经济持续性“拐点”的重要依据。

我们该怎么办?

所以,即使从整体数据上看,当前美国经济呈现出强劲的状态,但是从细项数据中我们发现,美国经济强劲增长的背后也有不少隐患。这是我们不得不关注的风险。

总的来说,美国经济在短期依然会保持增长的韧性。但当前美国现制造业和服务业走势已经出现分化,制造业出现衰退,但服务业依然较强劲,且消费也仍然具有韧性,因此预计短期美国经济仍将实现增长。

但中长期来看,考虑到当前核心通胀率4.6%距离美联储2%的目标依然还有相当距离,因此美联储再次加息概率仍然较高,而且即使不加息也将维持利率在较高水平。而高利率将使企业经营承压,进而使劳动力市场走弱,并进一步影响到消费,那么中长期来看,美国强劲经济的持续性就存疑,甚至不排除出现衰退的风险。

而且,如果进一步加息,或者即使不加息而维持高利率环境,美国商业地产是否会出现类似今年硅谷银行的金融风险?这又是一个需要关注的潜在风险。

我们无法断言美国经济强劲增长的“拐点”,也无法确定何时或者是否真的会出现美国商业地产爆雷的问题。因为这都是需要我们通过密切监控相关数据才能进行跟踪判断的。

但是基本可以确定的是,美国经济的隐患依然存在,金融市场在未来一段时间恐怕也很难会风平浪静。

其实,“聪明资金”很早就给了我们启发。当许多人还在想着如果在资本市场赚超额收益时,很多“聪明资金”早已涌入货币市场进行避险。根据Investment Company Institute数据显示,今年3月份货币市场资金流入又开始大幅增加。而从历史上看,最近的两次货币市场基金大幅增加,一次是发生在2008年次贷危机期间,另一次则是发生在新冠疫情爆发后不久。

或许聪明资金的想法是,除了动荡的全球局势,看起来一片大好的美国经济已经潜藏风险。所以既然行情不好做,那么干脆转而持有现金类资产,等到风险释放再出来抄底。不得不说,“聪明资金”在视野或者信息上会比普通人有更多的优势,他们的这种行为,是值得我们仔细思考的。

因此,在世界银行、IMF等机构都对2023年经济保持较低预期,在俄乌局势还在僵持的前提下,再结合耶伦“对抗式经济合作”的态度,或许我们在资产配置上,还是谨慎为宜。

你们怎么认为呢?

(免责声明:本文为叶檀财经据公开资料做出的客观分析,不构成投资建议,请勿以此作为投资依据。)