(报告出品方/作者:东兴证券,林瑾璐、田馨宇)

1. 上半年回顾:息差收窄盈利低增,需求不足预期悲观

回顾上半年,在经济复苏缓慢、有效信用需求不足的宏观大环境下,上市行息差持续收窄,量难补价导致营 收和盈利低增。市场对经济预期持续悲观之下,板块估值低位徘徊。相应的,机构重仓持有板块比例亦处于 历史较低水平。

1.1 经济弱复苏,居民融资需求低迷

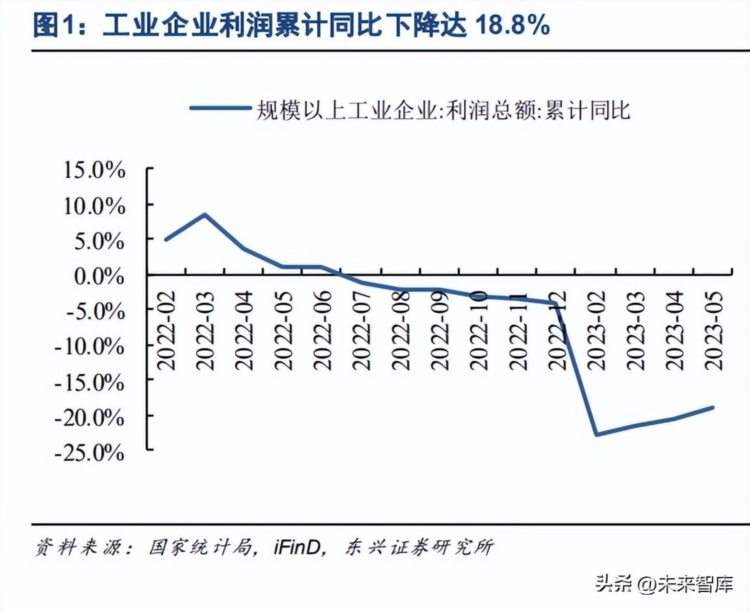

经济弱复苏,居民融资需求低迷。年初以来,国内经济延续修复,1 季度 GDP 同比增 4.5%,增速较 2022 年提升 1.5 个百分点,经济显现一定恢复态势。但从高频数据看,经济修复基础尚不牢固。(1)企业端,工 业企业恢复不及预期。数据显示,1-5 月规模以上工业企业利润累计同比下跌 18.8%,6 月制造业 PMI 微升 至 49、连续三个月位于收缩区间;(2)居民端,购房消费意愿持续低迷,相关信贷增长乏力。据央行数据, 5 月末金融机构住户贷款同比增 5.9%,增速同比下降 2.5pct,且远低于贷款平均增速。其中,个人住房贷款 同比增速持续下行,3 月末同比接近零增长。

1.2 营收与盈利低增,息差收窄是主因

上市行 1Q23 营收/净利润平均增速为 1.2%/2.1%,分别较 2022 年下降 6.7pct/5.5pct,延续 2022 年以来下 行态势。盈利驱动拆分看,主因是息差大幅收窄,量难补价。我们测算,1Q23 规模扩张贡献盈利 12.1pct、 息差负面影响盈利 14.0pct。1Q23 息差对盈利压制较 2022 年有所扩大。我们测算,1Q23 上市银行净息差 (期初期末测算值)平均同比下降达 18BP。从行业数据看,1Q23 商业银行净息差下降至 1.74%的历史低 位水平。

资产端利率因素、负债端结构因素是息差收窄的直接原因。(1)资产端,利率持续下行。我们测算,2022/1Q23 上市银行平均生息资产收益率分别为 4.14%/3.78%,均同比下降约 17BP。4Q21 至 1Q23 期间,银行信贷 新投放利率持续下降。1Q23 企业贷款新投放利率降至 3.95%,较 4Q21 下降 62BP,个人住房贷款新投放利 率下降达 149BP 至 4.14%。存量贷款重定价受到 LPR 下行带动,2022 年1 年期和5 年期 LPR 分别下降 15BP 和 35BP,1Q23 按揭贷款重定价对上市行息差影响较大,我们测算,按揭贷款重定价带动息差下降约 11BP。 (2)负债端,2022 上市行付息负债成本率均值 2.19%,同比下降仅 4BP,成本较刚性。其中,存款成本率 均值 2.10%,同比上升 3BP,主要是存款定期化影响。2022 年末,上市行定期存款占比 52.8%,同比上升2.4pct。此外,存款定价改革红利尚未充分释放,存款定价粘性亦是制约存款成本下降的一大因素。贷款利 率下行主要是信用需求不足所致、存款定期化是由于居民储蓄倾向提升,均反映了当前悲观的经济预期。

1.3 板块表现低迷,估值持续低位

板块表现低迷,估值持续低位。截至 6 月 30 日,银行板块较年初下降 0.46%,跑输上证指数 4.11 个百分点。 Q1 无相对收益和绝对收益,Q2 上涨 1.83%,跑赢上证指数 4 个百分点。板块估值持续低位,截至 6 月 30 日,PB(MRQ)仅 0.54 倍。

2. 下半年展望:政策延续发力,基本面筑底

展望 2023 年下半年,经济尚未显现牢固恢复势头,预计政策延续发力,货币政策稳健宽松,信贷政策保持 积极。我们预计下半年上市行规模平稳扩张、息差降幅逐季收窄、不良生成平稳、拨备反哺盈利,行业基本 面有望筑底。

2.1 政策延续发力,利率政策保持积极

推动经济持续回升政策可期。6 月 13 日,国家发展改革委等四部门对外发布《关于做好 2023 年降成本重点 工作的通知》,提出完善税费优惠政策、加强小微和民营企业信贷支持力度等多项举措,同时提及“持续发 挥贷款市场报价利率(LPR)改革效能和存款利率市场化调整机制的重要作用,推动经营主体融资成本稳中 有降”。6 月 16 日,国常会研究推动经济持续回升向好的一批政策措施,指出“必须采取更加有利的措施, 增强发展动能,优化经济结构,推动经济持续回升向好”,围绕“加大宏观政策调控力度、着力扩大有效需 求、做强做优实体经济、防范化解重点领域风险”等四个方面提出一批政策措施。我们认为,对后续政策出 台力度和节奏可以保持乐观。 货币政策延续稳健宽松。1Q23 货币政策执行报告来看,央行继续强调“稳健的货币政策要精准有力”,较 4Q22 新增表述“总量适度,节奏平稳”;利率政策表态主要围绕“继续深化利率市场化改革”,“保持利率水 平合理适度”。考虑到当前经济内生动能仍然不强,需求仍然不足,我们预计下半年货币政策延续稳健宽松 基调,将重点发挥政策利率、利率市场化调整机制的作用。

2.2 量价平衡,基本面触底

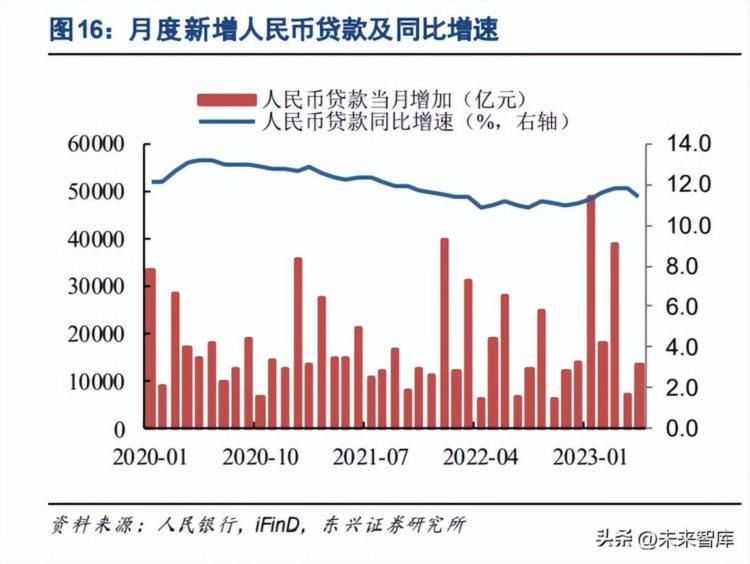

①量:上半年信贷靠前发力特征明显,预计下半年规模增速稳中略降。上半年,在利率下行趋势下,银行以 量补价,靠前发力特征明显。Q1 信贷增长强劲,新增人民币贷款 10.6 万亿,同比多增 2.3 万亿。4-5 月信 贷增长转弱,主要受需求低迷影响,尤其是居民端拖累。从新增结构看,1-5 月企业端增长较好,而住户短 贷和中长贷较 2020 年、2021 年有大幅下降,主要受居民购房意愿下降以及按揭贷款早偿的影响。

2019-2022 年银行信贷投放节奏愈渐前移,主要受利率下行,早投放早收益策略驱动。23Q1 新增贷款或占 全年比重约 45%,我们维持全年新增信贷 23.5 万亿的判断,信贷增速有望保持在 11%左右,较上半年平稳 略降。根据以往上半年偏重对公、下半年偏重零售的信贷投放安排,若居民端需求修复乐观,贷款增速有望 维持平稳。

②价:净息差仍是影响上市行盈利的核心因素,我们预计息差降幅逐季收窄。Q1 贷款重定价影响消退,3 月对公新投放贷款利率显企稳趋势,叠加 Q2 主要上市行存款挂牌利率下调,我们预计 Q1 或是上市行息差 收窄压力最大时期,后续息差降幅有望逐季收窄。 当前息差绝对水平历史低位,若大幅下降可能影响银行资本内生性,进而影响对实体经济支持的可持续性。 我们判断,后续监管降实体融资成本将通过降低银行负债成本的途径达成。2022 年主要上市行平均存款付息 率为 2.1%,我们认为存款利率仍有较大调降空间。

③质:预计资产质量延续改善,局部不良可控。静态指标看,商业银行不良率连续 11 个季度下行,1 季度末 不良率 1.62%,环比下降 1BP。不良前瞻指标看,1 季度末关注贷款率 2.16%,环比下降 9BP,延续改善态 势。动态指标看,我们测算 1Q23 上市行单季加回核销不良生成率 0.62%,较 2022 年略有提升,整体处于 历史较低水平。

零售不良率有所抬升,短期承压。根据招商银行和平安银行数据,零售不良率有所抬升,主要受疫情影响, 尾部零售客户还款意愿和能力有所下降。我们认为,当前经济复苏偏慢,短期零售不良生成压力仍存,长期 来看,伴随经济修复,零售信用风险有望修复。

地产和地方政府平台类贷款风险有待观察。受此前地产融资政策收紧、疫情之下楼市销售持续低迷等影响, 房企现金流断裂引发重大违约事件。部分上市银行对公地产不良率有所抬升。2022 年底以来,监管层及时松 绑房企融资政策,支持地方设立房企纾困基金,以时间换空间方式逐步化解房企信用风险。我们认为,未来 房企信用风险需持续跟踪地产销售回款及融资政策变动情况。地方政府化解隐性债务压力或引发相关平台类 贷款风险暴露,亦需要持续跟踪观察。在底线思维下,我们认为地产和地方平台类贷款风险整体可控。

当前上市银行拨备厚实,风险安全垫充足。1Q23 多数上市行拨备覆盖率超过 205%的行业平均水平,部分 城商行、农商行更是超过 500%,拨备安全垫厚实。拨贷比指标来看,多数上市行超过或接近行业均值。我 们预计行业不良生成平稳之下,拨备对盈利的增厚作用将进一步提升。

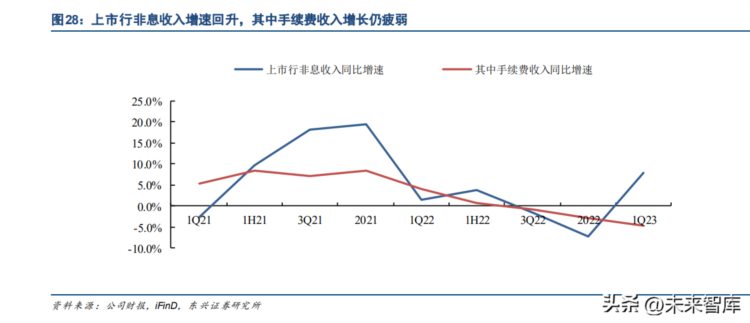

④其他非息:非息增速回升,伴随市场回暖有望平稳上行。去年 4 季度债市波动影响银行其他非息收入和财 富管理业务、代销等中间业务收入。2022 年主要上市行非息收入同比下降 7.4%。今年 1 季度,债市企稳后 其他非息收入增速回升带动非息收入同比增 7.9%;受理财规模及代销费率调整等影响,中收增速仍未转正。 展望后续,基于资本市场回暖、理财规模平稳上升的前提、加之去年下半年较低基数的考虑,我们预计下半 年上市行非息收入增速有望保持平稳向上。

综合来看,预计上市行营收/净利润增速呈 V 型回升,部分城农商行继续领先。下半年影响银行盈利的核心 因素净息差有望逐步企稳,规模扩张和不良生成维持稳定。在持续加大对实体经济支持力度的诉求下,拨备 增厚盈利的作用有望调升,我们预计上市行全年营收/净利润增速有望呈 V 型回升。部分城农商行得益于规模 维持高速扩张,净息差率先企稳,净利润有望继续领跑行业。

3. 投资分析

3.1 高股息,板块配置价值凸显

当前部分上市行股息率超过 5%,在利率下行的大趋势下,对中长期资金吸引力加大。1Q23 机构重仓板块比 例仅 1.92%,处历史低位水平。我们认为当前板块配置价值明显,看好下半年绝对收益表现。

3.2 高成长,看好优质区域行

区域经济优势加持,优质区域性银行延续高成长。从长期角度来看,我们认为,优质地区的优质城商行、农 商行拥有深耕区域、网点下沉以及当地股东等自身优势,并且长期坚持以中小企业客户和小微客户为战略定 位,客户基础逐步夯实下,基本面有望长期向好。从短期来看,优质区域性银行信贷业务“量价质”都较为 优异,2023 年有望延续较高的盈利增长态势。且部分区域性银行补充资本诉求较高,利润释放空间较大。我 们重点推荐江浙区域性银行,如体制机制市场化程度高、多元利润中心基础进一步夯实的宁波银行;小微业 务领跑者、打开异地增长空间的常熟银行。 江浙区域经济总量大、增速稳健,具备良好经济基础。从区域经济总量来看,江浙地区经济总量大、且增速 相对较快,1Q23 江苏、浙江省实际 GDP 增速为 4.7%、4.9%,高于全国增速水平。社零总额、出口金额均处 在全国领先水平,近三年实现平稳较快增长。同时,持续巩固升级优势产业,重点发展新兴产业,积极谋划 布局未来产业,推动经济高质量发展。

常住人口净流入区域,居民富裕、高净值客户资源丰富。发达的经济土壤吸引人口流入,近三年浙江省常住 人口年均净流入 67 万人,为全国首位;广东、广西、山东、福建、江苏等地人口也呈净流入态势。从居民 富裕程度来看,2022 年浙江、江苏省居民人均可支配收入仅次于上海、北京,“民富”程度高、城乡差距小。 同时,江浙区域高净值客户资源丰富。根据招行《2021 中国私人财富报告》,2020 年浙江省、江苏省高净值 人群人数占比分别达到 17%、16%,其持有的可投资资产占全国高净值人群财富的比重分别为 21%、17%,仅 次于北上广。丰富的高净值客户资源为银行财富管理业务、消费金融业务提供肥沃土壤。

区域内民营经济活跃,企业经营效益较优。2022 年江苏、浙江民营经济增加值占全省生产总值的比重分别为 58%、67%,民营经济活跃。在全国工商联公布的 2021 年中国民营企业 500 强中,浙江、江苏分别有 107、 92 家企业上榜,位居全国前两位。从企业经营效益来看,近三年江苏、浙江规模以上工业利润总额复合增长 率为 9.8%、5.4%,实现稳健增长;2022 年末资产负债率分别为 54.5%、56.1%,低于全国整体水平。总体来 看,企业客户资源较为优质。

地方债务压力相对较小。2022 年浙江、江苏财政自给率(一般公共预算收入/一般公共预算支出)分别为 76.2%、 62.1%,处在全国各省份前列;债务率(地方债务余额/地方政府综合财力)分别为 80.9%、72.6%,为各省份 较低水平。

区域信贷需求较为旺盛,贷款增量占比不断提升。区域经济发达,民营、小微经济主体活跃,居民富裕、人 口净流入,信贷需求相对更加旺盛。近几年,江浙区域人民币贷款增量占比持续提高,金融资源进一步向优 质区域集中。2022 年江苏、浙江人民币贷款增量达 2.6 万亿、2.4 万亿,占全国的 12.8%、11.9%,排名第一、 二。

银行业资产质量优异。得益于民富程度高、企业偿债能力强、地方财政实力较强,以及较高的市场化程度, 江浙地区银行业资产质量优异。2022 年末,浙江、江苏银行业金融机构不良贷款率分别为 0.63%、0.70%, 同比下降 11BP、4BP,为全国各省市最优水平。

围绕共同富裕、产业升级,区域经济迈向高质量发展。浙江:主要围绕共同富裕示范区、制造业高质量发展、 数字化改革。在共同富裕方面,浙江省实践行‚八八战略‛,扎实推进高质量发展建设共同富裕示范区,在组织建设、高质量发展、缩小城乡差距、缩小地区差距、缩小收入差距、促进基本公共服务均等化方面积极 探索。在制造业高质量发展方面,浙江省持续推进制造业数字化、高端化、绿色化发展,巩固优势产业、打 造新兴产业,提升制造业竞争力。在数字化改革方面,2021 年开启数字化改革以来,浙江省数字经济总量不 断增长,已形成电子商务、云计算大数据、数字安防等具有国际影响力的特色优势行业;十四五规划明确, 到 2025 年数字经济增加值占 GDP 比重达到 60%左右。江苏:围绕制造业强省、科技自立自强与创新驱动。在 制造强省方面,江苏一直以来都重视推动产业集聚发展,引导和促进产园、产城融合。十九大以来率先出台 了《关于加快培育先进制造业集群的指导意见》,实施产业强链三年行动计划,塑造江苏集群和产业链整体 竞争优势。同时,把“智改数转”作为制造强省网络强省建设的加速器,推动制造业数字化转型迈上新台阶。 在科技自立自强与创新驱动方面,近年来江苏大力培育科技创新平台载体,推动产业链、创新链‘双向融合’, 加快建设具有全球影响力的产业科技创新中心。在区域高质量发展进程中,民生保障、园区建设、产业升级 改造等方面金融服务需求旺盛,成为银行各项业务的优渥土壤。

3.3 重点公司分析

① 宁波银行

综合实力优异的城商行,多元化中收增长可期。宁波银行深耕长三角地区,受益于区域经济发展;体制机制 较优,市场化程度高。公司具备前瞻性的量价平衡摆布能力,稳固的多元收入结构,以及持续审慎的风控水 平,长期看好公司的高成长属性。宁波银行客户定位清晰、产品竞争力强,带来稳定且优质的贷款资源和低 成本存款沉淀。近年来发力财富管理、私人银行,中收增长潜力较大;多元利润中心模式持续升级,赋予中 收长期增长空间。 跨区域经营、财富管理回暖、资产质量优异,有望支撑业绩高增长。虽然短期内出口转弱对当地企业信贷需 求产生一定负面影响,但考虑公司近年来加强跨区域展业,宁波以外地区新增贷款贡献不断提升。预计随着 经济复苏,以及异地网点下沉和团队扩充,异地区域仍有较大渗透空间,支撑业绩持续增长。财富管理回暖 可期,有望带动相关中收恢复性增长。资产质量保持优异且经历周期检验,拨备处于行业高水平,风险抵补 能力充足,有望支撑业绩高增长。

② 常熟银行

小微定位清晰、异地复制模式成熟,具备长期高成长空间。常熟银行坚持走特色化、差异化的普惠金融发展 道路,已形成“IPC 技术+信贷工厂”的小微业务模式,兼具定价优势和风控优势。公司深耕常熟本地市场, 同时通过异地分支机构、村镇银行、普惠金额试验区等持续拓宽经营空间,信贷规模保持较快增长。常熟银行小微服务特色鲜明、模式成熟,下沉客群、做小做散,具备较强的议价能力,贷款收益率、净息差在可比 农商行中处于领先地位。资产质量保持优异,拨备充足,反补利润空间较大。看好公司区位优势、小微定位 优势以及异地扩张带来的长期高成长性。 小微需求回暖、大行竞争趋缓,有望提振短期业绩表现。在 2022 年多重冲击下,公司仍实现了营收、净利 润高增,体现了较强的经营韧性。随着经济逐步复苏、小微企业经营修复,小微信贷需求有望逐级回暖。同 时,大行普惠小微贷款考核及投放相对放缓,竞争相对缓和、贷款定价逐渐回归市场化,预计公司小微贷款 将保持较量增价稳,提振短期业绩表现。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」