中国基金报记者 曹雯璟

时隔半年,光证资管总经理“尘埃落定”。近日,光证资管公告称,新任常松为公司总经理。

截至去年末,光证资管受托管理总规模为3654.17亿元,其中主动管理规模占比95.9%。就在上个月,光证资管还正式递交了《公募基金管理人资格核准》申请。

业内人士认为,此次聘任具有公募基金管理经验的常松为总经理,或也是光证资管公募化转型的一个重要举措。

光证资管迎来新任总经理

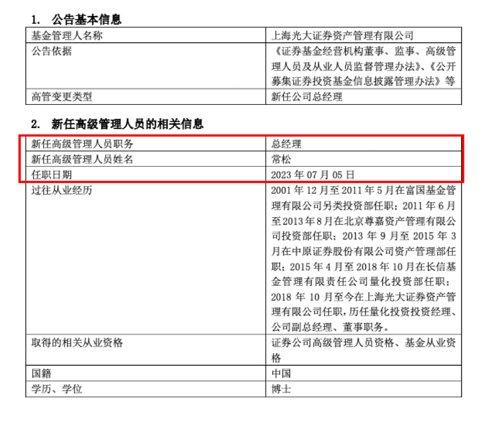

7月7日,光证资管发布公告称,新任常松为公司总经理。

从履历来看,常松拥有超20年投研经历,在股票多头和绝对收益多策略等领域拥有丰富的投资经验。2001年12月至2011年5月在富国基金管理有限公司另类投资部任职;2011年6月至2013年8月在北京尊嘉资产管理有限公司投资部任职;2013年9月至2015年3月在中原证券股份有限公司资产管理部任职;2015 年4月至2018年10 月在长信基金管理有限责任公司量化投资部任职; 2018年10月至今在上海光大证券资产管理有限公司任职,历任量化投资投资经理、公司副总经理、董事职务。

光证资管表示,常松的任命事项经公司董事会会议审议通过,将按照规定向监管机构进行备案。

今年1月,光证资管时任总经理汪沛因工作调整而离任,彼时作为副总经理的常松代任总经理职务。如今过了半年,常松正式出任公司总经理。

公开资料显示,光证资管成立于2012年5月9日,由光大证券100%控股,注册资本金2亿元,其前身为原光大证券资产管理总部,是国内上市券商旗下首家资产管理公司。

据光大证券2022年年报披露,截至2022年末,光证资管受托管理总规模3654.17亿元,较年初减少2.47%,其中主动管理规模占比95.9%。此外,中基协数据显示,2023年一季度,光证资管私募资管月均规模为3265.70亿元,居于行业第4位。

正在积极申请公募资格

今年6月下旬,光证资管正式递交《公募基金管理人资格核准》的申请,目前该申请处于接收材料的状态。

近几年,光证资管有序推进大集合公募化改造,旗下全部大集合产品已参照公募基金进行运作。但从业绩表现来看,旗下参公大集合产品收益表现差强人意。Wind数据显示,截至7月7日,今年以来光证资管旗下38只公募产品(不同份额分开计算)中有19只产品收益率告负,其中3只亏损超20%。若以最近一年维度来看,则有9只产品收益率亏损超过20%。

近两年,光证资管营收利润也持续下滑。截至2022年12月31日,光证资管总资产31.83亿元,净资产27.54亿元,2022年净利润4.61亿元,同比下滑30.99%。

记者注意到,事实上,在旗下资管子公司申请公募牌照之前,光大证券就已通过“一参一控”涉足公募基金领域。据悉,光大证券是光大保德信基金的控股股东以及大成基金的参股股东,分别持有上述两家公司55%、25%的股权。

2022年5月,证监会出台《公开募集证券投资基金管理人监督管理办法》及其配套规则,优化了公募牌照制度,放宽"一参一控"限制,允许同一主体同时控制一家基金公司和一家公募持牌机构。文件落地之后,此前受制于“一参一控”的券商开始积极申请公募业务资格。

光证资管对于申请公募牌照也早有准备,光大证券在2022年年报中就曾提到,2023年,光证资管将积极申请公募资格,做好内控管理等各方面的公募化转型准备工作。

编辑:舰长

审核:木鱼