(报告出品方:华泰证券)

新房:高开低走的上半年

2023 上半年,房地产市场整体仍可概括为弱复苏,结构上 2-4 月市场需求脉冲式释放推动 成交快速回暖,而 5-6 月市场成交热度有所下降,整体呈现弱复苏的态势。

全国销售:同比尚未转正

全国商品住宅成交面积累计同比尚未转正。据统计局数据,2023 上半年,商品房销售面积 /金额累计同比下降 5.3%/上升 1.1%;商品住宅销售面积/金额累计同比下降 2.8%/上升 3.7%。 月度来看,4 月商品住宅销售面积与金额同比均达到上半年高点,5-6 月有所回落。2023 上半年全国商品住宅销售面积约是 2015-16 年的水平,销售金额约是 2018 年的水平;6 月 销售对比历年 6 月而言,销售面积约是 2013 年水平,销售金额约是 2016-17 年的水平。

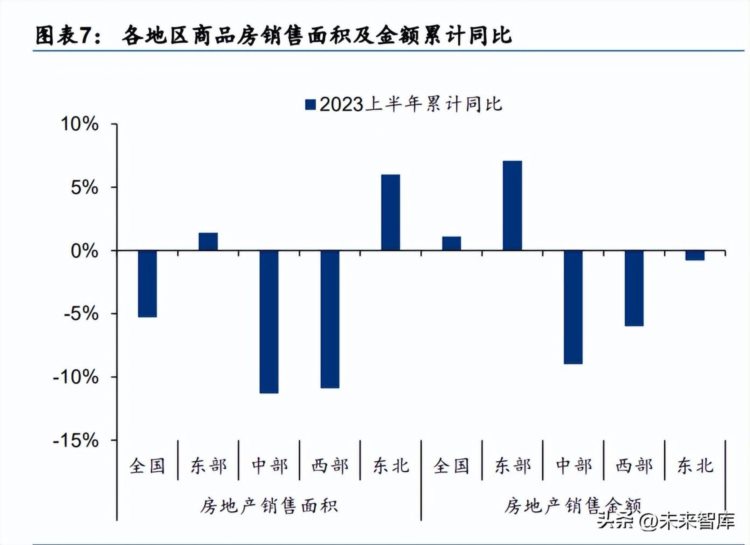

成交金额的增长主要依靠东部地区。2023 上半年,东部、东北地区商品房成交面积同比为 正,中部、西部地区同比为负。东部地区商品房成交金额同比为正,其余三地区同比为负。 2023 上半年,东部地区商品房成交面积/金额分别占全国的 45.2%/61.4%,较 2022 全年提 升 3/3.4pct。这也是全国商品房销售均价大幅提升的原因。

重点城市:高能级城市销售面积同比增长的城市占比更高

根据我们统计的高频数据,2023 上半年,60 城新房累计成交面积同比+1%;分城市能级, 一线、二线、三线新房累计成交面积同比分别为+21%、-2%、-3%,城市间热度分化明显, 一线城市由于经济基本面较好,需求韧性更强。二季度以来,市场开始走弱,4 月和 5 月的 60 城新房日均成交面积分别环比-28%/+0.4%,6 月新房市场较弱,成交面积环比-0.4%, 同比-31%。重点城市成交面积上半年恢复到 2019 年的 78%水平。

各城市间分化也比较明显。我们从两个角度观察各城市的成交表现:1)2023 上半年,各 城市同比表现如何?2)各城市 2023 上半年的成交水平处于 2017 年以来的什么位置? 2023 上半年 80 城中成交面积同比为正的城市有 41 个。同比为正的城市中,一线城市 4 个, 占比 100%;二线城市 18 个,占比 67%;三线城市 19 个,占比 39%。一线城市中,上海、 北京、深圳、广州分别同比+38%、+19%、+12%、8%,上海排名 80 城中第 12 名;二线 城市中,呼和浩特(+131%)、长春(+78%)、贵阳(+68%)、天津(+54%)、郑州(+51%)、 杭州(+49%)、厦门(+47%)7 城成交同比增幅较为领先;三线城市中,淮南(+66%)、 唐山(+50%)、惠州(+47%)、东莞(+44%)4 城成交同比增幅较为领先。 2023 上半年 80 城成交面积较 2017 年以来峰值成交面积跌幅在一半以内的城市有 27 个, 跌幅在 10%以内的为上海,其余 26 城跌幅均在 20-50%之间。上海、北京、广州、深圳分 别下降 9%、24%、30%、31%。二线城市中,天津、郑州、青岛、成都、呼和浩特、济南 的跌幅相对较少,均在 20-30%范围内;跌幅前十中仅有 1 个三线城市,三线城市跌幅较大 的城市较多。

进入下半年,截至 2023 年 7 月 15 日,新房复苏指数为 45,同比-38%(上周-39%);分城 市能级,一线、二线、三线新房复苏指数分别同比-17%、-38%、-47%。23 年 7 月 1-15 日,60 城新房累计成交面积同比-40%,环比-26%;23 年 1 月 1 日-7 月 15 日,60 城新房 累计成交面积同比-2%。我们认为,一线城市及部分二线城市由于人口、产业基本面更好, 销售表现将继续优于低能级城市。

城市分化的逻辑:因城施策对销售存在正反馈,高库存城市去化承压

我们整理了核心一二线城市(包括下属区县)的楼市限购限贷放松政策,并予以赋值,对 应 23上半年的成交状况,呈现一定正相关性。我们认为政策的放松对销售有实际促进作用。 一线城市由于城市基本面较好,我们暂不考虑政策放松带来的成交增量。对于二线城市来 说,除厦门、郑州、东莞、南京四城市偏离度较大,其他城市散点图显示政策宽松次数越 多,各城市销售面积同比增长的更多,政策的放松对楼市回暖确有一定促进作用。

截至 2023 年 6 月末,克而瑞 80 城新房库存面积 4.9 亿平米,较 2022 年末下降 6.4%;平 均去化周期 18.8 个月,较 2022 年末缩短 1.3 个月。分城市能级看,一线、二线、三线城 市截至 6 月末库存分别较 2022 年末下降 3.7%、下降 13.6%、上升 3.8%;去化周期分别在 14.3 个月、17.5 个月、22.1 个月,较 2022 年末分别下降 2.2、下降 4.2、上升 1.5 个月。 典型城市开盘去化率依旧分化,宁波、成都、杭州去化率攀高,而苏州、南京、武汉去化 率降至低位。

二手房:复苏强于新房

上半年复苏表现比较亮眼

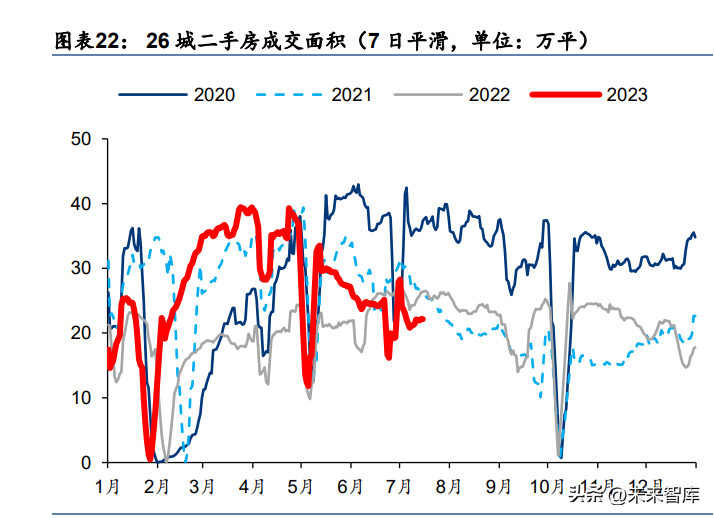

二手房修复进程明显快于新房,但近期复苏有所转弱。根据我们统计的高频数据,2023 上 半年,26 城二手房累计成交面积同比+46%,为 2019 年的 101%,2021 年的 96%;二手 房复苏明显优于新房;分城市能级,一线、二线、三线二手房房累计成交面积同比分别为 +24%、+57%、+42%。与新房市场不同,二三线城市的二手房市场复苏行情优于一线城市。 截至 2023 年 7 月 15 日,二手房复苏指数为 81,同比-16%(上周-13%);分城市能级,一 线、二线、三线二手房复苏指数分别同比-18%、-13%、-20%。23 年 7 月 1-15 日,26 城 二手房累计成交面积同比-20%,环比-17%;23 年 1 月 1 日-7 月 15 日,26 城二手房累计 成交面积同比+39%。

据有二手房数据的城市成交数据显示,各城市上半年二手房成交均有不同程度的增长。其 中烟台、青岛、西安的成交同比均超过 100%,北京、上海、广州、深圳、杭州、成都分别 同比增长 31.5%、71.9%、13.7%、68.8%、53.0%、68.1%。

我们在 4 月 28 日发布的报告《二手房持续回暖能带动新房复苏吗?》中强调,2023 上半 年二手房复苏快于新房有三点原因:1)二手房相对供给平稳,新房存在供给弹性的季节性 效应,一季度供给偏少一定程度上抑制了成交水平;2)“地产业主风波”导致购房者在进 行购房决策时将更多地倾向于购买无“保交楼”问题困扰的二手房或者准现房;3)二手房 挂牌量持续提升导致二手房价格吸引力增加。 关于二手房和新房之间的传导关系,我们认为,短期来看房地产市场目前仍处于销售复苏 初期,整体预期较弱,当前二手房在一定程度上是对新房的替代作用,而非引领作用。从 中长期来看,二手房如果能保持一到两个季度的持续改善,将有望激活新房改善链条。后 续需关注二手房成交的景气持续度、成交结构以及价格变化等因素。

重点城市:景气程度分化明显

二手房市场二季度以来景气程度有所下滑。据领先指标,贝壳二手房市场相关景气指数自 3 月起环比下滑;6 月二手房折价率指数 88.8%,环比-1.3pct,成交价相较挂牌价的折价幅 度有所扩大。

分城市来看,二手房市场景气指数 TOP10 的城市分别为福州、佛山、珠海、中山、泉州、 厦门、杭州、深圳、宁波、温州。二手房折价率指数 TOP10 的城市分别为济南、太原、北 京、成都、西安、昆明、长沙、福州、石家庄、银川。

市场领先指标:回暖后再回落

在经历了 2、3 月份的景气修复后,贝壳领先指标在 4 月份开始走弱。6 月,新房领先指标 同比表现弱于二手房,案场指数由 3 月的 24.8 回落至 18.0。二手房方面,带看指数由 27.2 回落至 21.6;二手房景气指数 16,环比下降 0.8,成交量 KMI 指数经历了 2、3 月份的短 暂复苏后,从 3 月 5 日的 74 下降至 7 月 2 日的 27,反映了经纪人信心的走弱。

多数城市热度较低,一线城市依旧占优。新房案场指数 TOP5 为上海、西安、太原、呼和 浩特、成都;分位数角度,上海、嘉兴、银川、哈尔滨的新房案场指数历史分位比较高(2020 年以来),均在 40%以上,其中上海高达 83.7%,且指数绝对值为第一,热度独占一档。二 手房带看指数 TOP5 为北京、上海、成都、西安、深圳,均为热度比较高的城市。

房价:弱需求下有所承压

70 城房价指数:城市分化更为明显

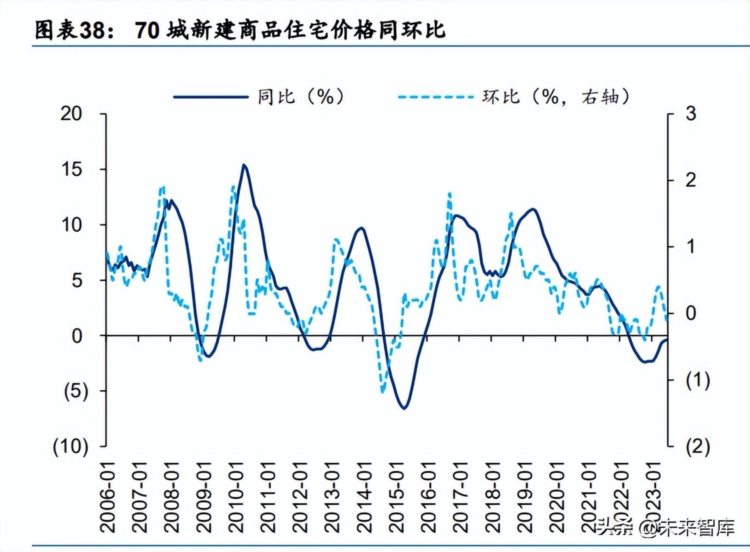

与成交相一致,房价在 2023 年 2-4 月有所改善,6 月小幅下跌。新房价格方面,2023 上 半年,70 城新建商品住宅价格同比降幅逐渐收窄,6 月同比降幅 0.4%,较 1 月收窄 1.9pct; 1-5 月环比均为正,价格逐步回升,6 月上涨态势中断,环比下降 0.1%。 分城市能级来看,各能级城市复苏的趋势基本一致,但高能级城市韧性更强,同比方面, 一线城市仍持续同比上涨,二线城市自 4 月开始同比由降转升,三线城市价格同比降幅收 窄;环比方面,各线城市环比上升的趋势均有所趋缓,6 月一二线城市新建商品住宅价格环 比持平,三线城市环比下降 0.1%。

二手住宅价格复苏与新建住宅相比反应更快。6 月,70 城二手住宅价格同比降幅较 5 月有 所扩大,而环比方面,5、6 月环比分别下降 0.2%、0.4%,降幅同样有所扩大。分城市能 级,6 月各线城市价格同比均下降,三线降幅最大;环比方面,6 月各线城市价格环比分别 下降 0.7%、0.4%、0.4%,一线城市价格回落最多。 2023 上半年,6 月新房价格同比上涨的城市较 2 月增加 13 个,且逐月有所增加,带动整 体降幅逐步收窄,但自 4 月开始,同比涨幅回落以及跌幅扩大的城市有所增多。环比来看, 也是从 4 月开始,环比上涨的城市逐月减少,由 3 月的 64 个降至 6 月的 31 个。二手住宅 同比下降的城市 3 月为最少,为 60 个,至 6 月增加至 64 个,环比下跌城市由 3 月的 13 个增加至 6 月的 63 个。

新建商品住宅价格指数同比排名 TOP10 为成都、上海、杭州、宁波、合肥、济南、长沙、 北京、南昌、银川;二手住宅价格指数同比排名 TOP10 为成都、长沙、北京、南充、三亚、 上海、合肥、昆明、西安、烟台。其中均在新房价格与二手房价格 TOP10 的城市有成都、 上海、合肥、长沙、北京。

新房房价与去化周期:去化周期偏长的城市房价承压更大

去化周期偏长的城市房价承压更大。80 样本城市中,28 城市去化周期小于 18 个月,52 城 市大于 18 个月;37 个城市房价同比增长;43 城市同比下降。去化周期偏长的城市相对来 说房价承压更大:1)去化周期小于 18 个月的城市中,11 个城市房价同比下降,占比 39%; 而去化周期大于 18 个月的 52 个城市中有 32 个城市房价同比下降,占比 62%,去化周期 偏长的城市中房价下降的城市占比更多。2)37 个房价同比增长的城市平均去化周期为 26 个月,43 个房价同比下降的城市平均去化周期 35 个月。 80 城中,去化周期最短的 TOP10 城市为唐山(3.3)、乌鲁木齐(4.9)、合肥(5.0)、上海 (6.2)、杭州(6.2)、成都(8.7)、贵阳(8.9)、常德(9.4)、西安(10.1)、济南(10.2)。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」