(报告出品方/作者:长江证券,赵智勇,宗建树 ,于海宁,倪蕤)

01、科学仪器行业概况

科学仪器上游为各类原材料,下游涵盖各大科研主体

科学仪器下游涵盖各大科研主体:科学仪器下游主要为国家实验室、企业研发实验室、学校科研实验室等,从行业来看,具体包括通信、半导体、新能源、 消费电子、医疗电子、生物技术、制药、化工、食品、航空航天等。 科学仪器上游原材料有些较为通用,也有些用于特定行业的仪器设备:传感器、激光器、检测器是较为通用的零部件;IC芯片、电子元器件、PCB&PCBA、 显示屏、结构件等专用于电子测量仪器;分子泵、激光器、数据采集卡、气相色谱质谱联用仪、高压电源、微通道板等专用于环境监测仪器。

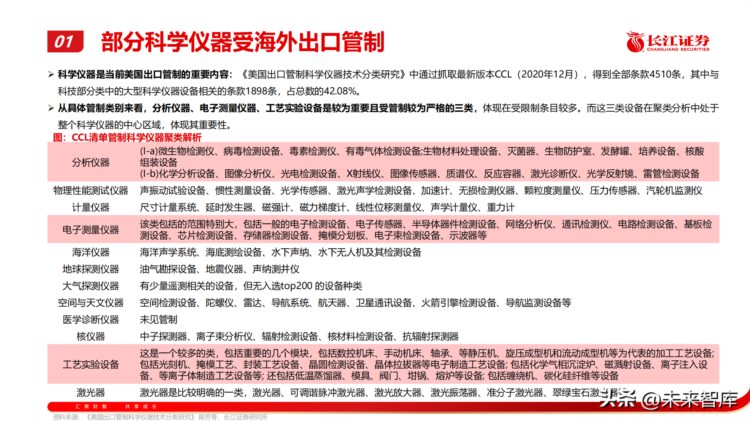

部分科学仪器受海外出口管制

科学仪器是当前美国出口管制的重要内容:《美国出口管制科学仪器技术分类研究》中通过抓取最新版本CCL(2020年12月),得到全部条款4510条,其中与 科技部分类中的大型科学仪器设备相关的条款1898条,占总数的42.08%。 从具体管制类别来看,分析仪器、电子测量仪器、工艺实验设备是较为重要且受管制较为严格的三类,体现在受限制条目较多。而这三类设备在聚类分析中处于 整个科学仪器的中心区域,体现其重要性。

上游原材料供应商以海外企业为主

示波器应用领域广泛。示波器是一种用途广泛的电子测量仪器,能把人类肉眼无法观察的电信号变换成可视图像,下游包括通讯、半导体、新能源、汽车电 子、医疗电子、消费电子等行业。示波器的原材料主要包括ADC、DAC、FPGA芯片,以及电容、电阻等电子元件。目前高性能芯片的主要供应商为赛灵思、英特尔、德州仪器等美国厂商。示波器原材料受美国出口限制,且进口成本较高。2020年5月开始,美国逐步限制中国部分企业采购部分半导体产品、技术和相关软件,我国制造业企业购 买示波器等电子测量仪器的成本压力明显增加。

质谱仪根据带电粒子在电磁场中偏转的原理,可以按物质原子、分子或分子碎片的质量差异分离和检测物质。 质谱仪主要应用于医疗临床检验、食品安全检测等领域。1)医疗领域,临床质谱检验具有高灵敏度、高特异性、重现性好,高通量等优势,已经在临床生化检验、 临床免疫学检验、临床微生物检验、临床分子生物诊断等多领域实现传统诊断方法的替代。2)食品安全领域,质谱技术良好的定性、定量功能,可以胜任食品有 毒有害物质分析、非法添加剂物质分析、转基因食品检测、食品安全快速检测等领域。3)其他领域,质谱仪还可以应用于工业过程分析、气象分析、资源勘探、 同位素在线分析等领域。

我国质谱仪零部件仍然高度依赖进口。质谱仪所需的高端通用零部件(高端激光器、分子泵、气相色谱质谱联用仪)目前仍需要进口,进口零部件交期长、价格 高、售后更换维修不便、不利于仪器功能的定制化,因此质谱仪关键零件的国产替代十分重要。

02、政策经费双重驱动中国科学仪器行业成长

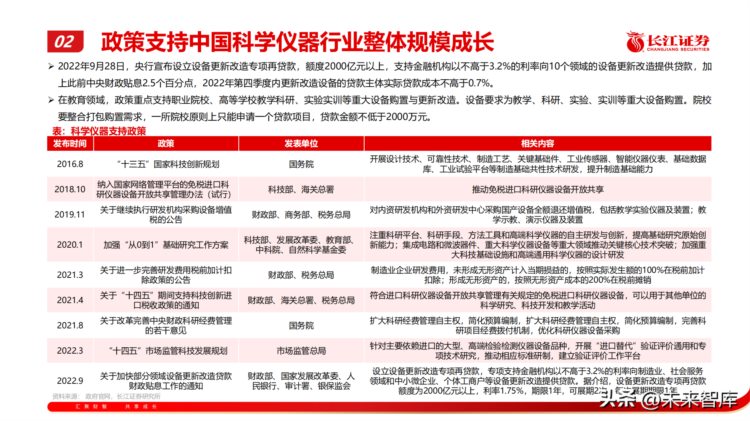

2022年9月28日,央行宣布设立设备更新改造专项再贷款,额度2000亿元以上,支持金融机构以不高于3.2%的利率向10个领域的设备更新改造提供贷款,加 上此前中央财政贴息2.5个百分点,2022年第四季度内更新改造设备的贷款主体实际贷款成本不高于0.7%。 在教育领域,政策重点支持职业院校、高等学校教学科研、实验实训等重大设备购置与更新改造。设备要求为教学、科研、实验、实训等重大设备购置。院校 要整合打包购置需求,一所院校原则上只能申请一个贷款项目,贷款金额不低于2000万元。

大型科研仪器进口率高,国产替代势在必行

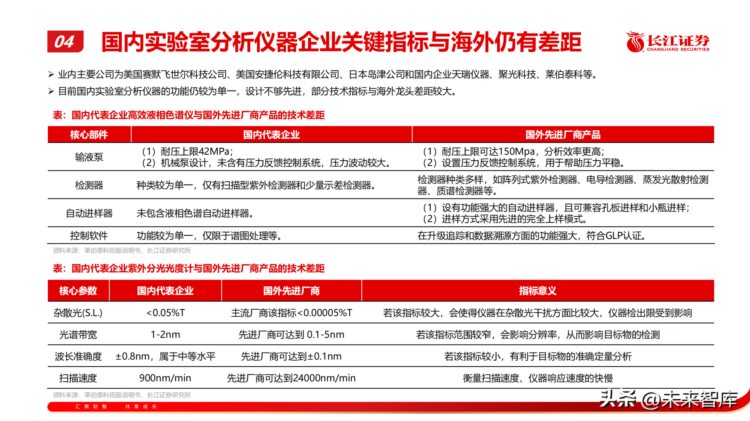

我国大型科研仪器普遍依赖进口,其中分析仪器进口率达到83.67%。目前我国仪器行业自研 能力较为薄弱,科学仪器进口比例较高。根据重大科研基础设施和大型科研仪器国家网络管理 平台数据,2016-2019年我国多类大型科研仪器进口率超过50%,其中分析仪器最高达 83.67%,医学科研仪器和激光器等关键仪器进口率也达75%以上。我国科研机构的高端科研仪器以进口为主。根据第一财经采访数据,中科院下属研究所2016- 2019年间采购的200万以上的科学仪器中,质谱仪、X射线类仪器、光谱色谱仪、光学显微镜 等国产设备比例不足1.5%,光学显微镜国产采购率为0。且国产科学仪器多以中低端为主(大 多不超过200万元),高端仪器份额几乎完全被海外公司占据。

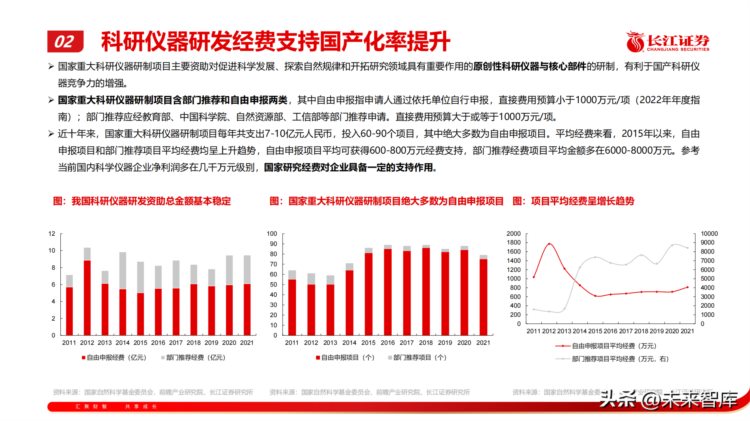

科研仪器研发经费支持国产化率提升

国家重大科研仪器研制项目主要资助对促进科学发展、探索自然规律和开拓研究领域具有重要作用的原创性科研仪器与核心部件的研制,有利于国产科研仪 器竞争力的增强。

国家重大科研仪器研制项目含部门推荐和自由申报两类,其中自由申报指申请人通过依托单位自行申报,直接费用预算小于1000万元/项(2022年年度指 南);部门推荐应经教育部、中国科学院、自然资源部、工信部等部门推荐申请。直接费用预算大于或等于1000万元/项。 近十年来,国家重大科研仪器研制项目每年共支出7-10亿元人民币,投入60-90个项目,其中绝大多数为自由申报项目。平均经费来看,2015年以来,自由 申报项目和部门推荐项目平均经费均呈上升趋势,自由申报项目平均可获得600-800万元经费支持,部门推荐经费项目平均金额多在6000-8000万元。参考 当前国内科学仪器企业净利润多在几千万元级别,国家研究经费对企业具备一定的支持作用。

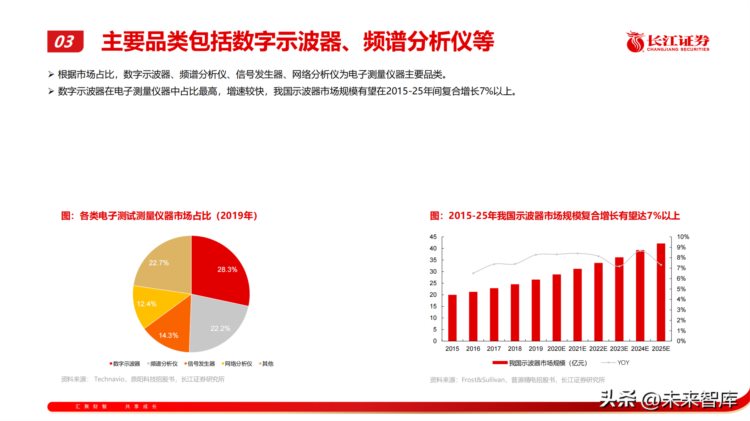

03、电子测试测量仪器国产替代空间广阔,自研芯片为国产化关键

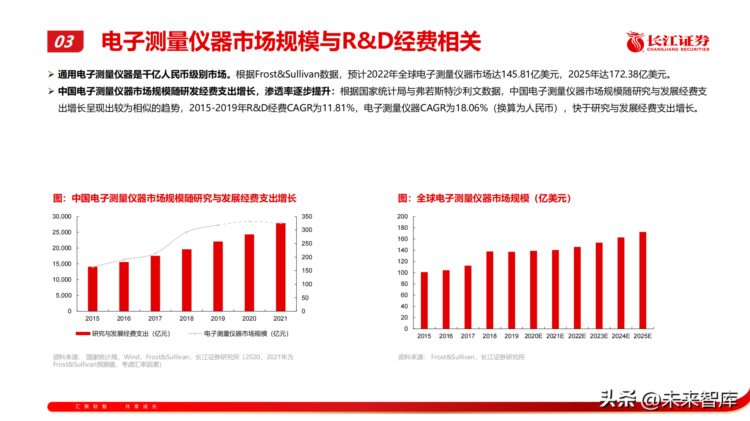

电子测量仪器市场规模与R&D经费相关

通用电子测量仪器是千亿人民币级别市场。根据Frost&Sullivan数据,预计2022年全球电子测量仪器市场达145.81亿美元,2025年达172.38亿美元。 中国电子测量仪器市场规模随研发经费支出增长,渗透率逐步提升:根据国家统计局与弗若斯特沙利文数据,中国电子测量仪器市场规模随研究与发展经费支 出增长呈现出较为相似的趋势,2015-2019年R&D经费CAGR为11.81%,电子测量仪器CAGR为18.06%(换算为人民币),快于研究与发展经费支出增长。

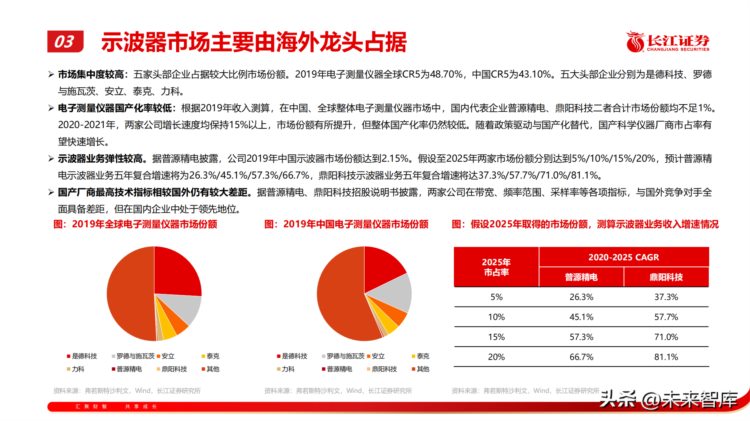

示波器市场主要由海外龙头占据

市场集中度较高:五家头部企业占据较大比例市场份额。2019年电子测量仪器全球CR5为48.70%,中国CR5为43.10%。五大头部企业分别为是德科技、罗德 与施瓦茨、安立、泰克、力科。 电子测量仪器国产化率较低:根据2019年收入测算,在中国、全球整体电子测量仪器市场中,国内代表企业普源精电、鼎阳科技二者合计市场份额均不足1%。 2020-2021年,两家公司增长速度均保持15%以上,市场份额有所提升,但整体国产化率仍然较低。随着政策驱动与国产化替代,国产科学仪器厂商市占率有 望快速增长。

示波器业务弹性较高。据普源精电披露,公司2019年中国示波器市场份额达到2.15%。假设至2025年两家市场份额分别达到5%/10%/15%/20%,预计普源精 电示波器业务五年复合增速将为26.3%/45.1%/57.3%/66.7%,鼎阳科技示波器业务五年复合增速将达37.3%/57.7%/71.0%/81.1%。 国产厂商最高技术指标相较国外仍有较大差距。据普源精电、鼎阳科技招股说明书披露,两家公司在带宽、频率范围、采样率等各项指标,与国外竞争对手全 面具备差距,但在国内企业中处于领先地位。

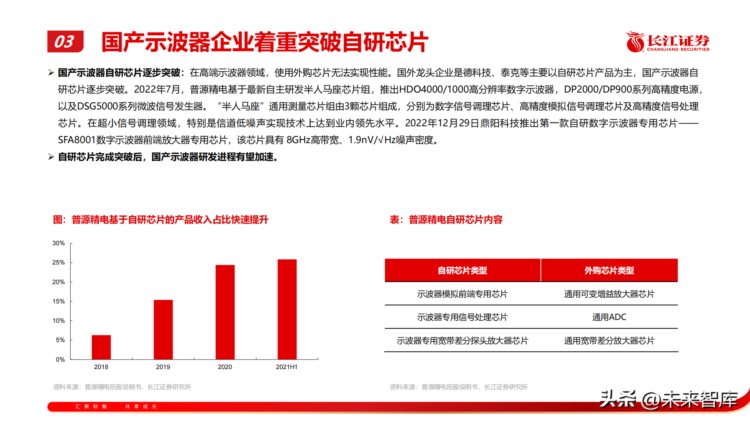

国产示波器企业着重突破自研芯片

国产示波器自研芯片逐步突破:在高端示波器领域,使用外购芯片无法实现性能。国外龙头企业是德科技、泰克等主要以自研芯片产品为主,国产示波器自 研芯片逐步突破。2022年7月,普源精电基于最新自主研发半人马座芯片组,推出HDO4000/1000高分辨率数字示波器,DP2000/DP900系列高精度电源, 以及DSG5000系列微波信号发生器。“半人马座”通用测量芯片组由3颗芯片组成,分别为数字信号调理芯片、高精度模拟信号调理芯片及高精度信号处理 芯片。在超小信号调理领域,特别是信道低噪声实现技术上达到业内领先水平。2022年12月29日鼎阳科技推出第一款自研数字示波器专用芯片—— SFA8001数字示波器前端放大器专用芯片,该芯片具有 8GHz高带宽、1.9nV/√Hz噪声密度。

04、实验室分析仪器受检验检测行业崛起驱动作用显著

全球实验室分析仪器市场规模维持稳定增长

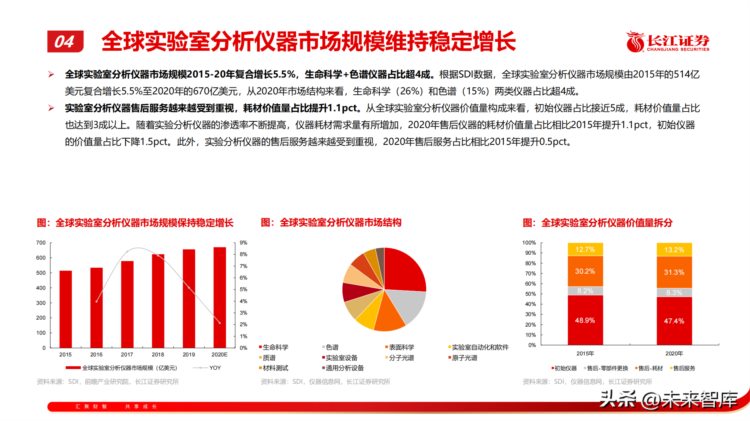

全球实验室分析仪器市场规模2015-20年复合增长5.5%,生命科学+色谱仪器占比超4成。根据SDI数据,全球实验室分析仪器市场规模由2015年的514亿 美元复合增长5.5%至2020年的670亿美元,从2020年市场结构来看,生命科学(26%)和色谱(15%)两类仪器占比超4成。 实验室分析仪器售后服务越来越受到重视,耗材价值量占比提升1.1pct。从全球实验室分析仪器价值量构成来看,初始仪器占比接近5成,耗材价值量占比 也达到3成以上。随着实验分析仪器的渗透率不断提高,仪器耗材需求量有所增加,2020年售后仪器的耗材价值量占比相比2015年提升1.1pct,初始仪器 的价值量占比下降1.5pct。此外,实验分析仪器的售后服务越来越受到重视,2020年售后服务占比相比2015年提升0.5pct。

我国实验室分析仪器市场增速领跑全球

北美国家的实验室分析仪器市场占比近4成,近几年我国市场占比有所提升。根据SDI数据,2020年北美国家(美国和加拿大)对实验室分析仪器的需求远 超其他地区,市场占比高达37%,近几年我国对科研项目和高端制造业的激励政策不断加码,研发投入增加带动分析仪器需求增加,我国实验室分析仪器市 场占比由2015年的10.4%提升至11.7%。

我国实验室分析仪器市场增速领跑全球,国产替代浪潮推动仪器仪表制造业收入反弹。根据SDI数据,发展中国家的实验室分析仪器市场增速明显高于发达 国家,其主要原因是发达国家的渗透率更高,各大科研主体和企业研发部门采购新仪器的需求低于发展中国家。我国实验室分析仪器市场渗透率提升空间大, 叠加国产替代逻辑,推动2015-2020年市场规模复合增长接近7%。虽然我国仪器仪表制造业收入于2019年触底,但受益于市场需求总量的提升和国产品牌 占比提升,目前仪器仪表制造业收入增速已经修复。

下游检验检测行业为实验室分析仪器市场主要驱动力

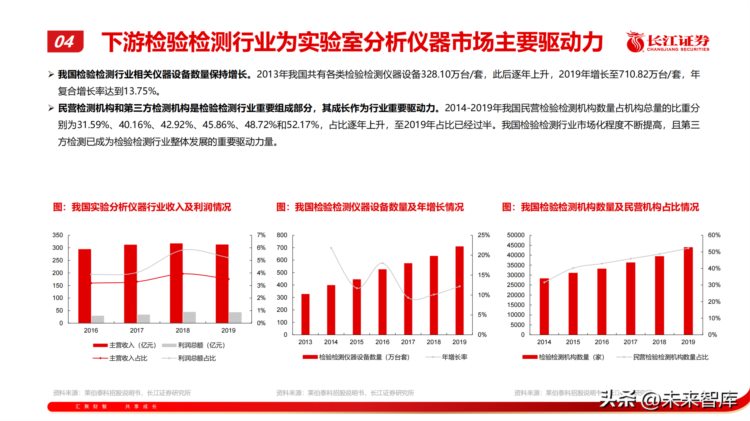

我国检验检测行业相关仪器设备数量保持增长。2013年我国共有各类检验检测仪器设备328.10万台/套,此后逐年上升,2019年增长至710.82万台/套,年复合增长率达到13.75%。民营检测机构和第三方检测机构是检验检测行业重要组成部分,其成长作为行业重要驱动力。2014-2019年我国民营检验检测机构数量占机构总量的比重分别为31.59%、40.16%、42.92%、45.86%、48.72%和52.17%,占比逐年上升,至2019年占比已经过半。我国检验检测行业市场化程度不断提高,且第三方检测已成为检验检测行业整体发展的重要驱动力量。

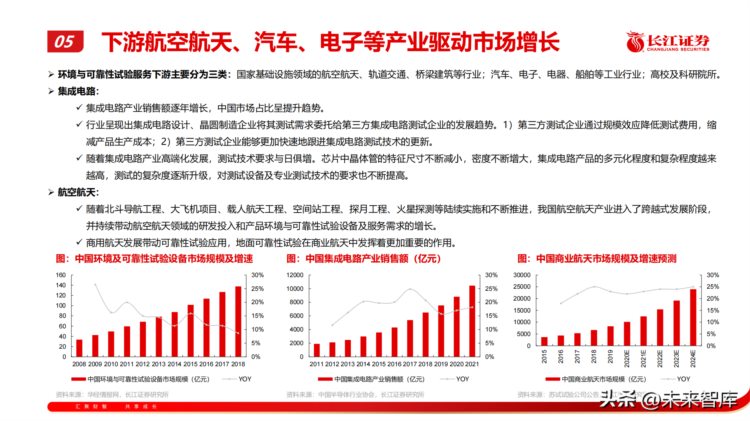

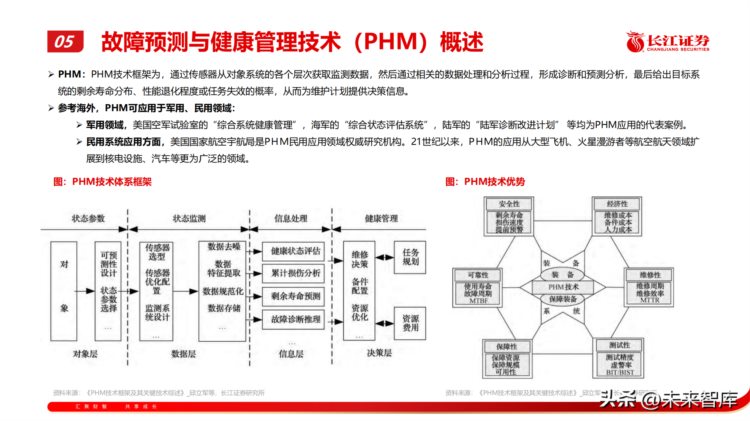

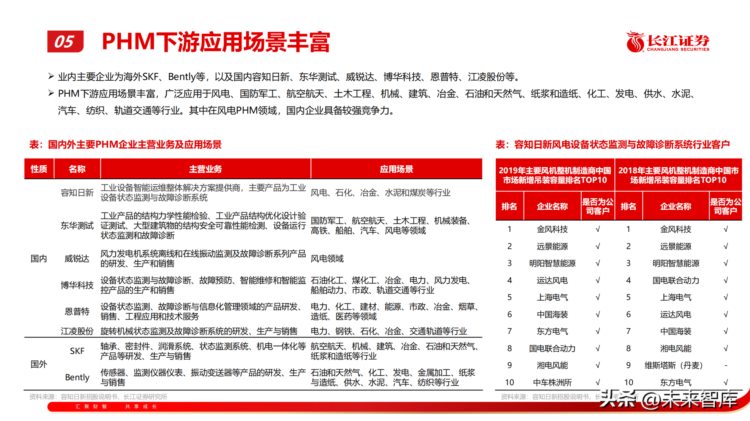

05、可靠性试验仪器&PHM仪器下游增长动力充足

可靠性试验的定义及与环境试验的区别

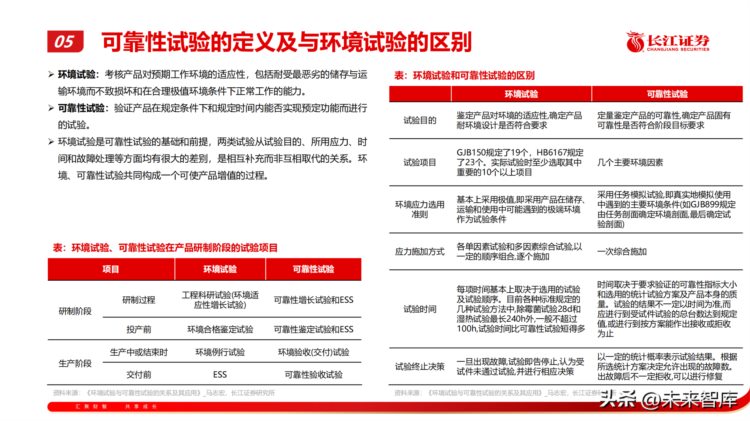

环境试验:考核产品对预期工作环境的适应性,包括耐受最恶劣的储存与运 输环境而不致损坏和在合理极值环境条件下正常工作的能力。 可靠性试验:验证产品在规定条件下和规定时间内能否实现预定功能而进行 的试验。 环境试验是可靠性试验的基础和前提,两类试验从试验目的、所用应力、时 间和故障处理等方面均有很大的差别,是相互补充而非互相取代的关系。环 境、可靠性试验共同构成一个可使产品增值的过程。

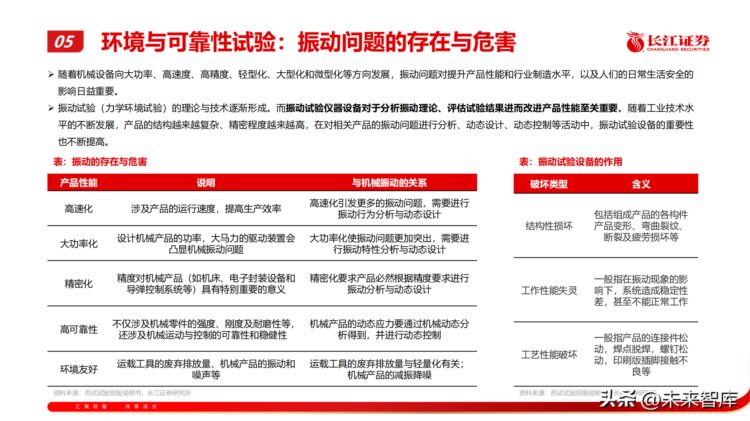

环境与可靠性试验:振动问题的存在与危害

随着机械设备向大功率、高速度、高精度、轻型化、大型化和微型化等方向发展,振动问题对提升产品性能和行业制造水平,以及人们的日常生活安全的 影响日益重要。 振动试验(力学环境试验)的理论与技术逐渐形成。而振动试验仪器设备对于分析振动理论、评估试验结果进而改进产品性能至关重要。随着工业技术水 平的不断发展,产品的结构越来越复杂、精密程度越来越高,在对相关产品的振动问题进行分析、动态设计、动态控制等活动中,振动试验设备的重要性 也不断提高。

报告节选:

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】「链接」