出品:新浪财经上市公司研究院

作者:IPO再融资组/秦勉

近期,东方证券深陷舆论漩涡,因保荐承销的浙江国祥IPO项目因受市场质疑而遭暂缓发行。

对于市场质疑的国祥股份同一资产二次上市、发行价过高等问题,上交所都进行了释疑。然而投资者的质疑已经不再是具体的问题,而将矛头指向以保荐券商为首的IPO产业链。

有投资者认为,部分保荐券商将不太优质的资产保荐上市赚取天价佣金(有的靠突击入股收益翻数倍),部分基金公司用基民的资金拉高发行价,上市公司超募资金、原始股东财富激增,其他中介机构也能收取高额服务费。而上市后股价的涨跌,基本上由股民及基民“买单”。

不仅东方证券IPO保荐项目的资金超募比例较高,同样位于沪上的海通证券、国泰君安亦是如此,其中国泰君安2022年及2023年前三季度实现资金超募的IPO项目占比达到67%,上市后20日内破发的比例也是67%。国泰君安部分项目在超募巨额资金后,上市当年即亏损或业绩“大变脸”,且承销保荐佣金率显著偏高。尤其是,国泰君安曾协助多家项目“带病闯关”,执业质量有待考证。

三分之二以上IPO项目实现资金超募 但短期内大面积破发

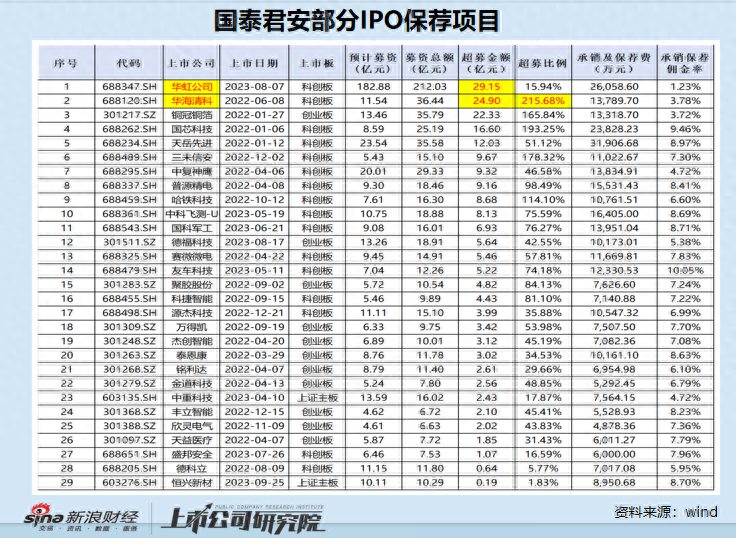

wind数据显示,2022年至2023年前三季度,国泰君安共保荐43家企业成功上市,其中29家实现了资金超募,占比超67%。其中,华虹公司、华海清科、铜冠铜箔三家公司IPO超募金额分别为29.15亿元、24.9亿元、22.33亿元,皆超过了20亿元;华海清科的超募比例在29家公司中最高,为215.68%。

在IPO超募常态化背后,多有知名投资机构的身影。如国泰君安保荐的国芯科技项目,发行价格为41.98元/股,发行市盈率为418.95倍,高出行业均值60.99倍的586.92%。凭借着超高市盈率,国芯科技共募资25.19亿元,超募16.6亿元,超募比例高达193.25%。在国芯科技发行报价过程中,中信证券给出的报价为47.8元/股,比发行价高13.86%,对应的市盈率约为477倍。

在国芯科技上市当年,公司实现扣非归母净利润0.09亿元,同比下降79.43%,业绩“大变脸”。如果没有这900万元的扣非净利润,国泰君安及相关保代将遭重罚。2023年上半年,国芯科技直接亏损,试问,这样一家业绩迅速“变脸”的公司,上市时国泰君安有无协助美化业绩的可能,上市当年是否靠着避免亏损的财技规避处罚?中信证券等报价机构是否偏离公司基本面给出高估值?

在国芯科技IPO项目上,国泰君安赚得承销保荐佣金2.38亿元,承销保荐佣金率高达9.46%,这样的佣金率显著偏高。2022年-2023年前三季度,国泰君安承销项目募资额在20亿元-30亿元的有3个,分别是中复神鹰、国芯科技、多利科技,实际募资总额分别为29.33亿元、25.19亿元、21.86亿元,收取的承销保荐佣金分别为1.38亿元、2.28亿元、1.31亿元,承销保荐佣金率分别为4.72%、9.46%、5.99%。

事实上,自2019年科创板实施注册制来至今,国泰君安共有5家IPO项目的募资额在20亿元-30亿元之间。除国芯科技外,其他四家项目的承销保荐佣金率皆在6%以下,这更印证了国芯科技IPO项目的承销保荐佣金率畸高。

正如上文所述,国芯科技在上市当年差一点就亏损,国泰君安及保代也免遭《证券发行上市保荐业务管理办法》的处罚。不过国芯科技业绩变脸速度太快,同时上市20个交易内就破发跌幅达到20.25%。

在国芯科技IPO过程中,公司原始大股东及相关投资者赚得盆满钵满,中信证券等报价机构即便高报价也不会影响收取投资者的基金管理费,国泰君安通过畸高的佣金率获得了一年十分之一的IPO承销保荐收入。而国芯科技上市后股价的涨跌,都要由股民及基民“买单”。

此外,国泰君安保荐的中复神鹰项目,发行价格为29.33元/股,发行市盈率高达385.14倍,而行业平均市盈率仅为22.03倍,中复神鹰的市盈率超出行业均值1648.25%。在高市盈率催化下,中复神鹰募集资金29.33亿元,超募9.32亿元。

在中复神鹰发行报价过程中,华宝基金管理有限公司(旗下33只基金产品)报价高达34元,比发行价还高出15.92%,对应的中复神鹰市盈率约为446倍,超出行业均值的2026.61%。 在中复神鹰项目上,国泰君安赚得承销保荐佣金1.38亿元。

据wind数据统计,国泰君安2022年至2023年前三季度保荐的43家IPO项目中,有29家在上市20个交易日内破发,其中泰恩康、中重科技、金道科技、德福科技、天益医疗、德科立、科捷智能等7家公司的破发程度超过了30%,跌幅分别为39.01%、33.6%、31.32%、30.43%、30.21%、30.19%、30.08%;铭利达、天岳先进、杰创智能、恒兴新材、丰立智能、万得凯、国芯科技等6家项目的破发程度超过了20%,分别是28.72%、28.3%、28.21%、26.75%、25.17%、21.25%、20.25%。

2022年至2023年前三季度,国泰君安保荐的11家IPO项目上市首日就破发,其中普源精电、哈铁科技、赛微微电、华光源海四家公司上市首日的股价跌幅分别为34.66%、30.34%、26.06%、21.88%,皆超过了20%。

其中,普源精电发行价格为60.88元/股,实际募资18.46亿元,超募9.16亿元,超募比例高达98.49%,国泰君安录得1.55亿元承销保荐收入。在发行人原始股东及中间商赚得“一塌糊涂”之际,高价认购公司新股的投资者却面临着投资亏损风险,哈铁科技、赛微微电等项目的情况亦是如此。

值得一提的是,国泰君安2022年至2023年前三季度保荐的16家科创板项目上,都实现了资金超募。位居沪上的国泰君安,在科创板项目上“近水楼台先得月”,在科创板开板之际曾连续保荐11家公司成功IPO,风光一时,但相当一部分保荐项目的科创属性存在疑问,详见《八成撤否科创板项目科创属性存疑,国泰君安“申报不担责”还赚得盆满钵满》等文章。

天岳先进发行市盈率超2000倍 上市当年由盈转亏

近两年,国泰君安保荐(与海通证券联合保荐)的IPO项目中,天岳先进十分值得关注。不仅因为其超募资金金额较大,上市后短期内股价破发,主要是其在上市当年就由盈转亏,而保荐机构狂揽佣金后却不用担责。

资料显示,天岳先进IPO发行价格为82.79元/股,公司总股本为429,711,044股,发行时公司市值约为355.76亿元,公司2021年的扣非归母净利润为0.13亿元,对应的发行市盈率约为2736.6倍。超过2000倍的市盈率,国泰君安及海通证券是如何把关的?天岳先进IPO预计募资23.54亿元,在高市盈率下实际募资35.58亿元,超募12.03亿元。

在2022年上市当年,天岳先进扣非归母净利润为-2.58亿元,2021年的数据为0.13亿元。根据《证券发行上市保荐业务管理办法》之规定,上市当年就亏损的,证监会可以对保荐机构及其相关责任人员采取出具警示函、责令改正、监管谈话、对保荐代表人依法认定为不适当人选、暂停保荐机构的保荐业务等监管措施。

但因为天岳先进IPO时选取的上市标准不含净利润标准,故国泰君安及海通证券两家保荐机构并不会因为天岳先进项目遭罚。

值得一提的是,国泰君安及海通证券在天岳先进IPO项目上合计赚得3.19亿元佣金,承销保荐佣金率达到8.97%。wind数据显示,实际募资额在35亿元左右的IPO项目,承销保荐佣金率基本上在5.5%以下,而天岳先进IPO项目接近9%的佣金率畸高。在高佣金率、高发行价、高市盈率、超高募资背后,国泰君安及海通证券是否勤勉尽责?

曾协助多家项目“带病闯关”

今年2月份,A股实施全面注册制,主板也开启注册制历程。全面注册制以来,主板总共有1家IPO企业被否,那就是国泰君安保荐的鼎镁新材料科技股份有限公司(鼎镁科技)。

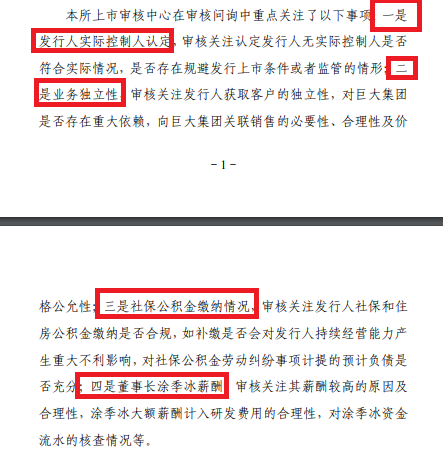

招股书显示,鼎镁科技主要从事高性能工业铝材及相关制品研发、生产、销售,主要产品包括工业铝材、自行车及摩托车零部件等。上交所上市审核中心在审核问询中重点关注了四大事项:涉及实控人认定、业务独立性、社保公积金缴纳情况、董事长薪酬及资金流水。

来源:上交所公告

上交所上市委认为,鼎镁科技未依法足额缴纳社会保险费和住房公积金,报告期内财务报表未在所有重大方面公允反映发行人的财务状况和经营成果,不符合《首次公开发行股票注册管理办法》(下称《首发办法》)第十一条的相关规定。

《首发办法》第十一条第一款规定,发行人会计基础工作规范,财务报表的编制和披露符合企业会计准则和相关信息披露规则的规定,在所有重大方面公允地反映了发行人的财务状况、经营成果和现金流量,最近三年财务会计报告由注册会计师出具无保留意见的审计报告。

公告显示,确实存在多家IPO企业因会计基础不规范而被否,但像被交易所这样直接指出报告期内财务报表未在所有重大方面公允反映发行人的财务状况和经营成果确属罕见,这样说明鼎镁科技问题较为严重,而国泰君安是否勤勉尽责?

其实早在交易所的问询中及审核制下证监会的反馈意见中,监管部门对鼎镁科技在审核会议上被关注的问题早就进行了重点问询,国泰君安在很长一段时间内都没有解释清楚。

其实还能反映国泰君安保荐项目存在会计基础方面问题的还有福华化学IPO项目。招股书显示,福华化学在2021年分红7亿元,2022年分红26亿元,合计33亿元,这33亿元基本流进了公司实控人的口袋。可公司却计划募资60亿元,其中27.5亿元用于补充流动资金和及偿还银行贷款这引来投资者的“公愤”。

更重要的是,福华化学2020年末和2021年末的未分配利润为-8.89亿元、-0.83亿元,在这种情况下仍巨额分红或严重违规,详见《福华化学未分配利润为负仍巨额分红:或严重违反监管规定,国泰君安保荐“得过且过”?》等文章。

也有投资者认为,福华化学在未分配利润为负的情况下仍巨额分红,不仅公司涉及合规运营的问题,还涉及会计基础是否规范等影响IPO的实质性问题。而国泰君安保荐也不是得过且过,应该是协助福华化学“带病闯关”。

公开资料显示,近两年国泰君安因协助保荐项目“带病闯关”遭罚。如国泰君安在保荐力同科技IPO过程中,未勤勉尽责对力同科技主要客户环球佳美与客户法力盈的关联关系履行充分的核查程序并合并披露相关信息,涉诉专利涉及产品金额前后披露不一致且差异大,对力同科技相关流水核查存在依赖公司自己提供资料的情形。2022年1月,力同科技终止IPO。

2022年11月,证监会检查发现国泰君安投资银行类业务内部控制不完善,质控、内核把关不严;同时廉洁从业风险防控机制不完善,聘请第三方廉洁从业风险防控不到位。因此,国泰君安被采取了责令改正的监管措施。

近期,7家券商因存在投行内控不完善、存在廉洁从业风险等问题遭罚,而国泰君安在去年12月就遭到了处罚。

保荐失败率升至50%以上

今年8月份,证监会宣布阶段性收紧IPO进度,IPO融资额及审核数量都出现了明显的滑落。作为大型券商的国泰君安,今年以来IPO项目的撤否率较去年有大幅提升,这既有大环境的影响,也不能排除部分项目本身就不符合上市条件的可能。

资料显示,中证协对投行业务的评价范围是已完结IPO项目,因此可以以已完结项目为基数,测算保荐券商的撤否率。我们可以将已完结项目分为已成功发行和已终止项目,已终止项目全部以撤否结束,因此“保荐失败率=已终止项目/已完结项目”,可以作为的一个计算方式。

wind数据显示,今年前三季度,国泰君安已完结IPO项目数量为27家,其中终止(撤否)的数量为14家,保荐失败率为51.85%。而在2022年,国泰君安的保荐失败率为39.22%(完结51家,终止20家)。

全面注册制下,申报即担责,保荐券商作为最重要的中介机构,应充分发挥“看门人”作用,为A股市场提供更多优质的企业。国泰君安作为排名靠前的第二梯队投行,理应更好地提高执业质量,为A股输送更多优质的企业,并不是以超高市盈率将保荐企业推至二级市场赚取巨额承销收入,而保荐企业却在股价逐渐回归到正常估值过程中带动指数下行。