(文/张志峰 编辑/马媛媛)地产下行通道中,央国企普遍以碾压姿态参与到本轮洗牌,这几乎成为行业共识。

不过,并非所有央国企面前都是一片坦途。

4月25日,中国交通建设集团旗下房地产上市平台中交地产举行2022年度业绩说明会。

面对财务杠杆持续升高,至今未满足“三道红线”要求的中交地产2022年末剔除预收款后的资产负债率、净负债率分别达到70.44%、138.82%。

管理层在业绩会上表示,地产项目的开发建设需要大额资金投入,公司近年来主营业务发展规模较快,因而积极开拓融资渠道,为主营业务发展的可持续发展提供了坚实的资金保障。

陷“增收不增利”怪圈

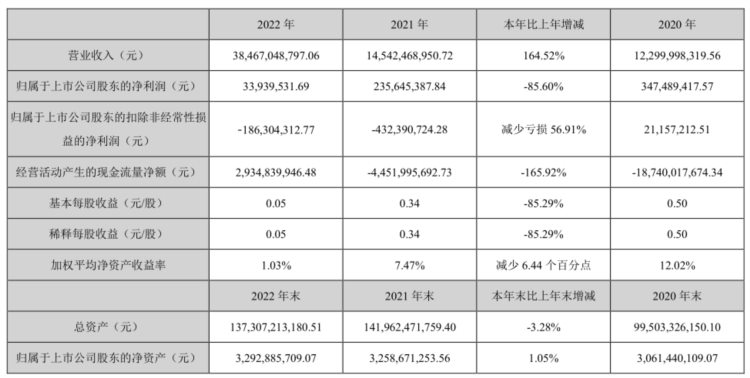

根据财报,2022年中交地产实现营业收入384.67亿元,较上年同期增长164.52%;利润总额21.83亿元,较上年同期增长43.36%。

然而出人意料的是,企业归属于上市公司股东净利润仅0.34亿元,较上年同期大幅减少85.60%。

也就是说,在这场“大丰收”中,包括国资委在内的上市公司股东仅分到了3%的净利润,剩余的97%都被“合作伙伴”以少数股东身份摘取了。

并且这个增收不增利的怪圈早已延续多年。

2018年-2022年五年间,中交地产营收从89.48亿元一路高升至384.67亿元,归母净利润却反而从8.1亿元到5.4亿元、3.47亿元、2.36亿元一路走低,直至去年降至0.34亿元冰点。

与之相反,2018年-2022年期间,企业少数股东损益占比净利润比例却逐年增加,分别为29%、51%、61%、68%和97%。

事实上这样的情况在近年地产下行周期并不少见,尤其是“三道红线”政策出台之后,不少陷入流动性危机的民营房企为防止融资渠道彻底封闭,掩盖自身真实债务杠杆,被迫选择“明股实债”方式进行融资。

而这样做的代价往往就是与投资方私下签订特殊的利润分配方案,最终导致股东利润遭到侵蚀。

在业绩会现场,对于净利润下滑,中交地产董事会秘书田玉利解释称,2022年随着项目交付结转面积的增加,公司营业收入有明显增加,但随着前期较早拿地并开发的高毛利项目逐步结转完毕,近年拿地成本不断提高以及销售端限价等各类因素影响,房地产行业毛利率总体呈现下降趋势,公司部分项目毛利空间有限,盈利空间出现一定程度的收窄。

而对于股东利润下滑,田玉利则较为模糊地表示,并表范围内项目公司持股情况不同的项目盈利情况存在一定差异,归母净利润亦受到影响,导致2022年归属于母公司所有者的净利润较少。

定增35亿元融资

值得关注的是,不久前中交地产刚刚披露了一起35亿元定增融资,进一步保障企业资金流动性。

4月25日晚间,中交地产发布修改后的定增方案。

据中交地产发布的新版定增方案显示,此次发行对象为包括地产集团在内的不超过35名(含35名)符合中国证监会规定条件的特定对象。其中,地产集团拟认购股票数量合计不低于此次发行实际发行数量的30%,不高于此次发行实际发行数量的50%;其余股份由其他发行对象以现金方式认购。

中交地产表示,此次募集资金不超过35亿元,主要用于长沙凤鸣东方、郑州翠语紫宸、武汉中交澄园 、惠州紫薇春晓、天津春映海河5个项目的资金所需以及补充流动资金。此次募集资金投资项目符合“保交楼、保民生”相关政策要求,募集资金投资项目均为住宅项目,均已取得首批预售许可证并进行预售。

为维护广大投资者的利益,降低即期回报被摊薄的风险,中交地产承诺,增强对股东的长期回报能力,公司将加强募集资金投资项目监管,加快项目实施进度,提高经营管理和内部控制水平,增强公司的盈利能力,强化投资者的回报机制。

对于未来是否有再融资计划,中交地产称,公司将视未来业务规划适时选择合适的融资渠道,支撑公司业务发展。

对于投资者质疑公司是否缺钱才进行此类融资时,中交地产管理层称,地产项目的开发建设需要大额资金投入,公司总股本规模较同行业上市公司比相对较小,近年来主营业务发展规模较快,积极开拓融资渠道,为公司主营业务发展的可持续发展提供了坚实的资金保障。

在拿地策略上,中交地产称,公司新项目的拓展聚焦高能级区域与城市,优选市场基本面表现较好、投资风险小的城市和板块,资源配置向投资质量效益好的城市及团队倾斜,优选人口规模大、人口聚集能力强、GDP总量和增量排名靠前的区域和城市,进一步向核心城市、核心区域聚焦。

2023年,企业投资方向仍主要以资金投入产出效率高的市场化商品房项目为主,适度布局城市更新项目,择机选择政策性住房项目,谨慎获取持有型物业类项目,同时也进一步提升市场研判能力,提升合作、收并购谈判能力,提升资源嫁接能力,充分规避投资风险,精益求精,提高投资质量。

截至2022年末,中交地产持有房地产项目115个,土地总面积1056.45万平方米,在建及待建面积1648.67万平方米。

两项指标触及“红线”

此外,作为融资渠道相对宽松的央企,中交地产至今仍未满足“三道红线”指标令人生疑。

数据显示,截至2022年末,企业标剔除预收款后的资产负债率、净负债率、现金短债比分别为70.44%、138.82%和1.12(倍),属于“三道红线”中的“橙档”企业,引发深交所问询。

深交所要求企业说明“最近三年末,发行人剔除预收款后的资产负债率和净负债率高于同行业可比上市公司”的原因,中交地产也在同日的公告作出回复。

其表示,发行人股本和资本公积金额较小,上市后较少进行股权融资,合并权益金额较小;发行人在2020年末、2021年末、2022年末的股本和资本公积合计占合并权益比例分别为6.41%、4.60%、4.50%,同行业平均占比分别为35.01%、42.28%、36.19%,发行人股本及资本公积显著小于同行业可比公司。

同时,由于房地产开发需要较大金额的资金,多年来公司主要依赖债权融资筹集资金,因此,资本结构中负债金额占比相对较高,导致剔除预收款后的资产负债率和净负债率较高。

对于行业未来,中交地产管理层依旧持乐观态度。

其在业绩会上表示,房地产行业作为我国国民经济的支柱产业,在拉动投资、促进消费、保持国民经济持续增长中发挥了重要作用。近年来,中央坚定落实房住不炒政策,强化土地、金融、财税端的调控力度,不断巩固房地产长效机制成果,房地产市场逐渐开始回归本源,长期来看,新型城镇化建设仍在持续推进,城市居民对居住品质提升的需求不断增强,在政策端适时发力的基础上,房地产行业发展前景依然可期。