医疗板块:四大底部特征出现,新一轮周期即将开启?

01

四大底部特征,医药新一轮周期即将开启

第一,估值底部;第二,公募持仓底部;第三,政策底部;第四,业绩底部。底部的意义在于安全边际,能够让投资更好的“立于不败之地”。回顾历史,价值只会迟到,却从未缺席。

02

医药相对收益已连续走弱,2023年修复概率大

医药连续3年跑输万得全A,已到达了历史极值。而从2005-2022年经验来看,医药从未连续跑输万得全A两年以上。医药当下基本面需求相对确定,集采政策影响已大幅弱化,2023年医药相对其他行业的排名有望提升。

03

底部特征一:估值底部,安全垫较厚,具备配置性价比

2010年至今,医药板块估值水平分别在2011年底和2018年底达到最低位,最低位为24倍左右,目前医药板块估值为24.4倍,再次处于近十年最低水平。

04

底部特征二:公募持仓底部,筹码健康,有加仓空间

2020年二季度公募基金医药持仓自高点回落,于2022年3季度末达到这一轮的低点,随后在四季度有所加仓。从交易结构而言,目前筹码相对健康。在人多的地方要考虑风险,在人少的地方更考虑机会。

05

底部特征三:业绩底部初现,2023或迎戴维斯双击

2022年医药行业需求持续疲软,22Q4业绩进一步出清,为2023年业绩增长提供了“低基数”效应。随着国内疫情高峰的过去,被压抑许久的国内正常医疗需求复苏或将成为定局。近期ROE、资产周转率均见底回升,医药需求或已开始见底改善。

06

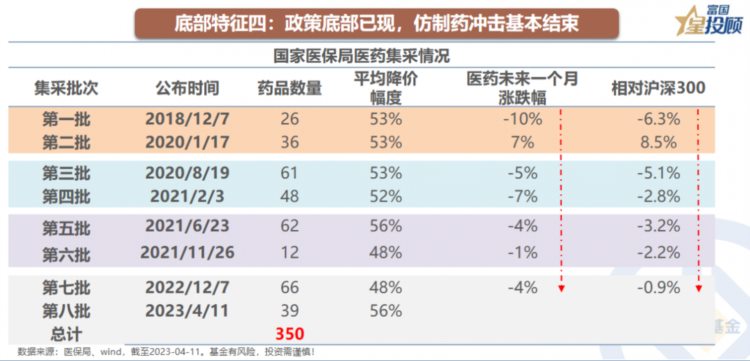

底部特征四:政策底部已现,仿制药冲击基本结束

自2018年以来,八批国家组织药品集中带量采购覆盖350种药品,重点公司的核心仿制药几乎均已集采。其次,医保国谈经过近几年的探索和机制完善,不再追求“大降价”的结果,规则和要求在波动中调整,变得更加稳定和可预测,意味着医保谈判逐渐有了相对宽松的气氛和环境,能够让创新药企在动态平衡中寻找到机会,实现患者、医保和企业的多赢。

07

周期视角下,当前医药“性价比”高

沪深300股息率与10年国债收益率的差值,是刻画A股市场中期趋势的“金手指”。从历史经验数据来看,医药生物行业的股息率与10年国债收益率的差值,同样具有较高的趋势反应能力,中周期来看医药已渐入配置的拐点。

08

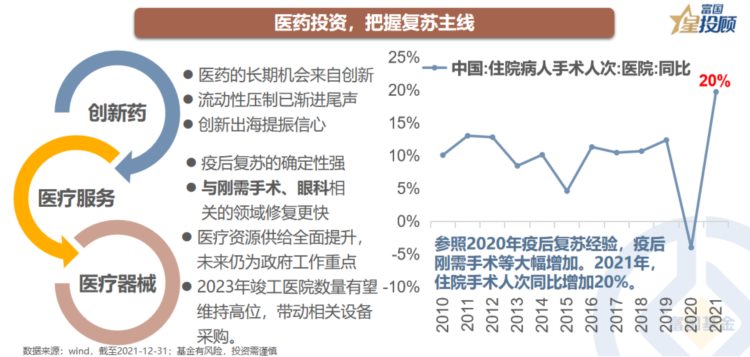

医药投资,把握复苏主线

第一,疫后复苏是很多行业的驱动力,同样也是医药的。第二,未来供给的边际变化,依然来自于创新药。第三,政策与行业驱动相关采购,确定性高。

09

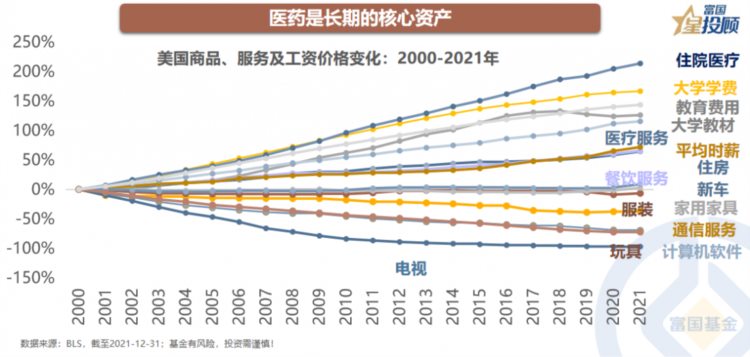

医药是长期的核心资产

医药行业,是典型的内生增长动力强、需求刚性弱周期的行业。从发达国家的经验看,短期医药发展虽有波折,但终究能够穿越牛熊、一路向上。中国医药行业很可能已经进入了“黎明前的黑暗”,经历短期的蛰伏后,定会有优秀的企业重新崛起。

风险提示:基金有风险,投资需谨慎。富国基金不保证基金投顾组合策略一定盈利及最低收益,也不作保本承诺,投资者参与基金投顾组合策略存在无法获得收益甚至本金亏损的风险。基金投资顾问业务尚处于试点阶段,基金投资顾问机构存在因试点资格被取消不能继续提供服务的风险。