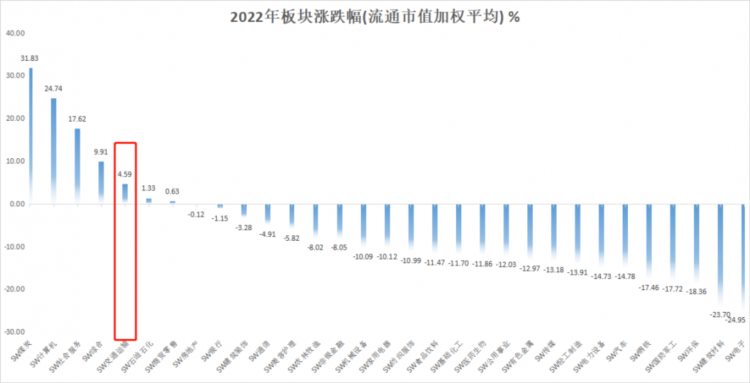

2022年,多数行业收跌。申万(2021)一级行业分类中,仅7个大行业上涨,其余24个行业均下跌。

各大行业中,交通运输行业表现靠前,2022全年涨幅达到4.59%,同期沪深300指数下跌11.65%,交运行业跑赢大盘近15个点。

数据来源:Wind/图片来源:南财研选

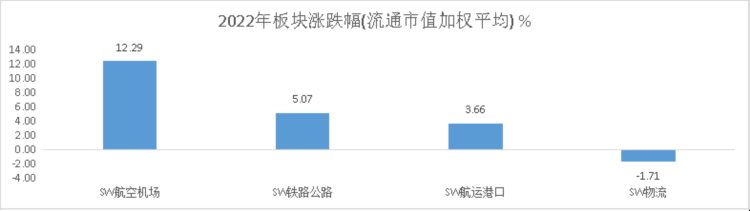

其中,交通运输4个细分子板块中,航空机场板块涨幅达到12.29%位列第一。

数据来源:Wind/图片来源:南财研选

2023年以来行情看,申万交通运输行业微跌(-0.1%),申万二级细分板块看,航运港口、铁路公路分别涨3.77%、2.94%,航空机场、物流板块均收跌。

疫情期间最受影响的板块之一莫过于航空股。随着年报季即将收官,多家上市航司2022年度成绩也呈现在投资者眼前,整体虽在意料之中但还是过于惨淡。作为国内航空业代表的“三大航司”中国国航、中国东航、南方航空较上年同期亏损均呈现扩大趋势。不仅如此,还刷新了历史最高亏损记录。

但一些机构认为,2023年随着全球疫情逐渐控制、国内疫情防控政策进一步优化,航空行业前景可能得到改善,2023年是我国民航复苏之年。

本文将结合各航司的年报数据和机构的分析结果,分别从以下三点分析2023年航空板块的可能投资机会。

1)2022行业年报回顾:疫情、油价、汇率,三重压力下,三大航亏损再创新高

2)后市展望:一季度国内市场恢复明显,2023年有望成为我国民航复苏之年

3)投资建议:充足需求弹性+极高价格弹性,打开业绩上升空间

2022行业年报回顾:疫情,油价、汇率,三重压力下三大航亏损再创新高

截至4月27日,按照申万行业分类(2021年)来看,A股各大航司2022年年报也基本披露完毕,按照申万行业分类(2021年)来看,8家航司中,除春秋航空(4月28日披露)与华夏航空(4月29日披露)以外,剩余6家航司均已披露2022年年度报告。

数据来源:Wind/图片来源:南财研选

从表格中可以看出,除了中信海直之外,所有的公司都出现了亏损的情况。其中,南方航空、中国东航和中国国航的亏损幅度非常大,都超过了300亿元。海航控股更是首次出现亏损。此外,吉祥航空的业绩也表现不佳,营业收入和归母净利润同比下降幅度都超过了30%。

以国内航空业代表的“三大航司”年报数据来分析,三大航司2022年营收1861亿,同降23.5%,仅为2019年45%,归母净亏损1087亿,同比扩大677亿。

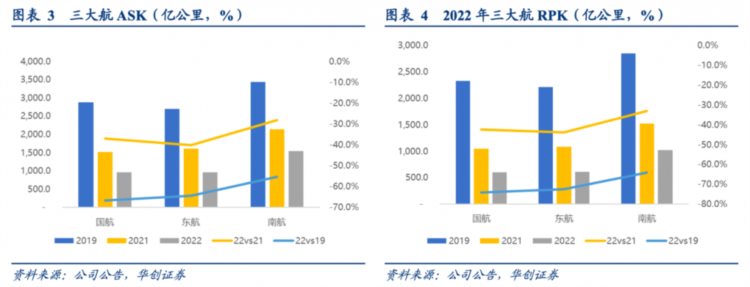

2022年我国民航运营环境持续走弱,三大航供给、需求低位分别同降34.3%、38.8%,仅为2019年的38%、30%,客座率64.6%,同降4.8%,使得2022年航司营收表现低迷。

另外成本费用端,2022年航空煤油出厂价月度均价同比上涨74%,叠加人民币兑美元汇率波动产生影响。在供需结构走弱、油价上涨、汇兑损失的三重压力下,三大航2022年归母净亏损同比显著扩大。

从经营角度看,2022年三大航合计ASK同比下降34.3%,较2019年下降61.6%;合计RPK同比下降38.9%,较2019年下降69.8%。其中:

国航ASK(同比下降36.9%,较2019年下降66.6%),RPK(同比下降42.3%,较2019年下降74.1%);

东航ASK(同比下降40.1%。较2019年下降64.4%),RPK(同比下降43.7%,较2019年下降72.4%);

南航ASK(同比下降28.1%。较2019年下降55.3%),RPK(同比下降33.0%,较2019年下降64.2%)。

图片来源:华创证券

*ASK:可用座位公里=可供销售的座位数×航段距离,航空业运力指标

*RPK:收入客公里=航段旅客运输量(人)×航段距离(公里),航空业衡量旅客运输量指标

客座率方面,三大航平均客座率64.6%,同比下降%,较2019年下降23%。对比来看,客座率南航(66.3%,同比下降4.9%,较2019年下降16.5%)>东航(63.7%,同比下降4.0%,较2019年下降18.4%)>国航(62.7%,同比下降5.9%,较2019年下降18.3%)。

从收益水平看,三大航平均客运收益超2019年18%,整体座公里收益较2019年下降7%。三大航合计货运收入387亿,同比下降1.5%,其中南航209亿,同比上升5.0%,国航101亿,同比下降9.3%,东航78亿,同比下降6.5%。每收费货运吨公里收益继续提升。

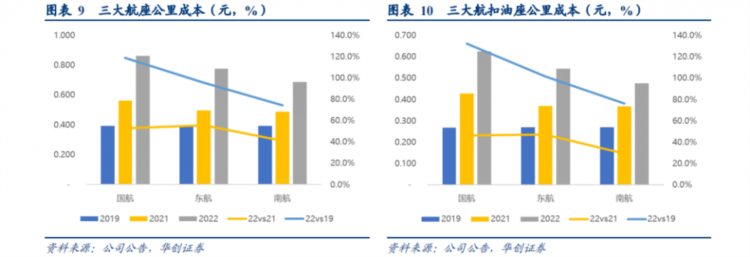

图片来源:华创证券

从成本费用看,2022年航空煤油出厂价月度均价同比上涨74.6%,叠加人民币兑美元汇率波动产生影响。

座公里成本:南航(0.688元,同比上升41.2%)

座公里扣油成本:南航(0.476元,同比上升29.2%)

费用方面:全年扣汇率三费率,国航27.6%>东航25.1%>南航15.8%,全年人民币贬值9.2%,国航、南航、东航分别实现汇兑损失40.9、36.2和26.9亿。

图片来源:华创证券

后市展望:一季度国内市场恢复明显,2023年有望成为我国民航复苏之年

2022年底防疫政策优化,今年年初,国内航空市场在春运刺激下开始快速修复。春运后半程开始,国内积压了三年的商旅需求爆发,支撑了节后淡季需求。

根据航班管家数据,2023年一季度全国航班量恢复至2019年同期的82.5%,旅客量恢复至2019年的80.0%;其中国内航班量恢复至2019年的97%,国内旅客量恢复至2019年的88.6%。一季度国际航班量恢复至2019年的16.9%,国际旅客恢复至2019年的12.4%。一季度国内经济舱平均票价相比2019年下降8.4%,全国平均客座率75.3%。

伴随着2022年年报的披露,部分航司2023年一季报透露出我国航空业的复苏迹象。公司经营数据方面,航司运营在2023年2月春运后继续稳步修复。即使在春节错期的情况下,A股主要上市航司2月(国航、东航、南航、春秋、吉祥)整体供需分别恢复至2019年同期79%、70%(1月为71%、63%),环比上升3.8%、9.7%,客座率75.6%,环比提升4.0%。

图片来源:华泰证券

招商证券认为,结合航空市场恢复情况,预计一季度三大航业绩有望实现减亏,中小航司受益于国内市场需求恢复和票价提升,将有望迎来盈利。

此外,五一假期将近,五一期间出行的机票提前预订量已超过2019年同期。旅客出游热情带动价格增长,机票平均支付价格较2019年同期增长五成,酒店平均支付价格同比2019年增长三成。

东方证券预计,短期五一将成为出行消费试金石,因私出行需求释放,叠加国际航班复苏,或带动行业量价表现超预期。

招商证券认为,2023年春季至暑期,随着商旅客需求恢复,同时在五一、端午、暑假等一系列假期的刺激下,将有望迎来航空需求的全面爆发;国际航班在接下来两个航季有望恢复提速。2017年以来票价市场化改革使得航司积累了相当的票价上涨空间,需求恢复时票价弹性有望充分显现。

华泰证券认为,中长期来看,2023年是我国民航复苏之年,我国民航业景气度有望持续向上。行业供给增速放缓趋势仍未改变,与内生需求之间的缺口逐年累积,将成为行业景气向上重要催化,为航司收益水平和盈利上涨提供动力。另外国际航线的持续回暖,进一步推动国内线供给收紧,叠加全票价放松管制,航司收益水平弹性将进一步释放,航司有望进入盈利周期。

投资建议

①未来展望:充足需求弹性+极高价格弹性

华泰证券认为,民航需求恢复的可预见性较高,4月天气转暖叠加五一小长假,公商务及旅游需求有望推动民航逐步进入小旺季,并在暑运迎来景气度进一步提高,同时国际航线有望在夏秋航季持续恢复,共同催化航空板块股价。

1)需求端:目前已经见证公商务出行恢复,目前非刚性需求恢复相对滞后,五一作为春节后首个小长假,有望受益于报复性需求,成为因私出行尤其是长途旅行将集中释放的时点,预定数据或将持续超预期。

2)价格端:当前公商务航线价格持续坚挺,旅游航线、支线航线表现稍弱。航司明显放缓机队增速+国际航线修复摊薄国内运力,供给端将不断收紧,行业竞争烈度下降有利于票价上行。

3)效益上:一方面行业量价齐升将打开业绩的潜在增长空间;另一方面国际航线的复航将显著提升飞机日利用率,也会缓解当前国内商务航线宽体机超投导致的低客座率,从而提升运营效率,摊薄成本、拉升盈利能力。

兴业证券认为,后续假期、旺季行业有望量价齐升,同时国际航线的恢复也将不断摊薄国内运力,供需格局有望持续优化,当前是航空板块旺季行情的最佳布局时点,无论小航大航均有较大想象空间。

②蓄力需求恢复:航司再推“随心飞”

在当前行业复苏背景下,近期南航、春秋先后推出“随心飞”产品。华创证券指出,在经历多次更新迭代后,此次产品的核心变化在于:售价提高,效期缩短,新增使用条件等等。其目的在于淡季预热,蓄力旺季市场。

产品发布契合淡季时间,可做部分填仓。随心飞产品占总座位供给量有限,对总盘子影响较小,兑换票可做部分填仓,而边际成本较少。

激活潜在需求,蓄力旺季。产品有效期限于淡季,通过一定的促销手段,有利于在淡季期间,激发潜在需求转变为有效需求,而因私需求一旦被激活,将为后续旺季恢复打下更为坚实的基础。

华创证券强调,航空行业2023年复苏主线之下,行情将会高度更高,持续更久。价格市场化以来,全票价提升打开了空间;航司收益管理体系的优化,价格优先的策略。这意味着换季后,价格端将更具支撑,弹性有望显著超过以往。

机构关注个股:南方航空、中国国航、中国东航、春秋航空、吉祥航空

(报告来源:华创证券、华泰证券、兴业证券、招商证券、东方证券)

(本文信息不构成任何投资建议,刊载内容来自持牌证券机构,不代表平台观点,请投资人独立判断和决策。)

更多内容请下载21财经APP