导语:为了应对30年的消费大衰退,日本啤酒向中国市场发起进攻。近30年来,它们战绩各异,但却空前一致地面临着在中国市场的集体大溃败。

金梅 | 作者 砺石商业评论 | 出品

巴菲特认为,消费股是时间最好的朋友。随着人们生活水平的不断升级,消费自然水涨船高,所以消费股是穿越牛熊的最佳赛道。日本啤酒却用30年的大衰退,给巴菲特列出了一个反例。

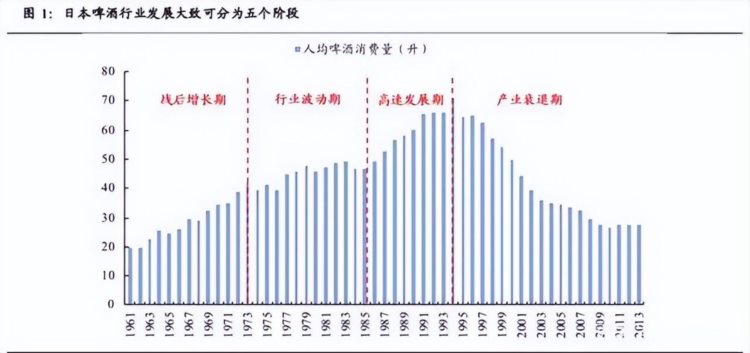

日本是亚洲啤酒酿造的先驱,其啤酒工业比中国早了31年。啤酒曾是日本最受欢迎的酒精饮料,将近占日本酒精消费的2/3。1981年,日本啤酒产量464.8万吨,为亚洲第一,世界第五位。

但此后日本啤酒却开始了30年的衰退。

为了应对衰退,日本啤酒企业开始业务多元化和拓展中国市场。但如今中国啤酒市场格局已经稳定,日本品牌却没有占上一席之地。日本啤酒为何面临中国市场集体大溃败?

1

由胜及衰的日本啤酒

日本的消费产业从明治维新(1868年)开始,经历了一百多年的进化,在非常漫长的历史里只有一个主题:消费升级。明治维新后农民纷纷洗脚上田,涌进大城市找工作,城市化浪潮兴起。

日本的消费龙头,大部分都在这个时期诞生。

新市民对西方世界和先进的产品充满了向往。日本早期消费品牌大多依靠率先引进西方技术,进行仿制和本土化的微创新成为消费龙头,如卖香皂的花王,卖牙膏、化妆水的资生堂,卖葡萄酒的三得利。

1873年,日本从国外引进设备,将第一家啤酒厂建在横滨,引起一时轰动。但直到1906年,日本20多家啤酒厂总产量也只有1804吨。此后经过近十年迅猛的发展,1918年,日本啤酒产量提升到9.1万吨(其中出口2.2万吨),啤酒小厂被合并成麒麟、札幌、朝日三大集团。

二战给日本啤酒工业带来了极大的灾难。由于军阀对中国大肆侵略,战争开支使日本经济困难,于是政府开始对本国工业进行管制。二战后,日本啤酒才进入十年恢复期,到1955年产量达40.9万吨。

啤酒因为低廉的价格和易获取性,1959年后稳居日本酒类消费量榜首,成为人们社交庆祝的常用品。随着战后重建和婴儿潮带来的人口红利,社会欣欣向荣,城镇化率从28%提升到70%以上,日本啤酒进入快车道。札幌、麒麟、朝日、三得利等啤酒巨头相继崛起。

1960年到1973年,日本的人均GDP从400美元上升到4000美元,人均啤酒消费量从19.8升上升至42.0升。1973年,日本90%的家庭拥有洗衣机、冰箱、电视三大件,冰箱里的啤酒成为家庭必备,日本啤酒的产量达到330万吨。

麒麟啤酒抓住机遇推广罐装啤酒,超越朝日啤酒成为市场份额占比60%的啤酒巨头。

1973年、1979年两次石油危机后,日本的经济增速放缓,但由于产业升级顺利和日元的升值,使得大众的消费力继续提升。彼时日元强势,日本人甚至号称要买下纽约。居民收入爆棚,富裕阶层的奢侈品消费呈现爆发性增长,日本进入纸醉金迷的阶段,啤酒消费开始量价齐升。

1981年,其啤酒产量进一步攀升到464.8万吨,成为亚洲之首、世界第五的啤酒酿造国。80年代中期,百威、莱克等国外品牌进入日本市场,激发了本土企业的危机感。加之工作机会增多后,女性开始职业化,人们在外就餐增加,餐饮渠道迅速崛起,日本的啤酒消费悄然变化。

1987年,朝日啤酒利用了这次变革,研发推出更适合日本年轻人口味的升级产品Super Dry和更新鲜的消费体验,重新夺回市场龙头宝座。

日本消费产业经历了半个世纪的技术引进和模仿之后,终于逐渐走出了自己的特色,形成日式消费文化。直到1990年代之前,涨价、升级、龙头集中度提升,成为消费升级路上水到渠成的动作。

然而没有人能料到,1996年后,日本经济盛极而衰,尤其是在亚洲金融风暴、老龄化加重、劳动人口减少、实体产业崩溃等多重打击下,消费产业迎来漫长的大衰退。

日本的消费税从1989年的3%,分阶段提升至1994年的5%、2011年的8%,使得大众阶层的负担加重,消费意愿日趋低迷,优衣库、无印良品、大创百元店等平价品牌日趋盛行。1996-2016年,日本酒水消费量从96.6亿升下降至84.1亿升,降幅达12.89%,消费者酒水选择多元化也使啤酒占比下滑。

面对消费降级,日本消费巨头们做出四种应对策略:低价、高端化、多元化、走出本土。日本消费市场的天花板比较低,渗透率见顶的情况下,单纯降价并不能解决问题,一众只靠降价应对的日企最终淡出市场。很多消费龙头抓住了消费降级的大趋势中消费结构升级的机会,开始了高端化+多元化的策略,收效不错。

面对此状况,日本啤酒的应对策略主要有三:发力高端精酿啤酒;拓展饮料行业;打入海外啤酒市场。但精酿啤酒几十年的努力之后市占率仍只有1%左右,根本不成气候,很难玩出花样来。

内生性不足的时候,向行业外和国外的扩张就显得更重要。因此,是否有能力走出本土,已经成了21世纪的日企龙头们股价增长的决定性因素。虽然除三得利外日本啤酒都没有优质饮料产品,向外扩张也因为缺乏海外渠道和品牌影响力显得困难重重,但它们还是加速了在中国的布局。

2

进军中国

中国是全球啤酒行业的第一大市场,也是外资啤酒并购战的主要战场,厮杀激烈。企业想要突围是对实力和耐力的硬性较量。

上世纪末,中国啤酒市场出现了英国巴斯、香港中策等外资品牌集体大逃亡。日本啤酒却一反常态,在外资品牌的大撤退中大举进军中国。三得利的副总经理陈启刚喊话:“不要认为外资啤酒全部从中国啤酒市场溃败而逃了”。

在国际电话还不畅通的1984年,三得利就进入了中国市场。从1996年进入上海生产销售啤酒,三得利四年吃下了超过30%的市场份额。1999年,其在中国的销售额达到50亿日元(约合0.39亿美元),一跃成为上海销路最好的外国啤酒品牌。

除了三得利,1994年朝日进入中国,在烟台、泉州、杭州与深圳等地合资设厂。1996年,麒麟啤酒在广东成立合资公司。它们借着中国沿海市场的包容性和开放性,相较内地更弱的地方保护发展起来。

2000年,有业内人士评论说:“日本啤酒企业反扑中国市场的高潮已经到来”。

但日本啤酒品牌想要拿下中国市场绝非易事。抛开国际啤酒巨头的凶猛攻势不说,中国国内的啤酒品牌同样强手林立:青岛有品牌优势,华润有资本优势,燕京等拥有难以撼动的区域优势……

2000年,也是中国啤酒市场最火、最热闹的一年。

青岛啤酒收购上海嘉士伯和各地的小啤酒厂,华润啤酒投出近百亿冲刺行业龙头。青岛啤酒继而将战火烧到燕京啤酒的根据地北京和华润啤酒的根据地东北。珠江啤酒的纯生概念,重庆啤酒和蓝剑啤酒的西部大开发……同样如火如荼。

虽然中国啤酒品牌在攻城略地中杀气十足,但它们在营销上还比较落后,善于营销的三得利摸到了侧翼突围的路子。2005年,它依靠强大的营销攻势,坐稳上海啤酒市场龙头的宝座,且在长江三角洲地区具有绝对优势地位。

在国内外啤酒品牌咄咄逼人的攻势下,三得利却显得分外淡定。啤酒只是三得利洋酒业务的战略补充,并非公司生死攸关的事业,所以它选择在长三角精耕细作,没有加大投入来巩固和发展市场。这为其此后在中国业务的溃败埋下了隐患。

作为日本啤酒龙头,朝日啤酒在中国市场同样收获颇丰。

2004年1月,在金融危机后大熊市的底部,朝日啤酒联手伊藤忠商社以3.8亿美元拿下中国饮料龙头康师傅饮品业务50%的权益。此后,中国经济进入GDP年均10%增长的黄金年代,康师傅股价至2011年上涨了14倍。

2006年,在多元化中吃到了甜头的朝日,在烟台投建了1500亩示范性农业基地,种植草莓、甜玉米等有机蔬菜并养殖奶牛。为了达到有机标准,朝日租赁的土地10年未动杂草丛生,一直处于“养地”状态,这必然导致公司持续亏损。

2009-2012年,利用这段超级熊市,朝日啤酒继续买买买。

2009年,它以6.665亿美元购入了青岛啤酒19.99%的股权。通过收购完成了多元化防御性布局的朝日,饮料业务在日本仅次于可口可乐、三得利,在澳大利亚、马来西亚都成为了饮料龙头。

但春风得意的日本啤酒,很快就走向了集体大溃败。

3

大溃败

随着国内啤酒竞争的白热化,华润雪花、百威英博等品牌的加入,三得利在上海的销售受到挑战。高昂的广告、营销支出和运营成本,让其2010年、2011年在中国严重亏损。

中国啤酒市场寡头效应越来越明显,中小酒企再难以立足。2012年,三得利和想要进入长三角的青岛啤酒成立了一家合资公司,准备抱团抵御“外敌”,但收效甚微。

华润和百威英博从低价到高价的双向夹击,让三得利对中国啤酒市场逐渐失去信心,于是它把注意力更多地寄托在了利润率更高的洋酒业务上。

2014年,三得利以160亿美元收购美国烈酒企业Beam,完成了日本消费领域最大的国际并购。这笔巨大的财务支出,让三得利陷入了债务危机。2015年10月,它以8.23亿元(约1.23亿美元)将合资公司50%的股权出售给青岛啤酒,结束了中国市场的啤酒业务。

2014年,中国啤酒产量出现首次同比下滑。2015年开始,青岛啤酒的营业额出现了5%左右的下滑幅度,作为青岛啤酒二股东的朝日啤酒也感受到了寒意。这一年,来势汹汹的百威英博、嘉士伯等外资啤酒,打出大量弹药在中国和国际市场,以迅速占领国际啤酒市场高地。

随着国际啤酒市场的格局基本稳定,留给日本啤酒占据优势地位的国际机会已经不多了。2016-2017年,百威英博为收购SAB米勒,基于监管要求被迫卖掉手中的一些欧洲资产,朝日终于获得了捡漏的机会。

在牛市的高位,它花费约110亿美元巨资收购了一系列欧洲啤酒厂,使其海外营收占比从6.4%提升到29.8%,并跃升至欧洲第三大啤酒公司。2003-2017年,朝日股价涨了7倍,虽然股价节节攀升,但高位接盘的朝日,远没了海外扩张初期低位抄底的“精明”。

2017年,眼看中国市场已被华润雪花、青岛啤酒、百威英博、燕京啤酒以及嘉士伯五大巨头“瓜分完毕”,市场大局已定,朝日将手中青岛啤酒的股份转给了复星,转而巩固自己的优势市场。2019年,它以113亿美元的高价从百威英博手中买下澳大利亚最大的啤酒品牌Victoria Bitter等。

2021年,朝日的海外营收占比已经高达45.5%,盈利占比更是高达64%,算是在消费降级的浪潮中,抓到了海外扩张的救命稻草。但其中国业务不够聚焦,未达到规模优势,而节节败退。这跟美国第二大啤酒商摩森康胜败退中国市场相似。

跟作为日本啤酒龙头的朝日和作为日本洋酒龙头的三得利相比,没有品牌和资本优势的麒麟啤酒,出海的难度更大。

虽然1996年就在中国建立了合资啤酒制造厂,推出新的啤酒品牌。但当地制造商大量的廉价啤酒,让麒麟啤酒很难突围。为了从竞争激烈的中低价啤酒市场突围,麒麟在2011年打出“日本品质”,开始进军中国高端啤酒市场。

但日系啤酒在商超渠道布局较少,消费者购买率仍较低,餐饮渠道则集中在日料店销售。加之国内外酒企也利用既有品牌和渠道优势,加大了高端产品的力度,麒麟再次被压制,其市场占有长期在0.1%左右。而且麒麟产品缺乏创新,以及曾经在中日争端中错误的表态,都几乎注定了它的败北。

2022年,华润雪花、青岛啤酒、百威英博、燕京啤酒以及嘉士伯,五大品牌合计市场份额达到90%以上,麒麟很难再掀起浪花。

日本啤酒在中国的集体大溃败,已成定局。