Chiplet即先进封装,又叫“小芯片”,是把传统的SoC 分解为多个芯粒模块,将这些芯粒分开制备后再通过互联封装形成一个完整芯片。

这项技术被指有望,革新半导体产业链,重塑产业链价值,甚至助力国产芯发展。

今天就来看看Chiplet板块中的4家代表公司,看看它们各自谁的含金量更高。

下面,我们会通过,各家公司的亮点和领域优势,以及各自财报分析对比来综合评估公司的含金量。

晶方科技,

公司主要专注于传感器领域的封装测试业务,拥有多样化的先进封装技术, 同时具备 8 英寸、12 英寸晶圆级芯片尺寸封装技术规模量产封装线。

在Chiplet方面,晶方科技也在研究该技术路径的走向,并与合作伙伴共同寻找合适的产品应用。

长电科技,

公司是全球领先的集成电路制造和技术服务提供商,公营收在全球前十大封测厂商中排名第三,中国大陆第一。产品、服务和技术涵盖了主流集成电路系统应用。

在Chiplet领域,公司的XDFOI Chiplet 系列工艺已按计划进入稳定量产阶段,同步实现国际客户4nm节点多芯片系统集成封装产品出货,最大封装体面积约为1500mm² 的系统级封装。已在高性能计算、人工智能、5G、汽车电子等领域应用。

通富微电,

公司是 AMD 最大的封装测试供应商,占其订单总数的 80%以上,未来随着大客户资源整合渐入佳境,产生的协同效应将带动整个产业链持续受益。

在Chiplet领域,公司通过在多芯片组件、集成扇出封装、2.5D/3D 等先进封装技术方面的提前布局,可为客户提供多样化的Chiplet 封装解决方案,并且已为 AMD 大规模量产 Chiplet 产品。

士兰微,

公司被国家发展和改革委员会、工业和信息化部等国家部委认定为“国家规划布局内重点软件和集成电路设计企业”, 陆续承担了国家科技重大专项“01 专项”和“02 专项”多个科研专项课题。

在Chiplet领域,子公司成都集佳目前为专业从事半导体功率器件和功率模块、MEMS传感器、光电子等封装与测试的企业。功率模块封装和MEMS传感器封装属于系统级封装,系统级封装是先进封装的一种类别。

接下来,通过对比这4家公司的财务核心指标,来评估其含金量情况

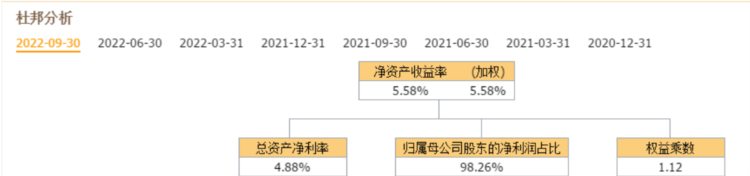

我们用杜邦分析法,来分别拆分每家公司的销售净利率、资产周转率和权益乘数来进行对比,(注:部分公司因目前2022年年报未出,暂以2022年3季度数据进行统计)

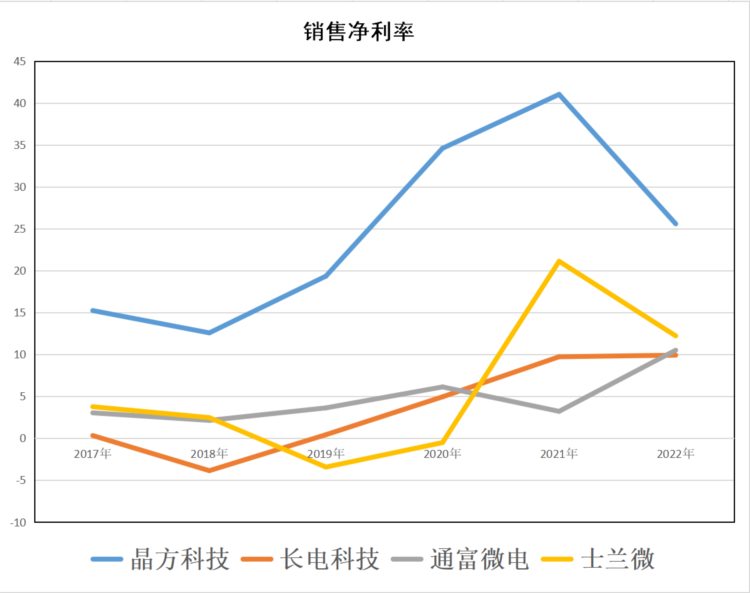

先看销售净利率,也就是各家公司的产品利润空间到底有多大,

可以发现,晶方科技的净利率明显高于其他三家公司。这主要是因为,公司从事的是更细分的传感器封测业务,毛利率更高,净利润空间也更大。

而其他三家公司的利润空间,差距不大。

另外,可以发现,半导体行业是明显的周期性行情,在17、18年行业低谷期,各家公司的利润空间都很小,甚至进入到负利润的状态。

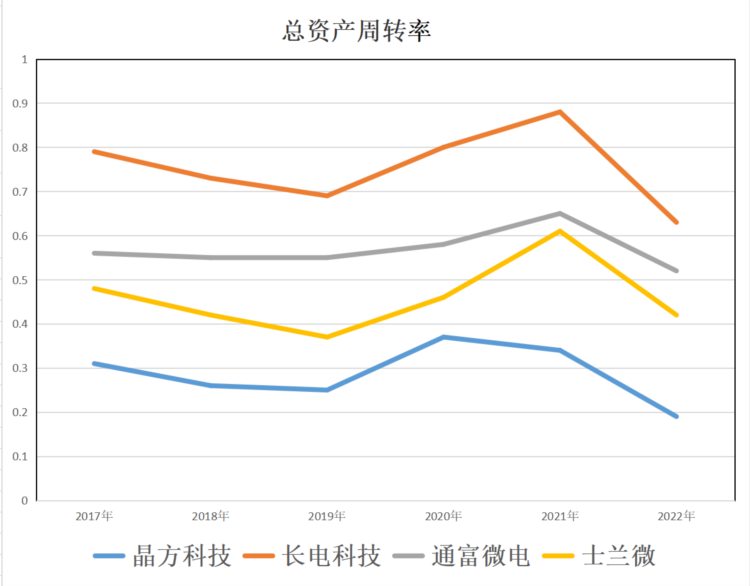

接下来再来看,资产周转率情况,也就是公司的资产运营效率,资产周转率越高,资产运营效率越高,

从资产周转率来看,销售净利率最高的晶方科技周转率最低,意味着公司的产品,利润高,但卖得少,属于厚利少销型,

而另外三家公司,长电科技的资产周转率明显高于其余两家,也是周转率最高的,意味着公司卖的更多,占据的市场规模更大。

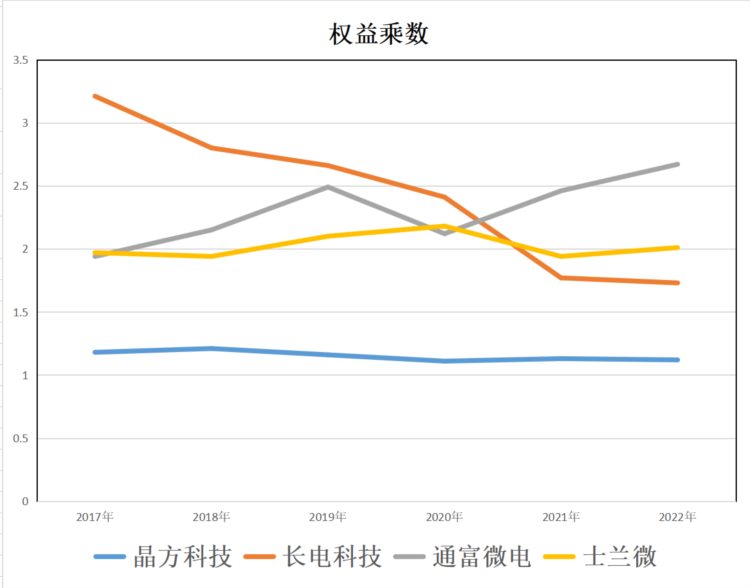

接下来,来看公司的权益乘数,也就是公司的资产杠杆倍数,如果权益乘数太高,就意味着公司的利润是承担高负债做出来的,含金量就大打折扣。

在这一项中,

权益乘数目前最高的是通富微电,其次士兰微,再次长电科技、晶方科技最低。

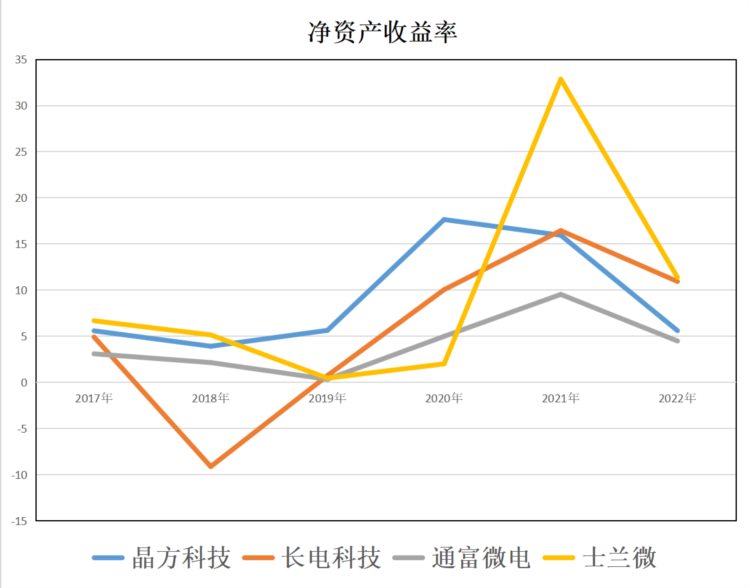

最后,结合这三项数据,我们来看公司的净资产收益率,

在过去五年时间里,净资产收益率最高的是晶方科技,其次士兰微,再次长电科技,再次通富微电。

但从目前来看,士兰微和长电科技有后来居上的趋势。而晶方科技的净资产收益率在今年下滑得有些厉害,这主要是因为公司的资产周转率是最低的,也没加什么杠杆,收益全靠销售净利率撑着,而2022年公司的销售净利率从41%断崖式下降至25%,导致收益率下降明显。

综上,晶方科技的优势在于最低的权益乘数和最高的净利率。

长电科技的优势在于公司资产周转率最高,在相关领域占据的市场份额最大。

通富微电从财务指标上看,中规中矩,但在Chiplet领域,背靠AMD,已经成熟量产。

士兰微的亮点在于,其当前的净资产收益率在4家公司中排行第一,业绩弹性更大。

大家更看好Chiplet板块中的哪家公司呢,欢迎在文章下方留言讨论!