对纺织服装服装企业而言,包括库存在内的存货情况始终是其面临的重要问题,特别是遭受三年疫情之苦的纺织服装企业,随着封控措施的放开,在对待对于存货问题上,处理起来更是慎之又慎,毕竟,产品积压不仅占用了公司的运营资金,也增加了公司的管理成本和获利成本,拉长产品的周转周期,从而降低公司的整体积压利润。

业内人士也认为,库存周期是服装零售企业逃脱不掉的小周期。提前备货(库存)解决了即时消费需求与生产周期之间的时间矛盾,也一定程度上满足了供应商制定淡旺季排产计划、平滑生产成本的需要。因此,由于缺乏精准的商品预测与企划,纺织服装企业往往倾向于在一定程度上放大订单规模。在终端销售环境较好的情况下,剩余库存规模可控且可通过打折促销的方式快速出清;一旦销售环境恶化,则容易形成存货积压问题,造成资金占用问题,严重的还将威胁持续经营。

那么,2022年纺织服装企业的存货情况怎么样?与2021年相比有哪些变化,随各家上市公司公布了2022年年报后,第一纺织网对此进行了盘点。

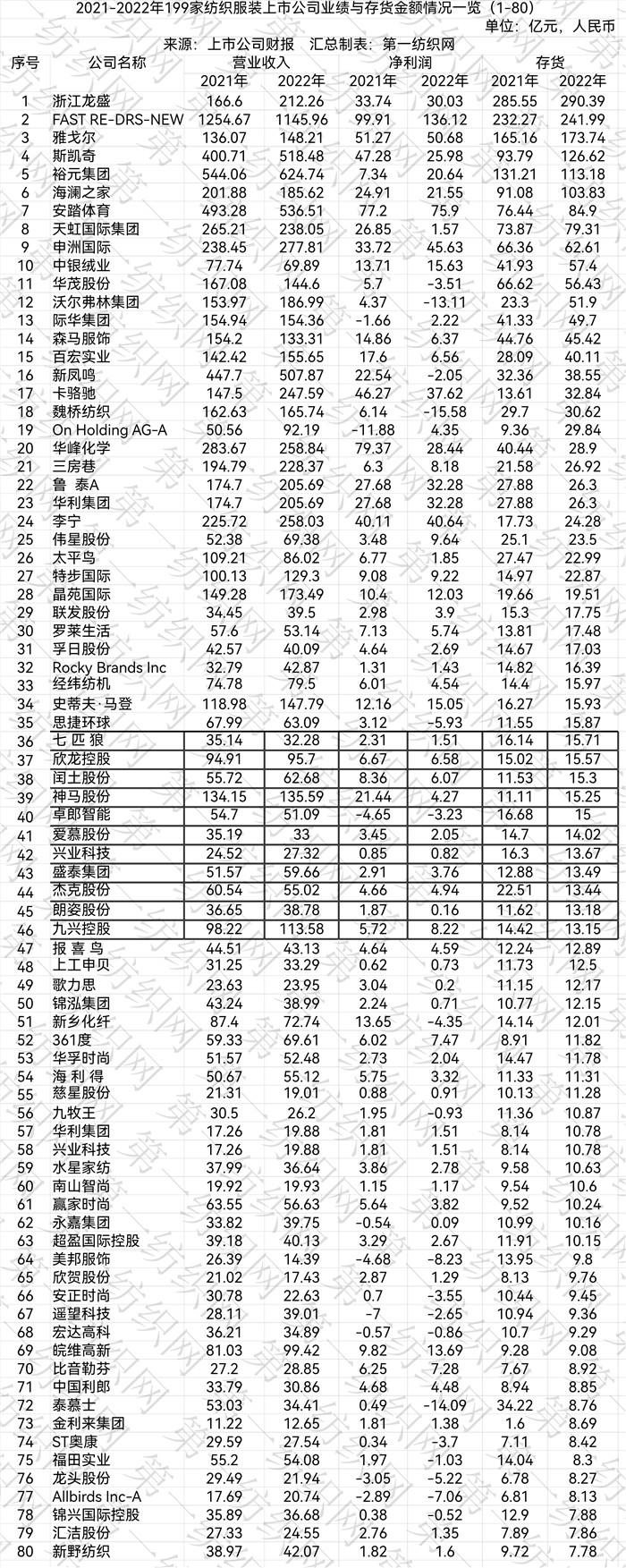

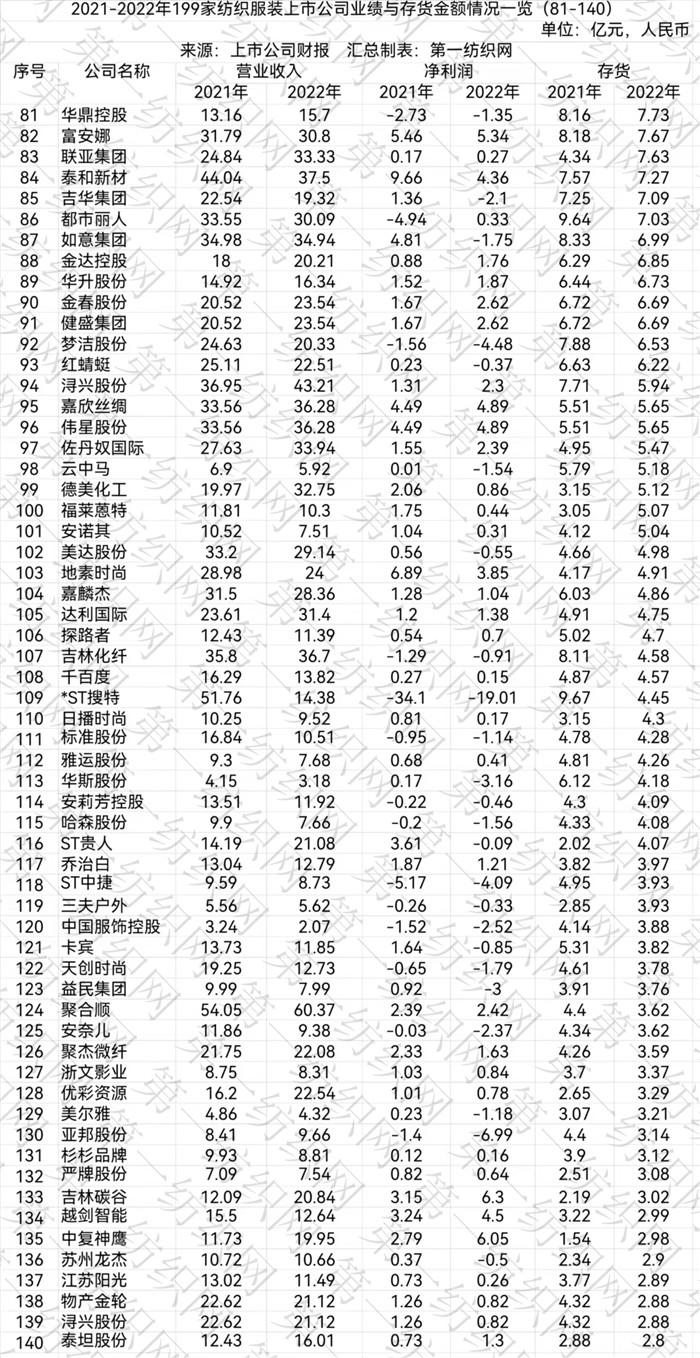

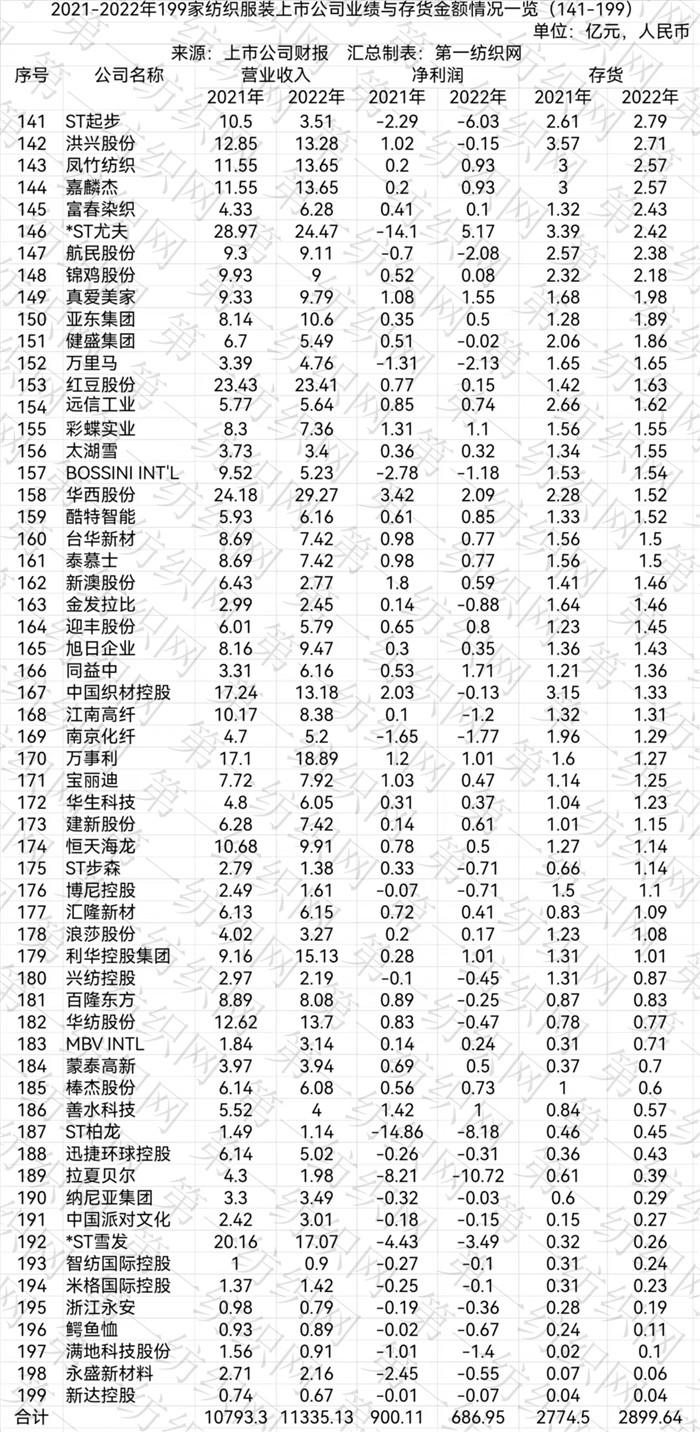

第一纺织网监测数据显示,2022年,199家纺织服装、化纤及纺织机械上市公司合计实现营业收入11335.13亿元,与上年同期的10793.3相比增加541.83亿元,合计归属于母公司的净利润686.95亿元,与上年同期的900.11亿元相比,减少213.16亿元,合计存货金额达2899.64亿元,与上年同期的2774.5亿元相比增加125.14亿元。

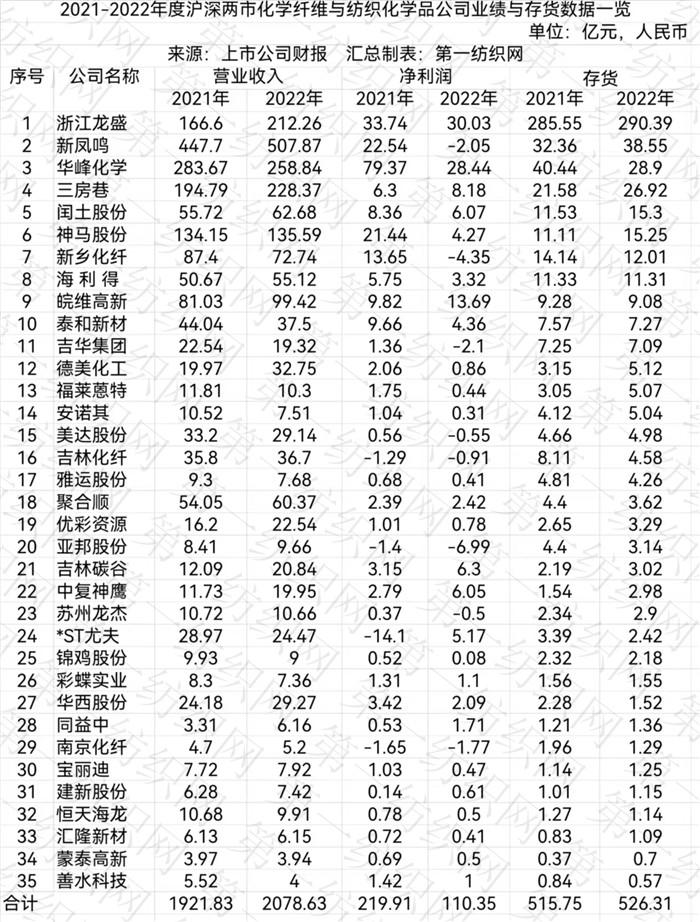

在化学纤维与纺织化学品公司领域,2022年度,受到原材料价格大幅波动,能源价格持续高位,同时需求收缩、供给增加、预期转弱三重压力持续影响,化学纤维与纺织化学品上市公司普遍遭受下游终端需求减少,行业利润率下降。

受此影响,2022年度,35家沪深两市化学纤维与纺织化学品上市公司合计实现营业收入2078.63亿元,与上年同期的1921.83亿元相比,增加156.8亿元;合计归属于母公司的净利润110.35亿元,与上年同期的219.91亿元相比减少109.56亿元;存货高达526.31亿元,与上年同期的515.75亿元相比增加了10.56亿元。

从企业层面来看,全球大型特殊化学品生产商和行业龙头企业——浙江龙盛集团股份有限公司(以下简称“浙江龙盛”)存货金额高达290.39亿元,公司业务涉及染料、助剂及地产业务,2022年度,公司实现营业收入212.26亿元,同比增27.41%,利润总额39.98亿元,同比下降7.00%;归属于上市公司股东的净利润30.03亿元,同比下降10.99%;归属于上市公司股东的扣除非经常性损益后的净利润27.59亿元,同比增长16.59%。

在纺织服装机械设备领域,2022年度,11家沪深两市纺织服装机械公司合计实现营业收入298.98亿元,与上年同期的309.8亿元相比,减少10.82亿元;合计归属于母公司的净利润9.84亿元,与上年同期的7.04亿元相比增加2.8亿元;存货86.89亿元,与上年同期的96.45亿元相比减少9.56亿元。

2022年,面对复杂严峻的国内外形势和多重超预期因素冲击,纺织机械行业总体运行面临较大增长压力,呈现出增速走弱、逐步承压的特点。我国纺织行业面临的外部发展环境异常严峻,市场需求疲弱、原料成本高企、贸易环境更趋复杂,经济运行压力显著加大,纺机行业面对国内市场需求不足、通胀推动成本上涨等问题,主要经济指标增速持续走弱,行业运行面临较大下行压力。

而受贸易保护、俄乌冲突不确定因素,特别是在地缘政治变化影响下,市场需求不足,纺织企业投资意愿不强,已定技改计划延期执行,企业许多客户生产经营受阻,已订合同延期执行,造成公司推迟生产及交付,结转执行项目的生产及销售量未能在当期体现。

作为全球标杆的棉纺智能化全流程纺纱设备供应商的经纬纺织机械股份有限公司(以下简称“经纬纺机”),2022年度全年实现营业总收入118.87亿元,同比下降4.21%;实现归属于母公司股东的净利润4.54亿元,同比下降24.42%,同期,公司存货达到15.97亿元,与上年同期的14.4亿元相比增加了1.57亿元。

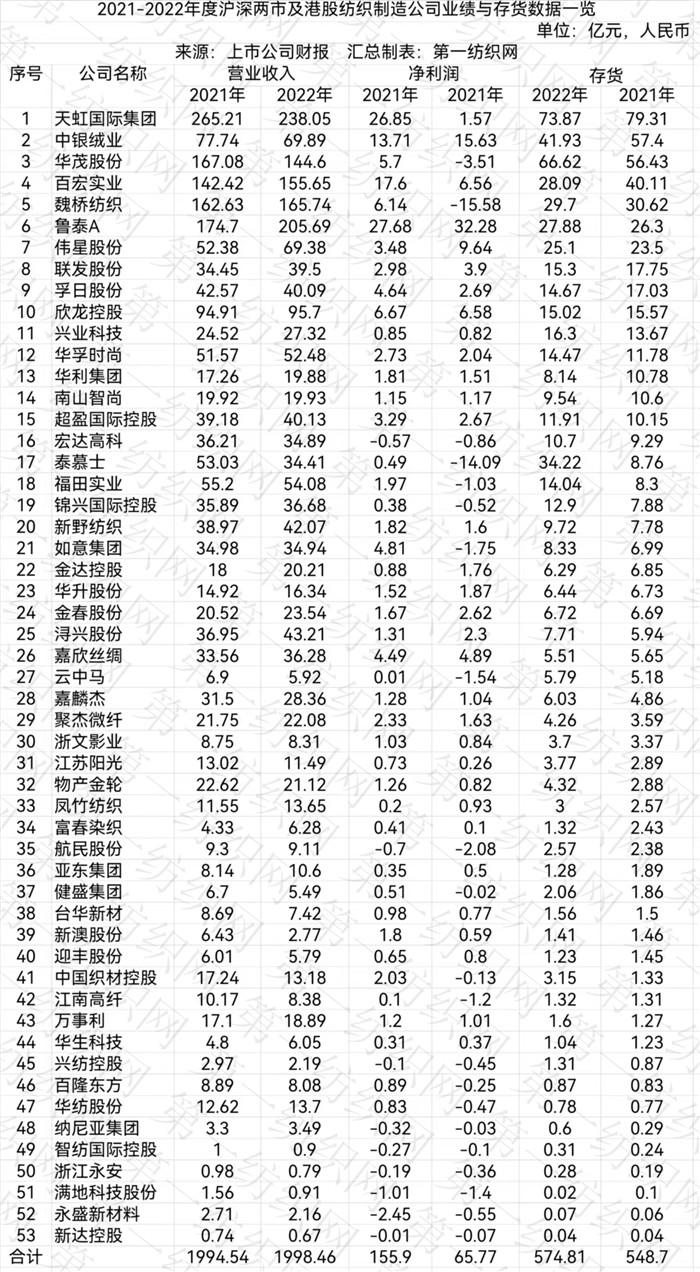

在纺织制造领域,2022年,受国内外发展形势错综复杂、制造业景气波动收缩、居民消费信心和市场预期下行等风险因素冲击,纺织行业经济运行持续承压,产销增速略有放缓,盈利水平同比有所下降,与此同时,受居民收入增长放缓、消费场景恢复缓慢等因素影响,行业内销压力更是持续加大。

据国家统计局数据,2022年全国3.6万户规模以上纺织企业营业收入和利润总额同比分别减少0.9%和24.8%,营业收入利润率为3.9%,2022年度纺织业产能利用率为77.2%,较上年回落2.3个百分点,同期,纺织行业规模以上企业工业增加值同比减少1.9%,增速较2021年回落6.3个百分点。

第一纺织网监测数据也显示,2022年。2022年度.沪深两市及港股纺织制造领域的53家上市公司合计实现营业收入1998.46亿元,与上年同期的1994.54亿元相比只增加了3.92亿元,合计归属于母公司的净利润65.77亿元,与上年同期的155.9亿元相比,锐减90.13亿元,合计存货金额548.7亿元,与上年同期的574.81亿元相比减少了26.11亿元。

来自中国棉纺织行业协会(简称“中棉行协”)跟踪的重点企业数据显示,2022年1-12月,重点企业纱产量累计同比下降4.8%,纱销售量累计同比下降5.18%,营业收入累计同比下降0.2%,利润总额同比下降35.1%。

2022年以来,在原料价格大幅波动、消费不振、订单不足、库存增加、用工短缺等多个因素的冲击下,国内棉纺、面料、毛纺等纺织板块中的重点企业更是遭受业绩下滑的冲击,中棉行协)跟踪的重点企业数据显示,2022年度,重点企业亏损企业数同比增长133.3%。

作为全球最大的棉纺织品制造商之一暨领先的高附加值包芯纺织产品生产企业——天虹国际集团(以下简称“天虹纺织”),2022年营业收入238亿元,更是较去年减少10.2%,归属于母公司的净利润2.01亿元,较去年减少92.7%;股东应占溢利下降至1.568亿元,较去年减少94.2%。同期,公司存货达到79.31亿元,与上年同期的73.87亿元相比减少5.44亿元。

报告期内,天虹国际的营业收入主要来自销售纱线、坯布、面料及服装,涵盖整个产业链,其中,纱线销售收入仍为公司的主要收入来源,占本年度总收入约73.9%,纱线销售收入约为人民币175.87亿元,较去年下降13.8%,主要由于需求疲软导致的销量下降所致。同样由于需求疲软及如下所述的去库存压力,面料收入与去年相比下降2.7%,达人民币约35.14亿元。

2022年,由于年初以来直至当年5月份的棉花价格维持高位运行,纺织行业普遍保持高位库存以应对原材料价格的持续上涨;下半年以来,面对全球通胀及各国央行的货币紧缩政策导致的需求放缓,纺织行业普遍面临去库存压力且材料成本处于相对高位状态。纱线业务作为纺织行业上游产业,在中下游产业普遍面临去库存压力导致需求放缓的影响下率先收到冲击。

对此,天虹纺织积极调整品种结构以保证开台,并在销售端积极去化库存,2022年度最终纱线销量约657000吨,较去年减少约19.7%。由于纺织行业去库存压力及需求疲软影响,2022年度纱线之年度收入较去年降低13.8%至约人民币175.87亿元。受原材料价格及产品售价下跌以及中下游需求下降影响,再加之中国国内市场受疫情管控影响导致物流不畅及短期停工,公司约417万纱锭规模无法充分运作,致报告期内纱线毛利率降至10.6%。

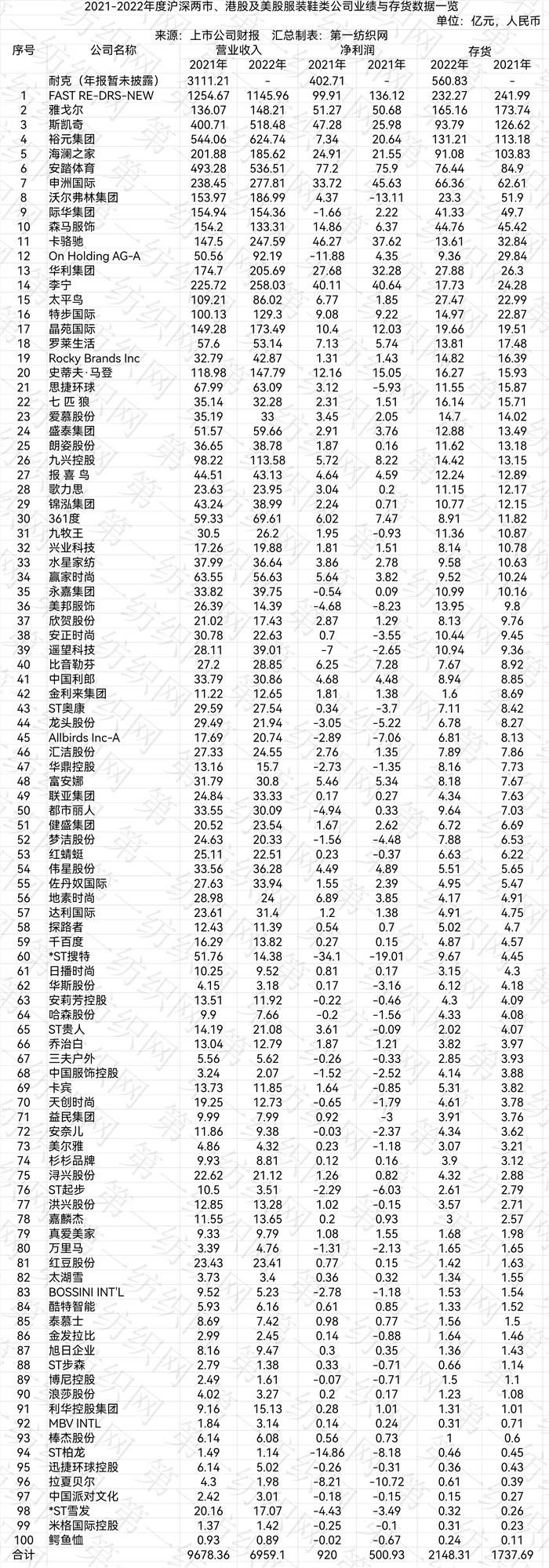

而在服装、鞋履及家纺领域,包括耐克(年报暂未披露)、迅销公司(FASTRE-DRS-NEW,优衣库母公司)、斯凯奇、裕元集团、海澜之家、安踏体育、森马服饰等百家知名服装、家纺企业2021-2022年的存货情况同样不容乐观。

据第一纺织网监测数据统计显示,2022年度,100家沪深两市、港股及美股服装鞋类上市公司(未包括耐克)实现营业收入6959.08亿元,与上年同期的6567.16亿元相比,增加391.92亿元,实现归属于母公司的净利润500.99亿元,与上年同期的517.26亿元相比减少16.27亿元,合计存货数量高达1737.76亿元,与上年同期的1587.5亿元相比增加了150.26亿元。

东兴证券分析师刘田田认为,由于过去几个季度货物从工厂送达品牌方时间延迟,以及四季度节假日备货货物的提前达到,大部分的鞋服品牌最新一季度的期末库存同比大幅增加。以收入体量最大的耐克、阿迪达斯为例,耐克截至2022年8月31日的期末库存同比上升44%;阿迪达斯截至2022年9月30日的期末库存上升了72%。各品牌的高库存情况影响了新订单的下单积极性,各代工厂2022年下半年的订单增速预计承压,但随着各品牌继续积极调整供应和需求,对于业务表现和库存管理的实施预计将在2023年上半年或多有明显效果。

观察来看,近几年国际运动品牌面临多方面的挑战:全球范围内疫情仍有反复对需求形成影响,2021年上半年疫情对供应链生产造成影响,下半年海运运费的上涨、运输周期拉长影响了产品供给。2022年以来,美联储加息通胀明显,地缘政治事件也对部分地区造成影响,大中华区自新疆棉事件以来国际品牌在国人心目中的形象仍待恢复,面临诸多扰动,主要的国际鞋服表现出收入端的一定任性,和业绩、库存方面的巨大压力。

不过,刘田田也认为,Z时代对于运动品牌的偏好是支撑运动品牌持续有较好增长的源动力,短期的需求扰动最终都会褪去。从库存层面上,目前主要品牌存货余额较高,我们认为已经到达顶点,各品牌都有着存货去化的策略,后续随着需求的转好去化进程有望加快,带动代工厂和供应商端的订单恢复。

第一纺织网同样注意到,从存货数据占据前十位的“大户”来看,FASTRE-DRS-NEW(迅销公司,优衣库母公司)、雅戈尔(主业涉及地产、服装、投资等多领域)、斯凯奇、裕元集团、海澜之家、安踏体育、申洲国际、沃尔弗林集团(美股、鞋履与服饰设计商、制造商和销售商)、际华集团和森马服饰均为知名的服装企业。

其中,迅销(FastRetailing)是一家跨国公司,经营多个时尚品牌,包括UNIQLO,GU和Theory等。作为全球第三大制造商和零售商,公司通过管理从采购、设计、生产到零售向消费者提供优质且价格合理的服装产品,其中,公司支柱品牌优衣库(UNIQLO)的舒适体验主要通过高质量和高功能材料制成的独特产品来实现,以优衣库品牌为主导的业绩增长正在逐步从日本本土扩展至大中华地区(中国大陆、中国香港和中国台湾)以及东南亚地区。

财报显示,4月13日,迅销有限公司公布了2023财年上半年(2022.9—2023.2)业绩,期内迅销综合收益为14673亿日元(约751亿元人民币),较上年同期增长20.4%,综合经营净利总额为2202亿日元(约113亿元人民币),同比增长16.4%。公司在全球拥有3592家店,包括1028家位于中国市场的优衣库。

业内人士认为,薄利多销,为消费者获取更多实惠是品牌出发点和着力点。虽然优衣库以直营渠道为主,但毛利率仍处低水平,这说明其加价倍率较低,约为2-3倍左右。这主要得益于优衣库对产品、渠道、供应链的有效管理,促使其将更多实惠给予消费者。分析来看,优衣库核心优势主要是其高性价比的产品,精细化的管理,以及顺应新消费趋势的底蕴与观念。

东方证券分析师施红梅此前也表示,库存向来是服装业的一大难题,优衣库自创立以来不断精进自己的供应链,其投资1000亿日元建立新的分销系统,能在控制存货水平的基础上,更好地支持应对不断增长的销售额。而国内服装企业在前几年饱受库存问题的困扰后,现在也已经开始意识到柔性供应链对于服装企业的重要性,而观察回顾优衣库从2017年四季度开始重新崛起的历程,反观国内品牌休闲服饰行业,足够大的市场空间和全民消费动能为大市值企业的诞生以及传统品牌的逆袭提供了更多的潜力与机会。落实到具体企业而言,中长期看好同样定位高性价比的森马服饰和海澜之家,虽然两家公司目前正在经历经济减速、零售低迷带来的阵痛,但两家公司均有强大的供应链基础做支撑,同时也在不断探索年轻化、平台化和全球化的道路——森马服饰通过国际化并购进一步强化童装第一的地位,休闲品牌也在稳步复苏;而海澜之家在国内业务保持韧性的同时已先后顺利进驻马来西亚、新加坡、泰国、越南等东南亚国家并取得积极成效。

第一纺织网也注意到,以海澜之家为例,2022年度,海澜之家实现营业收入185.62亿元,同比减少8.06%,归属于母公司的净利润21.55亿元,同比减少13.49%。受益于疫情放开后消费需求持续恢复下,社会消费品零售及服装零售呈现良好的复苏趋势,2023年一季度,海澜之家营收同比增长9.02%至56.82亿元,净利润同比增长11.06%至8.03亿元。

截至2022年12月31日,海澜之家门店净增567家至8219家,报告期内,公司在保持门店总数基本盘面不变的情况下,加速进军地标性商业综合体,入驻核心商圈,大力拓展购物商场店,聚焦店效提升。

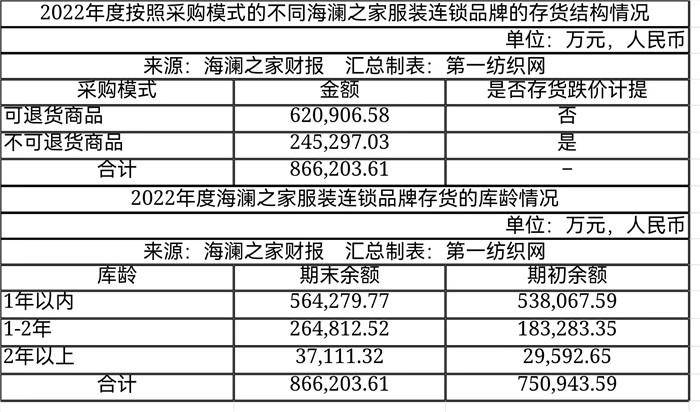

财报也同时显示,2022年度,海澜之家的期末存货94.55亿元,较年初的81.20亿元相比,增加13.34亿元,上升16.44%。存货周转天数为298天,较去年增加65天。

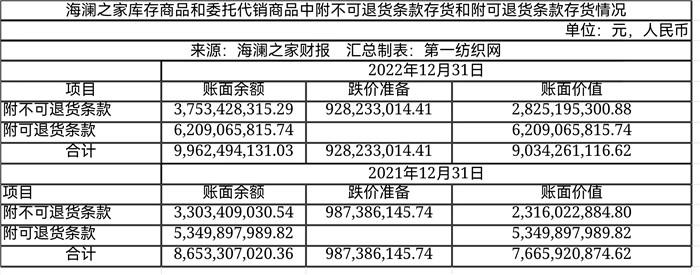

财报显示。海澜之家零售品牌的产品采取直接向供应商采购的形式,采购合作模式包括不可退货模式和可退货模式,其中:

可退货模式下,公司与供应商签订附滞销商品可退货条款的采购合同,产品实现销售后,逐月与供应商进行货款结算,适销季结束后仍未实现销售的产品,可剪标后退还给供应商,由其承担滞销风险。

不可退货模式下,公司与供应商签订不可退货的采购合同,并按照采购合同进行货款结算,适销季结束后仍未实现销售的产品不可退还给供应商,由公司承担产品的滞销风险。

2022年度,海澜之家品牌的采购模式为“可退货为主,不可退货为辅”,其他品牌目前主要采用不可退货的采购合作模式。

连锁品牌存货中附可退货条款的商品,海澜之家可以按照成本原价退还给供应商,因此,公司不承担存货跌价风险,对该类存货不计提存货跌价准备。连锁品牌存货中不可退货的商品,公司承担存货跌价风险,对该类存货计提存货跌价准备。

对于不可退货的商品,海澜之家于每个会计期末根据不可退货商品的预计市场售价,减去至出售时估计将要发生的成本、估计的销售费用以及相关税费后的金额,确定存货的可变现净值,并与其账面成本进行比较,确定每个会计期末计提存货跌价准备的金额。

由于海澜之家品牌的产品销售期间为将该季节款型投放市场后24个月以内,且海澜之家品牌一直坚持不以打折作为促销手段,因此根据投放期间区分的库龄处于2年以内的海澜之家品牌不可退货产品不计提存货跌价准备,库龄2-3年的不可退货产品按照成本价的30%作为可变现净值的确定依据,库龄3年以上的不可退货产品100%计提存货跌价准备。

海澜之家1年以内不可退货的存货为正常可销售存货,不计提跌价准备;公司1-2年不可退货的存货共计提1.94亿元跌价准备,主要为其他连锁品牌计提的跌价准备;公司2年以上不可退货的存货计提7.33亿元跌价准备,占2年以上不可退货存货的95.82%,存货跌价准备提取充分,不存在存货进一步大幅减值的风险。

财报也同时显示,截至2023年一季度末,海澜之家存货同比下降9.2%至77.7亿元,国盛证券分析师杨莹认为,主要是2023年以来终端流水修复、公司库存去化有成效。2022年和2023年一季度,海澜之家的存货周转天数同比分别增加65天河减少17天分别至298天和246天,应收账款周转天数同比分别增加3天/基本持平为21/18天,经营性现金流量净额分别为31.4亿元和14.4亿元,由此来看,海澜之家现金流管理整体健康。

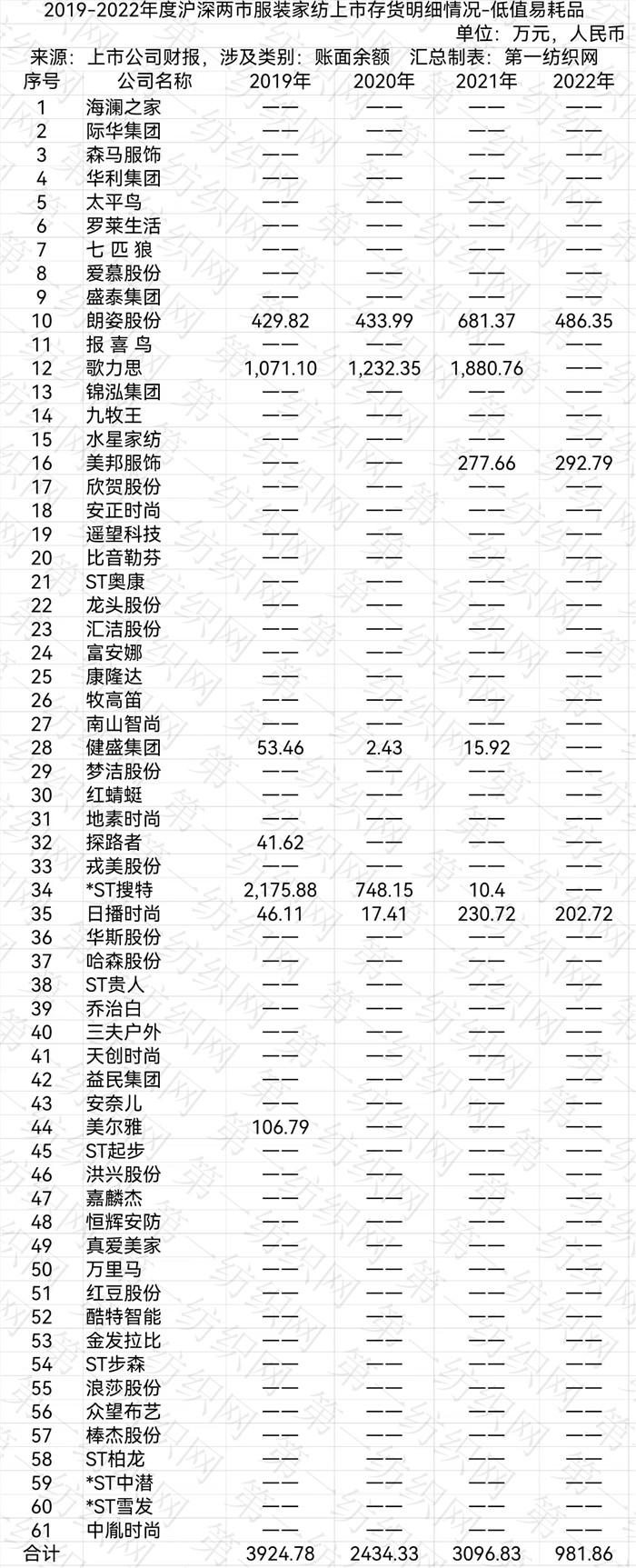

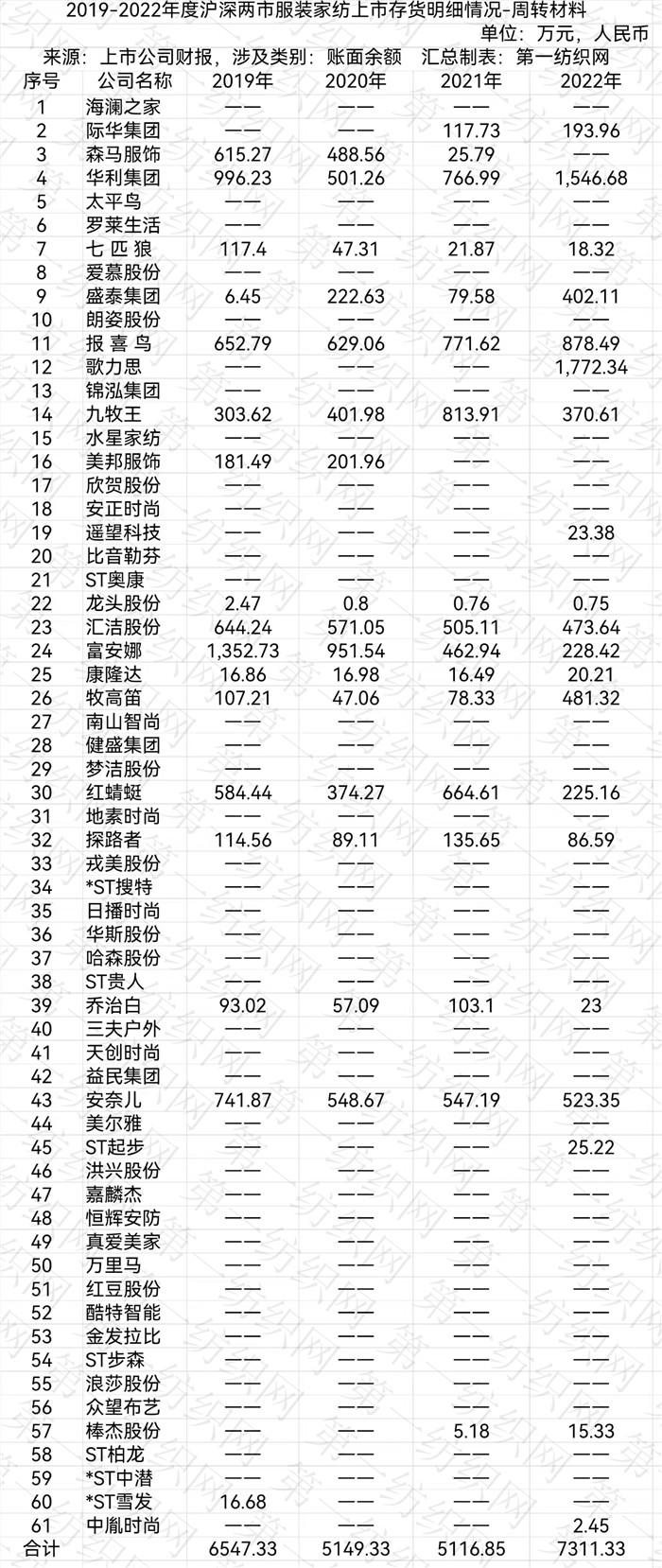

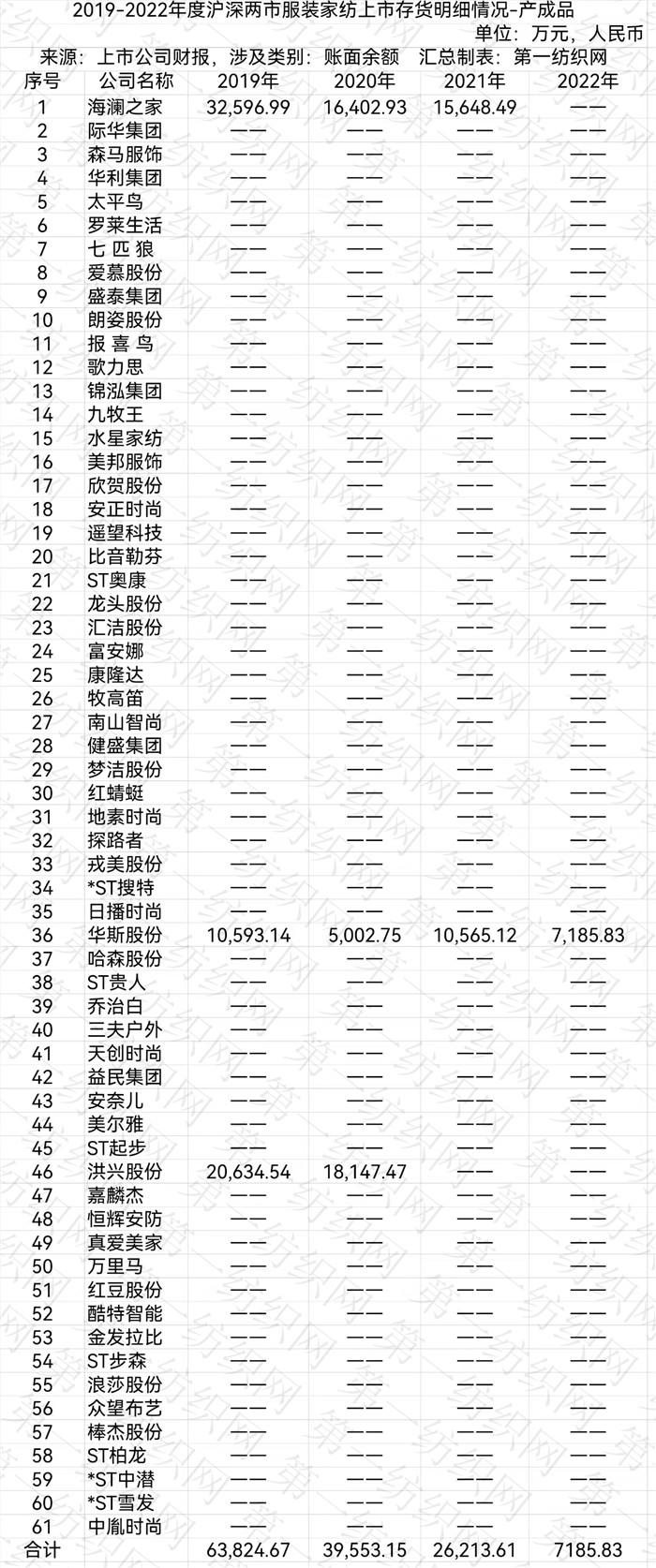

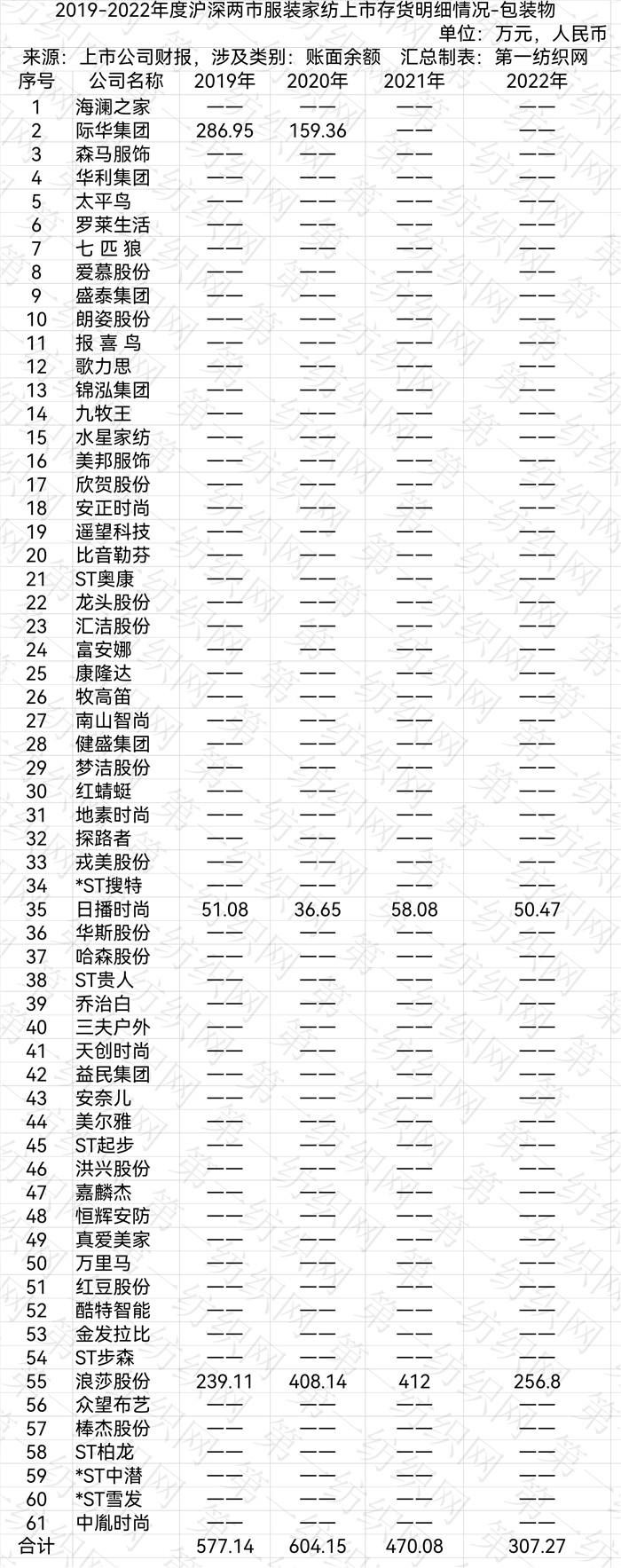

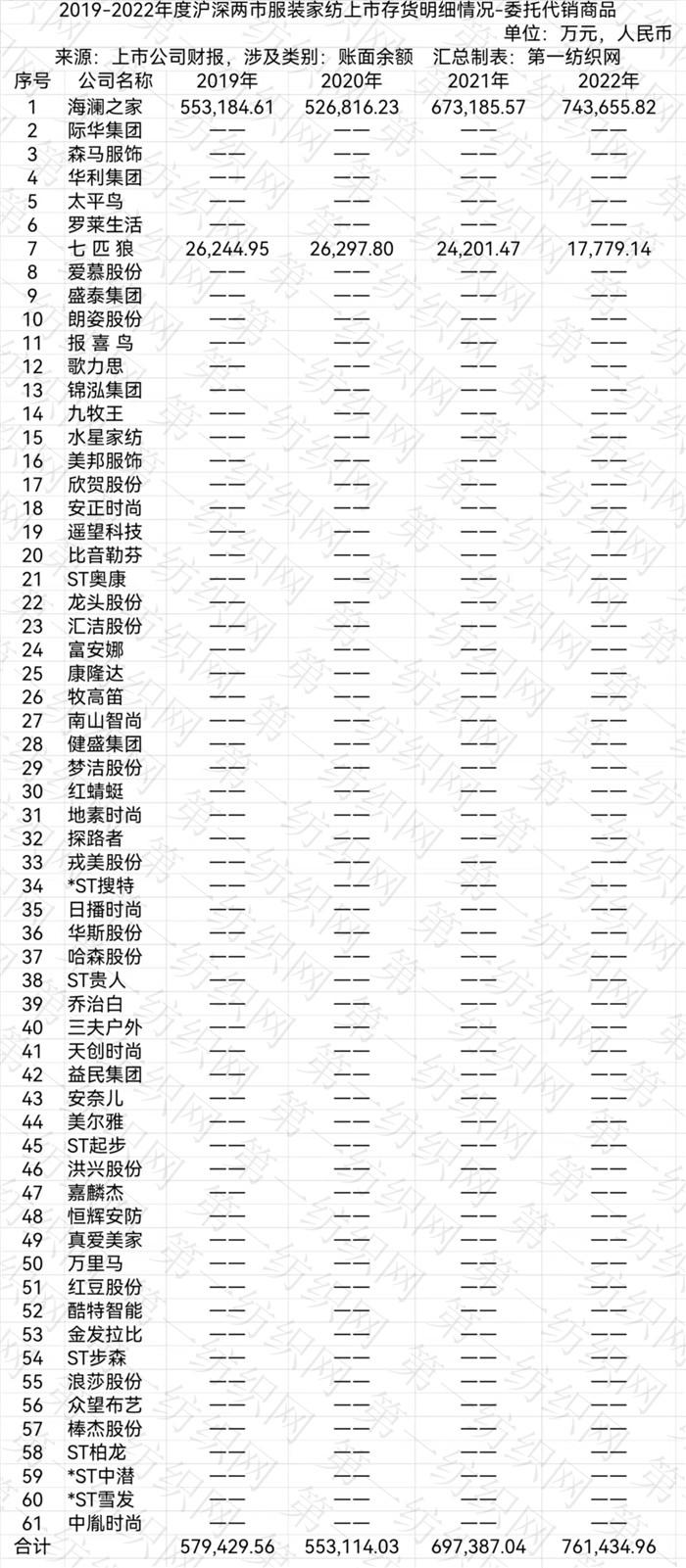

接下来,第一纺织网根据上市公司财报,整理出了2019-2022年度沪深两市61家服装家纺上市存货的明细情况,仅供业者参考。(第一纺织网 martin)

在这里,需要解释的是,存货是指企业在生产经营过程中为销售或者耗用而储备的物资,它是流动资产中所占比例最大的项目,包括各种原材料、燃料、包装物、低值易耗品、在产品、外购商品、协作件、自制半成品、产成品等。

库存商品是指企业库存的各种外购商品、自制商品产品、存放在门市部准备出售的商品、发出展览的商品,以及存放在外库或存放在仓库的商品等。

在产品是指企业正在制造尚未完工的产品,包括正在各个生产工序加工的产品和已加工完毕但尚未检验或已检验但尚未办理入库手续的产品。

发出商品是托收承付结算方式下已发出尚未收到货款的产成品、自制半成品及包装物等。在会计核算中,发出商品不能作为销售处理,而必须在收到货款后,销售才能成立。

委托加工材料是委托外单位加工,使之成为具有另一种性能和用途而发出的材料。如将铝锭发交外单位加工制造铝箔等。委托外单位加工的材料应专设“委托加工材料”帐户进行核算,其成本由加工前发出材料的成本、加工费和往返运杂费三部分组成。

周转材料是指企业能够多次使用,逐渐转移其价值但是仍然保持原有形态不确认为固定资产的材料,包括包装物和低值易耗品,以及建筑承包企业的钢模板、木模板、脚手架和其他周转使用的材料等。

原材料是指企业在生产过程中经过加工改变其形态或性质并构成产品主要实体的各种原料、主要材料和外购半成品,以及不构成产品实体但有助于产品形成的辅助材料。原材料具体包括原料及主要材料、辅助材料、外购半成品、修理用备件、包装材料、燃料等。

产成品又称“成品”。是指在一个企业内已完成全部生产过程、按规定标准检验合格、可供销售的产品。“产成品”账户属于资产类账户,核算企业库存的各种产成品的实际成本。

包装物是指为包装产品而储备的各种包装容器,如桶、箱、瓶、坛、袋等用于储存和保管产品的材料。包装物指在生产流通过程中,为包装本企业的产品或商品,并随同它们一起出售、出借或出租给购货方的各种包装容器。如桶、箱、瓶、坛、筐、罐、袋等。用来容纳、保护、搬运、交付和提供商品,其范围从原材料到加工成的商品,从生产者到使用者或消费者,2006年新的会计制度中,将包装物与低值易耗品,合并为包装物及低值易耗品,

委托代销商品简称“托售商品”,委托其他单位代为销售自己所经营的商品。包括企业委托其他单位代销、寄销和提前移库下放的商品。

低值易耗品是指不作为固定资产核算的各种用具物品,如工具、管理用具、玻璃器皿以及在经营过程中周转使用的包装容器等。物业管理企业的低值易耗品从其价值标准来看,指单位价值在10元以上、2000元以下,或者使用年限在一年以内,不能作为固定资产的劳动资料。