界面新闻记者 | 蓝丽琦

界面新闻编辑 |

又一家深耕家居五金领域的企业尝试登陆A股。

五金企业图特股份在进入IPO辅导期近8个月后,近日终于向深交所提交了招股书。

招股书显示,图特股份拟登陆深交所主板,计划发行不超过1.13亿股,募资6.9亿元。其中,约4.52亿元用于智能制造基地的建设,约3600万元用于研发中心的建设,2.02亿元用于补充流动资金。

对于图特股份来说,目前A股市场中的五金同行仅有星徽股份(300464.SZ),已经转型至定制家居的顶固集创(300749.SZ),今年还有一家同样在走IPO进程的悍高集团(A22495.SZ)。除了顶固以外,其余三家企业均来自佛山顺德——广东家居、家电产业的聚集地。

这几家公司按体量从大到小依次排序是星徽、顶固、悍高,然后才是图特。但营收还没突破7个亿,图特也和悍高一样选择了冲刺难度更高的主板。

图特也早在2021年就开始搭建股权框架,引入了家居头部企业之一索菲亚(002572.SZ),目前索菲亚是图特第三大股东,持股比例4.37%。也得益于索菲亚的增资,图特在IPO辅导初期就备受市场关注。

铰链收入过半,外销占比接近六成

图特股份的主要产品包括铰链、滑轨、移门系统、收纳系统、反弹器等各类精密五金产品,主要应用于家居领域。与很多细分领域一致,家居五金也可以提供整体解决方案。

销售市场方面,图特股份是内外销“两条腿”走路,外销占比接近6成。

在2020至2022年的报告期内,图特股份分别实现营收3.58亿元、6.43亿元、6.95亿元,归母净利润分别为3272.63 万元、6408.96万元和 9357.6万元。2021、2022年的营收涨幅分别是79.54%、8%,归母净利润涨幅分别是95.48%、46.01%。

截止2022年末,图特股份总资产4.56亿元,总负债1.39亿元。值得注意的是,图特的资产负债率在报告期的三年内持续走低,分别为46.21%、42.99%、30.52%。2022年的资产负债率更是维持在较低水平。

从产品收入来看,铰链产品占据图特股份的半壁江山,连续三年贡献收入超过50%,同时滑轨产品的比例逐年提升,在去年已经接近25%。与之相对的是,移门系统的收入占比在逐年下滑。反弹器作为公司在2020年推出的新品,增长幅度还算可观。

销售方面,图特股份主要是以直销为主,占比超过8成。直销模式下的主要客户为国内的家居生产企业,国外的家居五金品牌商,和贸易商这三类。在报告期内,图特前五大客户占营业收入的比例在3成左右。

公司招股书显示,国内的合作对象包括了多个在A股上市的家居企业,有索菲亚、欧派家居(603833.SH)、好莱客(603898.SH)、顾家家居(603816.SH)、尚品宅配(300616.SZ)。

国外的家居五金品牌商,有印度Ebco、西班牙Emuca、德国HAFELE、意大利FGV、俄罗斯T.B.M 等知名五金品牌企业。针对国外市场,图特股份主要是以ODM、OEM这两种代工模式为主。

可以看出,图特股份走的仍然是在国外代工,在国内建立自有高端品牌的路线。这也是众多制造企业的成长之路。图特股份还提到,公司生产模式以自主生产为主,外协加工的占比在10%左右。

另外,图特股份的存货也相对过高。最近三年,其存货账面价值分别为8286.56万元、1.23亿元和1.02亿元,占总资产的比例分别为38.1%、32.66%和22.43%。

图特股份也表示,随着公司业务规模扩大,存货规模可能进一步增长,如果不能对存货进行有效管理或因产品销售受阻而造成存货积压并占用营运资金的情况,或产品市场价格大幅下跌,将可能导致存货出现减值的风险,可能会对公司经营业绩产生不利影响。

和三家投资方签订上市对赌协议

图特股份的前身为佛山市顺德区迎南五金有限公司,成立于2009年6月,由实际控制人何骁宇、陈解元共同出资设立。

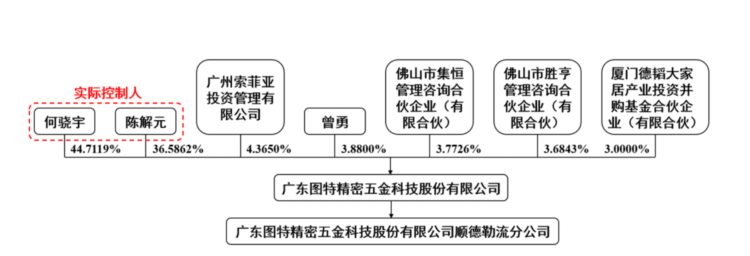

截至目前,何骁宇、陈解元二人分别持有图特股份44.71%、36.58%的股份,二人为一致行动人,合计持有81.3%的股份,为图特股份的实控人。目前何骁宇担任董事长,陈解元担任副董事长、总经理。

为了成功上市,这两位实控人也是想尽办法。仔细阅览图特股份的招股书会发现,图特给包括索菲亚在内的三家投资方都让渡了不少特殊权利,后续为了不影响公司主体,还经过多次的补充和修改。

不过,这最终的核心都指向——如果图特股份上市失败或者逾期,三方投资方有权直接转让股权,或者直接切入公司内部进一步掌控图特。

2021年4月,图特股份的注册资本由4585.15万元增加至5011.1万元,其中索菲亚投资公司(全称“广州索菲亚投资管理有限公司”)以货币方式1674万元认缴新增股份225.50万股,曾勇以货币方式1488万元认缴新增股份200.44万股。

据悉,曾勇在广东省定制家居协会(简称“广东定协”)、广东衣柜行业协会任职,广东定协就是华南最大的定制家居展会——广州定制家居展的主办方。

次年,图特股份再引进一家行业头部企业,来自厦门的德韬大家居(全称“厦门德韬大家居产业投资并购基金合伙企业(有限合伙)”)。2022年11月,德韬大家居以7.10元/股的价格,出资1800万元认购图特253.61万股新增股份。

图特股份在招股书披露的合同内容显示,除了曾勇仅有如果上市失败、逾期,公司需要对投资方进行股权回购这一特殊权利以外,索菲亚投资公司、德韬大家居还拥有其他多个特殊权利。

具体表现为,针对公司内部信息的知情权,针对公司新增股本的优先认购权,针对公司实控人出售或者转让股权的优先购买权和优先出售权,以及针对投资方所持有股权的反稀释保护。

索菲亚和德韬大家居的特殊权利不同之处在于,索菲亚拥有“竞争股东引入限制”这一权利,即公司应避免后续引入的新股东,与索菲亚的主营业务存在直接或间接的竞争关系,如需引入,新股东的认购价格需要索菲亚同意。

而德韬大家居则拥有“平等待遇”这一权利。在之后的新融资中,新加入股东享有的条件优于德韬的,德韬将有权自动享有同等权利,但不包括股东拥有的委派董事、监事权利条款。

除了股权回购外,上述特殊条例均在图特股份向深交所递交招股书后暂时中止,但如果IPO过程中出现撤销申请、中止、被否等情况,以及到2026年12月31日还未能成功上市,特殊条例均会恢复。

比较戏剧化的是,图特股份均在两次和投资方签订《股份认购合同》后,再次签订补充协议,重点强调图特股份不承担特殊条例的义务,均为图特股份两位实控人——何骁宇、陈解元承担。

而针对股权回购,如果没有在规定期限内上市成功,图特股份实控人需要对索菲亚投资公司、曾勇、德韬大家居分别进行股权回购,回购价格包括投资额和利息,三方投资者的利息分别是10%、8%、10%的年单利。

对于两位实控人来说,这是一场“孤注一掷”的豪赌,如果上市失败,将面临不少比例的股权回购。

不过,还有一个值得注意的细节。对赌协议中提交招股书的截止日期为2024年12月31日,如今图特已经提前一年半提交。且目前距离上市成功的最后期限——2026年末,还有三年半,时间充裕。