刚刚过去的五一,出行游客数创下历史新高,而热门目的地的酒店涨价更是高达5倍,即便是大幅涨价,人们也热情不减,而且这个趋势仍在欧美持续。欧美多个酒旅巨头们给出了Q1相当不错的业绩增长,同比增幅基本都在30%+,同时,股价也实现了年内的新高。

需求火热的背后,折射了酒店旅游行业在这几年遇冷后的反转,酒店行业供给侧在过去的疫情3年中发生了大洗牌。消费者意愿很强,而令人满意的酒店就那么多,甚至更少了,于是真正优质的产品可溢价的空间却更大了。

对于这种行业的趋势,要思考的是,到底疫情后的回暖是昙花一现,还是供给侧的改善会驱动长期的业绩变化?

一、全球酒旅巨头纷纷新高

现在全球酒店旅游行业的消费都是旺盛的。美股的酒店旅游行业今年的表现也是相对不错的,例如看到几个龙头公司,今年以来表现不错的同时,也都基本来到历史新高附近或者创历史新高。与特斯拉meta等大跌而剧烈反弹的公司相比,酒旅虽然没有太大的年内涨幅,却是美股少数的创新高行业之一。

尽管海外的疫情放开已经进行了1年多,然而,其业务恢复状态有增无减。

根据 AAA 上个月的数据,与 2022 年相比,今年国际酒店预订量增长了 300% 以上。伦敦是最受美国游客欢迎的海外目的地,预订量猛增近 350%。

海外的旅行热情随着更多新冠检测门槛的消除而进一步加强,目前哪怕经济有萎缩预期,依然热情不减,很多需求仍有待释放。

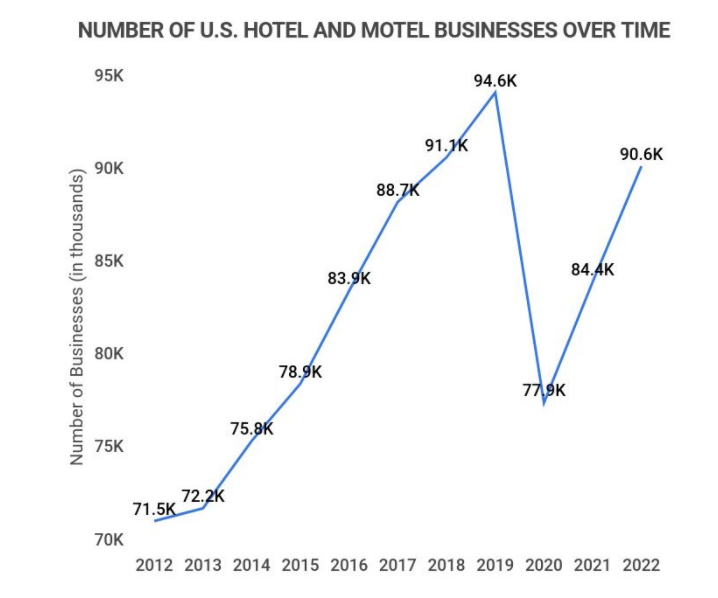

另一方面,疫情期间,对经济较为敏感的酒店旅游行业,供给侧都被约束严重,也包括一些传统玩家歇业离场,让出市场份额,当酒店的数目减少,而游客出行数目爆发,显然,行业的景气也就来得更猛烈些了。

二、行业供需优化程度

但显然,不同的行业间格局有所不同,关键还是人们对于恢复性出行的刚需度,及产业供给侧修正的速度。

首先从需求方面看,目前全球的酒店出行预定量火热,但也有一些数据担忧,如调查现实,当前全球的经济下行影响了人们在旅行方面的消费支付意愿。基本上所有旅游从业者,都对长期的能见度保持谨慎。

从业绩指引的角度看,大部分的旅行从业上市公司一季度的收入同比增长约30%,但全年指引仅在10%左右,这意味着,今年下半年,同比增长可能停止,也就是说,2022年下半年,需求将开始进入放缓阶段。

但更高端的酒店和旅行服务反倒会更少担忧,较富裕人群的收入较高,当下受经济下行影响也不至于影响出行意愿,因此疫情期间积压的出行需求更刚性。

而普罗大众的收入水平与经济下行更相关,这也导致他们积压的旅行需求可能转为取消或者改变计划,例如寻找更实惠的出行方式,选择更低价的旅游目的地和酒店。

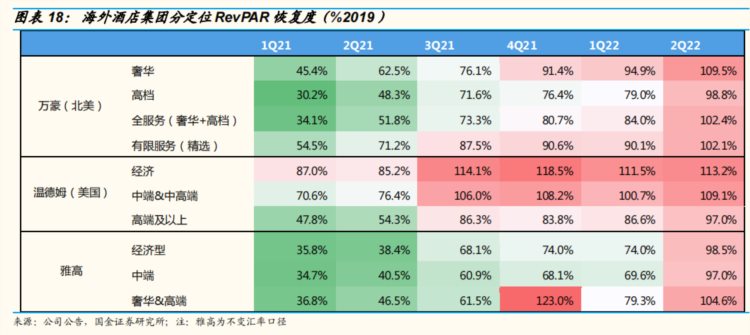

也因此,整个酒店旅行行业将出现明显的漏斗型的景气。物美价廉的出游和高端的酒旅服务都很受欢迎,从下表就能看出,高端的万豪和雅高越高端越景气,偏低端的温德姆越低端越景气,

如国内刚过去的五一也展示了同样的趋势,国内旅行人数已经超过2019年同期近20%,但旅游收入(相同口径)却只恢复到了过去的相同水平。

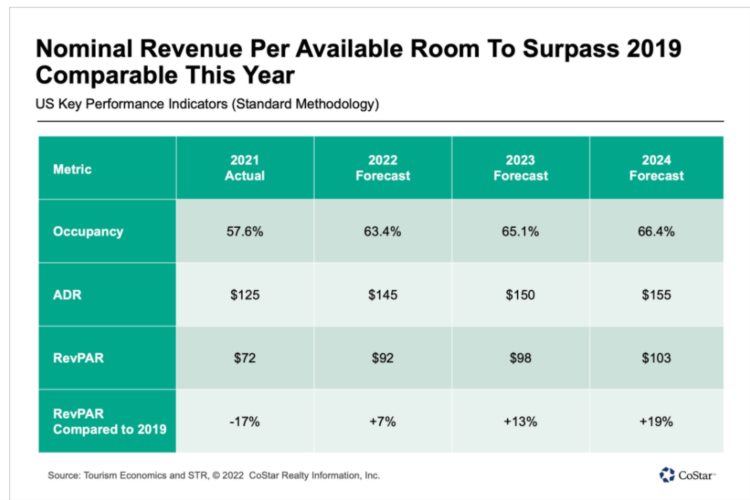

海外由于通胀因素,各种服务都有加价,但目前基于加息,也开始面临调整。

再看到供给,首先疫情期间酒店旅游等各种行业的供给都是收缩的,如美国的酒店客房数,2020和2021年都在负增长,现在虽然已经开始已经恢复,但市场的集中度却在这个过程中提升了不少,一些好的定位的酒店品牌,已经改换门面,巨头们不断收购整合,实际上已经优化了行业的供给。

当然,看到市场的景气,很多退出市场的参与者可以选择重回市场,很快将能看到不少的新酒店品牌重新进入,但相对而言,无论是酒店、旅游还是航空,都是需要进行一定资产建设周期的,至少在数月内而品牌酒店和旅游景点的打造更为困难,所以恢复也需要半年以上的时间,但这种竞争大部分还是发生在较低端的市场,越是高端的市场,打造品牌越难,其供给的改善就是更持续的。

航空公司似乎一直没有在酒旅恢复趋势的讨论范围内,虽然机票也有了非常好的回暖,欧美的机票价格也已经比疫情前高出不少。主要在于商业模式的问题,航空公司因为重资产,且消费者量不足的情况下,边际成本巨高,疫情期间亏损相对较大。而酒店和旅行资产模式更轻,相对亏损没那么大。

其次,航空股还要持续与高油价作斗争。所以目前,美股航空股的表现也远不如酒店旅行,就是反应这一道理,酒店旅行才是恢复性出行更好的两个行业。

至酒店旅行目前还在无差别地受益,万豪希尔顿洲际凯悦等大集团的市场表现都很出色,但也能观察到,规模庞大的万豪希尔顿,因为客房数多,所以其旗下产品定位遍布各个价位,所以业绩表现更贴近市场平均,2022年业绩基本与2019年持平。而体量更小的高端酒店集团,如凯悦等,已经实现了业绩的新高。

而资本市场的表现,也是偏向于高端品牌,洲际凯悦万豪表现出色。希尔顿和精选国际则稍逊一筹,而国内的华住亚朵锦江,倒似乎不那么受青睐。

当然市场表现并不能说明太多问题,毕竟国内的酒店公司在过去2年跌幅都较小,股价表现也都不错,复苏预期已经提前反应。而这些公司过去的估值和预期也大致不同,更应该结合几年的走势来看问题。但国内的酒店旅游行业大概率也会随着复苏。

而酒店档次的定位也不是绝对的,也并不是说高端酒店的经营会在未来一段时间就要比中低端更景气,这更与酒店集团们对品牌的经营有关,倘若经营得不好,也是无法从市场中获利的。

三、结语

从目前的情况看来,酒店旅游行业的复苏是供需两侧的变化带动的,积压的需求叠加供给端的优化,未来一段时间整个行业还能延续至少1年的高景气。一些表现良好的公司将继续实现历史新高。

航空公司尽管也是旅游必不可少的产业一环,但基于其商业模式问题,困境期的亏损能力大于复苏期的赚钱能力,所以难以新高,但油价的下跌,将成为一个很好的催化剂。而旅游也内的邮轮行业也同理。

至于旅游景点运营公司,其经营与自身运营水平相关,且都缺乏较为代表性的公司,不太看行业趋势。

而旅行平台如booking等,继续受益消费者习惯的迁移而实现业绩新高,所以本质是渗透率的提升而不是供需的改善,更多取决于互联网行业的趋势。其轻量化平台的商业模式依然是非常好的。但基于其表现更与旅行消费整体有关,所以业绩的能见度也没那么高。

至于酒店行业,几大集团也从中受益。也都在新高或者新高的路上,虽然赚钱比OTA平台等要辛苦点,但其供给格局优化不少,也理应将这个变化转为业绩。当然,定位高端的酒店公司,才能在当前的模式下更持久些。这也是国内酒店股的一大担忧,在高端品牌化与海外品牌相比仍竞争力不足,无法在这个趋势下受益更多。

最后,关键的还是估值和业绩的匹配。海外的酒旅企业虽然今年内涨幅不错,但4年来涨幅还是并不高,当下估值也与2019年持平,这也是为什么业绩增长持续,则股价有望持续新高的理由。而国内公司大多在疫情间提前赌开放,有不小的涨幅。也因此今年必须有非常超预期的业绩才能让估值合理化,所以今年来表现不如海外公司。

美股目前涨到高位,业绩成长+估值合理才是继续走下去的法宝,酒店旅游行业未来短期业绩不差,只要估值还好,自然就还是一个能取得正回报的一个板块。