我国半导体与集成电路产业发展形势分析。半导体与集成电路产业是国民经济支柱性行业之一。半导体与集成电路产业是国民经济和社会发展的战略性、基础性和先导性产业,是培育发展战略性新兴产业、推动信息化和工业化深度融合的核心与基础,战略地位日益凸显。在一系列政策措施大力扶持下,我国半导体与集成电路产业保持快速发展的势头,技术水平显著提升,产业规模持续扩大。

与此同时,我们也看到近年来半导体与集成电路产业发展受到逆全球化和美国打击的不利影响,产业发展跌宕起伏,在充满不确定性的环境下持续前行。关于半导体与集成电路产业未来的发展形势,火石创造认为将呈现以下五大特征:

1、市场规模继续稳步增长

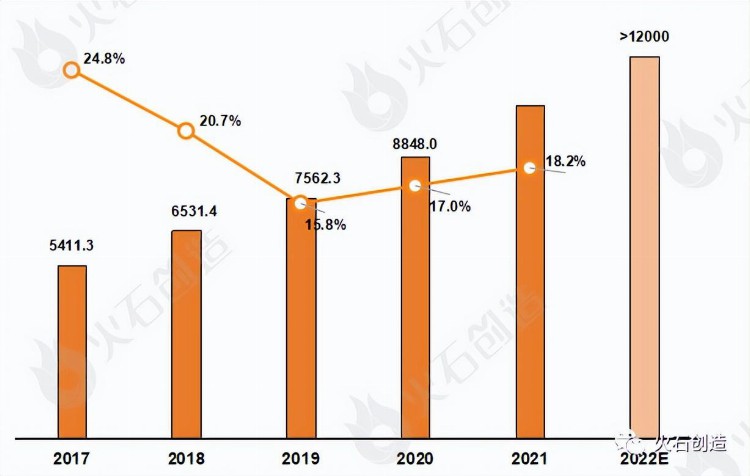

我国集成电路市场规模呈现稳定较快增长趋势。中国是全球重要的集成电路市场。近年来,在内外资企业的共同努力下,我国集成电路产业规模不断壮大。2021年市场规模首次突破万亿元,2018-2021年复合增长率为17%,是同期全球增速的3倍多。2022年,市场规模将超12000亿元。同时,我国集成电路产业结构持续优化,设计、制造、封装测试市场规模已由初期的3:2:5演进为4:3:3,初步形成了较为合理的结构。

我国集成电路市场规模(亿元)及增速预测

2、市场应用仍以传统领域为主

我国集成电路下游应用市场以通信、计算机、消费电子等为主,汽车领域尚未成为增长主力。我国集成电路市场应用以传统领域为主,2021年在通信、计算机、消费电子等传统优势产业领域的市场份额合计高达78.6%。相比于全球市场,汽车领域尚未成为我国集成电路市场增长主力。从我国集成电路市场应用结构来看,汽车不是集成电路市场增长主力,2021年市场份额占比不足5%,这与车规级芯片进入门槛高、认证周期长有很大关系。随着我国新能源汽车、智能汽车快速发展,对汽车半导体、汽车芯片等的需求将快速增长。

3、自给率较低对外依赖度高

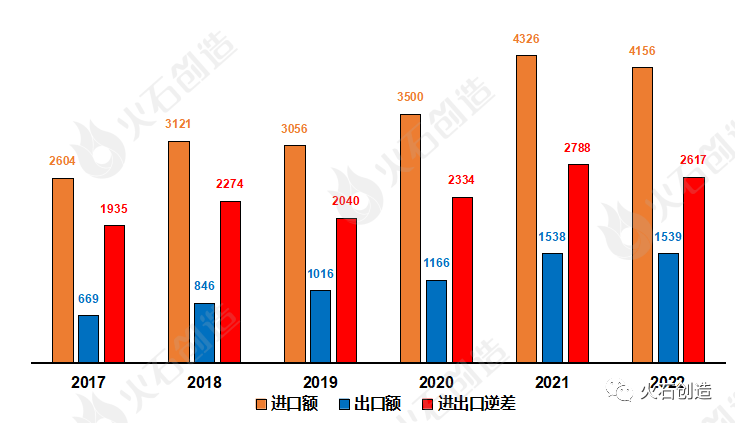

目前我国半导体产业自给率仍然较低,尤其是高端领域严重依赖进口。集成电路是我国最大的单一进口项目,进出口逆差不断扩大。海关总署的统计数据显示,2022年,我国进口集成电路5384亿件,同比下降15.3%(2019-2021年集成电路进口分别增长6.6%、22%、17%),进口量近20年来首次下降,但仍然远超同期原油进口金额3655亿美元,持续成为我国第一大进口商品。

按价值计算,我国集成电路进口额为4156亿美元,与2021年相比下降3.9%,表明正在为进口支付更高的单价。美国加强对向我国出口先进芯片的影响显现,进口量大幅下滑。从进口看,2022年我国集成电路主要进口国家或地区主要是中国台湾、韩国、马来西亚、日本、越南、美国、菲律宾、泰国、新加坡等,中国台湾和韩国是我国重要的海外进口地,占据超过一半的市场份额。排名前十的国家或地区中,仅中国台湾、菲律宾和泰国进口额同比增加,其余全部下滑,其中下滑比例最大的是美国,同比下降29.2%。

进一步来看,美国近年来除了自身不断加大对我国的产业打击力度,还在不断拉拢鼓动日本、韩国、中国台湾等一起联合施压。2022年,我国从中国台湾、韩国、日本、美国等国家和地区进口的集成电路进口额分别为1590.1、846.2、200.9、121.8亿美元,在我国集成电路进口总规模中的占比分别为38.3%、20.4%、4.8%、2.9%,合计占比高达66.4%。

2017-2022年我国集成电路进出口额(亿美元)

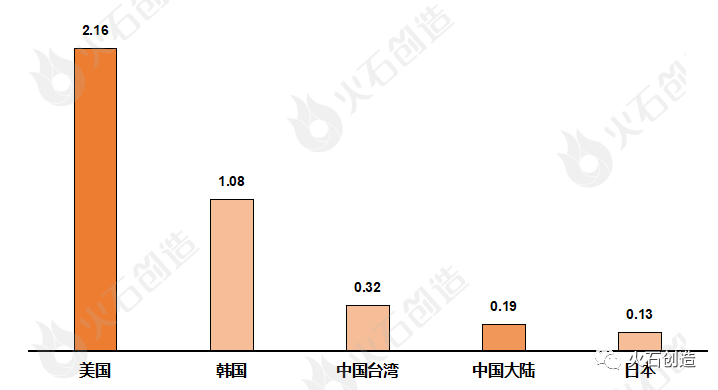

我国集成电路产品在全球市场上的竞争力不强。从全球主要半导体生产地区单个芯片的平均出口价格来看,国产芯片的市场竞争力处于相对劣势地位。美国和韩国是复杂、高价值芯片的专业生产商,芯片平均出口价格高;我国和日本是用于汽车、家用电器和消费品的简单芯片的专业生产商,平均出口价格低。值得注意的是,我国是其他四大芯片制造商的最大出口目的地。2021年美国单个芯片平均出口价格2.16美元,我国单个芯片平均出口价格仅为0.19美元,差距明显。

2021不同国家单个芯片平均出口价格(美元)

4、整体国产化率有待提高

当前,我国集成电路产业整体国产化率偏低。具体来看:

芯片设计环节:整体国产化率在10%左右,EDA(电子设计自动化)约为5%。EDA被称为“芯片之母”,目前,全球EDA市场被Synopsys(新思科技)、Cadence(楷登电子)和SimensEDA分食,三大国际巨头在国内的市场份额在80%左右。我国设计环节的全球市场份额将快速提升。受国家大基金连续投资以及华大九天等企业不断崛起等叠加驱动,我国在全球半导体设计销售收入中的市场份额预计将从2021年的9%飙升到2030年的23%,同期美国的市场份额预计将从46%下降到36%。

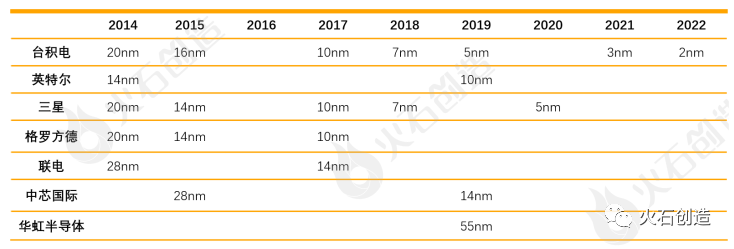

芯片制造环节:成熟制程领域产能迅速跟上,先进制程落后明显。受EUV光刻机等为代表的半导体设备以及光刻胶等为代表的半导体材料的双重制约,我国在芯片制造环节尤其是高端芯片制造领域的工艺水平落后欧美3-5代的技术。

2014-2022年芯片制造工艺迭代

芯片封测环节:封测是国产化率最高的一环。我国先进封装产值占全球比例从2015年的10.3%提升至2021年的15.7%,2022年将超过16.5%。国内封测厂商技术水平基本与海外同步,未来先进封装占比预计将持续稳步提升。

2015-2022年中国大陆先进封装产值占全球比重

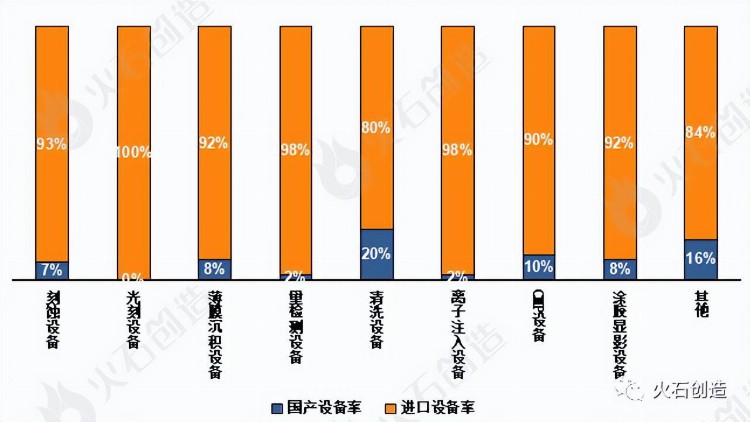

半导体设备:我国半导体设备市场规模快速增长、国产化率快速提升,但晶圆制造关键设备国产化率依然较低。我国半导体设备市场规模快速增长。2021年全球半导体设备销售额为1026.4亿美元,同比增长44%;而中国大陆市场销售额达296.2亿美元,同比增幅高达58%,快于全球。我国半导体设备国产化率快速提升。2020年,国内的半导体厂商使用国产化设备的比例约为16.8%,2021年达到20%,2022年将超25%。晶圆制造各关键设备国产化水平差异明显,总体国产化率依旧有较大提升空间。2020年中国大陆晶圆设备国产化率约为7.4%。截至2020年底,清洗设备、CMP设备的国产化率相对较高,分别约为20%、10%。离子注入、过程检测国产化水平较低,分别约为2%、2%。光刻设备国产化率低于1%。

晶圆制造各关键设备国产化率(截至2020.12)

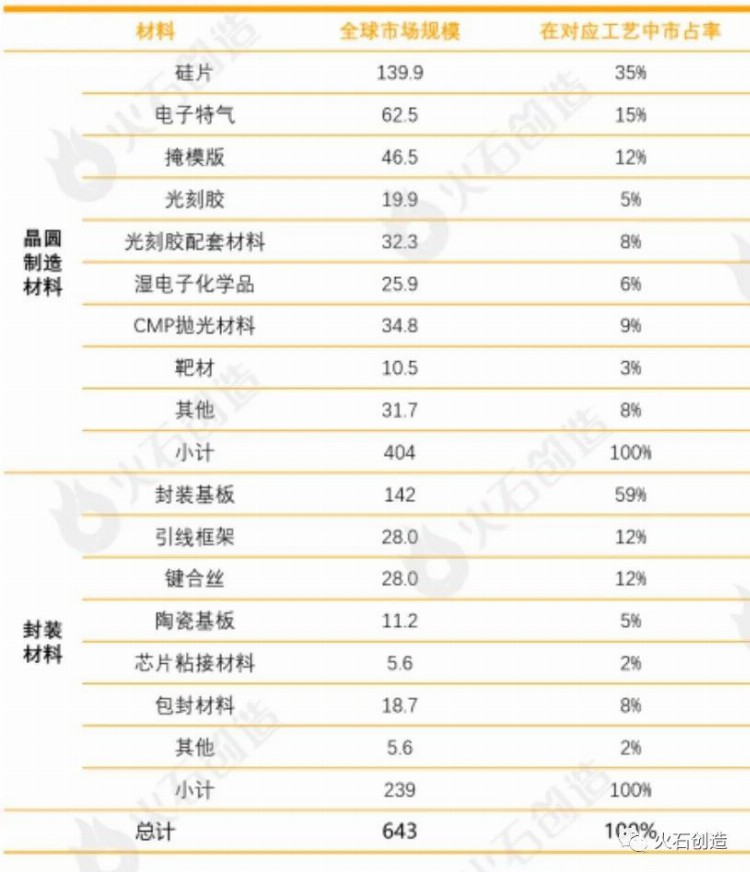

半导体材料:我国半导体材料市场规模稳步增长,但整体国产化率低,关键材料国产化替代的需求迫切。国内半导体材料市场规模持续增长,占全球市场份额稳步提升。全球半导体材料市场规模由2012年448亿美元增长至2021年643亿美元,CAGR为4.1%;中国大陆半导体材料市场规模从2012年55亿美元增至2021年119亿美元,CAGR达9.0%,增速远超全球水平,占全球半导体材料市场的比例由12.3%增至18.5%。在晶圆厂持续扩产的驱动下,市场需求有望保持景气。半导体材料整体国产化率低,关键材料国产化替代的需求十分迫切。晶圆制造材料整体国产化率不足15%,其中光刻胶、掩模版、硅片、靶材等的国产化率更低。封装材料整体国产化率接近30%,除了封装基板等关键材料受限外,大部分材料能够基本实现国产替代。

2021年半导体材料全球市场规模(亿美元)

5、逆全球化和受美国制裁重重加码

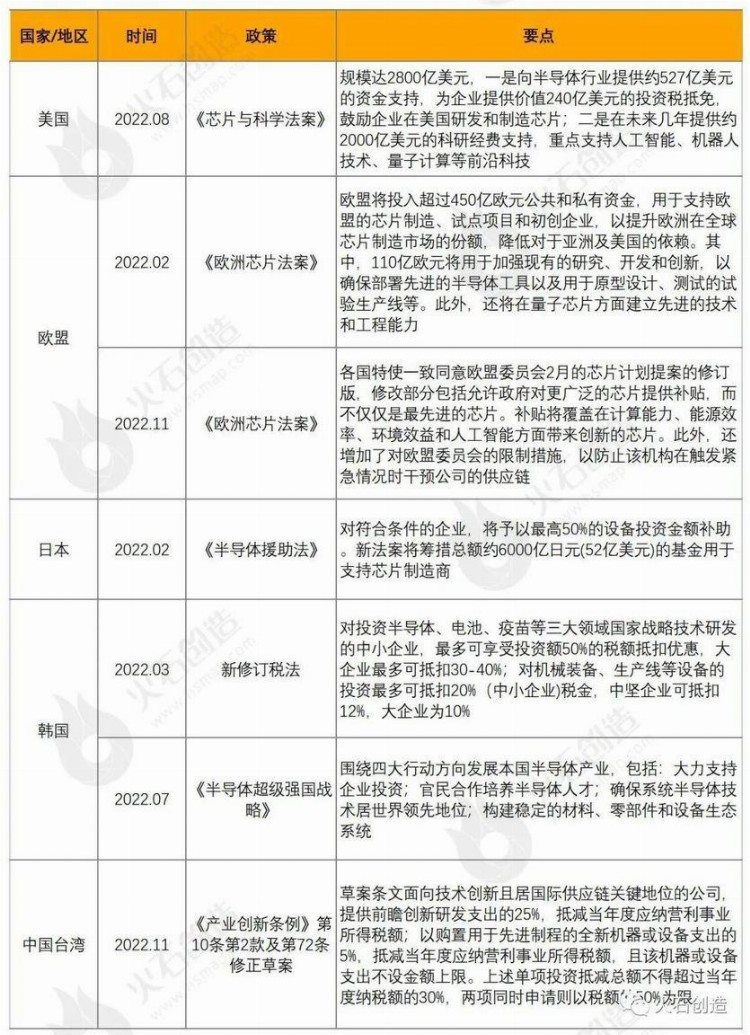

半导体逆全球化成为趋势,全球主要国家/地区密集出台新规支持本土半导体产业发展。2022年,美国、欧盟、日本、韩国、中国台湾等国家/地区先后出台产业政策,向本地企业提供研发创新、设备投资、税收优惠、人才培养等方面的资金支持。

2022年全球主要国家和地区半导体与集成电路产业政策

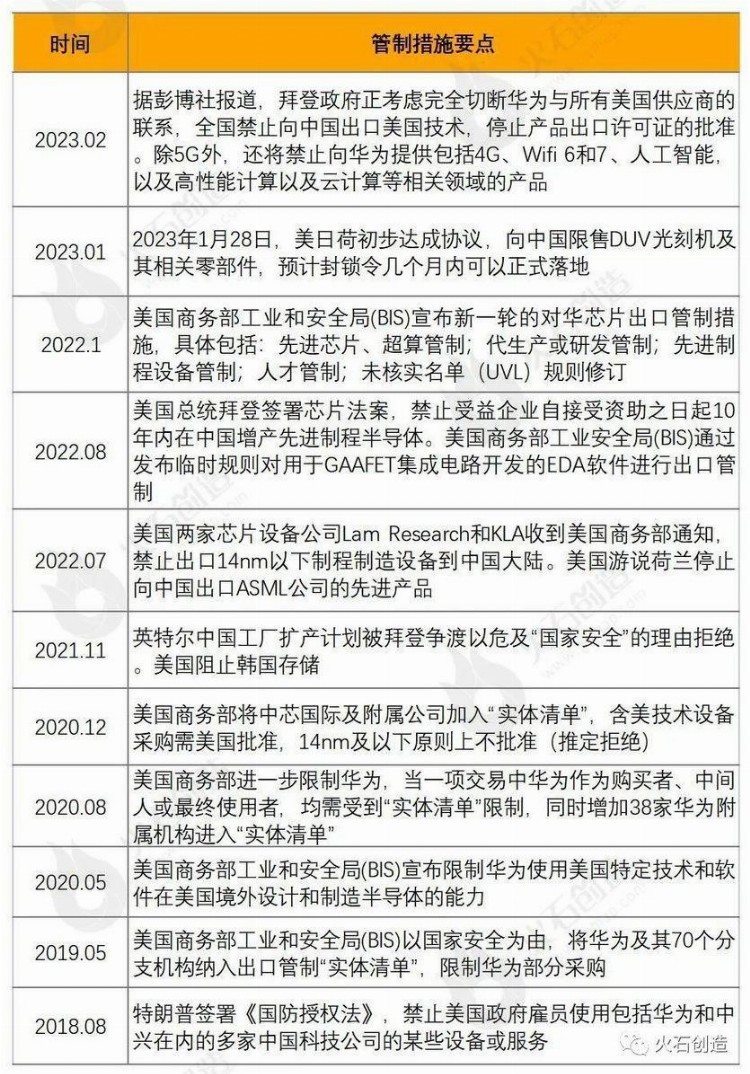

美国制裁不断升级,构建起产品+技术+人才的打击体系。2018年以来,美国对华半导体管制不断加码,从华为、中兴、中芯国际等下游不断向上游延伸。2022年10月7日,美国BIS发布近年来范围最大半导体管制举措,管控范围包括芯片、设备、零部件、人员等。至此,基本构建起产品+技术+人才的精准打击体系。美国不断扩大制裁范围和制裁力度将是一种新常态,且已有从美国全面扩大至美国与其盟国组团进行科技霸凌的趋势。近年来,美国不断拉拢日本、韩国、荷兰等国家一起合力打击,以“芯片法案”为基础推演美国未来的产业制裁,预计美国将会从CHIP4、CHIP4+、民主芯片、友岸外包、实施更多点式制裁、制裁应用领域龙头企业、限制美企在华发展、限制中企在美发展、限制特定专业人才等领域不断制造摩擦和升级打击措施。

近年来美国对中国半导体与集成电路产业的管制措施