中药行业研究报告:中药国企改革渐入佳境,有望迎来估值重塑

(报告出品方/作者:开源证券,蔡明子、龙永茂)

1、 中药国企具备焕发生机潜力,政策推动成长空间大,老字 号品牌力提供强大优势

1.1、 国资背景中药企业包含 6 家中央国资企业,18 家地方国资企业

截止 2023Q1 我国目前共有 24 家国资背景的中药企业,包含 21 家 A 股(同仁 堂、白云山、太极集团、广誉远、华润三九、江中药业、东阿阿胶、昆药集团、达 仁堂、康恩贝、佛慈制药、精华制药、云南白药、千金药业、亚宝药业、启迪药业、 陇神戎发、太龙药业、中恒集团、片仔癀、马应龙)与 3 家港股(中国中药、同仁 堂科技、同仁堂国药)。其中中央国资 6 家(中国国药、太极集团、华润三九、江中 药业、昆药集团、东阿阿胶),以及 18 家地方国资。

1.2、 政策面:国企改革为国家发展重点,中药行业持续受政策支持,中 药国企具有可观的发展空间

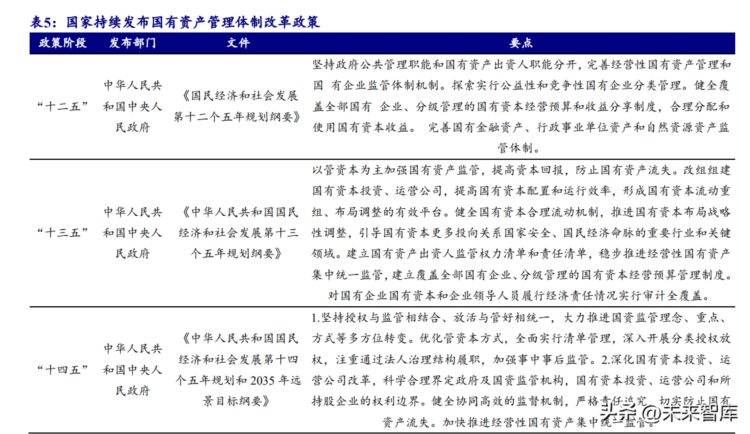

国企作为国家重点发展对象,持续受到国家政策的大力支持。“十二五”至“十 四五”期间,国家在国有经济战略性调整和流动机制、国有大型企业改革、行业的 体制改革以及国有资产管理体制改革等方面分别都采取了积极推进政策。 从国有经济战略性调整和流动机制层面,“十二五”阶段政策以推动国有企业的 进退流动机制促进国资进入国民命脉行业领域为主要目标;“十三五”阶段政策确立 国有企业发展目标和定位,坚定做优做大国有企业,增强国有经济活力、控制力、 影响力、抗风险能力,实现商业类国企资产保值增值的目标以及公益类国企保障民 生、服务社会、提供公共产品和服务的目标。至“十四五”阶段,完成国有经济布 局优化和结构调整,进一步国有经济布局优化、结构调整和战略性重组,调整盘活 存量资产,优化增量资本配置,完善国有资本优化配置机制已然成为新的目标。国 家对于国企的经济战略结构布局正稳步推进,不断地优化与完善。

从国有大型企业改革层面,政策“十二五”阶段鼓励国企上市、股改和公司制 改革;“十三五”阶段补充完善现代企业制度与公司法人结构,建立职业经理人制度, 剥离企业办的社会职能与历史遗留问题;至“十四五”阶段完善中国特色现代企业, 促进加强党的领导和完善公司治理相统一,加强董事会建设,推进混改,完善市场 化的薪酬分配与激励政策,健全研发考核机制。国家从公司形态到内部结构再到人 员制度,由外而内,由浅入深逐渐推动落实国有大型企业改革。

医药行业体制改革层面,“十二五”至“十四五”期间,国家不断提出加强公共 卫生服务体系的建设,对于城乡医疗服务以及公立医院私立医院地位确立不断提出 精准政策,不断完善治理结构、人事薪酬及绩效考核机制,推动药品和耗材集中带 量采购使用改革,完善基本药品制度,推动医疗服务业以及加快建设分级诊疗等等。 对于医药行业体制改革,国家采取逐步完善逐渐扩张的政策。

从国有资产管理体制改革层面,“十二五”期间政策鼓励坚持政府公共管理职能 和国有资产出资人职能分开,实行公益性和竞争性国有企业分类管理,健全分级管 理的国有资本经营预算和收益分享制度以及完善国有金融资产、行政事业单位资产 和自然资源资产监管体制;“十三五”政策重心转移,以管资本为主加强国有资产监 管提高回报,改组组建国有资本投资、运营公司,全国有资本合理流动机制引导资 本流向关键领域,以及建立覆盖全部国有企业、分级管理的国有资本经营预算管理 制度;“十四五”期间政策大力推进国资监管理念、重点、方式等多方位转变,深化 国有资本投资、运营公司改革,加快推进经营性国有资产集中统一监管。国有企业 资产管理由公私分开到以管国有资本流向为主,再到大力推进国资监管,国有资产 管理体制在开发的同时不断走向成熟与完善。

中药作为国家的特色,持续受政策支持。2013 年国家中医管理局印发《中医药 标准化中长期发展规划纲要(2011—2020 年)》,加强中医药标准化理论和技术研究, 进一步优化中医药标准化发展环境。2015 年国务院办公厅印发中医药健康服务发展 规划(2015—2020 年),大力发展中医养生保健服务,积极促进中医药健康服务相关 支撑产业发展及完善相关政策。2022 年国家发布十四五中医药发展规划 (2021— 2025 年),切实提高中医医疗服务能力、着力推进中医药创新发展壮大中药产业及推 进中医药文化传播与海外发展。

1.3、 业绩面:国资中药企业较行业平均水平盈利能力仍有提升潜力,费 用端具备优化空间

通过对比中药子行业公司与国资中药企业的核心财务指标,我们认为国资中药 企业仍具备业绩提升空间。 从营收、归母净利润近 3 年复合增长率来看,中药板块整体维持了较为平稳的 增长:中药子板块企业 2020-2022 年营收 CAGR 均值 10.1%(剔除负值,下同),归 母净利润 CAGR 均值 114.3%(剔除负值,下同),国资中药企业 2020-2022 年营收 CAGR 均值 9.3%,归母净利润 CAGR 均值 137.5%。 从盈利能力来看,国资中药企业仍有较大提升空间:中药子板块企业 2022 年毛 利率、净利率均值分别为 56.7%、13.5%,国资中药企业 2022 年毛利率均值、净利 率均值分别为 46.4%、12.8%,与行业平均水平差距较大。 从费用端来看,中药子板块企业 2022 年销售费用率均值、管理费用率均值分别 为 33.4%、13.2%,国资中药企业 2022 年销售费用率均值、管理费用率均值分别为 26.0%、10.2%,说明国资中药企业对于渠道、员工激励等方面仍有优化空间。我们 看好重视渠道开拓、管理优化的国资中药企业未来业绩有望快速增长。此外,国资 中药企业财务费用率均值为 0.1%,中药子板块财务费用率均值为 4.6%,中药国企 资金成本低于行业平均水平,具备资金成本优势,为公司拓展业务助力。

1.4、 基本面:老字号中药国企是国家优质资产,品牌中药具有强大竞争 优势

国资背景中药企业拥有的“中华老字号”称号是极为优质的资产,具备着雄厚 的技术、资源和品牌积累,有着悠久的历史和传统,并拥有丰富的中药研发经验和 技术,扎实的业务基础,多年积累的行业经验和优秀品质赢得了众多消费者的信任 和口碑,拥有中华老字号的国资背景的中药企业充分具备快速发展的潜力。我国现 有的中华老字号国资背景的中药企业包括同仁堂、片仔癀、白云山(拥有多个中华 老字号品牌:潘高寿、白云山、陈李济、敬修堂、中一、何济公、奇星、明兴、禾 穗牌)、佛慈制药、达仁堂、云南白药、昆药集团(拥有昆中药、云昆牌)、太极集 团、东阿阿胶、广誉远、马应龙,其中同仁堂和广誉远为百年老字号。

国资背景的中药企业具有强大品牌优势与核心品种。大型国资背景的中药企业 都具有深厚的底蕴,各自拥有各自的核心产品与核心业务,稳定地为公司带来持续 的增长,加之强大的品牌价值优势使得企业长期位于中药行业屹立不倒。

老字号品牌价值为国资背景中药企业业绩增长提供了坚实的基础,是企业强大 的护城河。老字号品牌已经在消费者心目中树立起了良好的品牌形象和美誉度,具 备影响消费者购买决策的能力,通过形成稳定、坚实的品牌基础,中药企业可以有 效提升产品的市场占有率和销售收益。胡润品牌榜作为见证中国市场经济发展轨迹 的“风向标”之一,被认为是中国商业社会发展的“透视镜”。根据胡润百富 2023 年 4 月 3 日发布的 2022《胡润品牌价值榜》,其中片仔癀、云南白药、同仁堂、三九、 东阿阿胶分别以 430 亿元、180 亿元、140 亿元、80 亿元、55 亿元占据中药前五, 其中包含 4 家老字号品牌。

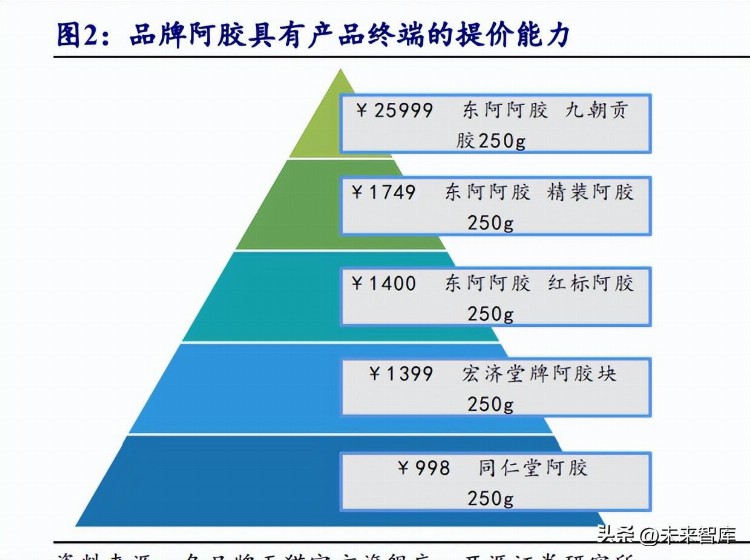

强大的品牌力可以提升企业对于产品的提价能力和保持稳定的业绩增长。从作 为企业独家核心产品的片仔癀来看,片仔癀的竞争力主要来自品牌的高端形象,以 及由此带来的产品溢价能力。首先,片仔癀的可替代性不高,在保肝护肝领域具有 较高市场地位;其次,公司在宣传上是一直沿循“奢侈品”逻辑,即历史悠久、原 材料珍稀、扬名海外等。从同类型药品的市占份额来看,预计2020年片仔癀维持TOP1 药企,市场份额逐年攀升,领军地位已无人可以撼动。而作为非独家产品的阿胶, 东阿阿胶的价格要高于其它阿胶品牌。同样为非独家品牌的安宫牛黄丸,同仁堂常 年的品牌建立让消费者产生了对其的品牌意识,销售额领跑同类安宫牛黄丸产品。

2、 中药国企采取调整股权、优化管理、资产结构聚焦主业等 多样化措施探索发展道路

2.1、 持续优化股权结构,强化企业治理结构

持续引入国有资本,提升战略定位。以佛慈制药为例,2023 年 2 月公司发布公 告:甘肃国投拟通过收购兰州佛慈医药产业发展集团有限公司 100%股权的方式成为 公司控股股东。本次权益变动前,佛慈集团持有兰州佛慈制药 61.63%的股份,为佛 慈制药的控股股东,兰州市国资委为公司的实际控制人,若收购完成,公司实控人 将转变为甘肃国投,战略地位降上升至省级。

建立灵活机制引入民营资本,混改带来新活力。以云南白药为例,自 2015 年新 华都入股白药控股后,公司管理机制逐渐市场化,并在 2017 年 6 月引入江苏鱼跃作 为白药控股战投,彰显管理层改革决心。公司于 2017 年制定了新的《高级管理人员 薪酬管理与考核办法》,建立管理层与股东利益紧密结合的长效考核与激励机制;于 2019 年吸收合并白药控股,整合优势资源、缩减管理层级、提高运营效率,提升了 公司整体核心竞争力。公司混改成效显著,管理层通过数次激励吸引优秀人才,不 断提升员工积极性,助推业绩提升。

2.2、 通过引入经营人才、设置激励指标赋能企业管理层,持续提升公司 经营效率

多家国资背景中药企业通过管理层面的经营人员调整,为企业发展赋能注入了 全新的血液。引进人员的业务方向从中医药专业细分领域到公司治理产品营销或其 他相关业务,方向多元丰富,对企业来说通过调整、更替管理层面的经营人员,公 司可以引入具备更丰富、更专业的知识背景和管理经验的人才,有助于提高管理团 队的管理水平和能力,提高企业管理水平与企业竞争力,实现高绩效,同时还为企 业其它不同领域提供了新思路。

多家国资背景中药企业积极设立股权或股票期权激励指标,对企业发展具有强 大的助推作用和意义。通过设立股权或期权激励指标,提高企业的运营效率和生产 力;为公司吸引到更多的优秀人才,提高公司的竞争力和市场形象,同时可以让员 工分享公司的成长和收益,凝聚企业精神和团队合作意识;公司可以更加灵活地调 动员工的积极性和创造力,同时减轻企业的现金流压力,有利于企业的财务稳定, 推动企业的长期发展。

2.3、 处置非主业资产、并购主业相关资产进行资产结构优化

过去两年里多家国资背景中药企业通过完成股权转让交易或股权收购交易进行 资产结构优化,向主业聚拢,从而提高企业效益和减小经营风险,提高企业价值, 适应市场变化。 部分国资背景中药企业通过股权转让交易的方式聚焦主业,处置与主业无关资 产从而优化资产结构,优化产业布局,将部分子公司或控股公司股份进行转让,降 低控股比例或不控股,从而获取更多资金与资源聚焦公司核心主业,发展核心业务, 持续提升公司价值,同时降低公司的资金压力、融资成本。

部分国资背景中药企业通过收购等方式扩大主业资产规模,将主业做大做强, 不断优化自身资产结构。为优化产业布局和拓宽公司主营业务,部分企业将与主业 相关的资产收购,不断进一步拓宽投资并购渠道,更有效发掘与公司战略发展相匹 配的优质项目,使得公司的整体资产运作水平提升,提高资金使用效益。通过整合 双方产品及资源优势,可进一步丰富公司的产品线、扩展产业链布局,实现良好的 协同效应,同时还可以通过收购主业相关资产减少同业竞争,减少相关联的交易。

部分国资背景中药企业通过优化公司股权及资本进出管理机制,更加系统地完 善公司治理机制,优化公司的资产结构。以康恩贝为例,康恩贝于 2021 年 7 月 26 日召开康恩贝混改方案发布会,制定了混改相关配套制度 52 个,进一步完善了公司 治理机制,强调分级分权管理,将投资项目与股权处置分别按照层级分类进行审批, 寄予了管理层更多的审批权力,优化了公司的资产结构,完善资本进出机制。

3、 看好中药国企在资产结构、管理、营销的持续优化下提速 增长

我们看好深化国企改革带来的以中药板块为主的主题性投资机会,看好中药国 企在资产结构、管理、营销的持续优化下提速增长。从政策面来看,国企改革为国 家发展重点,进一步国有经济布局优化、结构调整和战略性重组,调整盘活存量资 产,优化增量资本配置,完善国有资本优化配置机制已然成为新的目标。国家对于 国企的经济战略结构布局正稳步推进,不断地优化与完善。中药行业持续受政策支 持,中药国企具有可观的发展空间。从业绩面来看,中药国企收入利润增速总体平 缓稳定,费用端具备优化空间,国资中药企业对于渠道、员工激励等方面仍有优化 空间。我们看好重视渠道开拓、管理优化的国资中药企业未来业绩有望快速增长, 利润率有望提升。从基本面来看,中药国企拥有的“中华老字号”称号是极为优质 的资产,多年积累的行业经验和优秀品质赢得了众多消费者的信任和口碑,拥有中 华老字号的中药国企充分具备快速发展的潜力。

3.1、 中央国资中药企业

3.1.1、 华润三九:强化创新转型深化质量管理体系,核心业务向自我诊疗全领域拓 展

华润三九主要从事医药产品的研发、生产、销售及相关健康服务,主营核心业 务定位于 CHC 健康消费品和 RX 处方药领域。 “999 感冒灵”、“999 皮炎平”、“三 九胃泰”、“999 小儿感冒”、“999 抗病毒口服液”、“好娃娃产品”、“气滞胃痛颗粒”、 “天和骨通贴膏”、“澳诺葡萄糖酸钙锌口服溶液”等在相关品类内具领先地位。参 附注射液、理洫王牌血塞通软胶囊等多个中药处方药品种,在中药处方药行业享有 较高声誉。 公司收入、利润增长稳健。收入端来看,2018-2022 年公司营业收入由 134.28 亿元增长至 180.79 亿元,CAGR 7.72%。利润端来看,2018-2022 年公司归母净利润 由 14.32 亿元增长至 24.49 亿元,CAGR 14.36%。

华润三九具有强大的核心竞争优势。品牌优势上,公司在“999”主品牌的基础 上,陆续发展“天和”、“顺峰”、“澳诺”、“康妇特”等深受消费者认可的药品品牌; 产品优势上,CHC 健康消费品业务覆盖了感冒、皮肤等近 10 个品类,处方药业务 覆盖了抗肿瘤、心脑血管等治疗领域;渠道终端优势上,CHC 业务方面与全国最优 质的经销商和连锁终端广泛深入合作,覆盖全国超过 40 万家药店,处方药方面, 已覆盖全国数千家等级医院,数万家基层医疗机构;智能制造优势上,公司深蓝(智 能制造)实验室运用 5G、区块链、数字孪生、云计算、AI 智能生产设备等技术升级 传统药品制造体系,加快数字化转型及中药现代化进程。 2022 年华润三九在品牌、创新与并购重组上进行改善与优化,公司拥有较好的 发展提升潜力。2022 年公司围绕战略方向,持续加强创新研发,完善创新体系和机 制建设,提升创新转型能力,2022 年研发投入 7.36 亿元,新品研发投入占比显著提 升;品牌建设方面,持续构建品牌影响力,提升品牌市场份额,巩固品牌领导地位; 公司公告收购昆药 28%股份的重大资产重组预案。

3.1.2、 中国中药:立足全产业链优势,把握中药颗粒试点开放机遇,积极应对中成 药集采政策变化

公司拥有完善的产业链,集科研、制造、销售为一体,拥有 800 多个成药品规, 700 多个单味中药配方颗粒品种,400 多个经典复方浓缩颗粒(专供出口),主要业 务涵盖中药材种采、中药饮片、配方颗粒、中成药、中医药大健康等相关领域。公 司拥有“仙灵骨葆胶囊”“颈舒颗粒”“风湿骨痛胶囊”“七厘胶囊”“润燥止痒胶囊” “枣仁安神胶囊”“玉屏风颗粒”“鼻炎康片”“金叶败毒颗粒”“鳖甲煎丸”10 大全 国独家基本药物。 公司收入、利润略有波动,整体增长稳健。收入端来看,2018-2022 年公司营业 收入由 112.95 亿元增长至 143.15 亿元,CAGR 6.1%。利润端来看,2018-2022 年公 司净利润由 14.39 亿元降低至 7.64 亿元,CAGR -14.64%。

中国中药在中医药大健康全产业链布局已形成领先行业的优势。生产规模优势: 2022 年集团共建 GACP 中药材基地 226 个,共涉及 91 个中药材品种,种植面积达 到 25 万亩。配方颗粒行业领先优势:据中国医药工业信息中心数据我国 2020 年中 药配方颗粒市场总额为人民币 190 亿元,公司当年占市场份额超 52%,位列第一。 2022 年公司完成国家标准品种上市备案 199 个,省级标准品种上市备案 281 个,上 市备案数量处于行业第一名。渠道终端覆盖优势:2022 年公司 35 家共享中药·智能 配送中心系统稳定运行,各终端接入数量持续增长。饮片业务新开发各类型医疗终 端客户超 1,500 家。 中国中药在业务板块与产业链、创新研发、管理体系上进行了优化与改善,公 司拥有较好的发展潜力。公司优化业务板块协调效应,挥发中药大健康全产业链优 势,严格把控源头资源,强化中药材种植及经营;公司坚持科技创新驱动,培育发 展强劲力量,科研团队及平台建设不断强化,中药配方颗粒国标、省标研究保持领 先;持续深化系统化管理,切实增强战略执行能力,优化了人力资源体系,激发人 才创新创造能力。

3.1.3、 太极集团:聚焦工业主品优化商业布局,推进现代中药智造打造区域商业领 军企业

太极集团主要从事中、西成药的生产和销售,拥有医药工业、医药商业、药材 种植等完整的医药产业链。公司产品以消化系统及代谢药物(香正气口服液、太罗 为代表)、呼吸系统药物(急支糖浆、鼻窦炎口服液为代表)、心脑血管药物(通天 口服液、丹参口服液为代表)、抗感染药物(益保世灵为代表)、神经系统药物(盐 酸吗啡缓释片、洛芬待因缓释片为代表)、抗肿瘤药物(小金片、盐酸格拉司琼注射 液为代表)、大健康产品(天胶、补肾益寿胶囊为代表)为重点治疗领域。 公司收入、利润增长稳健。收入端来看,2018-2022 年公司营业收入由 106.89 亿元增长至 140.51 亿元,CAGR 7.08%。利润端来看,2018-2022 年公司归母净利润 由 0.7 亿元增长至 3.5 亿元,CAGR 49.53%。公司利润端波动较大主要是原本管理较 粗放,2020 年国药集团入主,对于产品、渠道等进行多方面改革,业绩逐渐向好。 2021 年公司归母净利润下降主要是 2020 年公司利润主要为转让成都新衡生房地产 开发有限公司 95%的股权获得收益 4 亿元,2021 年度公司无重大资产转让收益。

公司拥有完整的产业链,公司以中西成药制造为核心业务,拥有医药工业、医 药商业、药材种植、科研等完整的医药产业链。截止 2022 年拥有 13 家制药厂、20 多家医药商业公司;公司拥有强大的品牌、产品优势,“太极”(TAIJI)为中国首批驰 名商标,OTC 品牌药企第一名;“桐君阁”为百年老字号,桐君阁传统丸剂制作技 艺已进入国家“非物质文化遗产”保护名录。公司拥有中西药品种批文 1242 个,其 中化药品种批文 552 个,中药品种批文 690 个,全国独家生产品种 86 个、获得国家 专利 278 项、驰名商标 2 项;科研技术优势,近 20 年来,公司科研成果丰硕,成功 研发新药 40 余个、获国家新药证书 30 余个、生产批件 70 余个、临床批件 20 余个; 营销管理优势,公司具有中国医药市场一流的员工队伍、一流的管理队伍。 太极集团在医药工业、医药商业、中药与科技创新上进行了优化改善,公司具 有较好的发展提升潜力。公司医药工业聚焦主品,改革创新,跨越发展,找准营销 增长赛道,建立品牌营销标杆,销售突破性增长,2022 年医药工业实现销售收入 87.85 亿元;医药商业优化布局,改革初见成效,公司优化业务布局,加强品种运营, 大力拓展终端,降本节费增效,医药商业实现销售收入 80.06 亿元;聚焦中药,加强源头把控,布局全产业链发展,公司加强药材基地建设,提升中药材资源掌控力, 强化全程溯源,数字化赋能品质中药;公司加强科技创新,补齐科创短板,聚焦六 大治疗领域,加速在研项目进度,创新科研平台建设,促进产学研融合。

3.1.4、 昆药集团:围绕研发创新与平台建设,聚焦打造慢病管理与精品国药核心平 台

昆药集团传承国药精髓,打造了一批以参苓健脾胃颗粒、舒肝颗粒等为代表的 精品国药,逐渐形成慢病管理、健康消费、海外国际、美丽健康四大核心业务格局, 业务聚焦医药制造工业、医药流通和国际合作、健康产业。昆药血塞通系列产品在 品牌建设及传播上拥有突出影响力,以参苓健脾胃颗粒、舒肝颗粒、香砂平胃颗粒、 清肺化痰丸、口咽清丸等为代表的传统精品国药持续发力,让昆药品牌理念持续深 入。 公司收入、利润增长稳健。收入端来看,2018-2022 年公司营业收入由 71.02 亿 元增长至 82.82 亿元,CAGR 3.92%。利润端来看,2018-2022 年公司归母净利润由 3.36 亿元增长至 3.83 亿元,CAGR 3.33%。

公司产品集群优势明显,聚焦心脑血管、骨风肾(骨科、风湿免疫、肾科)等 核心领域,持续打造优势黄金单品,2022 年公司拥有年销售过亿元的品种 10 个; 营销渠道优势,公司持续创新营销模式,已建成与现有丰富产品线相匹配的国内外 营销网络和营销队伍,公司的销售网络已覆盖全国,并在全国各大中城市建立了自 己的销售队伍;品牌优势,昆药集团“三七创新科技引领者”和“昆中药 1381”两 大品牌已为市场广泛认可,并形成自身品牌效应,品牌竞争壁垒不断加深;研发创 新优势,经过多年积累,公司已建立了一支拥有较高影响力的高水平药物研发带头 人团队,为创新药物的研发提供源源不竭的人才动力。 昆药集团在药品平台、健康与海外板块、研发创新领