上周国际市场风云变幻,美国债务上限谈判进入关键阶段,日本股市迎来重要里程碑。

市场方面,美股企稳反弹,道指周涨0.38%,纳指周涨3.04%,标普500指数周涨1.65%。欧洲三大股指全线上扬,英国富时100指数周涨0.03%,德国DAX 30指数周涨2.27%,法国CAC 40指数周涨1.04%。

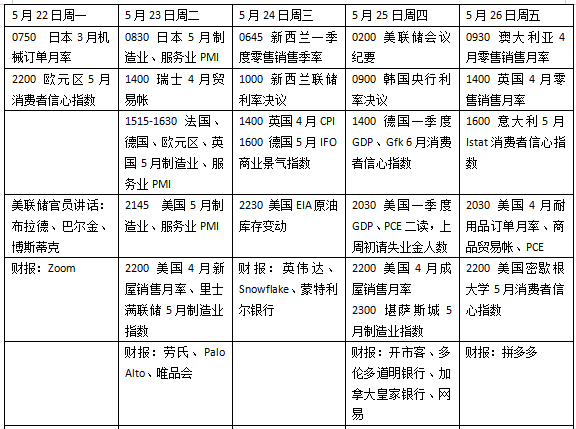

本周看点颇多,外界继续聚焦美国国会谈判进展。同时,美国4月个人消费支出物价指数(PCE)或影响美联储政策预期,市场也将关注5月会议纪要中有关未来加息路径讨论的细节。欧美主要经济体将发布5月PMI,关注复苏持续性。多国央行公布利率决议,新西兰联储料连续第12次加息,南非预计也将上调利率,韩国、印尼、土耳其或按兵不动。

美国债务上限谈判待突破

美国债务上限谈判一波三折,原本明朗的局势一度因分歧导致中断。一位白宫官员向媒体透露:“两党在预算问题上确实存在分歧,谈判将很困难。团队正在努力寻求一个合理的两党解决方案,该方案可以在参众两院获得通过。”

上周早些时候,美国总统拜登和众议院议长麦卡锡商定指定代表计划在七国集团会议期间谈判达成协议。麦卡锡称,他认为未来一周可以在众议院提出提高借贷限额的最终法案,已经“看到道路”。接下来,双方在这一问题上的角力将继续成为外界关注的焦点。

美联储将公布会议纪要,有关结束加息周期讨论的细节为市场关注。多位美联储官员将发表讲话,包括博斯蒂克、巴尔金、洛根和布拉德,目前内部在是否暂停紧缩周期问题上存在不小分歧。

数据方面,最大看点无疑是4月PCE,作为美联储看重的物价指标之一,反通胀进程是决定政策方向的参考因素。机构预测,不考虑能源和食品的核心PCE有望重启降温,同比增速或放缓至4.4%。此外,4月个人支出月率、耐用品订单月率、新屋/成屋销售月率,5月制造业、服务业PMI等指标也是外界评估经济现状的依据。

财报季临近尾声,本周值得关注的企业包括英伟达、Zoom、Snowflake、零售商开市客、劳氏,中概股拼多多、唯品会、网易等也将披露业绩。

原油与黄金

国际油价结束周线四连阴,投资者继续关注美国债务上限谈判以及其他主要市场的需求前景。WTI原油近月合约周涨2.16%,报71.15美元/桶,布伦特原油近月合约周涨1.90%,报75.58美元/桶。

Exinity Group首席市场分析师谭(Han Tan)表示:“由于对美国避免违约的乐观情绪,油价有所上升。但多头仍有很多工作要做,以将油价恢复到每桶80美元的水平,现在市场仍受到需求方持续担忧的拖累,在能够平息围绕即将到来的衰退焦虑之前,石油上行空间可能会相对有限。”

受美元走强等因素打压,国际金价上周一度跌至近七周来最低水平。纽约商品交易所6月交割的COMEX黄金期货合约周跌1.78%,报1981.60美元/盎司。

Insignia Consultants研究总监卡纳尼(Chintan Karnani)表示,随着黄金跌破2000美元,空头有卷土重来之势,美元指数突破50日移动平均线加剧了抛售。“黄金是否在短期内继续下跌,取决于美元指数的走势、6月初美国非农就业人数以及黄金的实物和投资需求。”他说。

英国通胀或大幅回落?

欧盟统计局数据显示,欧元区4月CPI终值同比增长7%,与初值持平,核心CPI同比增长5.6%,预期5.6%。

本周包括欧央行行长拉加德在内的多位欧洲央行管委将发表讲话。随着通胀数据逐步降温,欧元区紧缩周期仍存在很大的不确定性。利率期货市场显示,市场预计接下来欧央行最多还有两次加息的空间。

数据方面,欧元区、德国和法国制造业和服务业PMI将在未来一周陆续公布,预计有望继续维持扩张态势,其中服务业将掩盖制造业的低迷。作为欧洲经济火车头,德国4月Ifo商业景气指数和一季度GDP数据将引发关注。

英国4月CPI数据对于6月是否加息至关重要。英国央行首席经济学家皮尔上周表示,存在因“第二轮效应”导致通胀持续高于目标的风险,要在利率政策上寻找到平衡点是一大挑战。近几个月来,英国物价压力持续高企,与欧盟和美国不同的是,CPI数据并没有完全反映出能源价格下跌,最新数据有望改变这一点,预计整体CPI将大幅下降两个百分点至8%左右,而核心价格预计将稳定在6.2%。

英国央行行长贝利周三将发表讲话,或为当天通胀数据做出回应,未来的加息路径有望更加明朗化。经历了3月的低迷之后,市场预期消费者支出将企稳反弹,周五将公布的4月零售销售回暖有望支持经济复苏的前景。

本周看点