钠电池的产业化已经渐行渐近。

钠离子电池,相对于锂电池而言,成本更低,更不容易上游原材料价格大幅波动的影响。就在最近宁德时代,已经发布了第一代钠离子电池落地,并宣布将在2023年产业化。

今天就来看看钠电池板块中的四家代表公司,究竟谁的含金量更高。

本文将通过公司的行业优势亮点,以及公司最新年报经营关键数据,来对公司的含金量进行综合对比评估。

天赐材料,主营精细化工新材料的研发、生产和销售。

优势:公司拥有行业内领先的液体六氟磷酸锂工艺技术,单位产能投资成本及生产成本均显著低于行业平均水平,获得了国际各大客 户及投资者的高度认可。

亮点:目前,公司已经储备了六氟磷酸钠相关添加剂的合成工艺,并进入大试阶段。随着钠离子电池需求的进一步释放,公司可以加快自产钠盐和电解液解决方案的规模化生产。

当升科技,主营钴酸锂、多元材料及锰酸锂等。

优势:公司在高镍、超高镍、中镍高电压、四元材料等领域已形成了完整的产品布局,同时满足欧、美、韩、日和国内高端客户的使用要求,持续筑牢了公司的行业领先地位。

亮点:公司推出了新一代钠电正极材料,已完成工艺定型配合国内大客户开发顺利,产品性能指标行业领先,随着钠离子电池的应用场景成熟将逐步形成商业化应用。

多氟多,主营高性能氟化盐产品。

优势:在优势产品六氟磷酸锂方面,公司每万吨投资额已从最初的40亿元降至目前1.8亿元水平,目标新一代产线可降至1亿元。成本优势显著。

亮点:在钠电池领域,早在2017年,公司就已开始布局六氟磷酸钠,目前公司已突破技术瓶颈,关键材料生产成本可显著低于行业平均水平。

格林美,主营回收、利用废弃钴镍资源,生产、销售超细钴镍粉体材料等产品。

优势:公司作为全球动力电池用三元前驱体制造的龙头企业,已全面导入全球知名电池厂家的供应链,目前已经掌握未来战略订单150万吨以上。

亮点:公司目前已经具备万吨级钠离子电池前驱体材料以及钠离子电池正极材料产能,并将有进一步钠离子电池材料产业规划。

接下来,通过公司最新年报经营关键数据,来对公司的含金量进行进一步的梳理,

(注:由于目前格林美还未发布2022年年报,因此暂采用2022年3季度数据。)

先看第一个年报经营关键数据,

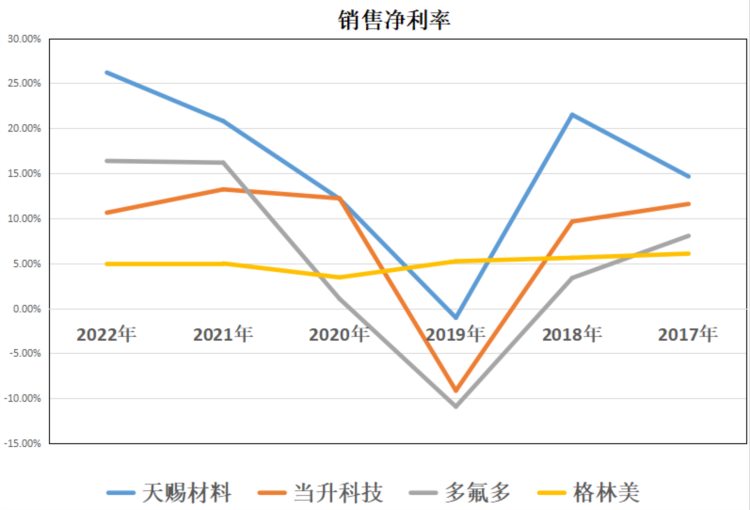

销售净利率,评估公司产品利润空间,数值越高,含金量越高。

截止2022年年报,

销售净利率排名第一,天赐材料,

第二,多氟多,

第三,当升科技,

第四,格林美。

上述四家公司中,仅格林美过去五年销售净利率,都为正,其他三家公司在2019年净利率均出现了不同程度的下降。

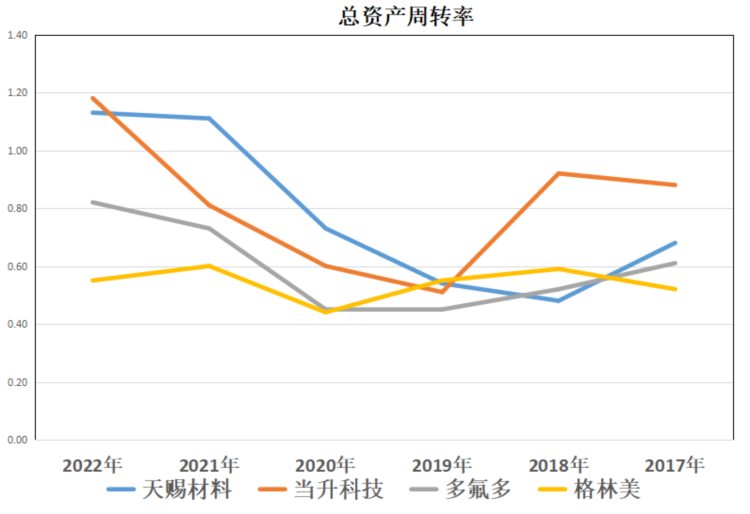

再看总资产周转率,评估公司资产运转效率,数值越高,含金量越高,

截止2022年年报,

总资产周转率排名第一,当升科技,

第二,天赐材料,

第三,多氟多,

第四,格林美。

其中,当升科技,在过去五年里,总资产周转率提升幅度是最大的,资产运转效率明显提升。

权益乘数,评估公司资产负债率情况,数值越高,负债率越高,以负债拉动收益的程度就越高。

截止2022年年报,

权益乘数排名第一,多氟多,

第二,格林美,

第三,天赐材料,

第四,当升科技。

其中,格林美是在过去五年,唯一一家负债率下降公司。而天赐材料在过去五年里负债率上升幅度最大。

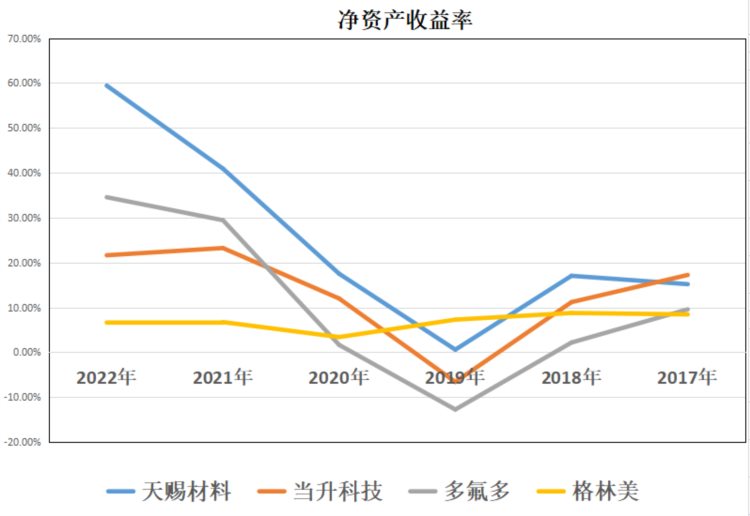

最后,结合公司含金量核心指标,净资产收益率,来对公司的含金量进行综合对比评估,

净资产收益率排名第一,天赐材料,公司权益乘数也就是资产负债率排名第三,总资产周转率排名第二,销售净利率排名第一。

天赐材料,不仅拥有最高的产品利润空间,且资产运转效率也仅略低于当升科技。且,公司负债程度也相对较低。

收益率排名第二,多氟多,公司权益乘数第一,总资产周转率第三,销售净利率第二。

多氟多,产品利润空间,仅次于天赐材料,不足之处在资产运转效率相对较低。另外,公司以负债拉动收益率的程度是最高的。

收益率排名第三,当升科技,公司权益乘数第四,总资产周转率第一,销售净利率第三。

当升科技,拥有这四家公司中最高的资产运转效率,不足之处在于产品利润空间相对较低。另外,公司以负债拉动收益的程度是最小的。

收益率排名第四,格林美,公司权益乘数第第二,总资产周转率第四,销售净利率第四。

格林美,公司的周转率和销售净利率在过去五年均没有太大波动,是四家公司中,唯一连续五年净利率为正公司,不足之处在于弹性较小。

大家更看好钠电池中的哪家公司,欢迎在下方留言讨论!