(报告出品方/作者:华泰证券,熊承慧、冯源、张正芳)

总览:关注猪周期磨底,布局新技术红利

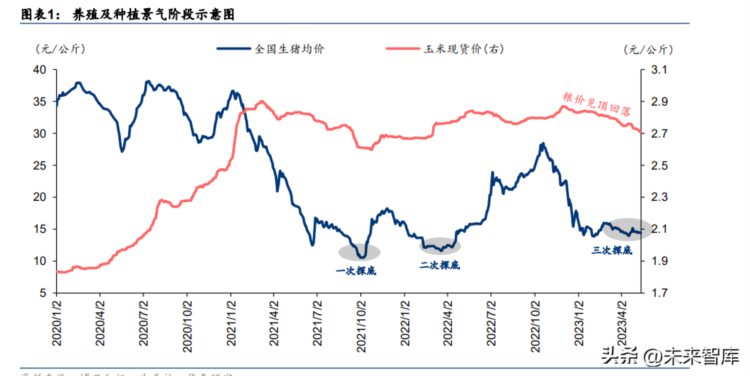

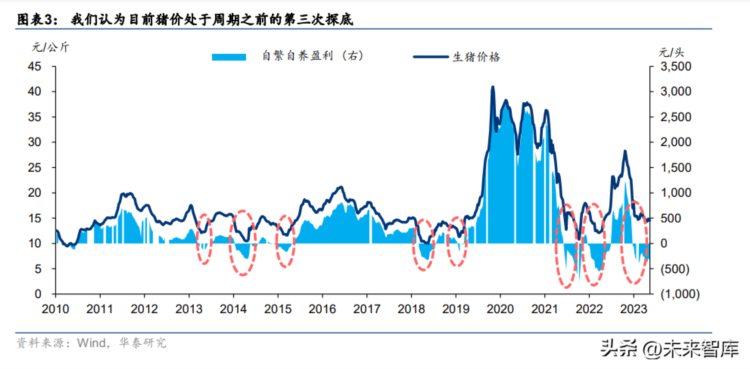

周期视角而言,猪价磨底何时结束或是农业板块投资的核心关注点。粮价方面,受天气好 转、油价回落等因素的影响,我们判断大豆和玉米价格或已于 2022 年 9 月和 12 月见顶、 目前处于周期下行通道,种植产业链中游及上游的景气或逐步回落,而种植链下游乃至于 养殖链则有望相应受益于成本改善。其中,以历史经验来看,种子行业的景气或滞后于粮 价顶点 2~3 年才进入低速增长期或下滑期。猪价方面,自 2020 年 2 月上轮猪周期见顶以 来,猪价经历了 2021 年 6~10 月、2021 年 12 月~2022 年 6 月、2022 年 12 月至今的三次 探底期。其中,猪价在 2022 年 6 月至 10 月出现一波快速上涨期,猪价一度上涨至 28.32 元/公斤的高位,但持续时间较短,养殖端仅出现季度量级的盈利期。2023 年 1 月以来,低 价刺激能繁母猪存栏再度去化。以历史经验来看,探底期结束后,猪价才会进入周期上行 的主升浪、养殖端有望迎来年度量级的持续盈利期。

转基因玉米和非洲猪瘟疫苗有望为农业板块投资带来成长性机会。种业方面,生物育种技 术储备多年,应时而发,我们预计 2024 年将是玉米和大豆在中国的生物育种产业化元年, 预计品种审定号的下发或为商业化“信号弹”。这将会强化国内种业的涨价趋势,带动中国 种业市场规模新一轮的高增长。动保方面,兰研所、中科院的非瘟亚单位疫苗已于 4 月提 交兽药应急评价申请,或有望最快于 2023 年底实现生产销售。非瘟疫苗一旦获批生产,猪 苗市场有望迎来明显扩容,我们测算中性情景下非瘟疫苗市场空间或可达 105 亿元。

生猪养殖板块:猪价三次探底,期待周期上行

回顾历史猪周期,猪价上涨主升浪启动前普遍出现两至三次探底、探底期间生猪养殖行业 出现月度级别的亏损。我们认为目前正处于猪价的第三次探底期。低价刺激产能继续去化 的逻辑不断加强、并在能繁母猪存栏的逐月下降中得到验证,而 2021~2022 年两年时间内 行业资产负债表修复程度并不高,现金流偏紧可能加剧产能去化的速度和幅度。从企业层 面看,上市公司成本分化加剧,龙头企业如牧原股份、温氏股份的优势依然明显。

猪价三次探底,Q2 或延续低迷

低位震荡,低于行业成本线。根据 Wind,2022 年 10 月中下旬以来,全国生猪均价持续回 落,总跌幅超 40%,行业陷入普遍亏损,我们认为主要原因是供需错配。本轮猪价下跌可 大致分为两个阶段:1)第一阶段:22 年 10 月中下旬至 22 年 12 月底。2 个月左右的时间 内猪价从 28.5 元/公斤下滑至 15-16 元/公斤左右,在这段时间,由于疫情扰动,需求低迷 等因素影响,叠加前期压栏肥猪大批量出栏,猪价快速下跌。2)第二阶段:23 年 1 月至 今,猪价维持在 15 元/公斤左右低位震荡。目前猪价已经跌破成本线,行业陷入普遍亏损, 全国自繁自养、外购仔猪养殖均陷入亏损。

回顾历史猪周期,上涨主升浪前普遍出现 2 至 3 次猪价探底。我们回顾 2014 年见底的那 轮周期,猪价上涨的主升浪在 2015 年 Q2 之后,在此之前出现了三次猪价的 V 字型探底, 第一次探底与第三次探底的间隔时间约为两年。2018 年见底的上轮周期,猪价上涨的主升 浪在 2019 年 Q2 之后,在此之前出现了两次猪价的 V 字型探底,第一次探底与第二次探底 的间隔时间接近一年。目前周期的主升浪还未到来,但猪价的三次探底均已经出现,第三 次探底与第一次探底的时间间隔大约为一年半左右。

Q2 需求淡季,叠加出栏量较高,预计猪价难有起色。一般而言,Q2 为猪肉消费的传统淡 季,从 2010 年以来每个月份平均猪价来看,3-6 月四个月的平均猪价为全年最低的四个月。 而从去年 Q3 的能繁母猪存栏量来看,22Q3 能繁母猪产能处于较高水平。考虑到能繁母猪 配种到商品猪出栏的产能传导周期约 10~11 个月,我们预计 23Q2 出栏量仍然偏高、猪肉 供给或相对充足。因此,我们认为 Q2 猪价可能继续维持低迷。

关注产能去化,布局盈利反转

母猪存栏短暂修复后再度去化。从农业部数据看,2021 年 7 月到 2022 年 4 月为全国能繁 母猪存栏的去化周期,期间能繁母猪存栏累计降幅约 8.5%、持续时间约 11 个月;而 2022 年 5 月到 2022 年 12 月为全国能繁母猪存栏的恢复周期,期间能繁母猪存栏累计增幅约 5.1%、持续时间约 8 个月。从绝对值的数据上讲,能繁母猪存栏恢复的幅度小于去化幅度, 而从时间角度看,8 个月的恢复周期也短于 10 月的去化周期。因此我们认为,2022 年 5 月以来的母猪存栏修复尚不充分。而从农业部数据来看,2023 年 1 月起,能繁母猪存栏出 现再度去化,截至 4 月已累计去化约 2.5%。我们认为,全国能繁母猪存栏去化的主要驱动 力来自于:

1) 持续的养殖亏损抑制母猪补栏积极性、刺激母猪加速淘汰。从淘汰母猪的数据看,2022 年 11 月至 2023 年 3 月,母猪淘汰量明显升高,我们认为主要有两方面原因,①猪价 低迷,养殖户盈利较差,主动淘汰低效母猪;②春节前后北方部分省份可能发生生猪疫 情,造成产能有所去化。虽然我们认为生猪疫情影响相比 2019-2021 年较小,但对低 价环境下养殖户的心态可能造成刺激。而从母猪价格来看,2022 年 11 月起二元母猪售 价明显回落、目前处于历史偏低水平。

2)从上市公司资产负债表修复不足的情况来看,行业现金流或明显承压。从资产负债率看, 14 家上市猪企的资产负债率在 22Q3~22Q4 经历了连续两个季度的下降之后,在 23Q1 重 新上升至 66%、环比提升 2.2pct,或表示上市公司资产负债表修复程度较差。从固定资产 的投建角度看,21Q3 以来 14 家上市猪企的在建工程呈现明显的下滑趋势,侧面说明上市 公司现金流紧张,大力扩产的难度较大。我们相应判断生猪养殖行业的现金流或明显承压。 考虑到 Q2 猪价或延续低迷、行业的亏损仍将持续,我们预计能繁母猪存栏的去化仍将持续、 甚至可能因为现金流的进一步恶化而加速,从而对 2024 年的猪价及盈利反转形成支撑。

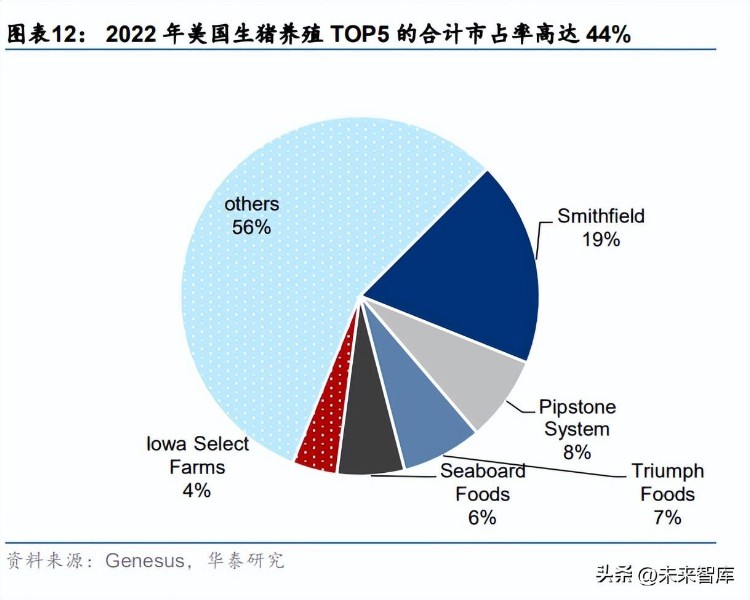

规模化进程推进,上市猪企出栏量快速增长。在环保政策趋严、生猪疫情防控压力加剧、 劳动力资源趋紧等因素的影响下,我国的生猪养殖行业自 2014 年左右进入规模化快速提升 的阶段。2022 年,14 家生猪养殖上市公司的合计出栏量达到 1.29 亿头,同比增长 30%、 较 2014 年扩张近 6 倍,合计市占率提升至 18.4%、较 2014 年提升 15.9pct。在这 8 年的 时间里,多家养殖公司实现了 10 倍以上的规模扩张、数家企业完成了由 0 到 1 介入养殖行 业的突破。参考海外的养殖规模化情况(美国 Smithfield 单家公司的市占率高达 19%、TOP5 的合计市占率高达 44%),我们预计国内生猪养殖行业的规模化程度仍有提升的空间。

猪企成本分化加剧,布局“真成长”。我们认为,在非瘟疫情带动的投资热情退潮后,生猪 养殖行业的规模化进程或从 2021 年至 2022 年的高速提升期回归稳健扩张期。而出栏量的 持续提升与成长性的兑现由很多因素综合决定。成本过高的企业在周期高点难以充分兑现 盈利并积累现金流、却容易在周期低点更快地损失现金流,从而导致没有足够的资金支撑 未来成长性的兑现。同时,从个别猪企退市、ST 的历史经验来看,规模扩张实际上是一把 双刃剑,甚至可能会导致成本控制不佳的猪企被迫收缩产能、淘汰出局。因此,我们认为, 对于生猪养殖板块的选股投资不能仅以出栏量增速为筛选指标,仍需结合养殖成本及资金 风险进行综合考量。2022 年,生猪养殖上市公司逐步消化扩张成本、提升管理效率,11 家 上市猪企实现了生产成本的稳步下降。而 23Q1,生猪疫情扰动对生产管理的挑战性加大, 仅有牧原股份、温氏股份、*ST 正邦、大北农、天康生物 5 家上市猪企实现成本下降,猪 企间的成本分化再度加剧。同时,从过往数轮周期的经验来看,牧原股份和温氏股份等龙 头猪企凭借管理优势在饲料、人力和仔猪等方面构建的成本壁垒是其他猪企难以短期赶超 的。

白鸡养殖:盈利增长可期,关注产业链延伸

4 月以来白鸡产业链价格短暂回落。2022 年底至 2023 年 4 月上旬,在新冠疫情感染高峰 期、白鸡季节性停苗期双双结束后,受屠宰工人到岗率恢复、22Q4 部分父母代种鸡提前换 羽导致 23Q1 供给减少等因素拉动,白鸡产业链价格明显上涨。4 月以来,商品代鸡苗价格 快速下跌、毛鸡和鸡肉均价亦有所回调。截至 5 月 12 日,父母代种鸡养殖、毛鸡养殖、毛 鸡屠宰环节均陷于亏损状态。我们分析,白鸡产业链价格的短暂回落主要系 21H2~22Q1 祖代更新量高位叠加 22Q4 换羽种鸡恢复生产导致供给增加、同时鸡肉消费处于淡季带来。

23H2 供需或改善,白鸡产业链盈利有望增厚。22H2,受益于猪价上涨带来的冻肉端消费 替代,白羽鸡鸡肉价格加速上涨,带动白鸡养殖屠宰企业实现盈利增厚;白羽鸡鸡苗销售 企业的亏损幅度也因养殖户补栏积极性提升带动鸡苗价格修复而有所缩小。考虑到 23H2 白羽鸡供给或明显减少、鸡肉消费或持续恢复,我们预计 23H2 白鸡养殖屠宰企业盈利有望 进一步增厚,鸡苗企业有望扭亏为盈。1)供给方面。受美国航班减少、海外禽流感疫情等 影响,2022 年国内白鸡祖代更新量不足 100 万套、同比减少 23%。相对应地,在产祖代种 鸡存栏自 2022 年 10 月开始去化,截至 5 月 7 日,累计去化幅度约 21%;在产父母代种鸡 存栏亦从 2023 年 4 月中旬开始逐步去化,3 周左右去化幅度约 3.1%。考虑到在产祖代种 鸡存栏传导至商品代鸡苗需要约 39 周、传导至商品代出栏需要约 45 周,23H2 白羽鸡鸡苗 和白羽肉鸡出栏或出现明显减少。2)需求方面。下半年通常为肉类消费旺季,同时,2023 年餐饮、团膳消费有望持续恢复,预计 23H2 鸡肉消费同比增加。

美洲 HPAI 仍有发生,关注禽肉进口。随着天气转暖,禽流感疫情感染高峰期已过,但美洲 高致病性禽流感疫情(HPAI)仍有发生。我国禽肉进口主要来源国巴西于 5 月 15 日报告 在野生鸟类中首次检出了高致病性禽流感病毒。虽然巴西鸡肉出口组织称,野生鸟类中发 现的禽流感病毒感染不影响巴西生产的家禽和蛋类产品的食用安全,巴西的鸡肉出口也暂 不会受到影响。但是,考虑到 6~8 月为南美地区的冬季,禽流感相应更易传播,我们认为 仍需持续关注巴西 HPAI 传播及 6~8 月南美 HPAI 发生情况。如果南美 HPAI 疫情扩散以至 于影响巴西对中国的鸡肉出口量,则国内的白羽鸡肉供应量或进一步收缩、从而支撑白羽 鸡涨价的弹性。

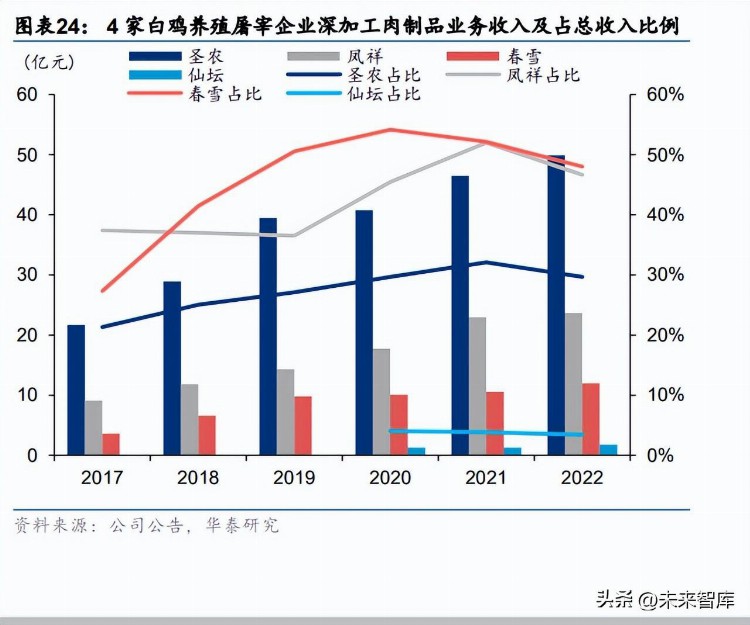

食品深加工大势所趋,关注产业链延伸。2 月 13 日,《中共中央 国务院关于做好 2023 年全面推进乡村振兴重点工作的意见》发布,要求“提升净菜、中央厨房等产业标准化 和规范化水平。培育发展预制菜产业。”在餐饮企业人工及店面租金上涨压力大、餐饮 连锁化持续推进、外卖市场迅速发展背景下,餐饮企业对于降本增效、食材标准化等方 面的需求日趋强烈。同时,我国家庭结构日渐小型化、宅家文化和懒人经济的不断发展, 也催生了居民对于预制菜的需求。B 端、C 端共同催化下,食品深加工乃大势所趋。而 鸡肉由于已有较为成熟稳定的供应链、且具备易于加工和标准化等特点,备受连锁餐饮 的青睐。顺应大势,白鸡行业近几年出现了明显的产业链延伸趋势,由屠宰加工生肉向 深加工调理品/熟食延伸。除成立以来就开展肉制品深加工的凤祥股份和春雪食品外, 圣农发展、仙坛股份、民和股份等亦陆续开展食品深加工业务。2022 年,圣农发展、 凤祥股份、春雪食品、仙坛股份 4 家企业合计的深加工肉制品销量和收入分别同比增 长了 5.69%和 7.45%。

饲料:畜禽料景气或修复,关注龙头市占率提升

畜禽饲料销量增速有望修复,水产料景气或承压。1)畜禽饲料:饲料是传统的后周期板块。 在上一轮周期,2020 年 2 月生猪月度均价见顶,4 个月后猪料销量的同比增速转正,2021 年 1-2 月猪料的同比增速见顶。而在 2012 年和 2017 年,猪料销量的同比增速见顶分别 滞后猪价见顶 5 个月和 9 个月。即猪料的景气约滞后猪价 3~4 个季度的时间,且滞后期 有逐轮周期拉长的趋势。考虑到 2022 年 10 月猪价一度上涨至 28.3 元/公斤的历史较高 位置,我们预计猪料销量的同比增速或在 2023 年整体维持向上趋势。另外,22Q2 新冠疫 情对饲料运输及需求的影响或为 23Q2 奠定低基数效应,或加码 23Q2 畜禽饲料销量增长的 可预见性。2)水产料:国内鱼虾价格自 2020 年起进入周期上行期,带动全国水产料产量 在 2021 年和 2022 年连续两年实现较高增速(分别为 8.0%和 10.2%)。2023 年开年以来, 普水鱼价格回落至低位,特种水产品(虾、高档鱼等)价格仍维持相对高位、但亦有回落。 考虑到普水料是水产料的主要构成项、春节及五一的消费恢复对虾价形成一定支撑却未对 大多数鱼价形成强带动作用,我们预计 2023 年水产料行业景气或整体承压、其中特水料表 现或具备一定的相对优势。

增产预期叠加下游养殖盈利不佳,玉米价格或逐步下行。国际及中国的玉米价格自 2020 年 起持续上行,最高时现货价格分别涨至 9.15 美元/蒲式耳、3008 元/吨(2022 年 4 月 18 日、 2022 年 11 月 29 日),较 2020 年的低点分别上涨 161%、57.0%。近期国内外玉米价格均 现明显回落。截至 2023 年 5 月 18 日,国际及中国的玉米现货价格分别为 6.35 美元/蒲式 耳、2745 元/吨(较前期高点分别回落 30.6%、8.75%)。我们预计玉米价格的下行趋势或 持续。具体来说:1)国内产需缺口缩小。产量方面,考虑到 2022 年玉米种植效益提升、 气象条件转好等因素的带动,中国农业农村部预测 2023/24 年度我国玉米产量达 2.82 亿吨, 同比增长 1.9%;需求量方面,下游养殖业盈利不佳或抑制饲料用粮的增长,同时,国内小 麦持续增产导致小麦价格下行、对玉米的饲用替代优势逐步显现,中国农业农村部预计 2023/24 年度玉米消费量同比增加 0.9%至 2.93 亿吨。即,国内玉米的产需缺口或从 2022/23 年度的 1400 万吨收窄至 1100 万吨。2)国际市场供需格局改善。产量方面,考虑到全球 玉米种植面积的增长、南美旱情减弱等因素导致全球玉米单产有望恢复到正常水平,USDA 预测 2023/24 年度全球玉米产量达 12.2 亿吨,同比增长 6.1%。需求量方面,USDA 预测 2023/24 年度全球玉米的饲用消费量、深加工消费量均有一定幅度的增长,国内消费量或同 比提高 3.7%至 12.0 亿吨。由于预期增产量高于预期消费量增幅,USDA 预计 2023/24 年 度全球玉米的期末库销比或同比提高 0.1pct 至 22.4%。供需矛盾的缓解或带动国际玉米价 格继续下行,USDA 预测 2023/24 年度美国农场的玉米平均售价为 189 美元/吨、同比下降 27%。

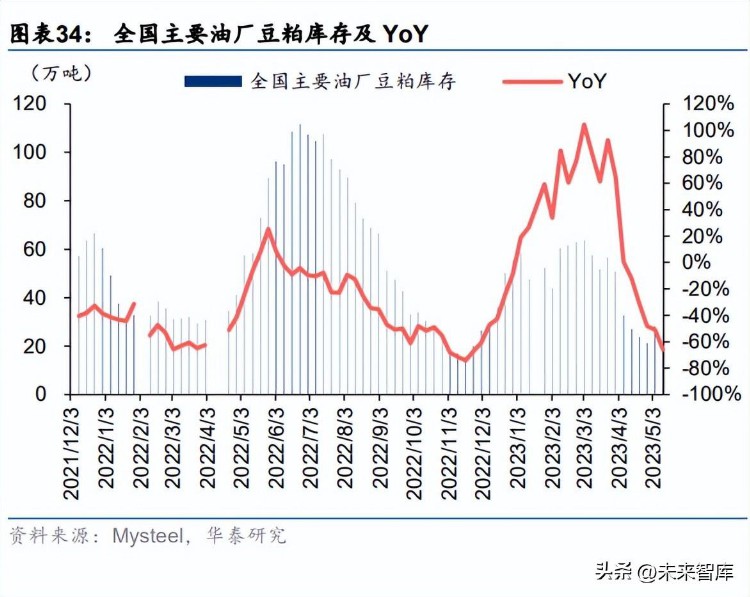

豆粕价格短期获支撑,但中期回落趋势难改。我国的大豆供给量有 82%左右来自于进口, 导致国内的大豆及豆粕价格走势主要跟随国际豆价而变化。我国的大豆进口 CNF 价及豆粕 现货价格自 2020 年起持续快速上涨,在 2022 年 11 月时分别高达 5584 元/吨和 5680 元/ 吨、较 2020 年低点分别上涨 99.6%和 86.8%;之后大豆及豆粕价格均出现明显回落,目前 价格分别约 4114 元/吨和 4460 元/吨、较 2022 年 11 月的高点分别回落 26.3%和 21.5%。 我们预计豆粕价格或将呈现近强远弱的趋势。具体来说:1)短期来看,据过往经验,每年 二季度为大豆到港高峰。而今年 5 月初山东地区大豆海关抽检政策收紧,导致华北地区进 口大豆到港确认周期将延长。与此同时,今年 5 月初华北地区部分油厂陆续停机检修,导 致油厂开工率下降。双重因素驱动下,大豆库存累库速度偏慢、油厂压榨量或将缩减。据 Mysteel 调研数据,2023 年 5 月 6 日至 12 日,全国主要油厂豆粕库存为 19.82 万吨,环比 下降 29.94%,同比下降 66.14%。而伴随 5 月份天气回暖、水产投产,下游饲企备货需求 不减。短期供给偏紧、需求企稳的推动下,豆粕价格受到一定支撑、短期有望维持高位震 荡。2)中长期来看,受巴西新作丰产、美豆春播顺利(据 USDA,截至 2023 年 5 月 10 日当周,美豆种植率为 38%,同比增长 30pct)等因素驱动,2023/24 大豆供给开局良好、 后续或将持续宽松。2023 年 5 月,USDA 预测 2023/24 年度全球大豆产量同比增长 10.8% 至 4.11 亿吨、全球大豆库销比同比上升 3.0pct 至 22%。预计大豆短期供给紧张局面将随大 豆通关程序的持续、前期停机检修的油厂逐渐恢复开工等得到缓解。后期伴随进口大豆到 港高峰(5、6 月)来临,豆粕产量增速有望高于饲料养殖端需求增量。豆粕供应转宽松后, 价格有望下行。

玉米及豆粕价格走弱,饲企成本压力有望缓解。玉米和豆粕是饲料加工的主要原料,其成 本占比分别约 50%~60%和 20%~30%。从历史经验来看,当玉米和豆粕原料价格向下时, 饲料行业的毛利率和吨毛利更易上行,其中上市公司的成本传导能力优于行业。我们分析, 背后的原因在于,饲料行业虽然是成本加成的定价机制,但饲料企业降价的速度慢于原料 降价,因而毛利率和吨毛利在原料降价时更容易上行。举例来说,2014 年至 2017 年,受 豆粕和玉米相继降价的影响,饲料的原料成本呈持续回落趋势。而上市公司的饲料毛利率 和吨利润在此期间则震荡上行。结合前文分析,我们认为未来玉米、豆粕价格或将走低, 因此我们相应预计饲料上市公司的未来毛利率存在改善空间。

行业竞争加剧,关注龙头饲料企业的市占率提升。我们认为,虽然我国饲料行业有竞争加 剧的趋势,但海大集团等龙头饲料公司仍有望通过较强的经营壁垒、实现其市占率的稳步 上升。1)剧烈竞争态势下,2022 年饲料行业集中度略降,中小企业仍占据一定份额。据 中国工业饲料协会数据,2022 年全国年产百万吨以上规模饲料企业集团 36 家,相比 2021 年减少 3 家,合计饲料产量占全国饲料总产量的 57.5%、同比下降 2.2pct。全国年产 10 万 吨以上规模饲料生产厂 947 家,相比 2021 年减少 10 家,在全国饲料总产量中的占比同比 下降 2.8pct 至 57.5%。2)龙头饲料企业经营壁垒深厚,市占率稳步提升。2022 年上半年 原材料价格高企、下游养殖端利润承压的背景下,龙头饲料企业可通过期货套保、采购优 势、配方优势、库存优势等尽量平滑原料价格高位波动对成本端的影响,从而进一步巩固 其渠道优势,实现超额的销量增长。2022 年 5 家头部公司合计市占率(总销量口径)达 22.7%, 相比 2021 年提升 0.8pct。其中,海大集团和通威股份的市占率分别为 7.2%和 2.4%,分别 录得 0.47pct 和 0.50pct 的同比提升。向后展望,我们预计行业的竞争加剧或带动落后产能 的加速淘汰,而龙头饲企的采购、研发及销售优势有望带动其市占率继续提升。

动保:关注非瘟疫苗商业化

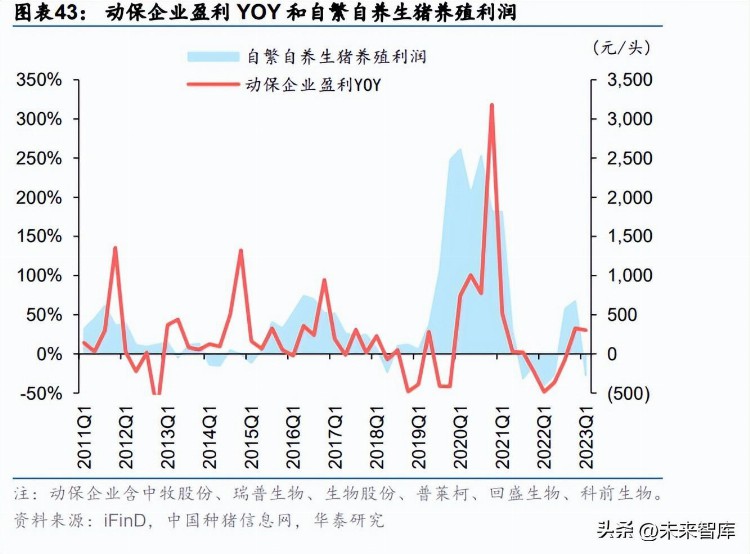

后周期属性影响,23H2 动保景气仍存变数。由于动保产品销售受下游养殖盈利和养殖量影 响较大,动保行业景气度和养殖利润呈现出明显的后周期相关性。以季度数据来看:1) 2014Q2 自繁自养生猪养殖利润见底,动保企业收入和盈利增速均在 7 个季度后见底; 2018Q2 自繁自养生猪养殖利润见底,动保企业收入和盈利增速分别在 3 个和 6 个季度后见 底。2011Q3、2016Q2、2020Q1 自繁自养生猪养殖利润见顶,动保企业收入增速在当期或 是滞后 1~2 个季度见顶、盈利增速在 1~3 个季度后见顶。2)当养殖出现亏损时,动保板 块的当期或下期盈利同比增速容易出现收窄甚至转负的情况。而在猪周期的最后一次探底 结束后的 3~4 个季度,动保板块的盈利同比增速常表现不佳。例如,2014Q4 至 2015Q1 为当时猪周期的第三个/最后一个探底期,自繁自养生猪连续两个季度出现亏损,而动保板 块的盈利同比增速在 2015Q1 收窄至 15%、在 2015Q2、2015Q4 和 2016Q1 均仅有个位 数增长/下滑、自 2016Q2 起才进入持续高增阶段;2019Q1 为当时猪周期的第二个/最后一 个探底期,动保板块的当期盈利增速为同比下滑 39%、并在接下来的 3 个季度持续同比下 滑。考虑到 2023Q1 至今是本轮猪周期的第三个探底期、当期动保板块的盈利同比增长 30% (较 22Q1 略下滑 2.4pct)、和 2014/15 年度较为类似,我们预计 2023 年动保板块盈利仍 有望维持同比增长趋势、但增速仍存变数。

非瘟疫苗研发推进,亚单位是主要技术路线。我国非瘟疫苗研发主要有基因缺失疫苗(或 称弱毒苗)、亚单位疫苗、活载体疫苗、mRNA 疫苗研发四条路线,兰研所和中科院的非瘟 亚单位疫苗已提交应急评价申请并获受理。1)基因缺失疫苗:通过基因剪辑删除毒力因子 而减毒的毒株研制的疫苗,但由于非洲猪瘟病毒较强的传播能力和基因突变等因素,可能 导致疫苗毒株毒力增强或疫苗毒的传播。国内非瘟基因缺失疫苗研发进展较快的主要是哈 尔滨兽医研究所,但其产品因在临床试验中效果不佳而被叫停。2)