(报告出品方/分析师:万联证券 开文明 王琎 )

1 乘时代长风跻身负极材料行业,业绩增长进入快车道

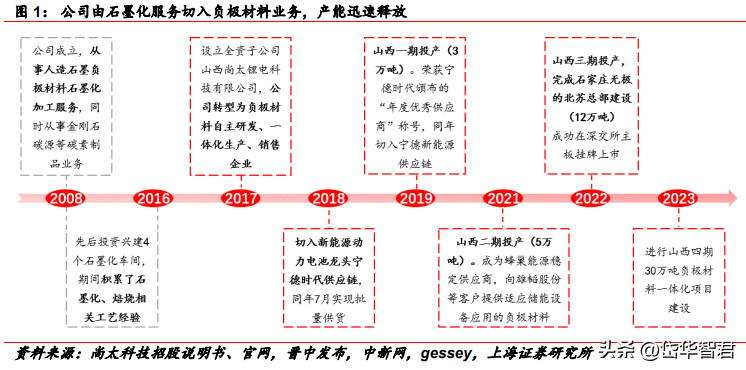

1.1 石墨化加工起家,乘势切入负极材料

尚太科技的主营业务为锂离子电池负极材料以及碳素制品的研发、生产加工和销售。公司着力于人造石墨负极材料,在自主化和一体化方面具有突出优势,关键设备自主设计开发,全工序自行生产,打造了负极材料一体化生产基地。

公司成立于2008年,以负极材料石墨化加工服务业务起步,2008-2016年先后投资兴建 4 个石墨化车间,期间积累了丰富的石墨化、焙烧相关工艺经验。

2017年公司注意到人造石墨负极材料的发展机会,围绕石墨化加工,向前后端工序延伸,转型为负极材料厂商。

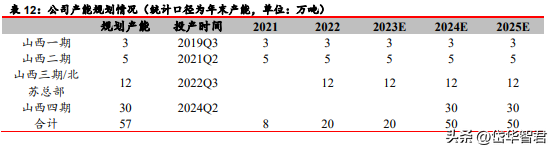

2018年公司切入宁德时代供应链,2019-2022 年先后在山西昔阳完成3万吨、5万吨、12万吨负极材料产线建设,2023 年进行山西四期 30 万吨负极材料一体化项目建设。

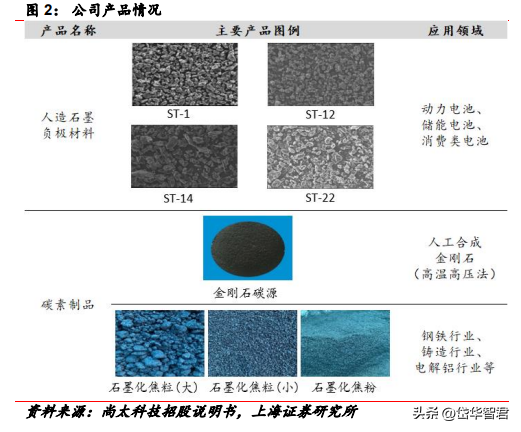

公司主要产品为人造石墨负极材料及碳素制品。

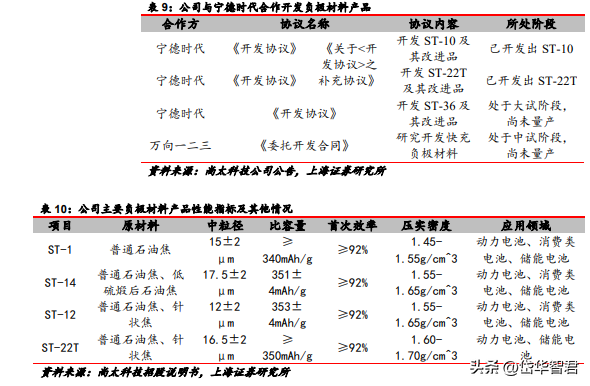

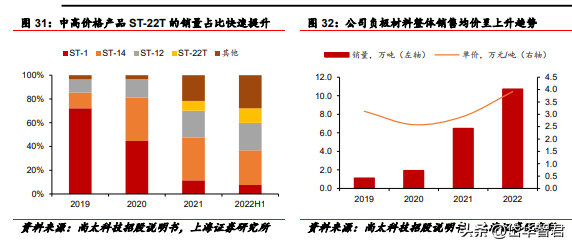

人造石墨负极材料产品包括ST-1、ST-12、ST-14、ST-22T等多种型号,应用领域包括动力电池、储能电池和消费类电池。

碳素制品产品包括金刚石碳源和石墨化焦,金刚石碳源生产线于 2021Q3 被转为进行负极材料石墨化工序生产,该块业务不再承接新订单;石墨化焦为负极材料生产石墨化工序的附属产品,主要作为增碳剂,应用于钢铁、铸造行业,也可作为铝用炭素材料应用于电解铝行业。

公司控制权较稳定,管理团队专业。公司实际控制人为欧阳永跃,首次公开发行后,其持股比例约为36.7%,第二大股东持股比例约为 10.5%。

公司管理团队具有多年产业及管理经验,1988 年至 2000 年,实控人欧阳永跃在上海碳素厂担任工程师。

1.2 负极材料业务放量,带领公司业绩增长进入快车道

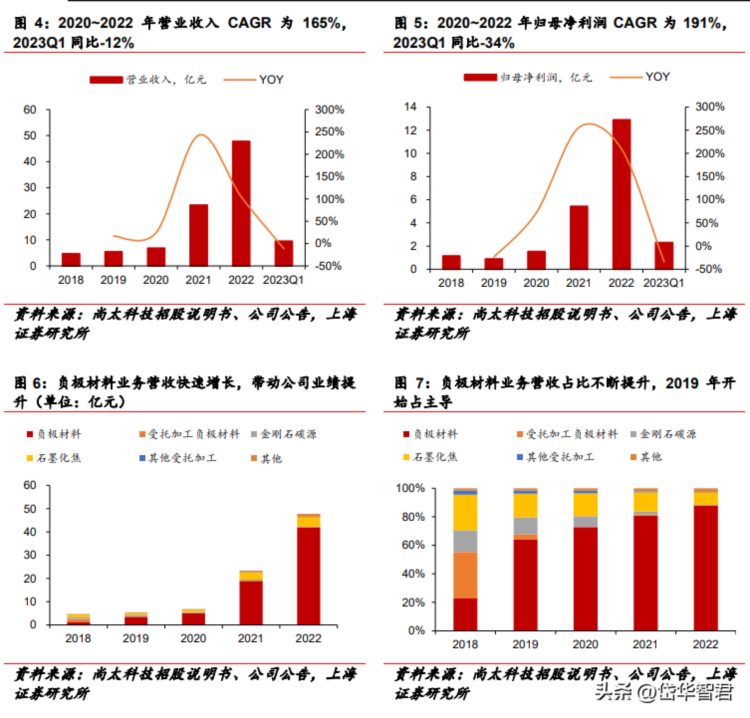

2020~2022 年公司业绩增长加速。

2020~2022 年公司营收 CAGR 为 165%,2023Q1 营收为 9.52 亿元,同比-12%;2020~2022年归母净利润 CAGR 为 191%,2023Q1归母净利润为 2.30亿元,同比-34%。

2021、2022年,新能源汽车动力电池、储能电池需求旺盛,带动负极材料市场快速增长,叠加公司产能快速释放及产品价格提升,公司负极材料业务收入与利润高增,带动公司整体业绩大幅增长。

2023 年第一季度,负极材料行业下游客户去库存,终端需求增速放缓,叠加各厂商产能快速释放,市场供需反转,负极材料价格松动下行,导致公司业绩下滑。

负极材料业务快速放量,2022 营收占比约 88%。2020~2022 年负极材料业务营收CAGR为191%,2022年营收为41.98亿元,同比增长 122%,营收占比约为 88%。

2020~2022 年石墨化焦业务营收CAGR为92%,2022年营收为4.01亿元,同比增长27%。

石墨化焦是石墨化炉生产环节(负极材料生产的关键工序)的附属品,公司石墨化生产规模较大,所以石墨化焦也是公司主要产品之一。

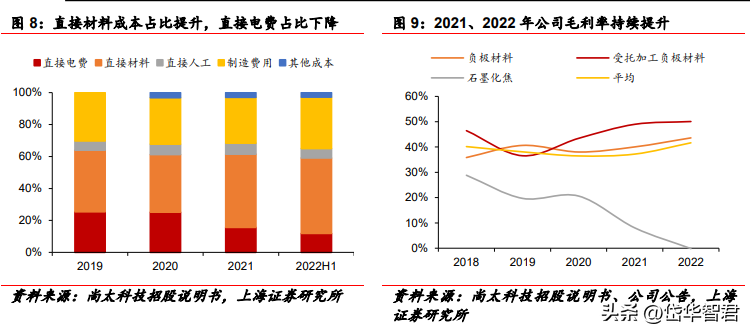

成本结构中,直接材料占比提升,直接电费占比降低。

2022 年上半年直接材料占比升至 47%,系负极材料行业生产规模快速扩大,形成对焦类原料的旺盛需求,主要焦类原料价格均呈现快速上升趋势。

直接电费占比降至 32%,主要因为:

1)公司山西生产基地具备低电价优势;2)新型石墨化炉启用,生产效率较高,单位电费支出下降;3)根据《战略性新兴产业电价机制实施方案》,公司自 2021 年起享受优惠电价。 2021、2022 年公司毛利率持续提升,盈利能力加强。

受负极材料业务毛利率提升带动,公司平均毛利率持续回升。2021、2022 年公司平均毛利率分别为 37.2%、41.7%,负极材料业务毛利率分别为 40.0%、43.6%,主要系自 2021 年至 2022 年前三季度,负极材料下游市场蓬勃发展,公司负极材料产品持续处于供不应求状态,量价齐升推高毛利率水平。

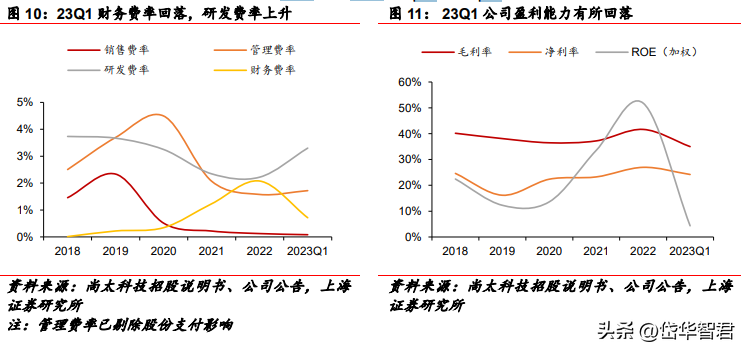

公司费用控制能力强。2019~2022 年,公司期间费用率由 9.9% 降至 6.0%,2023Q1 进一步降至 5.8%。

具体来看,2020 年销售费率降至 0.5%,系新收入准则规定仓储与物流费由销售费用转入营业成本,此后销售费率稳定在较低水平;2019~2022 年管理费率由 3.7%降至 1.6%,2023Q1 略增至 1.7%;2023Q1 财务费率较 2022 全年有所回落,主要因为上市募集资金到位后利息收入增长,票据贴现等形成的利息费用减少;2023Q1 研发费率有所提升,系公司为维持和提升技术优势,加大了研发人员招聘规模与研发投入。

23Q1 公司盈利能力有所回落。受市场景气度下行及产品价格下降影响,2023Q1 公司毛利率、净利率分别为 35%、24.2%,较 2022 全年分别下降 6.7pct、2.8pct。

2 负极材料市场转为红海,一体化+供应链稳定为核心竞争要素

2.1 负极材料出货量高增,人造石墨为市场主流

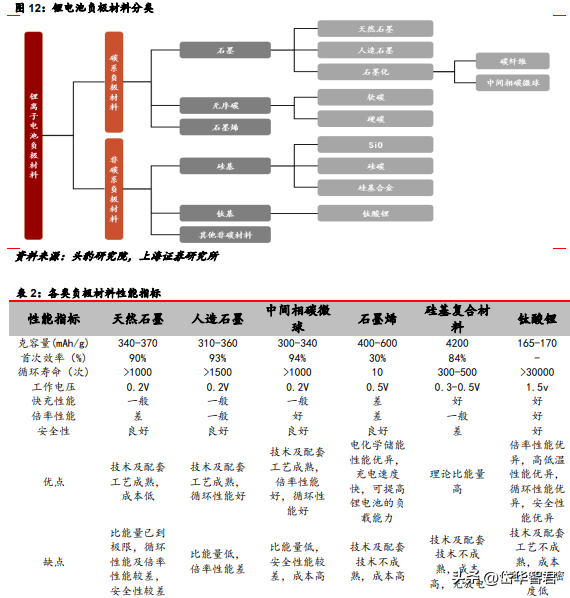

动力锂电池负极材料按活性材料可分为碳系及非碳系材料两大类别。其中,碳系负极材料包括人造石墨、天然石墨等石墨材料,无序碳材料及石墨烯材料;非碳系负极材料包括硅基、钛基及其他非碳材料。

人造石墨与天然石墨的技术及配套工艺都较为成熟,人造石墨的循环性能更好,天然石墨的成本相对低。硅基负极具有理论比容量高的优点,但电极膨胀率高等缺陷限制了其产业化应用。

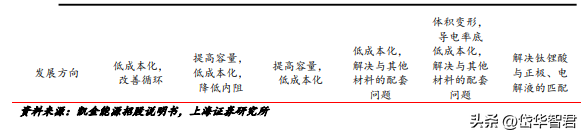

中国负极材料出货量保持高增速,人造石墨路线占据市场主流。根据《中国负极材料行业发展白皮书(2023 年)》数据,中国企业负极材料出货量 2017-2022 年 CAGR 为 55%,2022 年出货量达 143.3 万吨,同比+84%,全球占比超过 90%。

从产品结构看,人造石墨占比稳定在较高水平,2022 年占比 为 84%,主要系人造石墨材料更符合动力锂离子电池高容量、高倍率、高安全的发展方向。

2.2 动力+储能双轮驱动,负极材料需求向上

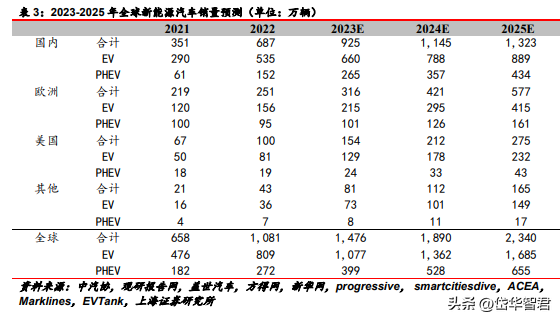

全球新能源汽车销量有望保持较高增速。

政策端,国内“双碳”目标导向下,地方政府补贴接力国补;国外,美国推出IRA法案,欧盟推出《欧洲关键原材料法案》,且欧盟理事会批准的燃油车禁售时间表业已正式生效。

供给端,全球包括大众、福特、通用、丰田以及国内的上汽、吉利、广汽等主机厂进一步加大新能源汽车开发与销售。

我们预计 2025 年全球新能源汽车销量将达到 2,340 万辆,渗透率达 25.6%。

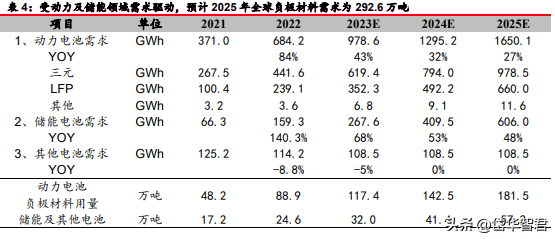

储能行业进入规模化发展新阶段,新型储能装机规模保持高增速,其中锂离子电池占据主导地位。根据中国能源研究会储能专委会/中关村储能产业技术联盟(CNESA)全球储能项目库的不完全统计,截至 2022 年底,全球已投运电力储能项目累计装机规模 237.2GW。

其中,新型储能累计装机规模达 45.7GW,同比 +80%,锂离子电池占比约为 94%。

截至 2022 年底,中国新型储能累计装机规模达到 13.1GW/27.1GWh,能量规模同比+141%。

受锂电池下游市场规模增长驱动,负极材料总需求量逐年提升。结合 SNER、GGII、EVTank 相关数据,我们预计 2025 年全球负极材料需求将达到292.6万吨,2022-2025年 CAGR为27%。

2.3 行业产能扩张快,一体化水平持续提升

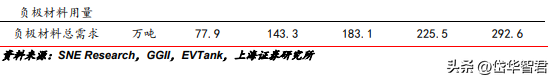

负极材料行业产能扩张速度快,竞争趋于激烈。根据鑫椤锂电数据,截至 2022 年底,国内主要负极企业产能达 218.3 万吨,同比+77%,行业供过于求下,竞争趋于激烈。

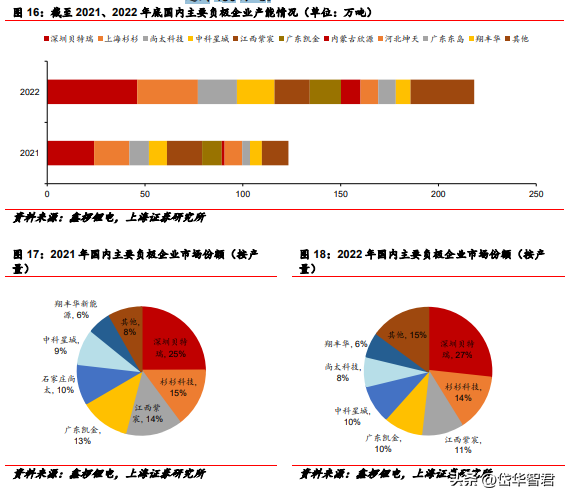

按产量口径统计市场份额,2021~2022 年,CR3 由 54%略降至 52%,前三分别为贝特瑞、杉杉科技、江西紫宸;CR6 由 86%降至 79%,主要因为前六之外的翔丰华、东岛新能源、深圳斯诺等因为大客户需求快速增长及产能释放加快,挤占了部分头部企业市场空间。

据 ICC 鑫椤资讯统计,2023 年中国锂电负极材料有效产能将达到 450 万吨。

负极材料行业一体化水平有望持续提升。

近年负极材料企业逐步从“以委外加工为主的生产模式”向“以自建石墨化产能为主的一体化模式”转变,主要因为:1)石墨化成本在人造石墨负极材料加工中占比超 45%,配套石墨化产能有助于获得成本优势;2)石墨化工序决定人造石墨产品质量的稳定性,下游锂电池客户对负极材料厂商提出自有石墨化加工能力的保障要求。

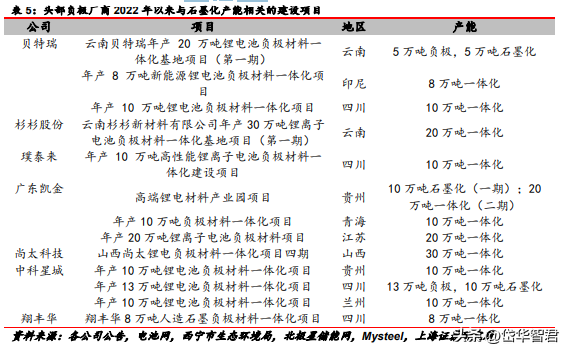

据不完全统计,假设一体化项目中石墨化与负极产能 1:1 配比,则自 2022 年以来,头部负极材料企业计划建设的石墨化产能已超 180 万吨。

保障焦类原料供应链稳定也是核心竞争要素。

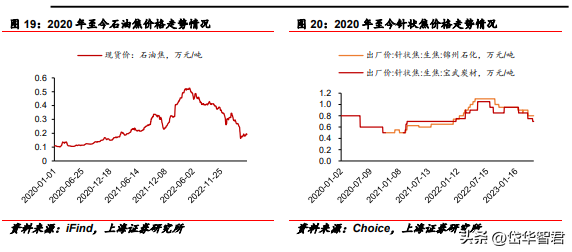

低硫石油焦、针状焦是动力电池用负极材料的核心原料,根据隆众资讯,针状焦及石油焦等原料占人造石墨负极材料成本 30%-40%,是第二大成本构成。

但石油焦作为石油化工的副产品,全球每年产量较为稳定,面对近年高速增长的负极材料用焦需求来说,高品质的低硫石油焦相对稀缺。

行业内公司通过开发中硫石油焦等可替代焦种,与上游石油焦供应商签订保供协议等方式保障原料供应稳定。

3 多维降本塑造成本优势,产能扩张引领业绩上行

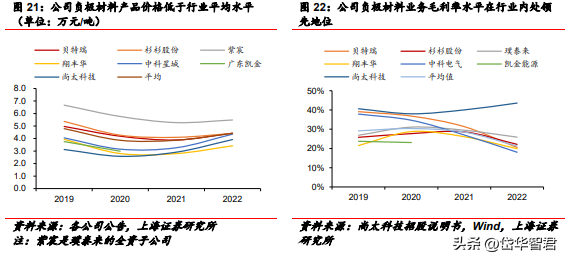

公司负极材料业务成本优势显著,毛利率水平领先。

公司面向市场的主要为中低端人造石墨负极材料产品,对应产品售价在行业内处较低水平,但公司毛利率处行业领先,2022 年公司毛利率为 43.60%,显著高于 21.29%的行业平均毛利率,主要受益于优秀的成本控制能力。

3.1 石墨化环节奠定成本领先优势

3.1.1 采用一体化生产模式,石墨化产能配套比例高

公司采取以自建石墨化产能为核心的一体化生产模式。相较同行业主要企业,公司负极材料生产全部工序均自主进行,尤其是成本占比较高的石墨化环节。

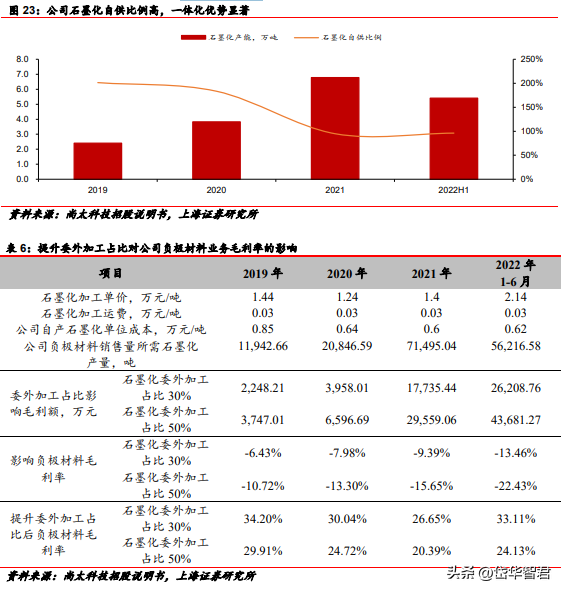

2020 年公司自有石墨化加工产能能够满足全部公司自己的负极材料生产需求,随公司负极材料产能扩张,2021、2022H1石墨化产能自供比例降至95%左右,仍处较高水平。

据公司参考自身成本测算,以 2022H1 为例,若石墨化委外加工占比为 30%,则毛利率下降 13.46pct;若石墨化委外加工占比为 50%,则毛利率下降 22.43pct。

此外,由于公司能够控制全部生产流程,可将各个工序紧凑分布在同一生产基地,进而提升整体生产效率,减少运输支出,降低生产成本。

3.1.2 石墨化工艺技术领先,推动增效降

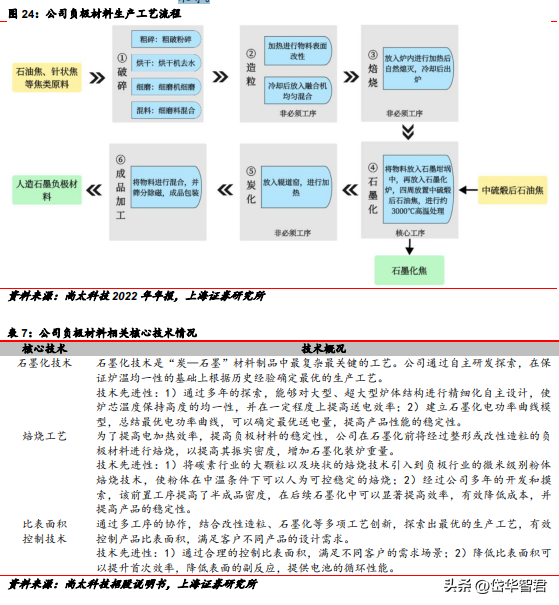

核心领域经验丰富。人造石墨负极材料生产周期长,工序较多,包括破碎、造粒、焙烧、高温石墨化、炭化和成品加工等六大工序,其中石墨化是最核心的工序。

公司切入负极材料行业时已有超 8 年的石墨化加工经验,在石墨化领域积累了丰富的生产管 理经验、工艺管控能力。

在满足品质要求前提下,公司在石墨化炉周转率、单吨人工成本控制、石墨坩埚使用等方面均处业内领先状态,生产效率较高。

公司核心技术包括石墨化技术、焙烧工艺及比表面积控制技术等。

焙烧工艺技术领先。

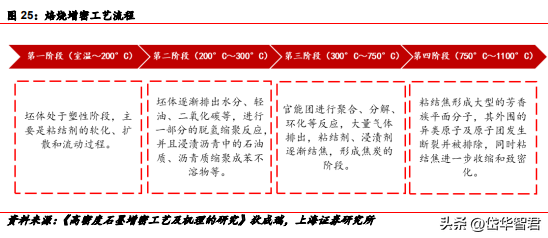

公司将碳素行业焙烧工艺与人造石墨负极材料粉体石墨化工艺进行深度融合,提升产品质量及生产效率。焙烧是使生坯或浸渍过的半成品通过热处理将粘结剂、浸渍剂等初期炭化的过程。

公司在石墨化工序前增加该道工序有三方面作用:

1)使物料密度大幅提升 60%以上,大幅提升石墨化炉的装炉量;

2)使部分杂质、挥发分逸出,有利于石墨化工序的送电曲线控制,降低耗电量;

3)提高物料品质稳定性、均一性,同时减少污染物的排放,环境友好,基本杜绝喷炉的安全事故风险。

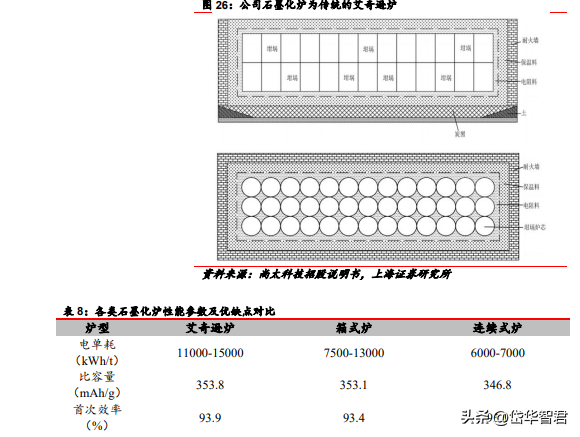

公司对石墨化设备及工艺不断进行迭代更新,目前最新的石墨化炉在行业内处于工艺技术领先。

公司在河北和山西生产基地先后自行设计出七代石墨化炉,石墨化炉的尺寸越来越大,变压 器容量越来越高,产量快速提升带动单位生产成本快速下降。

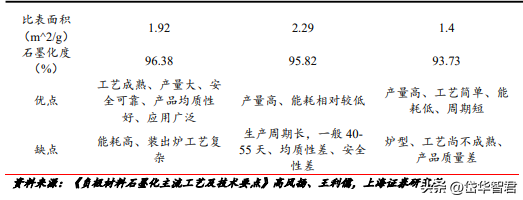

公司采用艾奇逊坩埚石墨化炉,经过多次迭代更新,在能耗、成本控制方面与箱式炉水平近似,在物料石墨化度、产品稳定性与均一性、比表面积控制、安全性等方面优于箱式炉。

3.1.3 受益山西优惠电价,进一步降低石墨化成本

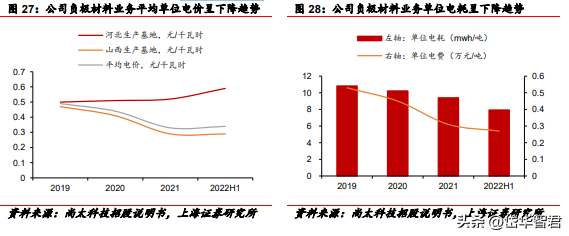

凭借相关产业政策,公司主要生产基地享受优惠电价,石墨化成本进一步降低。

石墨化工序具有高能耗的特点,因而一般情况下电费在石墨化工序成本中占比最高,但公司电费占比较低,主要因为产业政策及新型石墨化炉的应用。

2020 年 10 月,山西省能源局等部门联合印发《战略性新兴产业电价机制实施方案》,2021 年起公司主要生产基地山西基地享受 0.3 元/千瓦时的优惠电价。

此外,公司新型石墨化炉生产效率较高,随之启用,单位电耗也有所下降。

3.2 深度绑定下游头部客户,积极扩大产能

3.2.1 与宁德时代建立深度合作,持续开发新客户

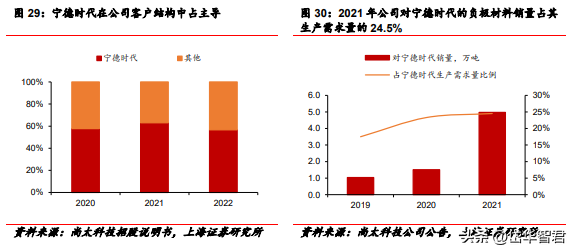

公司客户结构相对集中,第一大客户为宁德时代。

公司 2018 年切入新能源动力电池龙头宁德时代供应链,2019 年起开始快速放量,2021、2022 公司对宁德时代的销售额占营收比重分别为 63%、57%。

公司分别于宁德时代 2019、2022 年度供应商大会获得“年度优秀供应商”称号,于宁德时代 2021 年度供应商大会获得“供应优秀奖”。

2021 年,公司对宁德时代的负极材料销量约为 4.97 万吨,占当年宁德时代生产需求量的 24.5%。

公司与宁德时代等下游锂电池厂商开展合作研发,客户粘性强。公司开发更高性价比、使用更广泛的焦类原料,探索与之相匹配的负极材料生产设备和生产工艺,满足客户多样化的锂电池设计需求。

公司与宁德时代合作研发 ST-22T 负极材料产品价格相对较高,其销量占比提升带动公司负极材料整体销售均价提升。

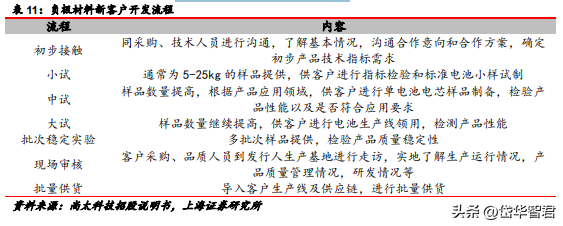

负极材料供应商认证周期长,在进入锂电池厂商供应链后,通常相对稳定。下游客户选择供应商之前,通常需要经过送样小试、中试、大试、批次稳定性试验等严格复杂的产品测试程序,最终实现批量供应,周期较长。

3.2.2 积极扩产,支撑长期业绩增长

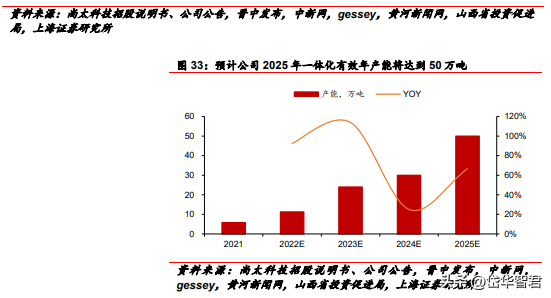

公司产能持续释放。北苏总部于 2022 年 6 月开始逐步投产,山西尚太三期于 2022年第三季度开始逐步投产,2023年公司包括石墨化的全工序一体化有效年产能约 24 万吨。

山西尚太四期规划年产能约 30 万吨,计划 2023 年第二季度开工建设,2024 年第二季度逐步投产,预计公司 2025 年一体化有效年产能将达到 50 万吨。

4 盈利预测

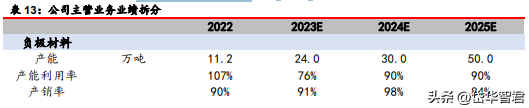

负极材料:结合公司产能规划及投产节奏,假设 2023~2025 年有效产能分别为 24.0、30.0、50.0 万吨。

考虑公司成本优势显著,且采取以市占率为导向的定价策略,假设产能利用率、产销率均保持较高水平,则 2022~2025 年销量分别为 16.6、26.5、37.8 万吨。

考虑负极材料行业产能扩张速度过快,供过于求,预计市场竞争加剧情况下,假设产品单价及公司毛利率下行,2023~2025 年负极材料单价分别为 3.02、2.87、2.73 万元/吨,则 负极材料业务营业收入分别为 50.23、76.03、103.18 亿元,毛利率分别为 34%、33%、33%。

石墨化焦:作为石墨化环节副产品,简化假设石墨化焦产量

跟随公司石墨化加工环节产量同步提升,2023~2025 年产量分别为 17.9、26.1、43.5 万吨。

考虑负极材料行业一体化产能扩张速度较快,石墨化焦供给大幅提升,市场竞争加剧,预计石墨化焦价格、产销率呈下降趋势,2023~2025 年石墨化焦单价分别为 0.40、0.37、0.35 万元/吨,销量分别为 15.2、19.6、30.5 万吨,则营收分别为 6.09、7.24、10.66 亿元。

假设原料中硫煅后石油焦价格回落,石墨化焦毛利率回升至正常水平,则 2023~2025 年石 墨化焦毛利率分别为 8%、9%、9%。

<

<