新加坡反洗钱案例频发,如何避免误入雷池?

反洗钱是新加坡金融管理局(下称“新加坡金管局”)的重要职责之一。近年来,新加坡反洗钱案例频发,本文将通过具体案例浅谈为何新加坡反洗钱案例频发以及如何避免误入雷池。

作者 | 韩良 汤杰

案例一

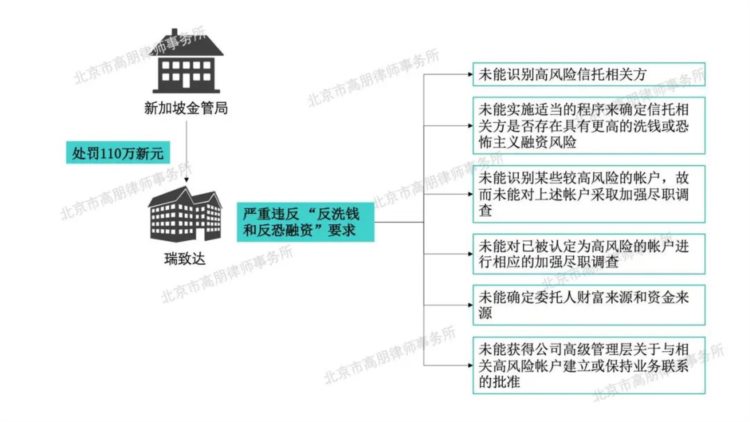

2022年,新加坡金管局对瑞致达信托(新加坡)私人有限公司[1](下称“瑞致达”)处以110万新元的罚款,原因是瑞致达未能遵守新加坡金管局的“反洗钱和反恐融资”要求。瑞致达是一家根据《信托公司法》获得许可的信托公司,其业务活动包括创建信托和提供受托人服务。

新加坡金管局在2019年4月至6月进行的一项检查发现,瑞致达严重违反了新加坡金管局对信托公司的“反洗钱和反恐融资”要求,已经存在被用作非法活动通道的风险。具体来说,瑞致达未能识别高风险信托相关方,未能实施适当的程序来确定信托相关方是否存在具有更高的洗钱或恐怖主义融资风险,未能识别某些较高风险的帐户,故而未能对上述帐户采取加强尽职调查,甚至未能对已被认定为高风险的帐户进行相应的加强尽职调查。此外,瑞致达没有确定委托人财富来源和资金来源,也没有获得公司高级管理层关于与相关高风险帐户建议或保持业务联系的批准。

瑞致达的情况并非个案。2022年的大华银行[2]、2021年的瑞士嘉盛银行[3]、2020年的Asiaciti信托公司[4]、TMF受托人公司[5]和Apical资管公司[6]都因违反新加坡金管局有关规定,存在成为洗钱和恐怖主义融资通道的可能而受到相应的处罚。

新加坡金管局建议金融机构及其董事会、高级管理层应就风险管理制定强有力的控制措施,培养企业和员工高度的“反洗钱”和合规风险意识,积极防范被滥用成为洗钱和恐怖主义融资的通道和工具。

案例二[7]

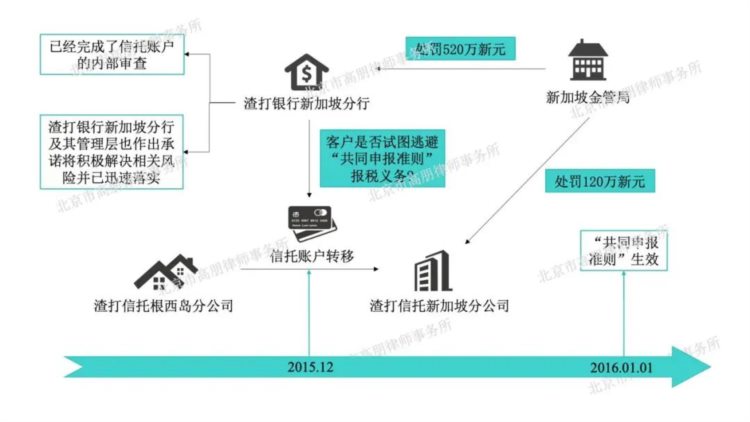

让我们把时间再往回倒一点。2015年12月至2016年1月期间,渣打银行新加坡分行客户的信托账户由渣打信托根西岛分公司转移到了渣打信托新加坡分公司。此后不久,“共同申报准则”(CRS)即在根西岛生效。账户转移的时点引发了关于客户是否试图逃避“共同申报准则”报税义务的怀疑,加之渣打银行新加坡分行和渣打信托新加坡分公司在账户转让时既没能充分评估上述风险,又没及时向监管部门提交可疑交易报告。

在调查过程中,渣打银行新加坡分行主动通知新加坡金管局其已经完成了信托账户的内部审查,渣打银行新加坡分行及其管理层也作出承诺将积极解决相关风险并已迅速落实。即使渣打银行新加坡分行已努力弥补相关缺陷,新加坡金管局还是于2018年3月19日宣布对渣打银行新加坡分行处以520万新元罚款,对渣打信托新加坡分公司处以120万新元罚款。

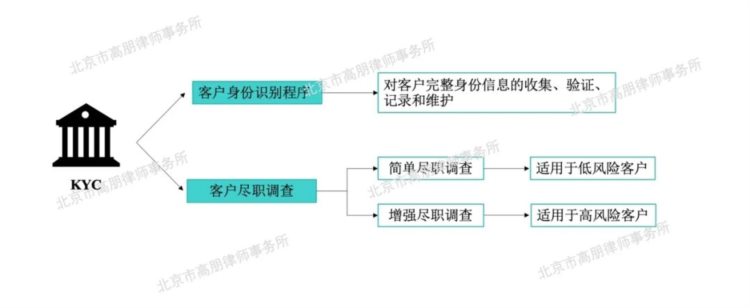

由此可以窥见,新加坡金管局对于金融机构在决定是否接受客户时的风险评估的要求是极为严苛的,金融机构需要设置完善的风险评估系统(“Know Your Customer机制”,下称“KYC”)监控交易。

一个较为完善的KYC通常由必备的客户身份识别程序与客户尽职调查、增强尽职调查和简单尽职调查组成。前者是对客户完整身份信息的收集、验证、记录和维护;后三者以客户尽职调查为标准,根据风险高低,采用不同程序去鉴别筛选风险客户,其中简单尽职调查适用于低风险客户,增强的版本则针对高风险客户。

随着“共同申报准则”以及全球反洗钱和反恐融资系列举措逐一落地,持续监管在风险防控体系中的重要程度日渐突出。为有效应对反洗钱风险变化,监管机构需要定期核验、重新识别客户身份信息。根据新加坡金管局《PSN01公告》及工作指引等,至少每两年或当触发事件发生时[8],金融机构应通过客户尽职调查,重新识别客户身份信息以确保审慎尽职。所谓“触发事件”,一般指大额转账的发生,帐户使用方式的重大变化,金融机构的政策、程序或标准发生变化,以及金融机构主动发现对客户了解不足。[9]

如新加坡金管局助理总裁Loo Siew Yee女士所说,新加坡金管局坚定地致力于维护新加坡作为干净透明和值得信赖的全球金融中心的地位,将对任何不符合其反洗钱监管标准的个人和金融机构都将采取强硬行动。

我们建议,无论是高净值人士本人,还是在新加坡开展商业活动的各类主体,都需要在充分了解新加坡金管局各类政策和规定的基础上,谨慎地持有和使用相关金融帐户,以免因误解而产生纠纷和争议。

引用及注释(向下滑动查看)

[1]MAS:MAS Penalises Vistra Trust$1.1 Million for Failures in Anti-Money Laundering Controls,链接:https://www.mas.gov.sg/news/media-releases/2022/mas-penalises-vistra-trust-for-failures-in-anti-money-laundering-controls,发布日期:2022-01-20,访问日期:2023-03-29。

[2]MAS:MAS Imposes Composition Penalty of$375,000 on UOB Kay Hian Private Limited for business conduct and AML/CFT failures,网址:https://www.mas.gov.sg/regulation/enforcement/enforcement-actions/2022/mas-imposes-composition-penalty-on-uob-kay-hian-private-limited,发布日期:2022-08-31,访问日期:2023-03-29。

[3]MAS:MAS Imposes Composition Penalty of S$1 million on Bank J.Safra Sarasin Ltd,Singapore Branch for AML/CFT Failures,网址:https://www.mas.gov.sg/regulation/enforcement/enforcement-actions/2021/composition-penalty-on-bank-j-safra-sarasin-ltd-singapore-branch,发布日期:2021-04-14,访问日期:2023-03-29。

[4]MAS:MAS Imposes Composition Penalty of$1,100,000 on Asiaciti Trust Singapore Pte Ltd for AML/CFT Failures,网址:https://www.mas.gov.sg/regulation/enforcement/enforcement-actions/2020/mas-imposes-composition-penalty-of-1100000-on-asiaciti-trust-singapore-pte-ltd-for-amlcft-failures,发布日期:2020-07-22,访问日期:2023-03-29。

[5]MAS:MAS Imposes Composition Penalty of$400,000 on TMF Trustees Singapore Limited for AML/CFT Failures,网址:https://www.mas.gov.sg/regulation/enforcement/enforcement-actions/mas-imposes-composition-penalty-of-400000-on-tmf-trustees-singapore-limited-for-aml-cft-failures,发布日期2020-03-19,访问日期:2023-03-29.

[6]MAS:MAS revokes licence of Apical Asset Management Pte.Ltd for AML/CFT breaches,reprimands its CEO and Board,网址:https://www.mas.gov.sg/regulation/enforcement/enforcement-actions/2020/mas-revokes-licence-of-apical-asset-management-pte-ltd-for-aml-cft-breaches,发布日期:2020-07-28,访问日期:2023-03-29。

[7]MAS:MAS Imposes Penalties on Standard Chartered Bank and Standard Chartered Trust for AML/CFT Breaches,网址:https://www.mas.gov.sg/regulation/enforcement/enforcement-actions/2018/mas-imposes-penalties-on-standard-chartered-bank-and-standard-chartered-trust-for-amlcft-breaches,发布日期:2018-03-19,访问时间:2023-03-30。

[8]MAS:Guidelines to Notice PSN01 on Prevention of Money Laundering and Countering the Financing of Terrorism-Specified Payment Services,section 5-18。

[9]Ibid,section 7-11-5。

供稿律师

韩良,高朋律师事务所高级顾问,民商法博士后,南开大学民商法学教授,博士生导师,主编出版国内最早的家族信托专著《家族信托法理与案例精析》,担任多家国有银行、商业银行、信托公司等金融机构法律顾问。擅长于家族治理、财管管理、信托与投资基金架构设计、国际投融资、公司与证券等业务。先后为多只创投基金、私募股权基金、产业投资基金、证券投资基金、引导基金、母基金及海外投资基金提供研发筹建及法律服务工作;为多家金融机构、企业进行投融资提供方案设计及法律服务工作;参加了多项互联网,芯片,环保,基础设施产业,融资租赁等并购重组方案的设计工作。

汤杰,高朋律师事务所特别约稿。

特别提示:本文为高朋律师事务所原创作品,未经授权,严禁在各类平台转载、引用和编辑,违者后果自负。如需转载,请留言申请。欢迎关注本头条号!