截图自大智慧

华夏时报(www.chinatimes.net.cn)记者 李贝贝 见习记者 李佳佳 北京报道

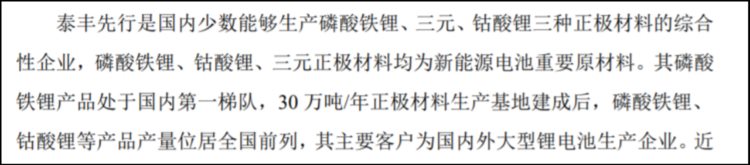

日前,西部矿业发布公告称,拟以7.91亿元参与竞买控股股东西矿集团所持泰丰先行的6.29%股权,因金额重大且涉及构成关联交易,上交所对其下发了问询函,并要求其就标的高溢价、采矿权延续、锂硼钾项目开发进度及泰丰先行客户等多个问题进行披露。

6月20日,西部矿业针对上交所问询函所述问题作出回复。记者留意到,回复函中关于泰丰先行客户情况轻描淡写一句带过,只说其主要客户为国内外大型锂电池生产企业,并未详细介绍。

记者梳理发现,西部矿业与西矿集团之间的关联交易不仅屡次发生,且多次收到上交所下发的函件。

知名财税审专家、江苏四维咨询集团首席咨询师刘志耕告诉《华夏时报》记者,频繁进行关联交易,很可能是大股东真的需要大额资金,这种交易可以很好地回避大股东直接占用上市公司大额资金的违规问题,从而可以避免因大股东占用公司资金引起监管层的关注和问询。

关联交易多频遭监管问询

6月19日,西部矿业集团发布控股股东增持公告,自6月16日起6个月内,控股股东西部矿业以集中竞价形式增持公司股份。增持规模不低于公司总股本的0.55%,即不低于13106500股。

据记者了解,截至6月15日,西矿集团持有西部矿业30.35%的股权,为西部矿业的控股股东,而泰丰先行为西矿集团的参股子公司,西矿集团拥有其6.29%的股权。本次涉及金额重大,且构成关联交易。

需要提及的是,就在本次交易前12个月内,公司与同一关联人发生关联累计金额为8.13亿元。其中,公司购买的阳光电商平台相关资产以478.46万元,转让给西矿集团控股子公司青海宝矿工程咨询有限公司统筹运行管理,该转让已完成。

公司及西矿集团以西部矿业集团财务有限公司未分配利润12亿元向其同比例进行增资。

今年1月,公司全资子公司青海铜业以8827.08万元受让西矿集团持有的青海西矿同鑫化工有限公司67.69%股权,目前已完成工商变更登记手续。

2023年5月26日,西部矿业收到上交所下发的监管函,要求说明其下属财务公司与西矿集团存贷款明细、大额关联交易合理性及必要性、是否损害中小股东利益等问题。

2022年3月,上交所对西部矿业发问询函称,2015年5月20日,锂资源公司设立登记,公司控股股东西矿集团认缴出资额1.62亿元,出资比例27%。现公司以对价33.43亿元向西矿集团购买上述锂资源公司 27%股权。要求公司补充披露高溢价背景、锂资源主要客户、资产负债率等情况。

经营活动现金流量净额骤降98.97%

公司如今频繁进行关联交易行为,其中是否会涉及利益输送问题?

记者以投资者身份致电西部证券董秘办,工作人员回复的意思是,关联交易对于一些集团公司来说非常正常,只要能够证明价值的公允性以及交易的必要性即可,因为价值是公允的,所以也没有利益输送。

在刘志耕看来,这种交易表面上看不存在利益输送,但最起码是对上市公司资金占用,这种占用就影响了上市公司的资金周转,让上市公司承担了大额资金成本,最终影响到上市公司的利益,所以交易从本质上还是影响了上市公司的利益。当然,一分为二讲,如果将来该股权的收益大于资金成本,那对西部矿业就是有利的,但这是一种赌博,目前说不清。

本次,西部矿业又拟以7.91亿元参与竞买控股股东西矿集团所持泰丰先行的6.29%股权。这6.29%股权是公司控股股东西矿集团2020年通过增资 5 亿元拿到的,上交所还要求西部矿业对高溢价合理性回复。

刘志耕向记者分析道,大股东西矿集团高溢价转让泰丰先行参股权可能有两大考虑:一是大股东为了让目前高溢价的控股权获利套现,落袋为安。但需要注意的是,高溢价意味着价格很高,能有其他竞买者买下更好,如果没有其他竞买者,自然由西部矿业最终买下。所以,从一定程度上讲,这种安排就是一个套路。

二是大股东对泰丰先行未来的前景认识模糊,对股权转让犹豫不定,于是安排让控股上市公司先接盘这部分股权,将未来可能潜在的风险先转移给控股上市公司。如果未来还是盈利,那大部分利益还是自己的,而一旦有了亏损,则由中小股东共同承担。大股东自己先买个平安。

记者翻阅公司财报时注意到,西部矿业的负债率高,借款额度大。

据2022年年报,西部矿业货币资金65.22亿元,短期借款64.87亿元,长期借款99.51亿元,资产负债率高达61.42%,经营活动产生的现金流量净额为102.52亿元。

2023年一季度,西部矿业货币资金73.6亿元,短期和长期借款依然居高不下,分别为64.51亿元和120.29亿元,经营活动产生的现金流量净额为2609万元,下降幅度高达98.97%,公司解释称是因为公司控股子公司西部矿业集团财务有限公司吸收成员单位存款减少所致。

刘志耕认为,该公司一季度经营活动产生的现金流量净额和季末现金余额并不富裕,甚至很困难,在这种情况下还拿出7.91亿购买股权,显然有点力不从心。

标的客户引人质疑

本次问询函中,上交所还要求说明泰丰先行主要客户情况,是否具有关联关系,以及是否具有可持续性?

公司的回复却是泰丰先行的业务情况,30万吨/年生产基地建成后,公司的市场地位。对主要客户这块轻描淡写了一句“主要客户为国内外大型锂电池生产企业”,似乎有些答非所问,这样的回答不得不令人怀疑。

在问询函中,西部矿业还提到了同行业技术发展及可比情况,其中指出2022 年磷酸铁锂出货量排名前十的企业是,湖南裕能、德方纳米、常州锂源、融通高科、万润新能、安达科技、国轩高科、江西升华、重庆特瑞、东圣先行,以上企业市场份额达到89.1%。

东圣先行系泰丰先行控股股东。东圣先行在正极材料的布局有20余年之久,其磷酸铁锂主要生产基地位于西宁,即泰丰先行,先期产能约2.5万吨/年。

记者注意到泰丰先行先期产能约2.5万吨/年,而据记者了解,中国有色金属工业协会锂业分会统计数据显示,2022年我国磷酸铁锂产量119.6万吨,同比增幅约为160.6%。由此可见,泰丰先行产能占比较小。

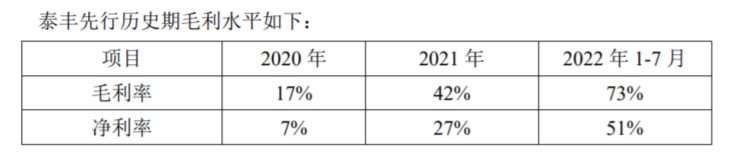

泰丰先行2020 年-2022年净利润分别为1.04亿元、8.66亿元、43.25亿元,两年利润增长40倍多。

回复函中显示,2020年,泰丰先行的毛利率为17%,2022年1-7月,公司毛利率迅速升至73%。主要是受到磷酸铁锂价格的波动影响,在2022年产品价格处于高点而2020年产品价格处于低点。

公告称,2020年—2022年磷酸铁锂(动力型)国产每吨价格由3.68万涨至15.88万,最近回落至11.44万。据记者查询,截至6月20日,磷酸铁锂现货价为9万元/吨。

西部矿业公告中指出,本次竞买泰丰先行部分股权,是为了进一步布局新能源电池正极材料行业,逐步形成从盐湖锂资源开发到电池正极材料生产的完整产业链。

金辰股份常务副总裁祁海珅告诉《华夏时报》记者,如果具备一定的资本实力,从全产业链角度来讲是有一定优势的,这种从上游、中游甚至到下游全产业链一体化的趋势确实已经形成,尤其是一些头部企业。

那么,目前磷酸铁锂市场上情况如何?这个时机来布局下游磷酸铁锂行业,是否是个好的时间点?

鑫椤资讯锂电分析师张金惠向《华夏时报》记者表示,预估今年全年的磷酸铁锂产量在170万吨左右。目前磷酸铁锂市场是严重供大于求阶段,企业之间往往以低价竞争争取订单,利润空间较小。尤其新进入的企业,低价抢标再叠加设备折旧等因素,很难赚到钱。

记者也注意到,以龙头企业德方纳米为例,企业今年一季度的营业收入为49.45亿元,同比增长46.56%;但是,其盈利却为-9.08亿元,出现严重亏损状况。

泰丰先行公告指出,其在青海省西宁市南川工业园区生产加工锂离子电池材料,包括18.5 万吨/年磷酸铁锂,即原有2.5万吨/年磷酸铁锂、新建一期16万吨/年磷酸铁锂项目已于2023年5月投料试生产。另外,在现有产能基础上,泰丰先行规划二期建设 14 万吨/年磷酸铁锂项目。

记者留意到,新建16万的产能体量不小,但问题的关键是,如此大的产量企业要卖给谁。磷酸铁锂价格波动明显,行业利润空间微薄,与其他企业相比竞争核心优势是什么?如何挤进赛道,赢得更多市场份额,这些问题都有待明确。