中国基金报记者 林雪

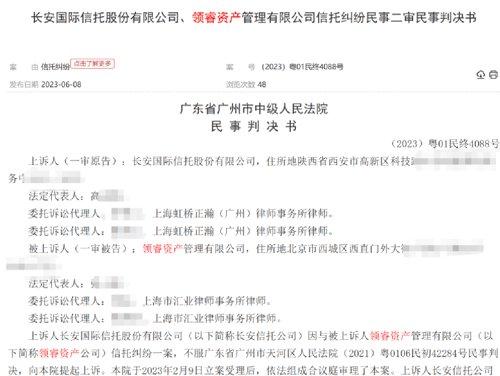

近日,裁判文书网披露的一则民事判决书,涉及一桩信托纠纷案,引发市场关注。

长安信托在2018年2月发的一只集合资金信托计划,设置了预警线、平仓线,初始规模是5.83亿元,但是三年半过去后却只剩1.26亿元,巨亏约78%。

因为是结构化信托,期间,长安信托找担任投顾的、劣后级的私募机构领睿资产补仓,但是对方没有补,最终产品被迫平仓、清算,后来长安信托就将这家私募告上了法院。但法院最终驳回了其全部诉讼请求,我们一起来看看怎么回事。

信托产品3年半发生巨亏告上法庭要求支付增强信托资金

这件信托纠纷案还要从2018年说起。

2018年2月9日,领睿资产管理有限公司(简称“领睿资产”)与长安国际信托股份有限公司(简称“长安信托”)签署了《信托合同》及《长安信托—稳健195号集合资金信托计划说明书》等文件。

领睿资产认购该信托计划8334万元,为一般级受益人及信托资金追加唯一义务人;同时,广州农商行也与长安信托签署相关合同文件,认购该信托计划5亿元,为该信托计划优先级受益人。也就是说该信托计划规模是5.83亿元。

另外,长安信托还与领睿资产签署《投资顾问合同》,聘请领睿资产担任该信托计划的投资顾问。

据了解,该信托资金投资于国内依法公开发行或在银行间市场和交易所市场上市交易的国债、金融债、企业债和公司债、货币市场基金等品种。该信托计划设置了0.98元的预警线和0.97元的平仓线;该信托计划的总期限是2年。

然而,在8个月以后,根据2018年10月17日的《证券投资基金估值表》的记载,当日信托单位净值跌至0.9497,同时跌破预警线及平仓线。当时长安信托就发风险提示函,并要求领睿资产公司按照信托合同的相关条款执行。

此后,到了2020年2月26日,长安信托还分别与领睿资产、广州农商行签署《补充协议》,将该信托计划期限延长1年,延期后,信托计划到期日为2021年2月12日。

但是,到了2020年7月31日,《证券投资基金估值表》显示,当日信托单位净值跌至0.7813;随后又到了2021年9月30日,该信托计划的单位净值更是跌至0.5736,彼时信托的资产市值仅剩下1.26亿元。

实际上,在此期间,长安信托在2020年8月24日致函领睿资产,讲到:该信托计划于2018年10月17日净值由1.0104跌至0.9497,同时跌破预警线及止损线。截至2020年7月31日,该信托计划累计净值0.7813元,则总份追加义务人需追加6415.35万元。由于领睿资产一直未履行追加义务人义务,导致受托人被迫平仓,对债券进行卖出致优先级委托人资金受损。

据了解,该信托计划自2021年2月12日(含)起进入清算阶段,根据项下债券的变现情况逐步完成清算,待项下全部持仓债券变现完成后,信托计划结束。

后来,长安信托就将领睿资产告上了法院,要求其支付增强信托资金9371.85万元。庭审中,长安信托表示,截至庭审时案涉信托计划尚未清算完毕。

未违反《信托合同》相关约定法院驳回长安信托诉讼请求

对此,一审法院认为,首先,案涉《信托合同》约定信托单位净值小于或等于预警线但高于平仓线时,领睿资产作为一般级受益人需追加信托资金以使T日信托单位净值大于1元,案涉《信托合同》未明确约定信托单位净值小于或等于平仓线时,领睿资产负有追加信托资金的强制性义务。根据2018年10月17日《证券投资基金估值表》的记载,当日信托单位净值跌至0.9497,同时跌破预警线及止损线,领睿资产公司未追加信托资金,未违反《信托合同》的相关约定。

其次,根据案涉《信托合同》及《补充协议》,案涉信托计划于2021年2月12日到期,各方亦未达成新的协议对信托计划期限予以延长,故案涉信托计划已于2021年2月12日期满,且根据《“长安信托——稳健195号集合资金信托计划”受益人大会表决结果公告》,案涉信托计划于到期日进入清算阶段。

再者,案涉《信托合同》未约定领睿资产在任何情形下均负有追加信托资金以使信托单位净值大于或等于1元的强制性义务。综上,长安信托主张领睿资产支付增强信托资金,缺乏依据,一审法院不予支持,驳回了长安信托的全部诉讼请求。

长安信托后来又进行了上诉,二审法院表示,本案争议的焦点为:一、本信托计划劣后级受益人追加增强信托资金的性质如何认定;二、劣后级受益人追加增强信托资金协议的效力认定及本案的处理。

关于第一个焦点问题,二审法院认为,案涉信托计划中关于劣后级受益人追加资金义务是一种交易安排。本信托计划中约定了领睿资产公司追加增强信托资金及退回资金的情形。也就是说,在信托计划运作期间触及跌破预警线的情形下,追加义务人可向信托计划自愿追加增强信托资金,且约定了如追加义务人未依约补足增强信托资金时,受托人有权对本信托计划持有的全部非现金资产进行不可逆变现。

因此,本信托中次级受益人根据自身对市场的预判自愿确认是否追加增强信托资金,实质上是为次级受益人设定的追加资金的选择权。还有,劣后受益人追加资金并非是法定义务。

关于第二个焦点,二审法院表示,本信托计划中约定在信托运作期间触及跌破预警线的情形下,次级受益人可自愿确认是否追加增强信托资金,长安信托公司在领睿资产公司未追加信托资金的情形下要求领睿资产公司仍按案涉《信托合同》第8.5条承担追加资金义务,缺乏合同依据与法律依据,对该诉请本院不予支持。

最终,二审法院驳回了长安信托的上诉。

这家私募曾收到监管警示函投资者需警惕类保本产品

基金业协会网站信息显示,领睿资产管理有限公司成立于2015年5月29日,注册资本为1.5亿元,实缴资本4000万元,注册地和办公地都在北京市西城区。领睿资产2015年7月23日完成私募证券投资基金管理人备案登记,目前公司仅有7个人,管理规模区间在10-20亿元,旗下备案私募产品有21只,存在长期处于清算状态的基金。

值得注意的是,领睿资产曾经在2022年3月收到北京证监局的警示函。监管表示,公司存在,从事私募基金业务,存在未遵循诚实信用原则情况。决定对其采取警示函行政监管措施。

实际上,这些年来类似的结构化信托产品比较常见,通常是由私募担任投顾,购买劣势份额,投资人购买优先份额,设置预警线、止损线,一旦跌破以后要求劣后级补仓,从而给优先级投资人实现所谓的“保本”。

但是,有市场人士指出,此次信托纠纷案件也给业内敲响警钟,即便当时信托产品设置了0.98元的预警线和0.97元的平仓线,但最终产品净值还是跌到了0.57元左右,而且劣后级的私募也没有“补仓”。“所以投资者要注意,在购买信托等相关产品时,要警惕类保本等说法,切莫相信相关宣传话术,现在并不存在所谓的保本产品。”

编辑:舰长

审核:陈思扬