大中华区营收增速仍未回正,耐克卖货不能只靠自己|最前线

文|贺哲馨

编辑|乔芊

6月30日,耐克公布了2023财年第四季度及全年财报(截至本年度5月31日)。财报显示,耐克第四季度营收为128亿美元,同比增长5%,在汇率不变的基础上增长8%;2023财年全年营收512亿美元,较去年同期增长10%,汇率不变基础上增长16%。

分区域看。得益于第四季度高于预期的增长(16%),耐克在大中华区全年营收72.48亿美元,规模已经恢复至疫情前水平,但同比仍下滑4%(剔除汇率影响增长4%)。此前,耐克在华的表现被分析师视为中国经济复苏水平指标的一部分。分品类看,仅有鞋类营收增速回正。

此外,疫情积压的库存明显影响了耐克的利润表现。

报告期内耐克净利润为51亿美元,同比下降16%。为了尽快销售库存,耐克在过去一段时间里加大了对经销商的合作,这一举措提高了经销商的营收表现,但看上去对耐克尚无助益。面对仍然高位的库存,经销商的信心也有些受损。

巴克莱银行分析师曾预警耐克的批发分销渠道的收入会在第四季度出现“低位数正增长或负成长”,这一预计也在财报中得到证实:耐克批发分销部门销售额确实同比下降了2%,至67亿美元。

耐克已经在悄然改变自己的渠道矩阵。

为了在竞争激烈的球鞋市场更好面向消费者,过去很长时间里直销(DTC)渠道都是耐克的发展重心。

耐克从2017年开始推行DTC变革,包括发展线上电商和线下直营渠道,当然也包括在社媒渠道发布一些年轻人喜欢看的内容,这一变革的确在很大程度上提升了品牌形象。但随着全球性线上获客成本的不断提高和高企的库存压力,耐克近年放缓了DTC步伐。

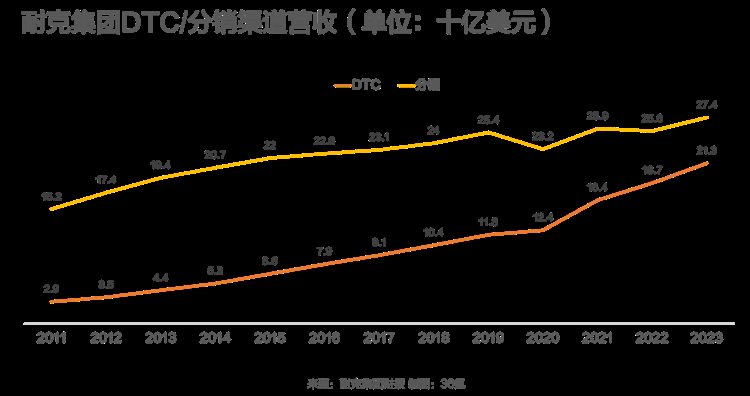

历年财报显示,耐克DTC年营收增幅从早年的20+%,逐步下滑至近两年的10+%,最新的数据是18%。

来源:耐克集团财报

新的对手

除了高企的库存压力,重回线下的另一个理由是,近年涌现出新对手占据分销渠道的速度令耐克不得不警惕。

与UGG同属Deckers Brands 的户外运动品牌HOKA2017年才进入中国,截止目前已经在大陆开出71家线下门店,其中17家为直营店,有54家为经销店。去年11月的一份ISPO的2020中国越野跑装备调研报告显示,HOKA位列越野鞋履品牌前三。Deckers Brands发布的2023年财报中,HOKA以14.1亿美元的销售额排在UGG之后,是十年前被收购时的近47倍,同比增长率更是达到惊人的58.5%。

不过,耐克认为重新 “拥抱分销”并不是对自身DTC策略的否定,而是一种回归和延伸。

不同于传统经销合作模式,耐克希望与经销商的合作能够提供更多有用的消费者信息——这更像是把他们纳入自身的零售网络管理当中,但管理稍微松散一些。

比如在和运动零售商Dick’sSporting Goods 的合作中,消费者在店内购物时可以通过耐克的会员体系,耐克在获取消费者的信息同时,也会把这部分的信息分享给Dick’sSporting Goods;在与德国电子零售平台Zalando的合作里,用户也可以用耐克会员登陆网站。一旦采用这种登陆方式就可以看到更多的陈列库存。

可见,耐克希望掌控第一手消费者信息的想法并没有变,只是换了不同方式而已。

疫情三年让更多消费者熟悉了线上购物,后疫情时代他们又几乎“报复性”地回归商场,品牌为了保持竞争力别无选择,只能出现在消费者所在的任何地方,这也意味着必须成为一个多渠道零售商,而并非专一在某一渠道——这也是今天许多品牌必须要做的事。

就像耐克直销业务副总裁Danie Heaf所言,“我们的战略是多元化的,那就是在直销和分销渠道都拥有强大的运营能力。”