(报告出品方/分析师:民生证券 马天诣)

1 中兴通讯:ICT 龙头,数字经济筑路者

公司是综合性的 ICT 企业,通信设备第一梯队。公司产品和服务涵盖内容广泛,是稀缺的通信端到端解决方案提供商。核心业务是网络和通信(CT),该领域收入主要来源于运营商,近年营收占比均在 60%以上。

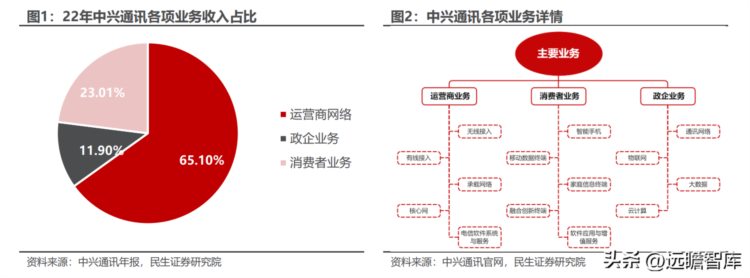

按客户区分,主要分为运营商业务、政企业务和消费者业务:

1)运营商业务(22 年收入占比 65.1%):主要产品为运营商组网设备,分为有线产品、无线产品;

2)政企业务(22 年收入占比 11.9%):产品和运营商业务有一定重合,提供 “通讯网络、物联网、大数据、云计算” 等产品,为政府以及企业提供各类信息化解决方案;

3)消费者业务(22 年收入占比 23.0%):主要包含智能手机、移动数据终端、家庭信息终端、融合创新终端、软件应用与增值服务等。

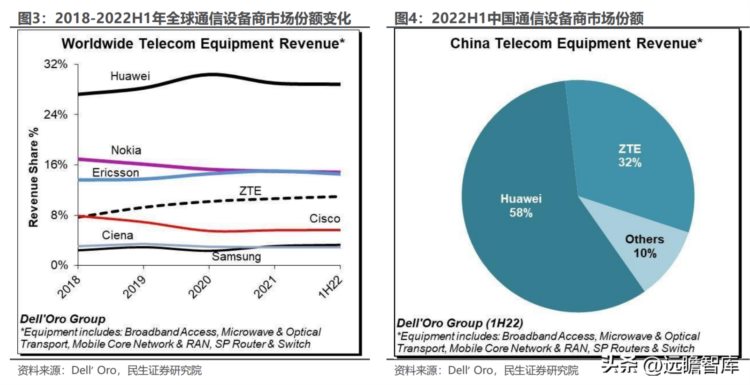

全球 TOP4 通信设备提供商,市场份额持续增长。

据 Dell"Oro Group,2018 年以后,以华为、爱立信、诺基亚、中兴为首的通信设备提供商多年稳居行业领先地位,竞争格局趋于集中,市场份额总和增加,其中各公司聚焦自主研发,积累了多年的经验和研发成果,基本稳住市场领先地位。

22H1 全球通信设备市场的厂商,以华为、中兴通讯为代表的中国两大设备巨头表现强势,其中华为仍以接近 30%的份额排名第一,中兴通讯排名第四,份额较 2021 年的 10.5% 略有提升,且自 2020 年来,前三大设备商份额均有所下滑,只有中兴通讯保持着持续增长;对于中国通信设备市场,22H1 华为份额达到了 58%,中兴通讯则达到 32%。

国有参股的民营通信设备公司,无单一实控人。

中兴前身成立于 1985 年,创始人侯为贵出身航天 691 厂(西安微电子),93 年引入航天系国资改制成立中兴新。

公司股权结构较为分散,控股股东为中兴新通讯有限公司(持股 20.29%),中兴新由西安微电子、航空广宇、中兴维先通和国兴睿科共同持股。

中兴新 9 名 董事配置为 3(西安微电子): 2(航天广宇): 4(维先通),任何股东无法单一控制财务 和经营决策,公司不存在实际控制人。

2 行业:数字经济叠加 AI 算力时代,催生 ICT 设 备需求

2.1 数字中国建设整体布局规划落地,推动 ICT 建设

数字经济近年来成为我国经济转型的主要发展动力,相关政策频出,顶层设计逐渐完善。

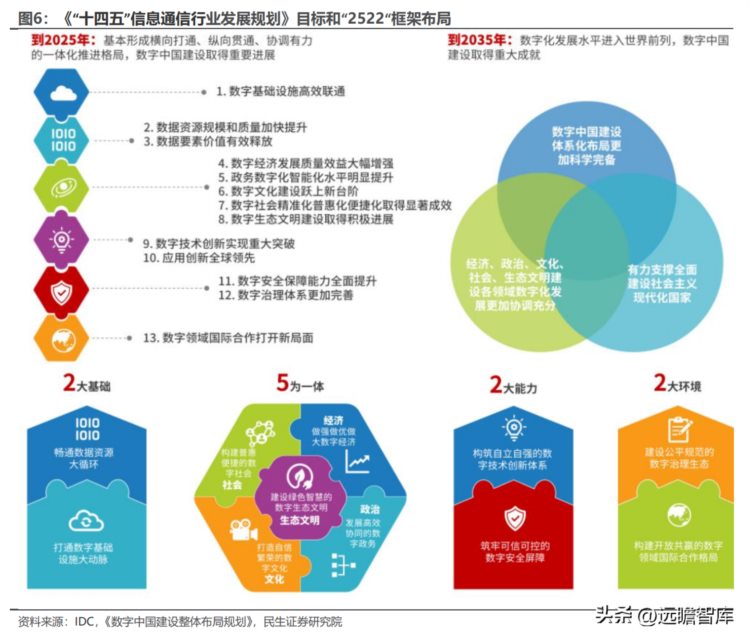

继《“十四五”信息通信行业发展规划》等文件引领加快建设网络强国和数字中国,2023 年 2 月 27 日国务院印发《数字中国建设整体布局规划》(下文简写为《规划》),指出建设数字中国是数字时代推进中国式现代化的重要引擎,为我国数字经济发展提供了更为具体的发展蓝图,是数字化相关的重磅国家级规划,巩固了我国数字经济建设的重要战略地位。

《规划》明确了两个时间目标和“2522”框架布局和实施保障。

《规划》首次明确提出:

(1)两个目标时间点:到 2025 年,基本形成横向打通、纵向贯通、协调有力的一体化推进格局,数字中国建设取得重要进展;到 2035 年,数字化发展水平进入世界前列,数字中国建设取得重大成就。

(2)数字中国建设按照“2522”整体框架进行布局。夯实数字基础设施和数据资源体系“两大基础”,推进数字技术与经济、政治、文化、社会、生态文明建设“五位一体”深度融合,强化数字技术创新体系和数字安全屏障“两大能力”,优化数字化发展国内国际“两个环境”。

(3)实施保障:主要包括五个方面,一是加强组织领导、二是健全体制机制、三是保障资金投入、四是强化人才支撑、五是营造良好氛围。同时明确了将数字中国建设工作情况作为对有关党政领导干部考核评价的参考,从 KPI 方面保障了规划落实。

顶层设计落地,ICT 行业迎来高增速发展。

此次顶层设计落地将大大提速数字经济发展,扩大数字经济市场规模。《“十四五”数字经济发展规划》明确 2025 年我国数字经济核心产业增加值占 GDP 比重将达到 10%,数字经济规模将超过 60 万亿元,数字经济发展态势乐观。

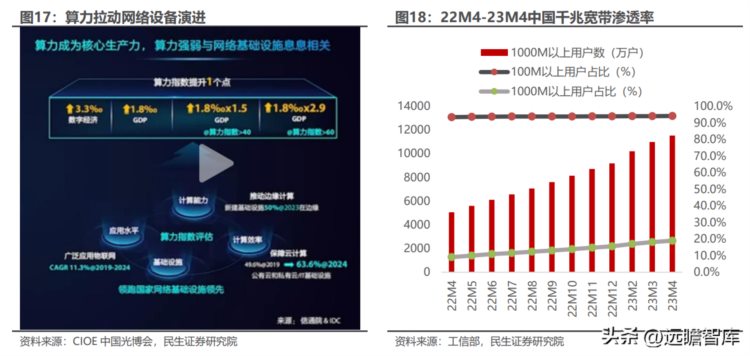

《数字中国建设整体布局规划》指出,将凸显数字技术的价值,将数字技术和“五位一体”深度融合,给 ICT 产业更大的发展信息信心,据 IDC,2023 年中国企业在数字化业务的指出将达到经济增长的 4 倍 (19.2% vs 4.6%)。

同时强调数字基础设施和数据资源在数字中国建设中占据基 础地位,提出要适度超前部署数字基础设施建设,加快 5G 网络、千兆光网、 IPv6、移动物联网、北斗卫星、东西部算等基础设施建设,中国整体云市场和人工智能市场 23-26 年总规模达到 5133 亿美元和 531 亿美元。ICT 行业作为数字经济的底座,与数字经济的高质量发展相互协同,综合实力持续增强。

2.2 AI 算力加速推动运营商云网转型,带来 ICT 设备增 量

5G 建设后周期,CAPEX 预计平稳,占收比有望下降。

1)政府侧,已定调 5G 基站建设进度,CAPEX 投入压力下降。21 年 11 月 工信部《“十四五”信息通信行业发展规划》,2025 年力争每万人拥有 5G 基站数 26 个。

2)运营商侧,在 22 年年度业绩会上定调资本开支投入稳中有降,如中国移动表示 22 年是公司 5G 投资高峰期最后一年,从 2023 年开始资本开支呈逐步下降趋势;中国联通表示未来几年整体资本开支保持平稳;中国电信表示资本开支占收比持续降低。

运营商 CAPEX 结构转型,加大投入算网。

运营商减少 5G 等网络资本开支,加大算力、产业数字化等资本开支。

根据工信部数据显示,2022 年我国电信行业完成新兴业务收入 3,072 亿元,同比增长 32.4%,在电信业务中占比达 19.4%。

如中国电信 22 年公司资本开支为 925 亿元,同比增长 6.7%,5G 投资占比由 21 年的 43.8%下降至 34.6%,产业数字化资本开支计划占比从 21 年的 19.9%提升至 22 年的 29.3%;23 年产业数字化投资拟增加 40%,算力投资 195 亿元、IDC 投资 95 亿元。

2023 年运营商坚定继续大幅加大产业数字化/算网投入,中国移动和中国电信相关资本开支预计分别为 452 亿元(+35%)和 149 亿元(同比 +20%)

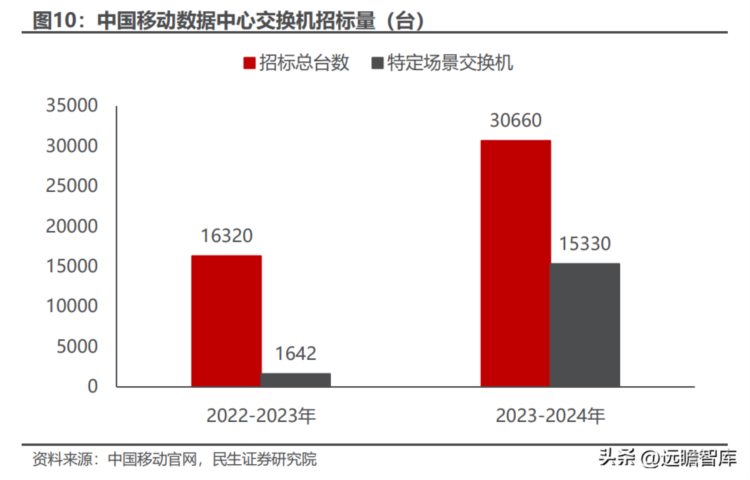

中国移动数据中心交换机集采规模高增,头部 ICT 厂商受益于运营商算力网络建设机会。

中国移动 5 月 8 日启动 2023-2024 年数据中心交换机产品集采,采购总规模达到 30660 台,对比 2022-2023 年数据中心交换机集采总规模 16420 台,同比增长 87%,其中特定场景交换机需求放量增长,同比增长超 8 倍,从 1642 台增长至 15330 台。

特定场景、尤其是高性能数据中心交换机价值量将高于通用场景交换机,有望带动集采总价值量提升(前次招标规模近 24 亿元)。

其中,华为/新华三/锐捷网络/中兴通讯分别中标 10.05 亿元/6.7 亿元/5.4 亿元 /2.14 亿元,分别占比 41%/28%/22%/9%,四角格局愈发稳固。

未来 ICT 市场稳健增长,IT 核心驱动。

中国信通院数据显示,2022 年我国 ICT 产业收入规模接近 28.8 万亿元,同比增长 7.8%,预测 2023 年收入增速为 9.1%,2023-2025 维持稳定增长,年收入 CAGR 达 9.9%。

2022 年,新冠疫情的持续肆虐,企业的生产和经营活动受到影响,中国 IT 支出维持在与 2021 基本相当的水平。

预计 2023 年中国经济将出现反弹,数字化转型和数字经济将会持续发展,ICT 市场恢复增长并保持较高的增速:绝对值上,IT 支出约为 CT 支出两倍,增速上,IT 支出 22-26 年 CAGR 为 7.5%,拉动 ICT 支出整体 CAGR 为 5.7%,CT 整体呈现缓慢增长。

3 基本盘:通信主设备市场公司市占率小幅提升,自研芯片有望改善盈利能力

3.1 无线网络:整体企稳,海外5G 建设和国内专网拉动需求

公网整体:国内 2023Q1 基站建设超预期,海外 5G 建设仍保持较高增速。

国内 5G 公网侧建设超预期,23Q1 我国 5G 基站新建设超 33.4 万个,同比增长 159%; 2022 年全球 5G 网络建设进程明显加速,全球 5G 基站新增超过 152.5 万个,同比 2021 年(101.5 万)增长 50.2%;其中海外 5G 基站新增 63.8 万个,同比增长 76.7%。

中国移动 5G 集采超预期,公司作为 5G 主设备龙头核心受益。

2023 年 5 月 15 日,中国移动官网发布 2023 至 2024 年 5G 700M&2.6GHz/4.9GHz 无线网 主设备集中采购(公开招标)公告:

1、700M:2.31 万站;

2、2.6GHz/4.9GHz:6.38 万站;

2023 年 5 月 25 日,中国移动官网发布 2023 至 2024 年 5G 700M&2.6GHz/4.9GHz 无线网主设备集中采购(单一来源)公告:

1、700M:16.1 万站,供应商为华为、中兴、诺基亚、大唐、爱立信;

2、2.6GHz/4.9GHz:25.17 万站,供应商为华为、中兴、爱立信、大唐、诺基亚。

根据以上信息,截至目前,中国移动公开招标+单一来源集采 5G 基站共计 49.96 万站,已超出之前移动在 2022 年年报中披露的预测数据——预计 2023 年累计开通 5G 基站 164.5 万站,全年新增建设 36 万站。

专网整体:专网有助于运营商差异化竞争、提高价值创造。

5G 提供专网应用基础,从标准设计层面看,eMbb 是 To C 的渐进式升级,mMTC 和 uRLLC 是面向 To B 应用需求的设计;从技术落地层面看,5G 通过核心网元虚拟化、模块化和网络切片等技术为网络多样化提供基础,可以为客户定制化符合需求的专网。

运营商发力 5G 专网业务,有望摆脱公网同质化竞争,通过定制化 ICT 融合服务提高价值创造,从纯粹的流量管道角色,切入专网转型为综合 ICT 服务商。

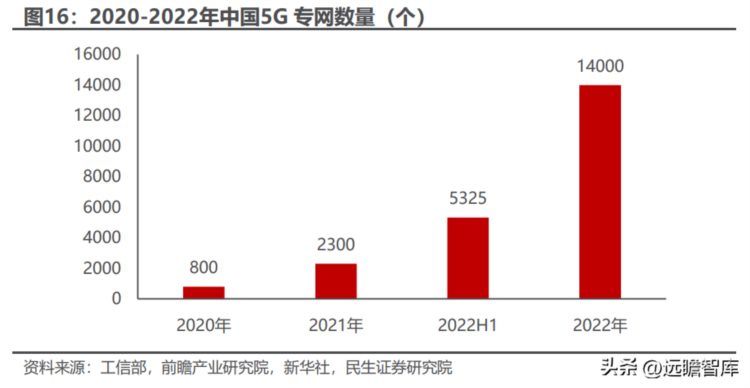

专网处于发展初期,未来将贡献无线网络重要增量。目前,我国专网部署不断增加,5G 行业虚拟专网正在从 1.0 向 2.0 迈进,由 To B 通用网络向各行业定制的网络演进。截至 2022 年 6 月,国内累计建设 5G 虚拟专网超过 5325 个。

而 2020 年,建设 5G 虚拟专网的数目仅为 800 个。22-25 年,工业互联网平台应用普及率由 14.7%升至 45%。提升工业竞争力和全要素生产率。

5G 专网与工业互联网是业务远期成长性的两大有力抓手。

3.2 有线网络:算力推动传输侧扩容,欧美光纤到户驱动增长

国内:

1)传输侧:与 5G 无线相配套的传输侧建设随无线侧放缓,且短期新增扩容需求相对较低。而算力侧需求迸发,推动 ICT 网络持续演进,其中推动骨干网扩容和带宽升级,一方面,数据中心互联迎来 400G 客户侧增长,使单波 400G 成为必选项,另一方面,光缆铺设增速远小于流量增长,在频谱效率不变情况下,需寻求单薄速率提升和单纤容量扩容方式,促进骨干网量价齐升。

2)固网接入侧:短期增长来自千兆宽带渗透,22 年渗透率已达 15%,对比 100M 发展历程,我们预计进入加速渗透阶段。1000Mbps 及以上接入速率的固定宽带用户 9175 万户,规模是上年末的 2.7 倍,占比升至 15.6%。

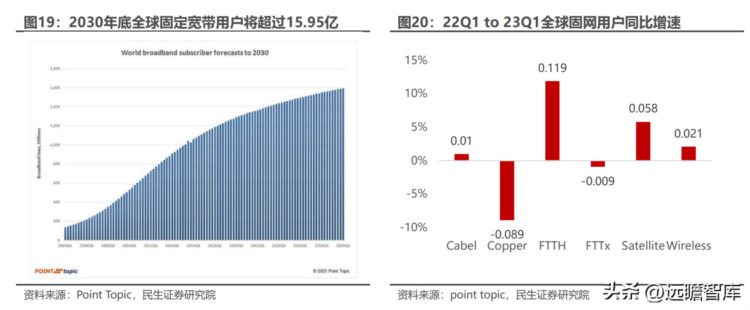

全球:固网用户持续增长,光进铜退背景下 FTTH 驱动增长。

Point Topic 预测,到 2030 年底,全球固定宽带用户将超过 15.95 亿。相比 Point Topic 在 2021 年 10 月发布的预测中预测的 15.5 亿人略有增加。

从 2022 年年中到 2030 年底,全球固定宽带用户将增长 18%。欧美预计延续疫情催化的“光进铜退”趋势,据 Point Topic 统计,截至 2022Q4,全球 FTTH 在固定宽带用户总数占比达 65.7%,环比增长 0.62%,而电缆和 ADSL 宽带连接的市场份额进一步缩小,分别占比 16.3%和 8.8%。

22Q1-23Q1,FTTH 用户增速 11.9%,铜缆用户下降 8.9%,卫星和无线分别同比增长 5.8%和 2.1%,FTTH 成为全球链接方式主要增长点。

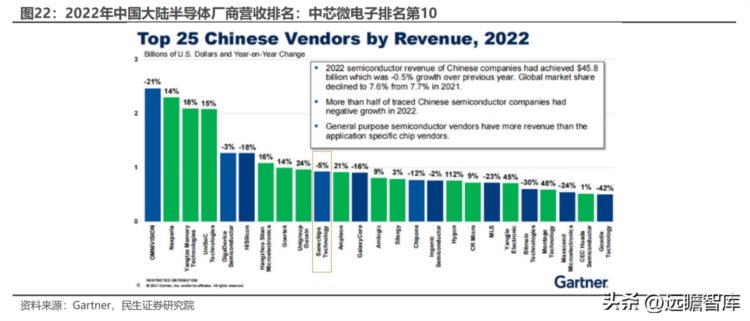

3.3 中兴微电子:领先的通信IC设计公司,自研芯片为产品提质降本

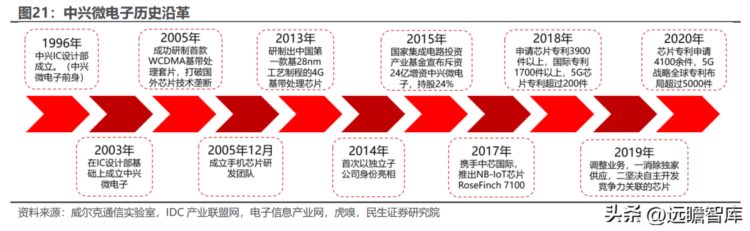

中兴微电子是中国领先的通信 IC 设计公司,专注于通信芯片开发。

中兴微电子是中兴的控股子公司,前身为1996年中兴成立的IC 设计部,正式成立于2003 年。

中兴微电子成立之初专注于无线基站芯片,逐步拓展至手机终端、高端交换机路由器芯片,2015 年国家集成电路产业基金投资 24 亿,占股 24%,至此中兴微电子开始加速广泛布局物联网、家庭多媒体处理和智能互联、手机等终端芯片产品。

中兴微电子至今专注于通信网络、智能家庭和行业应用等通信芯片开发,自主研发并成功商用的芯片达到 100 多种,覆盖通信网络“承载、接入、终端”领域,服务全球 160 多个国家和地区,连续多年被评为“中国十大集成电路设计企业”。

中兴微电子研制芯片涵盖手机、有线产品、无线产品等领域。

中兴微电子的手机产品为手机 modem 芯片,支持丰富接口,具有高性能、低功耗、低成本、高可靠的优势,可以广泛应用于全球移动通信市场。有线产品分别为固网终端芯片与以太网互联芯片。

固网终端芯片是中兴微电子 ONU 系列芯片,广泛应用于移动、电信、联通、广电、海外市场的家庭网关、政企网关、融合网关形态。

以太网互联芯片是中兴微电子10BASE-T/100BASE-TX/1000BASE-T以太网收发器,采用过采样技术和最新的数字信号处理技术,具有业界最小的面积和最低的功耗,已经应用于电信、联通、移动等 FTTx 网络的 ONU 产品上。

无线产品中心专注于移动互联网领域,结合最新的芯片设计技术和工艺发展成果,致力于为客户提供一流的芯片设计和解决方案服务。

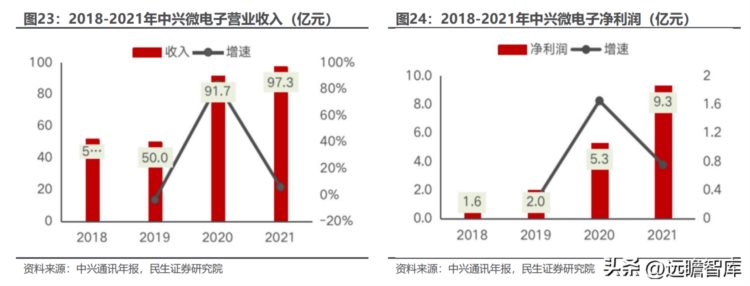

研发投入逐年提升,研发实力突出。

截至 2022 年,公司中兴微电子在全球设有多个研发机构,研发人员超过 2000 人。

公司掌握了国际一流的 IC 设计与验证技术,拥有先进的 EDA 设计平台、COT 设计服务、开发流程和规范,可为客户提供一站式设计服务。

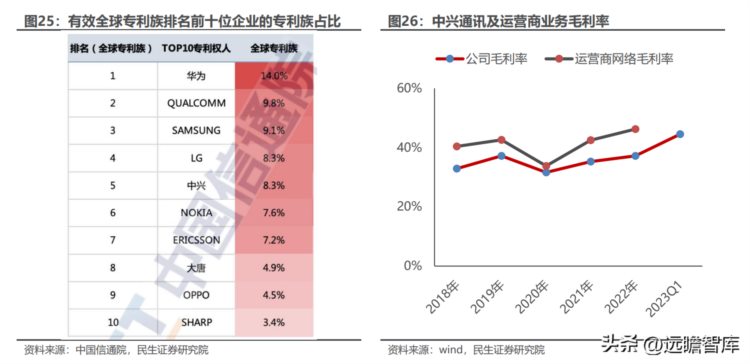

秉承持续的自主创新,中兴微电子已申请的芯片专利超 过 4000 件,其中 PCT 国际专利超过 1800 件,5G 芯片专利超过 200 件。

一站式芯片解决方案,自研比例提升助力毛利率改善。

中兴微电子可提供无线通信,宽带接入,光传送,路由交换等领域核心芯片及解决方案,能为客户提供从设计到量产的一站式设计服务。研发机构遍布全球,实现创新协同。

在 IP 设 计能力方面,公司自研核心通讯 IP,可以实现技术共享和产品快速迭代;同时也具备多种处理器、接口、多媒体及数模混合等各类 IP 的集成、开发和应用能力,建立起先进适用 IP 平台。

在 SOC 架构设计能力方面,SOC 快速设计平台:芯片 架构实现、设计自动化、接口标准化,设计周期达到业界先进水平;在低功耗技 术、先进工艺和封装测试技术上具有平台优势;在低功耗设计能力方面,具备运 用各种低功耗设计技术的能力,降低功耗;在封装设计及测试能力方面,覆盖业 界主流先进封装设计,可实现封装方案仿真、高速测试、复杂场景的可靠性设计、 标准测试和失效分析。

回顾公司运营商业务历史毛利率变化,20 年公司为“跑马圈地”,按八折向运营商招标,冲抵自研芯片带来的毛利率提升;21 公司运营商业务毛利率迅速恢复,除由于价格恢复,也和 7nm 自研芯片在 5G 基站中应用强相关;公司整体 23Q1 毛利率为 44.5%,同比增长 6.71pct,环比增加 8.02pct,主要是由于产品结构优化及芯片供应链的经济管控,未来随着芯片自研率进一步提升,公司盈利能力有望持续改善。

4 第二曲线:公司由 CT 转向 ICT,由单一设备商向数字经济筑路者转变

2022 年是公司战略超越期的开局之年,公司规划发展的“第二曲线”——服务器/存储/终端/5G 行业应用/汽车电子/数据能源等领域同比增长超 40%。在数字经济和 AI 算力时代下,公司耕耘连接、算力、数据,建设业绩增长新引擎。

4.1 服务器:电信行业龙头,受益于算力需求迸发,跨越式成长可持续

电信行业服务器龙头,位列 X86 服务器市场第一阵营。

据 IDC,22 年中国服务器市场规模为 273.4 亿元美元(1888.37 亿元人民币),同比增长 9.1%;由于算力需求快速提升,IDC 预计未来五年,服务器市场超过 10%年复合增速。

22 年中兴通讯服务器市场份额提升至国内前五。

2022 年公司服务器及存储全球发 货量超 24 万台,22 年公司 X86 服务器在电信行业发货量为 17.5 万台,蝉联电 信行业 x86 服务器发货量第一。

据《通信产业报》全媒体统计监测,2022 年三大运营商算力服务器相关集采中,中兴通讯以 25.6%的份额位列电信市场