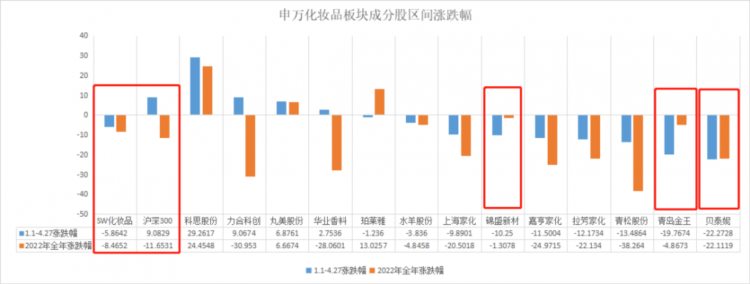

进入2023年以来(2023年1月1日-2023年4月27日),申万化妆品板块下跌5.86%,同期沪深300指数上涨9.08%,化妆品板块的表现与大盘出现背离。13家成分股中,也仅有4家股价上涨,其中锦盛新材、青岛金王、贝泰妮跌幅甚至超过了其2022年全年的跌幅

图2/数据来源:Wind/图片来源:南财研选

尽管股价上的表现不尽人意,但是从宏观经济数据和各类经营指标来看,化妆品板块正处于逐步恢复的阶段。

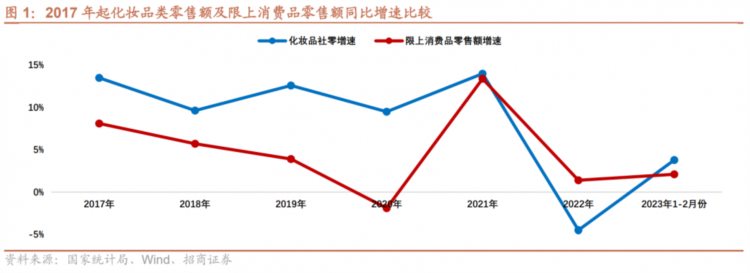

2021年前,在资本及渠道流量红利双重推动下,化妆品行业持续保持双位数增长。自2021年起,受疫情影响消费力下滑、渠道红利弱化、产品创新放慢等因素影响,化妆品社零较限上消费品零售额增幅的差距逐渐减小,甚至2022年化妆品社零增速低于消费品总额增速,化妆品消费回归理性。

图2/图片来源:招商证券

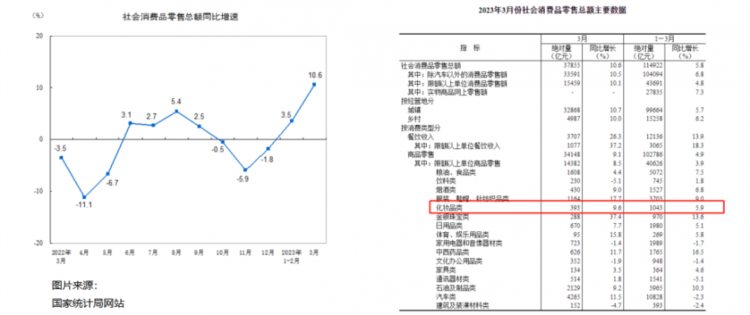

随着防疫政策优化,消费者信心恢复,2023年一季度消费品市场复苏。国家统计局4月18日数据显示,2023年3月份社会消费品零售总额增长10.6%至37855亿元,1—3月份,社会消费品零售总额114922亿元,同比增长5.8%。其中化妆品类3月份零售总额为393亿元,同比增长9.6%,1-3月份零售总额为1043亿元,同比增长5.9%。

图3/图片来源:国家统计局

中银证券指出,随着天气逐渐回暖,化妆品消费旺季到来,化妆品零售额有望进一步恢复增长。

万联证券认为,疫情防控优化后,经济发展和人民生活步入正常化阶段,叠加各地政府出台促消费补贴政策,人民的消费信心和热情逐渐恢复。短期来看,此前被疫情影响的化妆品需求有望在2023年得到充分的释放;中长期来看,颜值经济下化妆品需求旺盛,多项化妆品相关法规发布,行业洗牌背景下合规化妆品龙头公司受益。目前部分化妆品龙头公司经历了长达几个月的回调后,估值已处于低位,投资价值显现。

截至4月28日,申万化妆品板块13家成分股中,已有10家公布了2022年的年报或业绩公告,从年报数据来看,科思股份、珀莱雅和贝泰妮的营收和净利润都有不错的增长,科思股份2022归母净利润同比增长直逼200%。嘉亨家化、力合科创和水羊股份的营收和净利润均同比下降较为明显;锦盛新材的净利润同比下降最为惨烈,下降幅度超过300%,而营收同比下降则比较轻微。

图4/数据来源:Wind/图片来源:南财研选

作为2022年业绩最为突出的几家公司,科思股份、珀莱雅迎来了多家机构的重点关注。

一、科思股份(300856.SZ)

要论化妆品行业2022年的业绩成长与股价表现,科思股份毫无疑问稳坐第一的宝座。首先从业绩成长来看,科思股份2022年的营收与净利同比增长均为行业内第一。与之相匹配的股价也是上涨24.45%,远超第二名珀莱雅近11.5个百分点(相关数据见图1、图4)。

公司是全球最主要的化学防晒剂制造商之一,具备防晒剂系列产品的研发和生产力。公司产品已进入国际主流市场体系,防晒剂等化妆品活性成分主要客户包括帝斯曼、拜尔斯道夫、宝洁、欧莱雅、默克、强生等大型跨国化妆品公司和专用化学品公司;合成香料主要客户包括奇华顿、芬美意、IFF、德之馨、高砂、曼氏、高露洁等全球知名香料香精公司和口腔护理品公司。

公司4月20日发布2022年年报,报告显示,2022年,公司实现营收17.65亿元,同比增长61.84%;净利润3.88亿元,同比增长192.13%;实现归属于上市公司股东的净利润3.88亿元,同比增长192.13%;基本每股收益为2.29元;平均净资产收益率ROE为21.96%。

投资要点(信达证券、天风证券、民生证券)

①防晒剂业务量价齐升,驱动盈利能力显著改善

公司2022年化妆品活性成分及其原料业务高速增长且毛利率达历史新高。年报数据显示,2022年化妆品活性成分及其原料收入同比增长97.1%至14.4亿元,其中销量、单价同比分别增长48%、33%;毛利率同比提升11.6%至40.1%。2022年收入合成香料同比下降10.5%至2.89亿元,其中销量、单价同比分别下降9%、2%,毛利率同比下降4.1%至23.2%。

图5/图片来源:天风证券

其主要原因包括:

海外出行陆续恢复带来防晒剂需求量增加,叠加公司对奥克立林、阿伏苯宗等主力产品进行提价;

欧洲能源危机导致竞争对手巴斯夫产能趋紧,公司市场地位及市占率稳步提升;

人民币对美元汇率贬值,利好产品出口;

高毛利新品产能释放且产能利用率持续提升,尤其是P-S、EHT、DHHB等单价更高的新型防晒剂相继投产、占比提升,助力公司整体毛利率增加9.9个百分点提升至36.66%。

②加速市场开拓,深耕新品研发

公司2022年实现了新产品PA500吨/年的产线投产,以及P-S500吨/年的产线扩张,二氧化钛项目于2022年末进入试生产阶段。

当前在建项目包括1.28万吨/年氨基酸表活、2000吨/年高分子增稠剂,3000吨/年去屑剂PO和1000吨/年P-S产线。

在研项目包括防晒增效剂BHB、物理防晒剂二氧化钛、氧化锌、高端润肤剂、高效保湿剂等,预计未来2-3年逐步放量。

③股权激励目标超市场预期

公司发布股权激励计划,拟向董事、高管、核心技术人员和业务骨干等共89人授予限制性股票190万股,其中首次授予152万股,授予价格27元/股。公司层面的业绩考核目标为2023-2025年收入相较于2022年复合增速不低于30%、28%、25%(分别对应归属系数为100%、90%、80%),股权激励目标超市场预期。

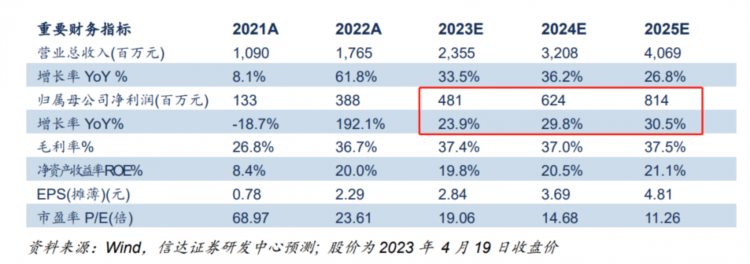

业绩预测:

展望2023年,信达证券指出,国内防疫政策优化后,预计防晒需求会相应增加,公司国内收入占比也有望提升;公司在化学防晒剂的基础上,于2022年下半年推出物理防晒剂新品,持续提高防晒剂市场占有率,贡献新的业绩增量;安庆科思高端个人护理品及合成香料项目建设全面启动,长期成长动力足。

预计公司2023-2025年归母净利分别为4.81、6.24、8.14亿元,同比增长23.9%、29.8%、30.5%。

图6/图片来源:信达证券

信达证券研报同时提示以下风险提:上游原料成本大幅上涨、国内消费持续疲软、地缘政治风险等、安庆项目投产进度不及预期等。

二、珀莱雅(603605.SH)

作为国内化妆品行业数一数二的龙头企业,截至4月27日,Wind数据显示,珀莱雅市值达到468.97亿元,仅次于贝泰妮。虽然2022年的股价与2023年的表现(相关数据见图1,2022年+13.03%;2023年至今-1.236%)没有科思股份那么亮眼,但2022年营收与净利总额上牢牢占据行业内前二的位置(相关数据见图4)。

图7/数据来源:Wind、图片来源:南财研选

公司专注于化妆品的研发、生产和销售。目前旗下拥有“珀莱雅”、“优资莱”、“韩雅”、“悠雅”、“猫语玫瑰”等品牌,产品覆盖护肤品、彩妆、清洁洗护、香薰等化妆品领域,满足不同年龄、偏好的消费者需求;构建了覆盖日化专营店、百货商场、超市和电子商务的多渠道销售网络。

公司4月21日披露2022年年报,公司2022年实现营业收入63.85亿元,同比增长37.82%;归属于上市公司股东的净利润8.17亿元,同比增长41.88%。至此,珀莱雅已连续五年营收和净利润双双达到两位数增长。

随着年报的披露,截至4月27日,珀莱雅迎来了近20家机构的关注和点评。

图8/图片来源:Wind

图9/图片来源:Wind

投资要点(国盛证券、万联证券)

①主品牌珀莱雅增长势能良好,差异化多品牌矩阵表现亮眼

主品牌:珀莱雅2022年营收52.64亿,同比增长37.46%,营收占比约82%,大单品矩阵势能凸显。

据魔镜统计,主品牌2023年1-3月淘系+抖音合计增长约20%。红宝石、双抗、源力三大系列增势良好并在多品类推新迭代。

子品牌:彩棠营收5.72亿,同比增长132.04%,营收占比约9%,2023年有望维持高双位数增长;悦芙媞营收1.87亿,同比增长188.27%;Off&Relax营收1.26亿,同比增长509.93%,。

公司以多品牌矩阵差异化布局专业彩妆、头皮护理、年轻油皮护理等赛道,均通过践行大单品策略逐步实现良好盈利,共同打开成长空间。

②线上直营渠道高速增长,线下调整升级

2022年,公司线上渠道实现收入57.88亿元,同比增长47.50%,占比提升至90.98%。其中,线上直营渠道高增,同比增长59.79%至44.78亿元,占比进一步提升至70.40%。公司在不同电商平台精准施策,主品牌珀莱雅在2022年度天猫美妆、京东美妆、抖音美妆榜单国货排名中均为第1。

2022年,公司线下渠道营收5.74亿元,同比减少17.62%,其中,日化渠道收入同比下降11.96%。受疫情影响,线下店铺客流减少,消费者的消费习惯发生变化,公司对线下网点结构做出调整优化。百货渠道聚焦影响力强的商圈进行 柜位优化与形象升级,通过在8城9店开展“早A晚C酒咖快闪店”等活动触达年轻客群,随着调整渐进有望支撑品牌力稳步升级。

③高度重视研发布局,打造长期竞争力

公司高度重视研发布局,2022年研发费用同增67.15%至1.28亿元,研发人数增至229人并在后续加大引入国际化视野和跨领域人才,期内新申请国家发明专利21项、新获得15项国家授权发明专利。龙坞、上海和日本研发中心均在建设或筹备中。

与中科院微生物所、巴斯夫、亚什兰、中科欣扬、湃肽生物等外部研究机构及原料商深化合作,加强基础研究、应用研究、临床研究等领域的产学研赋能,打造长期竞争力。

业绩预测:

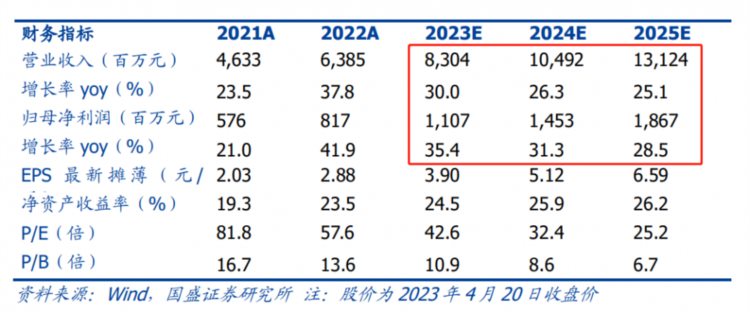

国盛证券认为,公司践行长线大单品策略,多品牌矩阵活力焕发,伴随组织协同及渠道高效运营,有望打造新一代平台型化妆品集团。预计2023-2025年收入分别为83.04、104.92、131.24亿元,同增分别30.0%、26.3%、25.1%,归母净利润分别11.07、14.53、18.67亿元,同增分别35.4%、31.3%、28.5%,

图10/图片来源:国盛证券

国盛证券研报同时提示以下风险提:行业竞争加剧;新品推广/子品牌孵化不达预期;产品质量管理风险。

(本文内容来自持牌证券机构,不构成任何投资建议,亦不代表平台观点,请投资人独立判断和决策。)

更多内容请下载21财经APP