寿险改革这名不见经传的四个字,却是人身险公司2019年以来股价走弱的根本原因。单就中国平安来看:

2018年四季度,马明哲首次公开提及“寿险改革”;

2020年,平安发布《个险寿险业务人员基本管理办法》;

2021年平安开启“新银保渠道”改革,召开“优才季”,产品+渠道改革加速;

2022年,尽管全国各地再次受疫情影响,但平安代理人活动率、人均新业务价值出现明显向上拐点!

最近二、三个季度,平安整合医、养资源,在一线城市快速建设“颐年城”,在部分二线城市复制差异化养老产品“逸享城”,保单健康服务完成了覆盖“被保险人”到覆盖家庭用户的转变。北京地区已可提供完善的“线上+线下”的保险+医疗生态服务,生态服务进展快于我的预期。

更重要的是,经过4年半的改革,中国平安关键数据——新业务价值终于实现正增长,这也是平安寿险改革“完工”的最有力证据!

一、新业务保费带动中国平安新业务价值拐点出现。

影响保险内含价值变动的因素有净资产、投资、分红、经济假设等诸多因素,但新业务价值对保险内含价值影响具有持续性,是众多影响内含价值的因素中最为关键的一个,我将新业务价值当做判断险企“寿险改革”成功与否的铁律。

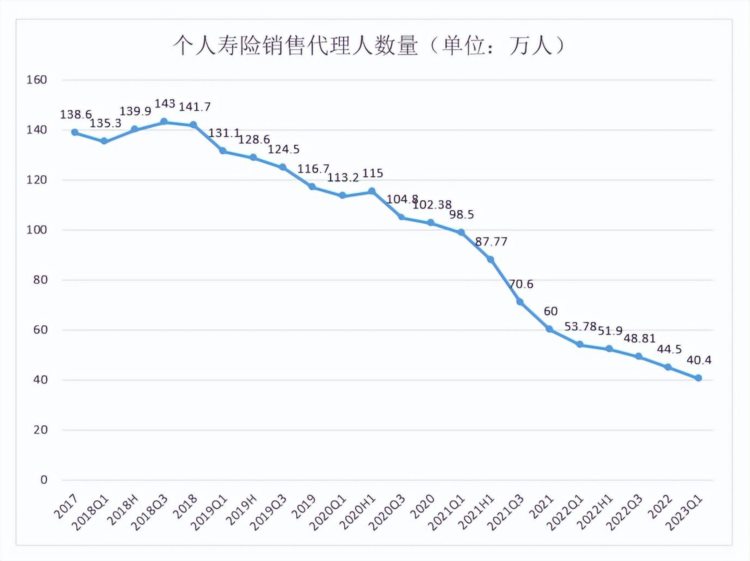

2023年Q1,平安传统保代人数未见到向上的拐点,进一步下降至40.4万人。

新业务价值率也继续回落至20.9%。

但如我在年报中所说,平银的新银保充当了“奇兵”的角色。2023年一季度,平安银保/社区网格化渠道新业务价值提升,占集团新业务价值比率来到了16.9%,同比增长5.4个百分点,平安新业务价值已先于人力拐点出现。

自2019年四季度以来,平安寿险新业务及健康险个人新业务保费收入几乎出现了12连降(2021年一季度出现短暂增长是因为“新旧重疾险”定义切换,保险公司借机营销了一波,属阶段性回升,不具备持续性)。

2023年Q1,平安结束了寿险/健康险个人新业务保费收入下滑的趋势,转为正增长。

尽管“新业务保费增速”≠“新业务价值增速”,但两者的变化趋势是趋同的。

这里多说一句,传统保代是寿险改革进程中,对险企新业务价值影响最大的一个渠道。除了财报中直接披露的人力数量、人均新业务价值两大关键数据外,投资者其实可以通过“保代收入”以及“保代学历”两个指标判断传统人力改革进程!

2022年报,平安公布寿险人均月收入达7051元,同比增长22.5%。

(中国平安2022年报)

(中国太保2022年报)

中国太保披露核心人力月人均首年佣金收入4134元,同比增长10.3%。

我在2022平安年报长文中提到过,中国太保、中国平安两家开启寿险改革最早(手续费/佣金支出下降最快),将最有希望先完成改革。现如今,体量更轻的太保已于2022年三季度率先出现了新业务价值拐点,平安也在今年Q1实现了新业务价值正增长!

对比四大人身险企业2022年报中“人均手续费及佣金支出”,平安是国内唯一一个人均支出7000元以上的寿险企业。料后续在招揽优才+的过程中平安较其他险企有优势。

无独有偶,除平安、太保外,A股上市的其他寿险并未在2022年报中披露保代收入情况。其中的意图值得玩味。

2022年末,全国保险公司在保险中介监管信息系统执业登记的销售人员570.7万人,较2021年底的641.9万人减少了71.2万人,介于2015-2016年之间的人力规模水平。与国内峰值保代人力900多万相比,降幅约37%。

单看平安,保代人力已较2018年顶峰143万人下降了百万,2023Q1平安保代人数为 40.4万人,脱落比例高于行业平均水平,平安传统保代人力更“扎实”。尽管2023年Q1未披露详细数据,但2022年平安“保代活动率”、“13个月/25个月保单继续率”持续改善,平安已渡过人力脱落的“阵痛期”,走向平稳期。

中国平安以产品+渠道为目标的寿险改革在新业务价值拐点出现后,已可以宣告“首胜”!

二、平安资产包“腾笼换鸟”还将继续,“投资底”大概率已经出现。

对于非金融行业来说,投资大多是一次性影响,投资收益不会对股价走势产生深远影响。但对于全部执行新财务准则的保险公司来说,投资表现是影响当期净利润弹性最大的环节。如新华保险预告2023Q1因投资变动导致净利润同比大增后,股价高开大涨。

由于政策的剧烈变动,平安近两年投资端表现不尽如人意。如平安强调“一账通”的生态力,在高层要求“回归主业”后遇阻;不动产在偿二代II期后,不再能计入核心资本,减值的风险大增。政策的变动不但影响了平安的负债端,投资端影响也大于其他险企。面对政策的变化,平安所要做的是资产端“腾笼换鸟”。但平安的资产包是国内险企中最大的,考虑到保险行业财务性、流动性等约束,换仓的过程注定不会太快。

2023年Q1,平安净投资收益率3.1%,总投资收益率3.3%,净利润同比增长48.9%,不如先一步披露预告的新华保险多。除了平安资产包仓位调整未完成之后,主要是新华保险除IFRS17外,同时还屡新了IFRS9,在权益资产表现较好的阶段,投资受益弹性放大所致。

在2022年报业绩发布会中,平安转变“战略投资”思路,成为了真正的“财务投资者”。

2022年报,平安减少了自持股票的规模,转而增加了对权益基金的持仓。后经平安业绩发布会证明,公司确实增加了第三方资管产品的配置。

不久前,平安首席投资官邓斌在一场保险业会议中就表示“在利率下行的环境中,自2002年以来A股权益投资滚动七年/十年年化收益为正的概率超过93%”。而熟悉基金的投资者会知道,在3000点中枢上下买入基金,持有三年,正收益的概率要超过95%,这要比普通投资者投资A股的成绩要好很多。拉长时间周期看,平安通过专业第三方投资无论是对资产包的波动,还是总投资收益率表现都更有益。

尽管平安选择基金的“眼光”尚需时间验证,但年初至今,沪深300指数上涨2.26%,恒指也基本维持平盘。经济在恢复常态化后,料对平安2023年权益投资表现将大幅改善。

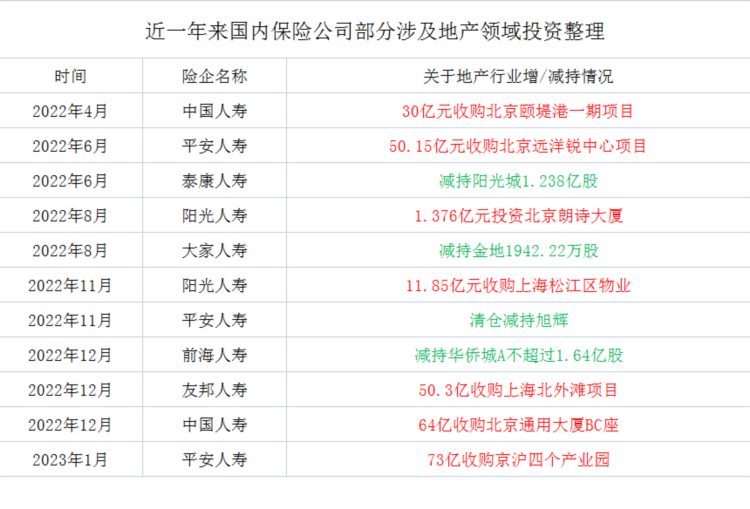

此外,平安不动产的投资也在积极的“腾笼换鸟”。在泰康抛售阳光城,大家人寿减持金地,中国人寿减持远洋后,平安终于也有所行动,减持了旭辉。料未来会进一步减持地产股权,增加物权、Reits类资产的比例。

三、回购与股价后续表现不具有一致性,保险公司估值修复不只是“戴维斯双击”。

平安股权回购注销曾让投资者充满期待,但和我之前说的一样,回购/注销属一次性利好,股价表现能否有延续性取决于主营收入。于是在年报期间本人也未过多赘述回购+注销的利好。

平安此举主要是向投资者传递信心,如无大规模持续回购注销的操作,对平安股价整体提振作用是不大的。

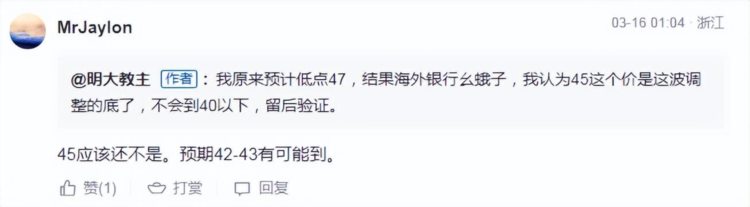

3月15日写平安年报长文的时候,曾有球友认为平安2022年投资表现过于糟糕,或许股价会回撤到42-43元一线,也听说了一些“40元的平安是否值得珍惜的灵魂拷问”,更有甚者说平安还要跌回30多元一线!

本人投资算不上高明,但经验总归是有一些的。

中国平安因人力规模大,夯实人力规模所用时间比其他保险公司更长。此后又分别受到地产风险释放、偿二代II期、降息降准(国债收益率降低)、股指回撤(权益表现同比恶化)等一系列影响,投资者情绪来到冰点。但去年机构本就没对平安抱有多少期待,配置比例较低,投资端利空释放反而有助于平安拐点加速出现。且股指较去年四季度改善是明牌,人效/人力也处在见底的边缘。于是在3月15日写平安年报长文的时候,我认为45就是公司短期股价底(3月15日平安股价报收45.95元/股)。回头看平安虽偶有几个交易日跌破了45元,但收盘至少都站稳了45元。

如今宏观基本面好于2022年,平安寿险改革进展也比去年更加扎实,拿之前股价的“锚”去衡量平安不可能准确。看了今天的一季报,相信没有投资者会再认为平安股价会跌破45。

保险行业属传统成熟行业,一旦政策带动行业开启调整周期,不会像科技股恢复的那么快。换言之,主业恢复增长,平安的复苏周期时间也会较长。

四、关于保险定价利率调整,以及平安执行IFRS17的些许变化。

关于近期传出保险定价利率从3.5%下降到3.0%的消息,我来说一下我的看法。

实际利率下行,保险定价利率下调是非常符合常理的,能够有效防范利差损风险,传闻最终落地的可能性极大。至于说利好还是利空?个人认为利好多于利空。

买保险的客户和买银行理财客户的诉求并不一致,与其猜测政策对保费收入的不利影响,下调定价利率对保险成本端压力缓解却是确定的。原本作为一名投资人,不论是3%还是3.5%的预定利率,单纯看收益,都很难吸引我,毕竟我还是名成熟的投资人。但头部人身险公司强化保险+医疗+康养的布局,给客户带来极致便捷的体验,这是平时工作忙碌而焦虑的我所看重的。未来生态布局不完善,资源不稀缺的,布局时间较晚的险企大概率会错过保险的下一轮成长周期。平安线上+线下自有医疗资源最有优势,养老机构有“臻颐年”+“逸享城”+居家养老的多种解法,且推进速度快于竞争对手。一季报,平安集团披露全国健康管理中心已达14家,随着近1-2年生态产品逐步做出口碑,也会促进保费收入的增长(但短期生态产品面世数量较少,康养机构仍在建设周期中,生态力集中爆发大概率不在2023)。与寿险改革“中周期利空”定义相似,保险定价利率下调属“中周期利好”,最早也要等到政策落地后,2023年年报期才能显现出利好。

最后,本次季报中需要解释的一个问题就是平安开始执行《企业会计准则第25号--保险合同》新准则了(中国版IFRS17)。

对险企主要的影响是,未来保费收入将剔除“非为客户提供风险保障的收入(投资收入等)”,且保费确认拉长至整个保险期间。

这样一来长期保障险收入占比较大的险企业绩看起来会更加突出。平安在今年一季报中隐晦地说了一句“若去年一季度新业务价值采用年底假设方法重述,新业务价值增长率为21.1%”,其意思是说集团保障型产品卖的多!

最后临时有乡亲问我,中国平安营收利润同比小幅下滑的事。之前我在财报长文中很少提“营运利润”,因为它不是决定平安股价走势的重要因素。教主大致看了下,平安营运利润下滑主要是资管、科技两个非主营业务造成的(科技业务净利润减少是关键)。在平安新业务价值拐点出现后,营运利润小幅变动的影响就如“萤火之微光比之于当空之皓月”,投资者不必过于关注这一点。