一、美的集团概述

1.产品:暖通空调(45%)、消费电器(36%)、机器人与自动化(7%)

2.公司介绍:

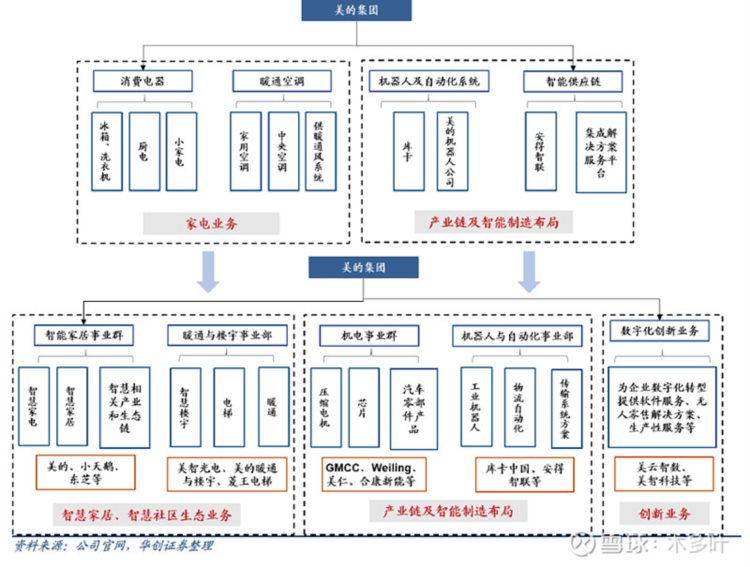

1)美的集团股份有限公司的主要业务是消费电器、暖通空调、机器人与自动化系统、智能供应链(物流)。提供多元化的产品种类与服务,包括以厨房家电、冰箱、洗衣机、及各类小家电为核心的消费电器业务;以家用空调、中央空调、供暖及通风系统为核心的暖通空调业务;以库卡集团、美的机器人公司等为核心的机器人及自动化系统业务;以安得智联为智能供应链业务集成解决方案的服务平台。

2)2021年,美的提出了第二次战略规划,目前美的集团业务分成五大板块,包括:智能家居事业群、工业技术事业群、楼宇科技事业部、机器人与自动化事业部、数字化创新业务。

①智能家居事业群:它的前身是消费电器版块,是过去和现在美的的主要收入和利润的来源。美的家电产品品类非常丰富,除了空调、冰箱、洗衣机等大家电外,还覆盖厨房家电、清洁家电、小家电等全品类。

②工业技术事业群:以科技为核心驱动力,聚合智慧交通、工业自动化、绿色能源和消费电器四大领域的核心科技力量,拥有美芝、威灵、合康、日业、高创、东菱、美仁、美垦、东芝等多个品牌,产品覆盖压缩机、电机、芯片、汽车部件、电子膨胀阀、变频器、伺服及运动控制系统、减速机和散热部件等高精密核心部件,为全球泛工业客户提供绿色、高效、智慧的产品和技术解决方案。

③楼宇科技事业部:前身是“美的中央空调事业部”,业务包括中央空调、电梯、智慧楼控在内的一揽子解决方案。暖通的主要品牌有美的以及意大利的Clivet(水机品牌),电梯业务的品牌是菱王和LINVOL,智慧楼宇是KONG。目前B端的中央空调业务(暖通业务)是楼宇科技的基石,也是整个美的集团的业务基石,2022年上半年,暖通空调占比整个营业收入的46%,超过消费电器的36%。

④机器人与自动化事业部:主要围绕未来工厂相关领域,提供包括工业机器人、物流自动化系统及传输系统解决方案,以及面向医疗、娱乐、新消费领域的相关解决方案等。

⑤数字化创新业务:包括以智能供应链、工业互联网等在美的集团商业模式变革中孵化出的新型业务,可为企业数字化转型提供软件服务、无人零售解决方案和生产性服务等,还包括从事影像类医疗器械产品和相关服务的万东医疗。

3.白电行业:

1)核心技术稳定,产品迭代式进步:空调、洗衣机、冰箱的核心技术稳定,多年未变。

2)刚需:家家必备。

3)低频:家电是耐用消费品,使用周期长,消费者消费频率低。

4)成熟期:家电行业进入成熟期,产能过剩,家电行业产品同质化程度高,行业竞争者容易引发价格战。

5)市场饱和:一方面表现为头部厂商市占率很高,很难再有提升,另一方面则是白电普及率很高,很难再有提升。

6)材料成本占比高:家电行业转移大宗商品涨价风险能力弱,易受大宗商品价格上涨影响,受制于通胀。

二、美的集团SWOT分析

1、优势S:

1)品牌优势:家电巨头。

2)产品优势:对于耐用消费品企业而言,产品质量、品牌口碑是公司核心竞争力的关键。美的集团将产品领先放在首要位置,在研发创新、质量管理方面着重投入,通过建立合资公司、精简SKU、完善研发体系等方式实现创新,由此提升产品品质、性能以及口碑。

3)产能优势:柔性供应链模式,绕开各层代理经销商,直接汇总终端零售商的订单,使得工厂可以多批次、小批量柔性生产,快速响应原材料的价格变化,在同行们还是“原材料后周期”时,公司基本能做到“原材料同周期”。过去美的集团对于成本费用的把控更多依靠规模效应,当达到一定的天花板后边际效益开始递减。而效率驱动模式致力于从价值链的全环节出发,提高周转速度,减少采购、生产、销售不必要的损耗,例如T+3模式即是提升全价值链效率的成功案例。

4)渠道优势:全球布局,海外家电市场空间巨大,美的集团极具前瞻性地进行全球经营,通过收购东芝、KUKA、自建海外研发中心与生产基地打通和扩大海外业务,业务逐渐由OEM、ODM过渡到向OBM转变,打开第二增长曲线。美的集团的国际化之路走得很好,42%的营收来自于海外。

5)并购能力:格力在多元化之路上总是亲力亲为,结果并不尽如人意;苏泊尔则是极其专注于主业,这意味着,苏泊尔的多元化就是在自己的几个产品之间打转;而美的集团则不同,美的拥有一整套并购系统模式,在这样完善的并购模式体系下,美的谈成了十余起并购项目,涉及数十亿元的投资,但收购一个成功一个,从东芝白电、Clevit商用空调,到库卡机器人、高创自动化解决方案等。

6)股权优势:何享健的治理模式和企业文化,何享健先生用十多年的时间完成的美的去家族化的探索和实施,让美的迎来了更加健康的发展模式。何享健的目标是其家族只成为一个控股股东,CEO都是职业经理人,甚至到一定时候,大股东都可以不参加董事会,董事会都职业化,完全实现股东、董事会和经营者三权分立。

7)轻资产:总资产4170亿,固定资产280亿。

8)营收净利稳步增长:

9)盈利能力一般:毛利率23%,净利率9%,ROE是24%。

10)现金流一般:类现金667亿,短期借款87亿,一年内到期非流动借款17亿,长期借款555亿,应付债券32亿。

11)分红优秀且稳定:股利支付率40%。

2、劣势W:

1)资产负债结构很差:资产负债率65%,应收账款375亿,应付账款899亿,合同负债242亿。

2)商誉惊人:270亿,多是收购库卡机器人而来。

3、机会O:

1)库卡机器人:德国公司,公司是世界一流的机器人公司,与发那科、安川、ABB并列为全球四大工业机器人企业,是具备正儿八经核心技术的高科技公司。库卡在汽车制造领域一直处于行业龙头地位,占据汽车行业机器人本体30%的市场份额,在高端汽车中,市场份额更是达70%以上库卡有望保持在汽车领域的优势。目前,库卡正在积极拓展其他工业、电子、医疗及物流、服务等新业务,以此为基础,美的今后可能会发展成一个机器人软件集成商,攫取机器人时代最大的利润。毕竟,白色家电行业真心是个利润率低、吃力不讨好、竞争还激烈的领域,如果在美的的帮助下,库卡搭上国家新基建、中国制造2025以及工业4.0等多趟快车,那么美的实现再次腾飞就是一件很容易的事。

2)产品迭代式进步引领产品更新换代需求:

3)海外发展中国家市场:冰箱和洗衣机,欧美国家的普及率基本都在95%以上,未来机会在发展中国家。

4、威胁T:

三、美的集团的投资逻辑

1)美的集团是家电巨头,拥有强大的品牌优势、产品优势、产能优势、渠道优势,是与海尔、格力并列的白电三巨头,与苏泊尔、九阳并列的厨电三巨头,在小家电上比龙头企业小熊电器的底蕴更为深厚。然而,电器制造商仅仅是公司最没有想象力的身份之一。

2)美的集团的业务远远不止于服务于C端的家电,还有服务于B端的产品,包括:面向制造业和新能源行业的工业技术事业群,面向房地产管理的楼宇科技事业部,以及面向工业、物流甚至医疗领域的机器人与自动化事业部。

3)然而,那些都是美的集团的过去和现在,远远不是美的集团的未来。美的集团的未来包括:机器人软件集成商、智能家居、万物互联、工业4.0、各行各业的卖水人。因而,美的的逻辑是,从纯粹的家电企业向泛家电转型、从C端为主向B+C端协同发展转型、从制造型企业向科技型转型、从本土型企业向国际型转型。未来的美的,正向着“智能家居”、“物联网”以及“工业自动化”的方向狂奔,远比那些一心研究多快好省造家电的厂商更富想象力。

4)支撑公司取得如此惊人成就的,部分原因在于其强大的并购能力。而强大的并购能力背后,则是公司独特的治理模式和企业文化,公司创始人何享健先生只是一个控股股东,CEO都是职业经理人,完全实现了股东、董事会和经营者三权分立,让专业的人去做专业的事。

四、估值

1)估值:50.93元/股

2)安全边际:70%

3)建仓价格:35.65元/股

4)建议仓位:20%

中年大叔,裸辞炒股,若对您有帮助,不吝打赏!