后疫情时代的基因检测行业,来自资本与现金流的短期压力与医疗行业的长期属性之间的平衡,成为了每个上市企业都在面临的考验,但对于股价再次跌破1美元的泛生子(GTH.US)来说,显然没有经受住这轮考验。

智通财经APP了解到,去年11月,泛生子由于在连续30个工作日内收盘价低于每股1美元而受到美国SEC的退市警告。

虽然在今年1月,由于股价有所提高,纳斯达克已确认泛生子重新合规。但在1月26日盘中达到区间最高股价1.23美元后,泛生子的股价再度下滑且4月末至今,泛生子收盘价几乎都处在1美元之下,这或许也会让其再次来到“退市边缘”。

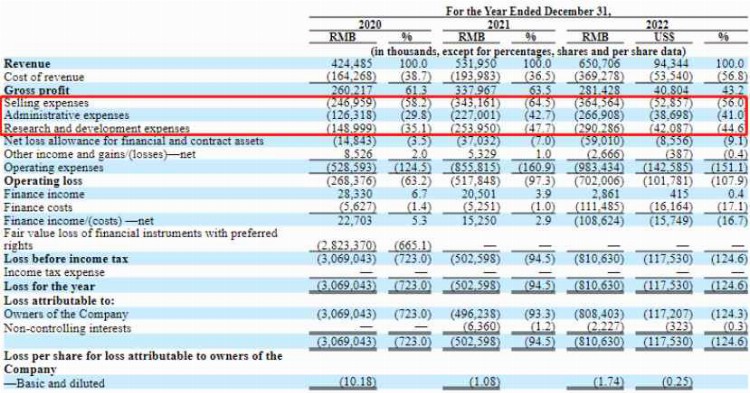

5月15日,泛生子披露了其2022年年报。财报显示,公司当期实现营收6.51亿元(人民币,单位下同),同比增长22.3%。但这次双位数的业绩增长并未挽救泛生子的股价。

陷入“增收不增利”的泥潭

一直以来,泛生子都秉承着LDT+IVD双轨并行的业务布局。2022年,公司之所以实现双位数业绩增长,与其深入新冠检测不无关系。

从业务分布来看,此前体外诊断(IVD)技术和临床实验室自建项目(LDT)都是泛生子的基础业务,并衍生了三大主要业务:癌症诊断监测、癌症早期筛查以及药物研发服务。但在新冠疫情出现后,公司业务结构出现一定变动,在诊断监测业务中,新冠检测的收入占比越来越大。

2022年,支撑泛生子当期营收增长的关键,便来源于“诊断与监测”业务。该项业务在2022年营收增长22.4%,达到6.03亿元,占公司当期总营收比重达到92.6%。LDT服务收入则同比增长60.5%,达到5.42亿元,而其中便包括公司新冠检测业务收入2.50亿元。但随着国内相关政策优化,公司新冠检测业务显然将不可持续。

除了收入端存在可以预见的增速风险外,公司在费用端面临的问题同样严峻,也是导致公司出现增收不增利的主要原因。

数据显示,2022年,泛生子销售费用达到3.65亿元,管理费用达到2.67亿元,二者均连续第三年出现增长。其中,当期销售费用占总营收比重达到56%。

实际上,由于医院或检测机构这些下游市场主体一般只会选择与一家或几家企业合作,企业的渠道能力不可或缺,也必然导致企业会争抢有限的渠道。另一方面,疫情影响了正常的市场运作,也在一定程度上加剧了市场销售门槛。从投入产出比也可以看出,泛生子目前面临的市场竞争压力。

以上也直接导致泛生子在2022年出现进一步的亏损扩大,当期净亏损达到8.11亿元,同比扩大61.3%。

另外,由于当期经营活动现金流净流出了4.6亿元,导致公司现金流情况已十分紧张。从现金和现金等价物上来看,泛生子目前仅有大概1.76亿人民币的储备,也就是说按照目前烧钱的速度,泛生子现金流很快将面临枯竭的窘境。

或将面临更激烈的竞争

通常来说,一家公司面临现金流困境,如果其有较为强劲的业务和发展前景,那走出困境也只是时间问题,但对于泛生子来说,新冠检测业务停摆后,业务收入重心的LDT板块似乎难当大任撑起公司的现金流。

其中存在的一大痛点在于LDT业务存在的政策风险。

智通财经APP了解到,LDT(laboratory developed test),即实验室自建检测方法、或实验室研发诊断试剂。其与体外诊断(IVD)的运营差别在于,服务对象上,IVD的主要客户对象是有检测能力的医院或机构,而LDT主要对象是没有相关检测能力的医院、ICL、药企等。

另外从实施主体看,IVD受严格监管,需经过NMPA/FDA等主管部门审批,但LDT市场特点在于门槛较低,一般仅限在实验室内部使用,不可像IVD试剂一样出售给任何其他机构实验室。

此外,二者还存在关键特征上的差别,即IVD实行注册制,而LDT是非注册的。过去LDT一直是用豁免认证的方式,允许实验室根据自己的情况来进行一些自制试剂的制备、研发和使用。但随着基因检测、大量ICL兴起等新技术新业态出现,LDT使用范围扩大、风险增多等新特征,其正在突破原有监管框架。

但目前,哪怕是医药医疗体系较为完善的欧美也并无行之有效的监管措施。例如FDA与CMS两监管部门,FDA因LDT出现的新风险逐渐强化监管,但CMS及其关联方则希望在原有框架上去解决问题,因而二者时常处在博弈过程中。

在国内,今年年初,国家药监综合司、国家卫健委联合发文《关于开展医疗机构自行研制使用体外诊断试剂试点工作的通知》(以下简称LDT新政)。试点医疗机构包括:北京协和医院、北京医院、中日友好医院、中肿、阜外医院、北大一院等6家医院。这是继2022年9月征求意见稿后的首份正式文件。

另外,根据2021年3月18日,国家药监局正式发布的最新修订的《医疗器械监督管理条例》,目前国内LDT的具体管理办法交由药监部门制定,意味着LDT产品进入药监局的监管视野后很有可能走向IVD,产品退出LDT阶段。

从试点主体也可以发现,目前国内政策鼓励公立医疗机构开始入局LDT模式,这使后者的监管变得更加可控,在一定程度上也可以理解为上层建筑在鼓励LDT向IVD转化,并及时退出。

因此,未来国内LDT可行路线在于与公立医院合作,且率先抢夺与公立医疗机构的LDT合作机会将成为市场竞争的一个关键因素。而在这一政策导向下,LDT行业内竞争就从此前的销售能力竞争变成了与医院合作的BD能力以及公司注册能力之间的竞争。虽然此政策对LDT行业合规性有较大的正向意义,只是对于目前缺乏现金流的泛生子来说,未来面临市场竞争的压力无疑更大。

从2022年财报来看,即使面对疫情带来的困境,泛生子依然投入了大量资源用于销售渠道建设,但其投入产出比并不理想,如今随着新冠检测业务的退出,若未来其核心的LDT业务不能扛起大梁,泛生子能否实现逆境反转还是个未知数。