交通运输行业中期策略:把握复苏主线,关注国企改革持续深化

(报告出品方/作者:招商证券,苏宝亮、肖欣晨、魏芸)

一、 交运行业综述

1、市场表现

2023 年以来,沪深 300 指数相对平稳,申万交运指数整体表现偏弱;航空、物流板块走弱,而铁路、公路、港口板 块出现明显涨幅。截至 2023 年 5 月 26 日,申万交运指数累计涨幅为-484%,落后沪深 300 指数 4.3%。疫情政策放 开以来,国内航空数据修复进程良好,但国际航班仍恢复受限,前期因政策预期航空板块处于估值相对高位,目前估 值处于调整中,2023 年航空板块累计跌幅为 13.1%。航运方面,整体市场关注度有所下滑,板块整体小幅下跌 0.5%。 物流方面,目前快递行业局部地区价格竞争仍在持续,快递物流板块整体下跌 11%。铁路、公路、港口方面,经营数 据修复情况较好,且因低估值高股息特性,板块防御属性较强,铁路公路港口板块分别上涨 14.6%、9.8%、4.6%。

二、航空机场:基本面快速恢复中,积极迎接旺季

1、国内航空市场快速修复,推动 Q1 航司业绩好转

进入 2023 年,航空市场正快速修复中。随着 2022 年底疫情管控放开以及国内疫情的缓解,今年年初,国内航空市 场在春运刺激下开始快速修复。春运后半程开始,国内积压了三年的商旅需求爆发,支撑了节后淡季需求。根据航班 管家数据:1)2023Q1 全国航班量恢复至 2019 年同期的 82.5%,旅客量恢复至 2019 年的 80.0%;其中国内航班量 恢复至 2019 年的 97%,国内旅客量恢复至 2019 年的 88.6%。2)相较之下,国际航班恢复进度相对落后,Q1 国际 航班量恢复至 2019 年的 16.9%,国际旅客恢复至 2019 年的 12.4%。3)从票价和客座率看,Q1 国内经济舱平均票 价相比 2019 年下降 8.4%,全国平均客座率 75.3%。 受益于国内航空市场的快速复苏,一季度航司业绩大幅好转,大型航司实现减亏,中小航司实现盈利。中国国航实现 营业收入 250.68 亿元,同比增长 94.06%;归母亏损 29.26 亿元,较上年同期大幅收窄。南方航空实现营业收入 340.55 亿元,同比增加 58.61%;归母净亏损 18.98 亿元,较上年同期大幅收窄。中国东航营收 222.61 亿,同比增加 75.8%, 归母净亏损 38.03 亿。春秋航空营业收入 38.63 亿元,同比+63.65%,归母净利润 3.56 亿元,业绩转盈。吉祥航空 实现收入 44.42 亿元,同比增长 78.67%,归母净利为 1.65 亿元,实现扭亏为盈。

2、国内需求全面恢复+国际需求稳步修复,暑期旺季可期

根据我们对 2020 年疫情以来的观察,国内航空需求通常在 1-2 个季度就能呈现快速修复,预计暑期国内需求将持 续爆发。4 月份,我国航空运输市场继续稳健恢复。根据民航局数据显示,4 月份民航旅客运输规模继续回升,完成 旅客运输量 5027.5 万人次,环比增长 10.0%,同比增长 537.9%,恢复至 2019 年同期的 94.6%;其中国内航线旅客 运输规模超疫情前水平,较 2019 年同期增长 3.4%国际航班稳步恢复,下半年有望迎来更大修复力度。从航司层面看,4 月份国内上市航司客流迎来的快速回升期。在旅客运输量方面,6 家上市航司合计完成旅客运输量为 4007.4 万人次,已恢复到 19 年同期的 94.6%。从旅客恢复情况看,中国国航、吉祥航空和春秋航空三家总体旅客运输量均 已超过 19 年同期水平,特别是国航当月载客量涨幅已超过 19 年同期 10%。根据航班管家,截至 5 月 27 日,全民航 执行客运航班量 13918 架次,恢复至 2019 年的 99.2%,其中国内航班量 12873 架次,恢复至 2019 年的 112.3%。 参考五一假期情况,我们预计国内航空需求在暑期旺季有望得到进一步修复乃至爆发,且伴随着国际航班的稳步恢复, 当前国内市场的供给偏多压力将进一步缓解,有助于票价弹性的显现。

预计国际航班在今年至明年将稳步修复。今年以来国际航班恢复进度相对滞后,主要由于:各国出入境政策影响;海 外机场地面人力保障不足;国际航班航权需要重新谈判等。3 月以来,受益于政策端的不断放开和航权谈判进展,国 际航班恢复已有环比提升,从 1 月的 2019 年 10%的水平,目前恢复至 2019 年的 40%左右。我们预计在春夏季国际 航班有望恢复至 2019 年的 40%以上,至今年年底有望恢复至 70%以上,全年平均恢复至 2019 年的 50%;2024 年, 国际航班有望迎来全面修复。从地区来看,东南亚、东亚、中西亚等周边国家,有望实现率先恢复,欧洲地区在夏季 有望迎来较大幅度的修复。

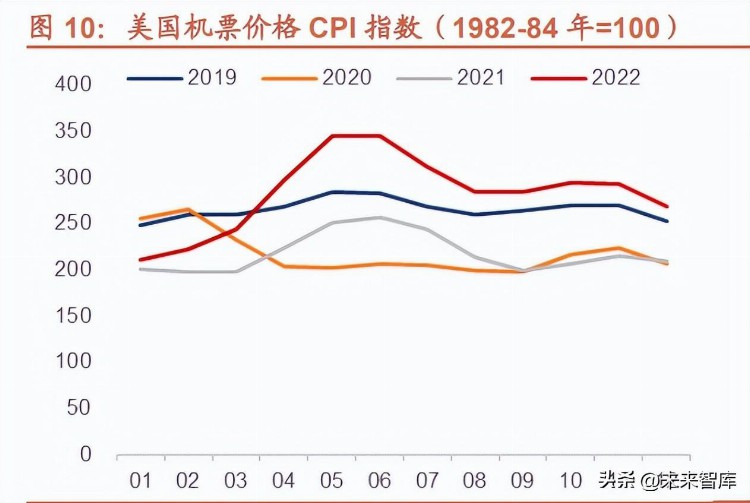

3、重视票价弹性

在供给端,随着基数抬升,“十四五”期间航司飞机引进计划呈现增速放缓。经过历史上的大幅运力扩张,尤其是三 大航,中国运输飞机基数已经抬高,增速放缓是长期趋势。“十五”“十一五”“十二五”“十三五”期间,中国运输飞 机年均增速分别为 10.4%、13.1%、10.7%、8.1%;我们预计“十四五”期间中国飞机年均增长 5-6%,延续增速放 缓趋势。根据民航局《“十四五”民用航空发展规划》,2025 年保障起降架次的目标为 1700 万次,基于 2019 年年均增速 6.5%,而 2015-19 年年均增速 8%,行业供给增长收紧趋势显现。 供给端的增长降速,为票价弹性的显现提供基础。中国 2017 年《民用航空国内运输市场价格行为规则》允许航司进 行市场化调价,每家航司每航季可上调航线不超过上航季运营实行市场调节价航线总数的 15%,每条航线每航季可上 调价格不得超过 10%;同年《关于进一步推进民航国内航空旅客运输价格改革有关问题的通知》,规定 5 家以上(含 5 家)航司参与运营的国内航线可进行调价,即 1030 条可市场化调价航线;2020 年《关于进一步深化民航国内航线 运输价格改革有关问题的通知》,将可调价航线范围扩大至 3 家航司参与运营的国内航线,即新增 370 条航线。疫情 期间,虽然疫情冲击了民航业需求,从而冲击了实际票价表现,但航司的稳步提价为需求恢复时积累了相当大的票价 弹性。参考美国的先例,旺季需求对票价的推动较明显,今年五一假期期间国内票价的表现,已经验证在需求快速修 复时国内票价的弹性。

长期来看,航空板块股价呈现明显周期性,主要由供需关系、油价、汇率和政策等因素推动。以三大航 2008 年以来 H 股表现为例,我们看到三次大的上行行情: 1)2008 年 11 月-2010 年 10 月:三大航录得绝对涨幅 463%,相对涨幅 396%。此次行情由基本面反转推动,2008 年金融危机对当年航空出行需求造成巨大影响,全国旅客周转量增速从 2007 年的 18%降至 3%。随着各类经济刺激 政策出台,金融危机后需求快速复苏,而供给端受金融危机冲击,增速相对滞后。2009-10 年三大航 RPK 分别同比 增长 12%/28%,ASK 分别同比增长 10%/21%,RPK-ASK 差额分别有 2 个百分点和 7 个百分点,供需逆转明显;在 此期间布伦特油价也大幅攀升,但并没有影响需求恢复的大逻辑; 2)2014 年 5 月-2015 年 6 月:三大航录得绝对涨幅 171%,相对涨幅 157%。此次行情主要由油价大幅下挫推动, 同期布伦特油价下挫 45%; 3)2016 年 12 月-2018 年 2 月:三大航录得绝对涨幅 132%,相对涨幅 92%。此次行情主要由人民币升值、对中国 民航业供给侧收缩的预期、机票价格市场化等因素共同推动。 回顾历史,我们看到由供需推动的大行情相对少见,而今明两年则与 2008-10 年情况一样,需求将经历一轮大反转。 立足当下,我们认为行业:1)中期需求恢复确定性较强;2)票价市场化带来强于 2008 年的盈利弹性。

立足当下,我们预测板块行情有望演绎三段式向上景气周期。 1)第一阶段:预期先行,板块波动式上升。回顾 2020-22 年的航空板块行情演绎,对出行恢复的预期与疫情发展情 况交织,共同推动了板块股价表现。在政策面预期落地前,疫情和预期两个因素是这段时间的股价主导因素,且 预期的重要性越来越强,基本面的影响越来越弱,因为当行业处于谷底时,基本面边际向好的可能性大于继续恶 化的可能性。 2)第二阶段:预期落地,短期不确定性加强,板块波动乃至回调。政策面的改善落地后,我们认为板块进入一个“利 好预期落地,基本面不确定性增加”的阶段。一方面,预期落地后,一些前期布局的投资人选择落袋为安;另一 方面,市场的关注点将从预期导向转为基本面导向,而在出行恢复的初期,出行需求的恢复情况或与预期出现差 异,基本面不确定性加强。3)第三阶段:行业需求快速恢复,基本面大幅改善,盈利推动板块再次上行。随着不确定性的结束,人们更有信心 出行,行业迎来全面恢复期。在这个阶段,需求将大幅修复乃至增长,票价弹性显现,航司业绩得到大幅改善乃 至有超预期可能。板块行情将由基本面因素推动上行。

从目前行业情况看,我们已经迎来板块的第三阶段:春夏季行业需求将在一系列节假日刺激下持续修复,下半年国内、 国际双线需求有望迎来爆发。参考美国航空股在客座率上升最陡峭的一年(2020 年 6 月至 2021 年 7 月),美国四大 航平均股价从最低点上涨 100%,高度重视航空板块整体性战略配置机会。建议把握行业主线,低点布局。

4、机场板块:确定性和弹性兼备,受益于国际客流复苏

机场板块与航空板块一样,将受益于航空市场需求修复,且作为国际客流占比更高的枢纽机场,将更收益于国际客流 的复苏。随着未来两年国际客流的修复,一方面带动机场的航空性业务本身恢复常态,另一方面国际客流的恢复使得 机场商业价值的基础得以回归,流量变现的逻辑得以重新确立,免税业务有望得到修复。 随着国际客流恢复,机场免税业务有望重拾增长。疫情期间,机场渠道在免税业务中的占比大幅萎缩,离岛免税占比 大幅提升。免税市场有多种渠道,包括口岸免税、市内免税、离岛免税等,在疫情前,口岸免税渠道占有绝对优势。 中国中免的销售渠道中,以销售收入计,2019 年口岸渠道占比 66%,离岛免税占比 28%。2020 年国际航班锐减叠加离岛免税政策优惠(离岛旅客每人每年累计免税限额提至 10 万元),离岛免税吸引力上升,渠道占比迅速提升。 2020 年中国中免的离岛免税收入占比提高到 57%,2021 年进一步提升至 70%。2019-21 年,海南离岛免税购物人 次年均增长 34%达到 671 万人次,客单价年均增长 43%达到 7367 元,离岛免税购物金额年均增长 91%达到 495 亿 元。但我们认为,机场免税占比的下降,与国际客流锐减直接相关,是特殊背景下的极端情况,后疫情时代,随着国 际客流的恢复,机场的重要性将重新提升。机场免税业务的运营基础,在于一个相对特殊的封闭购物场景中,机场免 税能以低成本获得相对高净值客户。在国际航班恢复后,一方面出入境旅客的需求客观存在,参考欧美地区和亚太地 区其他国家的恢复情况,国际旅客的恢复速度是相当快的;另一方面,海南离岛免税的竞争也在加剧。

三、快递:行业延续高质量竞争,龙头分化明显

1、业务量持续修复,龙头业绩分化

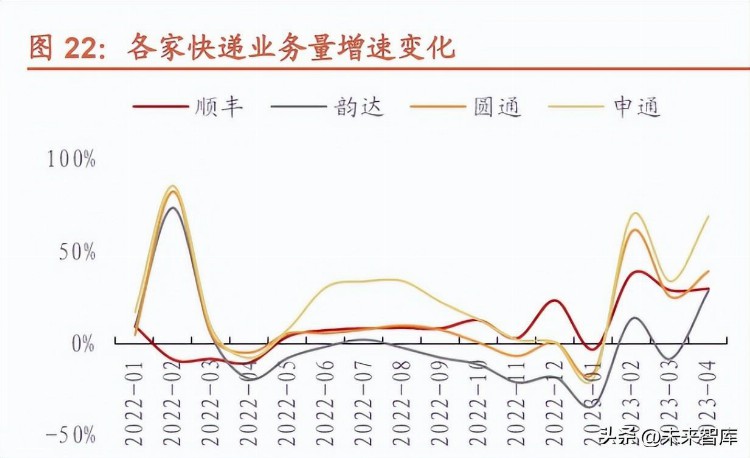

今年以来在消费复苏下行业业务量持续修复。受到春节错期影响,2023 年 1 月业务量同比下滑 17.6%,1-2 月合计 业务量达到 164.0 亿元,同比增长 4.6%,3 月行业业务量持续修复,同比增长 22.7%,4 月受到去年低基数影响,业 务量增长较为显著,达到 36.4%。根据交通运输部数据,2023 年(5.1-5.21)行业合计业务量约为 76.3 亿件,据此 推算 5 月业务量有望实现 9%左右增速。 下沉市场渗透率持续提升。2023 年 4 月,东、中、西部地区快递业务量比重分别为 76.3%、16.2%和 7.5%,与去年 同期相比,中部地区快递业务量占比上升 1 个百分点,中部地区中山西、安徽、河南、湖南等省份快递业务量增速较 快,我们认为未来快递企业在下沉市场中开拓力度将持续增强。

行业局部竞争仍存,单票价格有所回落。今年以来,伴随业务量持续修复,各家将提升市占率作为重要目标,行业市 场化竞争程度有所增加,单票价格有所回落,2023 年前 4 月快递单票价格为 9.47 元,同比下滑 4%,其中 4 月快递 单票价格为 9.06 元,同比下降 8.5%,环比下降 2.4%,其中 4 月义乌单票价格为 2.8 元,同比下降 4%,环比下降 9.1%。 看好行业集中度长期提升空间。2020 年,极兔等新入局者快速扩张,行业整体集中度呈下行趋势;但 2021 年以来, 一线快递企业加快占据市场份额,集中度持续回升,行业竞争格局向好。2023 年以来,各家仍将提升市占率作为重 要目标,头部企业在行业竞争中优势凸显,行业集中度长期有望持续提升。截至 2023 年 4 月,快递行业 CR8 为 84.7, 较 3 月下降了 0.2 个百分点。

主要快递企业资本开支达峰,产能扩张放缓。主要快递企业资本开支基本达峰,资本开支出现同比下滑,2022 年顺 丰、中通、圆通、韵达、申通资本开支分别达到 142 亿元、72 亿元、47 亿元、35 亿元、36 亿元,同比增速分别为 -26.1%、-22.2%、-14.8%、-57.3%、25%,除申通仍处于资本扩张期外各家资本开支均实现同比下降。2023Q1,顺 丰、中通、圆通、韵达、申通资本开支分别为 29.3 亿元、23 亿元、11.7 亿元、7.4 亿元、5.4 亿元,同比增速分别 为-17%、28%、0.6%、-46%、-23%。

行业分化加剧,龙头快递企业优势凸显。回顾前期,各家自 21Q4 起单票净利开始出现明显改善,利润进入修复期, 2022 年业绩修复明显,顺丰、中通、圆通、韵达、申通扣非/调后净利润分别同比增长 191.0%、37.6%、82.9%、-0.9%、 132.8%,利润实现增长的同时龙头表现分化,顺丰、中通及圆通表现稳健,申通加速追赶实现扭亏,韵达受到一定 疫情影响,仍处于修复期。2023 年以来,龙头在服务质量和网络优势持续提升的基础下市场份额有望进一步提升, 企业竞争优势进一步凸显,2023 年一季度顺丰、中通、圆通、韵达、申通扣非/调后净利润分别同比增长 66.4%、82.0%、 6.6%、-13.8%、34.1%,截至 2023 年 4 月,各家业务量增速情况:申通(69.3%)>圆通(39.4%)>顺丰(29.6%)> 韵达(28.5%);累计市占率情况:圆通(16.7%)>韵达(14.2%)>申通(12.7%)>顺丰(10.3%);单票收入环 比增速情况:申通(-8.95%)>圆通(-5.58%)>韵达(-3.95%)>顺丰(-1.75%)。直营体系顺丰时效业务持续修 复,加盟制快递企业中申通、圆通业务量增速领先,各家单价均有所下滑。

2、看好线上消费复苏下需求修复,高质量竞争下龙头优势凸显

需求:看好中短期线上消费反弹,下沉市场需求仍有较大提升空间

中期看好线上可选消费修复弹性。2023 年 4 月实物商品网上零售额达到 9329 亿元,同比增长 22.3%,网购渗透率 达到 24.8%,同比提升 1.6 个百分点,线上消费复苏态势持续。中国宏观政策依然强调经济增长,内需有望实现温和 修复,预计 2023 年快递业务量有望回升至 15%。 长期看好快递进村及进厂新增量。中长期来看,下沉市场电商快递需求仍有较大提升空间。新型电商平台如拼多多, 新型零售方式如直播带货、社区团购将持续驱动下沉市场人均网购频次实现较快增长,同时乡村振兴推动工业品下乡, 农产品进城,农村快递市场仍有较大提升空间。快递进厂及出海方面,伴随制造业供应链物流需求的快速增长及跨境 物流的发展,新兴物流市场万亿级规模增量仍有待发掘。

中期竞争格局:行业以高质量竞争为主线,龙头加速分化

行业秉承高质量发展主基调,龙头优势进一步扩大。行业在前期监管政策的指引下维持高质量竞争,各家更注重时效、 服务质量的提升,2023 年以来伴随疫情影响消退下行业需求逐月修复,件量的增长有望驱动快递企业成本下降,龙 头有望率先受益,建议关注行业格局演变带来集中度持续提升。

行业新趋势:B 端物流是广阔蓝海,大物流领域多种模式有望共同发展

我国快递物流企业未来的发展方向: 1) 当前 B 端物流发展程度较低、基础设施薄弱、运营效率较低,第三方物流以及 B 端供应链物流将是蓝海市场。 2)物流信息化、智能化水平仍需加强,各家快递物流企业应加强相关方面的投入,有助于降本增效。 3)积极创新,进行物流领域新业态的尝试,加快产品分层,构筑多层次产品体系,提升综合实力。 长期来看,大物流领域多种模式将共同发展。目前以中通为代表的通达系、顺丰、京东包括阿里旗下的菜鸟网络已各 自形成不同的发展模式,未来大物流领域将形成多种模式共同发展的行业格局。 中通-成本领先扩大电商件市占率。以中通为代表的加盟制电商快递企业通过成本领先战略扩大市占率,在标准化的 电商件市场以“性价比”作为王牌。加盟制下迅速扩张提高市占率,规模效应下成本降低,从而进一步扩大市占率取 得龙头地位。

顺丰-打造多元化综合物流模式。以时效件为基础,开展多元物流业务,如快运、冷链、同城、国际业务等。一方面 摆脱单一业务发展的局限性,开拓新的利润增长点;另一方面也通过新业务的开展打造多元化的物流生态圈,拓宽业 务边界,形成协同效应。另外,公司坚持独立第三方定位,以综合物流为依托,为客户提供一体化供应链解决方案。 京东-背靠自有平台仓配一体化。利用大数据及物联网技术提前预判商品销量及地区,将自有平台及部分第三方卖家 的货物统一存放至各城市分仓,客户下单后从离客户最近的分仓直接发货,大幅提升配送效率。京东依托全国仓网, 为客户提供一站式仓储配送服务,公司在消费端供应链领域具备较大竞争优势。 菜鸟网络-打造科技物流平台,全球化战略扩大业务规模。菜鸟专注于物流网络的平台服务。通过技术创新和高效协 同,持续推动快递物流业向数字化、智能化升级。菜鸟与合作伙伴一起搭建全球性物流网络,为全球消费者提升物流 体验,为全球商家提供智慧供应链解决方案,帮助降低全社会物流成本。

四、铁路公路港口:国企改革进一步深化,低估值高股息凸显配置价值

1、铁路:客流修复超越疫情前水平

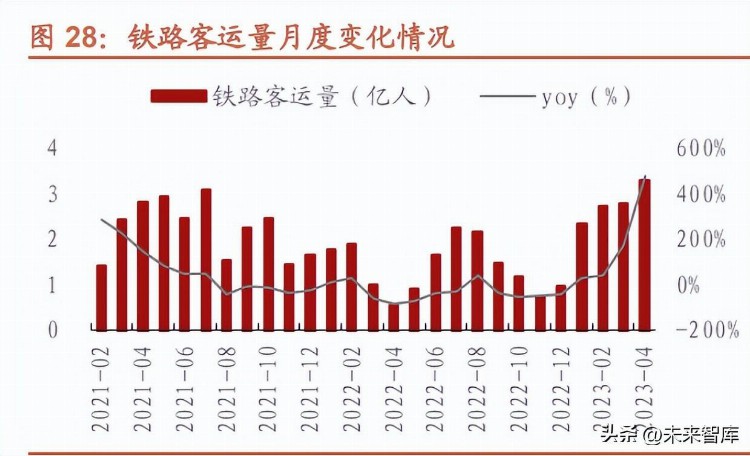

客运方面,铁路客运自 2023 年 1 月开始快速修复,截至 4 月已超过 2019 年同期水平。2023Q1,全国铁路客运量恢 复至 2019 年同期的 92%,其中 3 月恢复至 2019 年同期的 100%;全国铁路客运周转量恢复至 2019 年同期的 86%, 其中 3 月恢复至 2019 年同期的 94%。截至 2023 年 4 月,全国铁路客运量达到 3.3 亿人次,同比 2022 年增长 478.1%, 环比 3 月增长 17.3%,较 2019 年同期增长 7.7%,铁路客流持续加速修复,4 月客流已超过疫情前水平。

货运方面,铁路货运量较 2019 年有明显增长。2023Q1,全国铁路货运量较 2019 年增长 23%,其中 3 月较 2019 年 同期增长 27%;全国铁路货运周转量较 2019 年增长 30%,其中 3 月较 2019 年同期增长 33%。截至 2023 年 4 月, 全国铁路客运量达到 4.1 亿吨,同比 2022 年下滑 1.8%,环比 3 月下滑 7.1%,较 2019 年同期增长 22.0%。铁路货 运量保持相对稳定。

主要铁路企业一季度盈利情况实现明显修复,客运改善更为显著。在疫情及宏观经济影响下,主要铁路公司 2022 年 业绩均受到较大冲击,京沪高铁、广深铁路、大秦铁路、铁龙物流 2022 年归母净利润同比增速分别为-112.0%、-105.0%、-8.1%、0.1%,以客运业务为主的铁路企业盈利下滑较为明显。2023 年以来,伴随防疫优化和宏观经济恢复,出行 需求快速修复,一季度主要铁路企业业绩实现明显增长,京沪高铁、广深铁路、大秦铁路、铁龙物流 2023Q1 归母净 利润同比增速分别为 910.8%、201.7%、23.2%、38.2%。

2、公路:持续向高质量发展转型

公路客货运量持续增长。2023 年 1 月以来,公路客货运量持续环比提升。2023 年春运期间,高速公路小客车流量创 历史新高,全国高速公路小客车流量累计 11.84 亿辆次,载客量约为 31.38 亿人次,比 2022 年同期增长 18.6%,比 2019 年同期增长 17.2%。五一假期期间,全国高速公路流量累计 31045.94 万辆,日均 6209.19 万辆,同比 2019 年 同期增长 20.64%,同比 2022 年同期增长 101.83%。2023 年 1-4 月客运量分别为 2.9 亿人、3.3 亿人、3.6 亿人、3.8 亿人,同比增速分别为-13.7%、-2.3%、21.4%、49.6%。2023 年 1-4 月货运量分别为 22.1 亿吨、28.5 亿吨、35.1 亿吨、34.7 亿吨,同比增速分别为-24.5%、36.7%、11.9%、17.2%。

主要公路企业一季度盈利实现修复,通行费收入减免政策取消带来收入增长。2022 年在疫情影响下公路车流量受到 冲击,叠加通行费减免政策,主要公路企业业绩受到影响,宁沪高速、招商公路、山东高速、皖通高速归母净