本文首发“平局”,作者授权推送

导读:有人问我为什么新闻里经常有百亿千亿富豪破产的消息传来,他们难道不知道事先存个几千万以备不时之需吗?——答案在于,快速致富的大企业钱都不是自己的,账户里每一分钱都只可能是银行的。一旦兵败如山倒,就只能分文不剩。瘦死的骆驼,并不比马大。

一:胆子大

最近笔者听得最多的几句话就是“瘦死的骆驼比马大”、“有一千亿的人不可能还不起一个亿”、“月收入不足一万的人在替一千亿身家的人操心”等等……这些话其实是很有意思的,它既表现了国人并没有严重的仇富心态,也暴露了大多数人对金融财富运作规律的不熟悉。

下面进入正文:

一千亿身家,会不会被一个亿难倒,还真是一个问题。

在没有金融服务之前,一千亿身家的人的确不可能被一个亿难倒。但问题是,在没有金融服务之前,恐怕也没有谁能在有生之年累积一千亿的财富。金融是一剂企业发展催化剂,也可以是让人上瘾的毒品。有时候甘之如饴,有时候痛不欲生。

即便在金融十分发达的现代社会,一个自然人哪怕智商情商背景资源冠绝群雄,也不可能在没有插上金融翅膀的前提下在有生之年,累积千亿财富。

举个例子。2006年时的北京房价还没有起飞,那时候很多北京家庭手里都有一两百万存款。按照当时的房价,买一套普通三居室首付两成最多30万元、两居室首付20万元,剩余的都是银行帮你出钱,你只需要慢慢偿还就行了。当时有99.99%的人都选择了按揭一套房,然后剩余的钱用于买车买酒买衣服买名牌,送彩礼娶媳妇过日子。

但在资本看来,这样胆小的资金分配手法简直是太浪费了。因为这样一来,就算北京房价翻了十倍,房主手里还是一分钱没有,一点红利没赚到。只有一套居所,卖了就没地方住了,再买回来恐怕还会更贵。所以才会有人感叹道:“做生意首先就是要胆子大。”

还是以房地产为例吧。

胆子大的玩法是什么呢?当然是将手里的200万全部做成按揭,到银行去按揭十套房子,每一套都价值100万。这样当北京房价翻了十倍之后,每一套都价值1000万,十套就是一个亿,轻松实现小目标。卖掉其中九套,完全可以兑现财务自由证书,从此潇洒人生。

还有一种胆子更大的玩法。先按揭十套房子,然后以这十套房子未来的估值去和朋友签署对赌协议,套取更多的现金。例如,对赌这十套房子未来十年会翻倍,很可能一百万变一千万,现在用这个房子产权质押对赌从朋友处借款100万。如果十年后房价真的涨上来了,那么房子还归自己,连本带利还给朋友200万。如果房价没涨起来,那么不仅要将作为对赌物的房子产权过户朋友名下,还得赔偿朋友50万元利息损失。

这时候北京房价天天涨,但是很多胆子小的人也犹豫,万一以后跌了呢?那时候牛D、叶T、狼眼啥的天天唱衰唱空房地产,这万一要是跌了,不就血本无回了吗?所以很多人都是持币观望。但这时候有人愿意拿房子抵押给你对赌,无论房子涨跌自己都不会亏,甚至还会稳赚不赔,请问是不是大多数人都会同意?

反正不过是200万,涨了自己坐地分红,不涨自己手握房产,何乐而不为?

这样一来就能在买房后瞬间套现1000万在手,然后再用这1000万去按揭房子,以二十万一套的首付标准,刚好再按揭50套。然后都租出去,以租养贷。这样到了2018年,这个炒房者手里就会有50+10套住宅,每一套都价值1000万。全部卖掉,就是6个亿。从200万到6个亿,也没有想象中的那么难对不对?

事实证明,只要搭上了大国崛起的顺风车,想不赚钱都很难。

到这时候你就可以骄傲地说:“几个亿?小问题嘛。”然后再故作谦虚地补充一句:“不好意思,我这话有点太夸张了,几个亿不是小问题,是中等问题。”

其实不管是炒房也好,还是干房地产也好,道理都是一样的。在房地产发展最为迅速的时代,最值钱的核心资源的优质地块。谁在最短的时间内抢到最多的地块,谁就能发展成最庞大的房地产企业。

如果你老老实实地去用自己的本金做房地产开发,那么拿地、规划、批文、开发、销售,一整套流程走完得一两年,这一两年虽然是赚到钱了,但其他的房地产公司恐怕在全国都拿完所有优良地块了。哪还有你什么事?

所以房地产商势必要联合银行,为自己插上金融翅膀。拿到地之后,立刻用未来可预期的收益质押给银行,并从银行处得到足够多的下一轮融资,再用这个融资去拿更多的地。用了更多的地,就可以从银行处获得更多的融资。跑马圈地太刺激,每天多休息一秒钟都是犯罪。

胆子足够大,贞子放产假。

二:风险

这个世界的美妙在于均衡。有多大收益,就有多大风险。而风险往往很喜欢瞄准财富成堆的地方。这也正常,毕竟无利不起早嘛。任何事情都是有风险的,哪怕过去十几年中国发展最快最赚钱的房地产行业,也存在着风险。

按照一般胆子大的玩法,笔者认识几个人。有人实现了财务自由,有人炒成了超级房东,还有人居然破产了。其中一个哥们是从美国回来的“移二代”,此人极具投资战略眼光,在2006年北京房价低谷的时候,毅然卖掉美国的房产,然后在北京疯狂首付买入了十套房子,全是东四环附近的优质地段,入手价也就几千块一平米吧。

听起来似乎是一个暴富的故事,但很不幸的是这个哥们,破产了。2008年年前后北京的房地产交易行情一度出现一些倒春寒和小波动,导致买方市场如惊弓之鸟,加上当时热炒的奥运村一带发展也并没有想象中的热闹,所以他以租养贷的做法很快就出现了危机。一套房月供8000,十套房就得月供80000,一半的房子空置没租出去,他立刻就要每月拖欠40000元的债务。

这时候他只能寻求外援,他最初采用的办法是割肉保仓。他打算卖掉其中3套来供剩余的七套,以100万一套的入手价直接甩卖。然而在市场遇冷的情况下,大多数人都不会选择帮忙。大家都觉得你都肯100万甩卖,这玩意未来恐怕是要跌到80万吧?——最后只有几个有眼光的朋友愿意出资,解他的燃眉之急,随便再大赚一笔。

当时本来谈得好好的100万一套,三套一起买打个折290万,这哥们已经很呕血了,觉得自己吃了大亏。没想到临成交前一天,这俩哥们来了一个釜底抽薪,临时说不买了。银行的人上门全部收走房子在即,说好今天打款救济,你突然说不买是什么意思啊!

俩哥们面带难色地说,不是变卦,都是太贵了啊,我们也担心未来跌价吃亏,要不你再让点?炒房这“移二代”一听就明白了,敢情这是逼我签城下之盟啊。气得暴跳如雷,当场就摔了杯子。不过杯子是要摔的,房也是要卖的。最后的成交价应该是六折,也就是60万一套。明知道未来收益无限,但还得低价甩卖,这种心痛要几人知道?但江湖就是这样无情。

拿到一百多万救济,暂时解了燃眉之急,但是依然杯水车薪。由于有了不按时还款的不良记录,这个移二代也无法再从银行按揭贷款,之前的房贷更是一天也不能再欠。说了也是奇怪,就连租房子也很不顺利,不是碰到爽约的,就是碰到赖账的,要不就是碰到隔壁天天装修搞得租客吵着要退房的。

福无双至祸不单行,“移二代”怀疑是有人搞鬼但又拿不出证据,最后低价割肉换来的钱并没有支撑他渡过寒冬,花光之后又再一次面临被银行逼上门来的窘境。这时候他还想再卖三套解围,不过对方已经失去了耐心。对方直接告诉他,要么全部7套五折卖我们,要么明天等银行收走房子。思来想去,他只能认栽,以350万的价格全部出手。至此,卖掉美国房子套现回来的钱只剩350万,而在他把房子卖光之后房价终于起飞了,飞到350万只能买回一个厕所的地步。

黄粱一梦终是空,煮熟的一个亿就这样飞了。从此世界上又多了一个只能租房过日子的北漂青年。

其实,这种个人囤房炒房风险还是比较小的,除了特别倒霉的“移二代”之外,大多数在中国土生土长的买房人但凡有点亲戚朋友救个急都不至于破产,怎么也得赚个大几千万。但是,做房地产可不一样。几百万的房子,只要市场稍微热一点就有无数人举着钱求接盘。但几十亿几百亿的房地产项目一旦资金链出现问题,恐怕有能力接盘的人就不多了。到时候你的命就被捏在了银行和几个也实力接盘的同行手里,想求救都别无分店。

为了拿更多的地,就必须要贷更多的款,贷了更多的款,就要背负更多的还款压力,要了更多的还款压力,银行就会给你更多的管控和限制。到最后,已经分不清到底是自己在做企业,还是自己的企业在给银行打工。总而言之,这并不轻松。

大概也是因为看透了这点,所以老干妈说啥也不上市,更不贷款。

当然了,累归累,大量贷款也有一个显而易见的好处是:有了银行的助力,只需短短十几年,一个人就可以在资产上突破百亿千亿,根本无需向天再借五百年,向银行再借五百亿就行。只不过,借来的钱迟早是要还的。

作为一个成熟的房地产企业家,最重要的就是处理好资产和负债,然后搞好和银行的关系,但是资产和负债其实是最难平衡的。就像假设回到2006年,你手里有20亿现金要投资,请问你是去按揭一万套房子呢?还是为了减少风险而选择只拿出18亿现金去按揭炒房,然后剩余一些资金链用于填补租还贷款之间可能出现的行情波动呢?

大多数人都觉得自己会选后者,但实际上并不然。选择后者就意味着你的企业要在未来少赚至少一百亿。这可是一百亿,白花花的银子。更重要的是,你要是选择少投入,别人就会选择更冒险。当别人比你更胆子大,更激进的时候,你的企业就会在未来的竞争中输给对方,金山银山也会在落败中坐吃山空。

怎么办?当然是咬着牙硬上。所以资产八百亿负债三千亿这种事,再正常不过了。

三:断裂

既然钱不是自己的,哪怕坐拥几百亿资产也无济于事。就像那个炒房炒破产的“移二代”一样,哪怕坐拥北京十套房,也拿不出一百万应急。钱都是银行借给你炒房的,岂能任由你乱花?

尤其是在企业负债越来越高的时候,巨大的压力往往会令人崩溃。每天自己账上几百亿上千亿的资金在流动,但是真正到自己手里的钱少之又少,还要背负利滚利的还债和企业投资管理压力,试问谁不头疼。在中国房地产价格连年暴涨的时代,银行放心大胆地借钱出去,根本不怕房地产企业还不起。但是当中国的房地产刚需红利见底,宏观调控政策抑制炒房之后,银行的心思就变了。

过去最快的时候每年房价都翻一番,你企业负债比资产多三倍四倍都没问题。但是现在房价好几年都不涨了,你企业负债还是这么高,银行肯定就不乐意了。——天知道你以后还得起还不起呢?于是,银行肯定一脚刹车踩下去,新的贷款不再批,旧的贷款你照还。未来房子不再涨,新的项目难开张。人家是开源节流,你这是节源开流,迟早撑不住。

撑不住的时候,自然就会想到跳船。在日本房地产泡沫期间,就有房地产大亨采用过这种方式。一方面他欠下了银行大量的钱难以偿还,另外一方面他自己又想金蝉脱壳,于是他就盯上了海外资产。

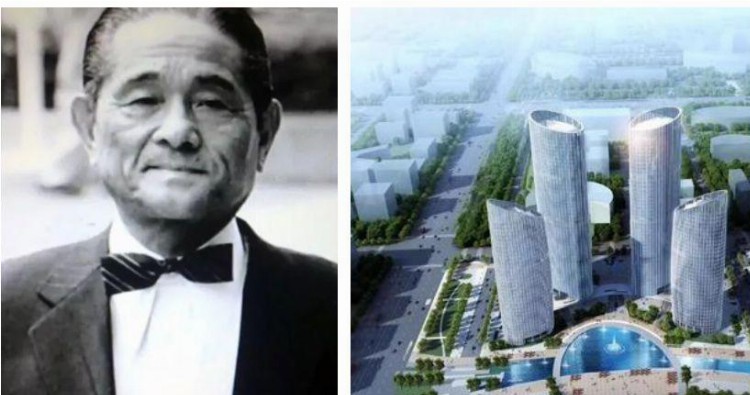

从美国帝国大厦到高尔夫球场,从好莱坞文化公司到八竿子打不着的文旅和保险项目,横井兄是大买特买。他说我自己挣的钱想怎么花就怎么花,但是日本银行却不这么觉得。毕竟虽然钱在你兜里,可是你欠银行的债还没还完呢,怎能想怎么花就怎么花呢?于是横井兄就遇到了麻烦,最后很快被债务压垮、锒铛入狱。——跳船有风险,转移需谨慎。

美国和欧洲有大量的这种财务转移公司和资产打包外流套餐自助选购,这是人家老牌殖民帝国使用多年的牧羊手段。有很多国家都出现过掏空银行的商业巨头通过购买轻资产的方式投资出海,实则转移资产,最后只留下国内高额负债的公司直接倒闭跑路,让银行和政府大感头疼。

所谓资产转移听起来很复杂,但实则很简单。就像我们生活中遇见的那些欠钱不还的人一样,欠了人家一千万但就是不肯还钱,明明名下有价值八百万的房产车产和工厂也不肯还钱。最后被法院判决必须还款且强制执行的时候却发现,此人早已悄悄把房子车子和工厂过户到了别人名下一样。对这种情况,债主和法院通常只能表示相当无奈。——当然,中国不是日本,中国也不是印度,政府不可能坐视这种事发生而无动于衷。一旦发现负债者有转移资产的嫌疑,就必须要立刻制止。要用行动告诉对方:跳船跑路肯定不行,好好经营把债慢慢还清才是正道,也是唯一的生道。

这就是为什么坐拥一千亿,也会被一个亿难倒的原因所在了。当你资不抵债的时候,你的每一分钱都是银行的。哪怕你坐拥一万亿的企业,也有可能付不起1亿元的欠款,银行家在看着你。

除非那一千亿都是你自己的资产,你从来就没拿银行一分钱。——唯有那种情况你才能想怎么花就怎么花。但问题是,不借银行的钱,恐怕就只能向天再借五百年,才有可能在有生之年累积千亿财富了吧。问题是,老天爷借吗?

总而言之吧,人活一世最重要的那就是责任。你要收获多少名利,就要承担多大的责任。有些事扛起来了就别想着丢下,管它包袱也好负担也罢,既然当初选择了,那就要坚持到底。只想带走名利,却要丢下包袱这种事,还是不要干了吧。

希望所有人都能勇敢地扛起自己的责任,担当到底,尤其是男人。