出品/壹览商业

作者/金兽

编辑/木鱼

火锅界的“蜜雪冰城”——锅圈上市只差临门一脚,但极速狂奔之后,恐怕又是一场针对加盟商的“割韭菜”盛宴。

今年4月3日,锅圈食品(上海)股份有限公司(以下简称“锅圈”)在港交所递交上市招股书。招股书显示,锅圈最新门店数量为9645家,接近万店规模。要知道,蜜雪冰城开出1万家店前后花费了23年,而锅圈仅仅用了6年。过去三年,锅圈新增门店数达到7775家,可谓是极速狂奔。

在加盟网络急速扩张之下,锅圈营收也在不断攀升。招股书披露,2020-2022年锅圈营收分别为29.6亿元、39.6亿元及71.7亿元,同期净利润分别为-4329.2万元、-4.6亿元和2.4亿元,同期毛利润分别为3.3亿元、3.6亿元以及12.5亿元,毛利率分别为11.1%、9.0%及17.4%。

算下来,过去3年,锅圈累计销售达141亿元,合计亏损2.6亿元。不过,2022年锅圈首次实现盈利,净利润为2.4亿元。

不收加盟费,号称“最晚一年回本”的锅圈,做的真的是一门性感生意吗?

开店卖预制菜,生意恐难走通

如果从零售额、门店数等指标来看,锅圈可以看做是预制食材领域最大连锁经营品牌,其聚焦的是“在家吃饭”场景,提供预制食材,门店主要开在小区楼下。

而锅圈之所以极速狂奔,疫情是最大推动力。三年疫情使得居家吃饭成为常态,火锅消费由外出转变为居家,预制食材需求大幅增长。2020年以前,锅圈发展一直不温不火。踩中“在家吃饭”风口后,锅圈率先打出“在家吃火锅”概念,曾创造2020年9个月开3000家门店的狂奔速度,三年新增门店数达到7775家门店。

招股书显示,锅圈产品涵盖火锅、烧烤、饮品、一人食、即烹餐包、生鲜、西餐及零食八大类,SKU数达到755个。从营收占比来看,2022年锅圈火锅、烧烤、其他产品占总营收比重分别为76%、10%和14%。SKU中,火锅、烧烤、其他产品占比分别为41%、22%和37%。可以说,火锅预制菜产品仍然是锅圈核心业务,烧烤营收贡献仅有十分之一。

不难看出,面向消费者,锅圈的生意还是预制菜逻辑,但开店卖预制菜经得起推敲吗?

我们拆解来看:

从预制菜场景来看,其属于生鲜领域的一个较小门类,B端需求远高于C端。这是因为,相比传统菜品,预制菜通过搭配、初加工简化菜品制作流程,能够提升中餐标准化模式,从而降低损耗、控制成本、提高效率,更适合餐饮企业。B端企业对于预制菜的需求只会越来越高。

C端虽然有需求前景,但更为复杂。以日本预制菜为例,市场与高度发达的便利店体系和饮食文化(便当、寿司等)深度绑定,商品主要通过商超、便利店等渠道售卖。

中国C端消费市场渠道、用户更分散,需求也更多元。如预制菜聚焦的是年轻消费群体,但消费者居家做饭时间或技能不足,购买渠道多在线上和商超。预制菜仍旧是生鲜产品,在消费场景上更适合在商超作为一个小的品类与其他生鲜产品搭配销售。

以火锅为例,火锅是高频社交需求重要载体,但并非是日常吃饭高频需求,并且疫情之后堂食仍是主流。锅圈也仅仅满足的是一部分人在家吃饭需求,仅靠火锅食材,市场过于狭小,场景十分狭窄。锅圈也意识到了品类单一化的问题,不断往方便速食、卤味等赛道不断拓展。最近的变化是,锅圈又瞄准了户外消费场景中的露营“风口”,陆续推出火锅罐头、露营相关食材等,但露营热度已消退。这门生意不仅站不住脚,回报也并不明显。

更值得警惕的是,目前预制菜仍处于有品类而无品牌阶段,很容易陷入价格战窠臼。准入门槛低,依靠互联网打法打造爆品容易,但真正建立起品牌,形成复购却非常难。如在预制菜竞争中,同类型选手同质化十分严重,大打价格战,传统餐饮企业以及新零售平台也在切割市场。

所以,C端需求并不能支撑独立开专业门店,消费场景更加聚焦在线上和下商超,锅圈的单独开店卖预制菜生意,实际上是一个伪命题。

从本质上来看,锅圈扮演的是一个整合渠道商的角色,通过整合B端供应链企业亦或是自家产品,品牌包装后在门店售卖。这与蜜雪冰城又是何其相似,都可以看作是一家“品牌+原材料输出(整合)”的B端供应链平台。

加盟模式,一场套路加盟商游戏

就业绩增长来源而言,锅圈一靠开店,二靠给加盟商供货。招股书显示,在特许经营业务模式下,锅圈大部分收益都来自于向加盟商销售产品。换句话说,锅圈所做的并非是门店生意,而是围绕门店的上游供应链生意,本质上也是B端生意,加盟商便是其B端客户。

招股书显示,2020年至2022年,锅圈食品通过向加盟商销售产品分别获得29.18亿元、38.8亿元、70.59亿元营收,占到总营收比重均在98%以上。

有业内人士表示,锅圈的业务模式需要不断开店,但最终目标不是为了开店,而是围绕不断增加的加盟商做好供应链大生意。

但不断被“最晚一年回本”等口号吸引的加盟商能赚到钱吗?就关店率来看,起码要打一个大大的问号。

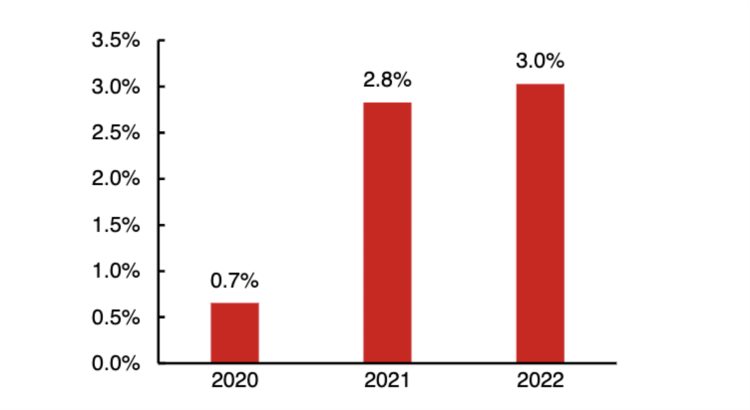

(图源/中信证券)

从门店数来看,锅圈加盟店总数从2019年1441家增长至2022年的9216家。期内关闭的加盟店数量为28家、194家、279家,关店率分别为0.7%、2.8%、3.0%,持续上升。截至2022年底,锅圈只有5家自营店,超99%为加盟店。 锅圈加盟商数量从2019年末1007家增长至2022年末5680家,2022年末加盟商平均开店数量为1.6家。

对于关店率攀升原因,锅圈食品在招股书中表示,加盟店未能遵守公司的门店运营标准或以其他方式严重违反特许经营协议,以及加盟商因个人原因主动终止经营。这也说明,扩张之下,依靠加盟模式的锅圈,加盟体系逐渐暴露出问题。

那么加盟商到底能不能赚到钱?

虽然打出“不收加盟费”的旗号,号称“10个月或1年回本”,但锅圈的加盟成本并不低。招股书显示,锅圈不要求加盟商支付加盟费或特许权使用费,但加盟商开设的每家门店每年需要支付固定金额的服务费用,锅圈食品与加盟商首次签约时还要收取保证金。

(图源/中信证券)

据悉,在不含人工、租金等成本下,单店前期仅对接锅圈方面投入成本就超过23万元,这其中包括约15万元刚性投资(装修设备费、保证金、服务费等)和约8万元首批货款。算上其他成本,总成本约在30万元以上。

中信证券测算,2022年锅圈单店年销售140万元左右。但从实际情况来看,并非如此。火锅的消费有淡旺季,营收状况并不稳定。有媒体援引一位北京加盟商说法,锅圈冬天门店月流水能到十七八万元,夏天只能在10万元上下,刨除租金、工资、水电等支出,算下来仅能盈亏平衡或略微亏损。而加盟商与锅圈同样面对激烈的市场竞争,多久能回本具有较大的不确定性。

此外,锅圈价格管理体系混乱,如物美店中店和一般门店价格差距较大,附近加盟商受到冲击。此外,为了解决压货和加大促销提升业绩,锅圈还多次向加盟商供应临期食材。

除了锅圈,另一家赛道上市公司味知香的加盟商生意也不好过。有媒体报道,2022年,味知香来自加盟渠道收入约4.26亿元,单店平均收入约25.11万元;而在2018年至2021年,其加盟店单店平均收入分别为34.10万元、32.43万元、28.65万元、26.29万元,逐年降低。

目前,锅圈多数SKU依赖代工,主要通过贴牌方式实现。招股书显示,截至去年底,锅圈仅控股和一肉业、丸来丸去、澄明食品三个食材生产厂商,参股逮虾记一家供应商,自给生产率约50%。

截至2022年底,锅圈共拥有279家食材供应商,正如上文所说,其本质是一家B端供应链平台。锅圈虽然不收加盟费,但主要扮演上游供应商角色,且不用承担门店人工、门店租金等成本。

不过,锅圈想要赚钱乃至上市,就必须服务好加盟商。而为了服务更多的加盟商,锅圈仍要不断拓店,而开店的速度主要靠加盟商支撑。

换句话说,加盟门店表现的好坏直接对锅圈业绩产生重大影响。锅圈的护城河只有一个,那便是规模效应。

但如果加盟商长期赚不到钱,那么锅圈的“割韭菜”游戏也无法进行下去了。

商业模式之困

实际上,在早期狂奔时,不少加盟商吃到了疫情下的预制菜风口红利,但随着加盟商数量增多,同一区域内的门店布局越来越多,这使得单店利润变少,内部竞争越来越激烈。

据了解,为了加速扩张,锅圈将加盟商保护范围由3公里缩小至2公里,甚至1.5公里,门店密度增加导致单店客群急剧减少,不少门店最后只能亏损转让。

疯狂扩张之后,门店密度过大、成本支出过大、毛利率过低等问题不断困扰着锅圈。

招股书显示,锅圈盈利能力仍然较低。2020至2022年毛利率分别为11.1%、9%及17.4%。不过,火锅产品的毛利率从2021年的7.3%增长到2022年的18.5%,这主要受益于疫情带来的线上消费大爆发。而疫情过后,能否持续实现快速增长,仍不得而知。

整体来看,锅圈毛利率处于低水平,主要受到销售成本高企影响。招股书显示,2020年至2022年,锅圈营业成本分别约为26.35亿元、36.03亿元及59.25亿元,占同期营收比例分别约为88%、91%及82%。

2022年,锅圈存货达到10.47亿元,同比增长74.1%。并且其已售存货成本占比高达95%,主要是向加盟商供应的食品和原材料。

招股书显示,2019年以来,锅圈先后完成5轮融资,累计融资约28.3亿元。投资方包括不惑创投、IDG资本、招银国际、启承资本、天图基金、茅台基金、三全食品、物美科技等。 而在销售费用方面,锅圈近三年广告投入达到3.6亿元,而三年研发费用总计才1370万元。

为了应对颓势,锅圈也在不断开拓线上渠道,包括锅圈APP、微信小程序以及流行社交商务平台等,不过锅圈在线上渠道的销量较低。

(图源/中信证券)

总体来看,锅圈所处的火锅食材赛道并非是高门槛行业,商业模式极易被复制,也很同意被其他渠道替代,缺乏强大的护城河。以商品价格为例,与盒马相比,锅圈的大多数商品价格并不亲民。如雪花肥牛,从单价来算,锅圈价格要比盒马贵10块钱。

价格是供应链能力的体现,面对供应链经验丰富的巨头们,锅圈仍要不断进行补课。正如上文所说,无论是聚焦消费场景,还是赛道切入来看,锅圈所深耕的仍然是细分小众市场,且未来面临着较大的不确定性。

笔者认为,锅圈未来发展突破需要聚焦三个方面:一是通过门店扩张来不断获得规模效应,提升溢价能力。二是拓展品类,增加更多预制菜产品。三是拓展企业团餐、餐饮门店等B端客群。但核心还是不断提升供应链能力,从而倒逼成本改善,通过自有产能布局来抵御风险。

不过,在面临多重竞争之下,锅圈能否突出重围,仍不得而知。

最后

虽然上市在即,但留给锅圈的机会已经不多了。作为一个风口上的生意,繁华过后往往是一地鸡毛。以锅圈为代表的火锅食材超市的尽头在哪里,还没有人能给出答案。