(报告出品方:国金证券)

一、再审视食品饮料各子板块的估值架构&中枢变化

白酒:DCF 为核心,周期性趋缓、消费定价因素提升带动估值中枢上移

白酒标的特别是龙头贵州茅台,由于稳定的经营环境与业绩增速、优异的现金流,适用于 基于 DCF 模型的估值框架,而其余酒企多通过与估值锚的对比进行定价(高端、区域酒多 通过 PE 估值,次高端标的在高成长期适用于 PEG 估值,整体而言高端化逻辑、全国化扩 张逻辑具备一定估值溢价)。

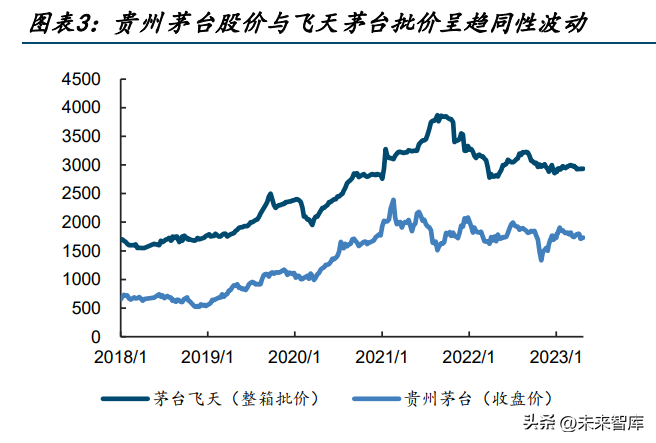

基于 DCF 模型,我们认为边际影响估值锚的因素主要包括: 1)批价、回款情况,代表未来现金流的质量,以及价增的空间。无论是存在顺价价差的 单品,或者是当前处于倒挂需要返利、费用补贴等方式在“控盘分利”思路下维持渠道合 理利润的单品,批价向上能够带来体外利润的提升(例如茅台飞天),或者是费用补贴规 模的收缩。从短期看,核心单品如普五、国窖、青花 20 等单品的批价回暖,也被视为需 求环境向好的前瞻性催化。

2)宏观环境、政策风险等代表风险偏好,以及无风险利率,同 DCF 模型下的折现率相关。 白酒板块的政策风险主要为禁酒令与消费税,每年时有传闻对市场情绪有所压制。同时, 作为经济活动的润滑剂,高价位白酒的消费场景中商务、送礼等占比较高,同地产链等工 业活动景气度相关,也会传导至批价的维度。此外,美债收益率的波动也会影响长线资金 资产配置的思路,从而导致阶段性的资金行为。

整体而言,白酒与宏观周期的相关性使得原定价框架中周期性定价因素较多,而消费定价 因素偏少,因此估值存在波动性折价。三公消费受限后,与宏观周期相关性较强的政务消 费逐渐由居民端消费所替代,且本身国内宏观环境的韧性加强,因此白酒生意的波动性趋 缓。此外,沪深港通开辟后,北上资金流入带动对白酒消费属性定价因素提升,白酒板块 估值中枢持续上移。过去 10 年,板块 PE-TTM 中枢 32X;过去 5 年,板块估值中枢 35X; 过去 3 年,板块估值中枢 43X。

啤酒:正从 EV/EBITDA 过渡到 PE 估值,估值驱动力为关注度、竞争格局、高端化、经营 韧性

历史上多用 EV/EBITDA :啤酒行业属于资本密集型,前期行业通过大量并购、建厂抢占 市场份额,过大的资本投入导致巨额折旧摊销费用,压低账面利润。啤酒账面净利润无法 真实反映盈利水平,故 PE 估值法难以适用。EV/EBITDA 方法剔除税项、利息、折旧摊销 的影响,不考虑前期资本投入成本影响,更关注现期及未来资本成本。此外,EV 反映企 业的负债情况,且考虑资本结构的影响,估值结果也更准确。当前龙头公司的 EV/EBITDA 大部分处于 15-20X。 21 年及之后正过渡到 PE:啤酒行业经过几年快速的关厂裁员后,大部分产能利用率已趋 于稳定(基本在 55-60%,重啤 70%,淡旺季的差异导致啤酒理想状态产能利用率为 70%), 工厂数量变动较小,折旧趋于稳定,利润端对公司实际盈利的反应已相对真实,故可采用 PE 估值法。采用 PE 估值的好处在于:更加简单直观、不同公司之间的估值差距更明显、 容错率相对高。重啤因为有较高的有息负债,导致 EV 反映的情况不够真实,不太适用 EV/EBITDA 估值法。燕京因为产能利用率偏低(设计产能计算的仅 42%),比较适用 EV/EBITDA 估值。

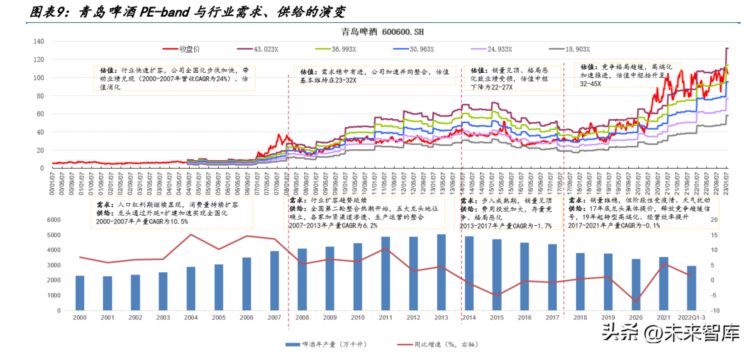

1)短期看资金关注度高低。过去淡季关注度低、旺季关注度高(淡季 PE25-35X,旺季 PE35-50X),呈现出旺季炒啤酒的特征(Q2 可获得面明显超额)。但由于近几年淡季也有 提价、reopen、月度销量超预期等因素驱动,淡季啤酒估值同样处在高位。

2)竞争格局改变是 17-19 年驱动行业估值最大的动力。2013 年销量见顶后,各家先采取 激进手段加大费用抢份额,导致竞争格局恶化,拖累净利率普遍位于中低个位数乃至亏损, 持续出清、格局继续集中。17 年底,成本压力下,行业集体提价,标志着竞争格局趋缓 (以青啤为,估值中枢从 22-27X 提升至 32-45X)。各家意识到价格战只会损伤盈利获得 低质量的销量增长,升级和提效成为共识。

3)高端化是 21 年及之后驱动行业估值的主因。21 年高端化存在β性机会(前期做好高 端产品、渠道的准备+20 年疫情之下低基数),H1 高端化普遍超预期;22 年疫情短期制约 高端化进程,23 年及之后重点看高端大单品打造。从乌苏到 U8,再到喜力,爆款大单品 是高端化成功的保障,也有利于进一步抢占市场份额(提升销量、利润),进而拔估值。 以重啤为例,乌苏大单品放量红利期可线性外推中长期空间,带动 21 年年中当年 PE 高达 85X。

4)成本压力是短期干扰估值的因素,但可通过直接提价、控费来转嫁压力,故影响程度 有限。啤酒净利率水平一般不高,由于提价的刚性,大麦、包材价格、运费的降低往往能 够带来毛利率明显提升,进而带来很大利润弹性,可拔升估值。

5)经营韧劲是啤酒对比其他大众品有一定估值溢价的原因(青啤未来几年利润端复合增 速不到 20%,但当年 PE 能给 35X)。啤酒一直彰显出更强的复苏弹性和确定性(22 年 1-2 月和 7-8 月、23Q1 销量、高端化均超预期),核心原因在于:价格低(与场景相关性强、 经济相关性偏弱)、保质期短(库存水位低、囤货少)、高端化是产业趋势(起步晚、空间 大、供给端共同推动)、费率调节空间大(格局保持相对良性)。

6)用终局模式看估值。终局模式下,各家净利率水平对标百威亚太(15-20%,通过关厂 裁员提效),吨价水平看齐百威,海外成熟啤酒龙头估值水平大约在 20-30X。

休闲食品:新品+渠道放量空间,决定 PE 估值水平

估值方法:一般采用 PE 估值法。行业竞争格局较为激烈,大单品生命周期相对短。生意 模式往往围绕渠道、新品展开,使用相对估值法 PE 比较合理。 驱动因素:1)经济环境和消费水平:如 2015 年之前,中国经济快速发展,驱动人均可支 配收入提升。2)新渠道变革:2015 年-2017 年,板块估值创新高,系来伊份等线下零食 连锁业态上市;2019 年,电商零食第一股“三只松鼠”上市;2021-至今,如零食很忙等 量贩门店快速扩张,给上游如盐津、劲仔等企业带来机遇。

估值中枢:PE(TTM)一般在 39x 左右,历史高点为 52x,低位为 27x。 在新渠道放量初始阶段,市场看好该业态的成长性,往往会给较高的估值溢价。但随着新 品推出或是新渠道分流,竞争格局恶化,公司业绩较难维持稳定且快速的增长。因此市场 对其杀估值,如 2020-2021 年电商红利逐步褪去,三只松鼠市盈率从 150x 下降至 30x。 绝味在快速拓店期(2020-2021 年)估值提升至 60-70x,但受到成本压力、疫情扰动单店 收入后,估值下修至 30x。

调味品:刚需+高 ROE,支撑高估值

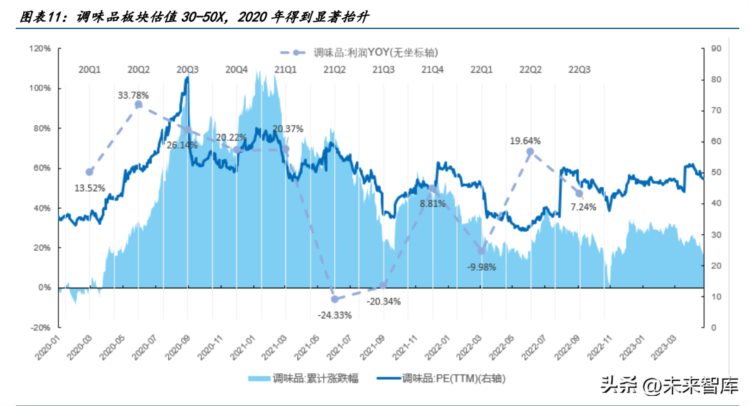

估值方法:通常采用 PE 估值法。行业商业模式佳,必需品属性带来销量的稳定和提价的 空间,当下行业规模仍在扩大且集中度尚有提升空间,龙头依然大有可为。对于龙头海天 亦可采用 DCF 估值法作为验证,高增长千禾可采用 PEG 作为补充。 驱动因素:行业格局相对稳定,产品生命周期较长,弱周期属性。1)需求环境:如消费 升级大趋势、疫情期间的餐饮需求变化。2)边际变化:短期动销、库存。3)成本:大豆、 包材等材料价格波动较大。 估值中枢:板块估值基本位于 30-50X 之间。2020 年疫情发生后调味品凭借刚需属性表现 出较好的业绩稳定性,迎来戴维斯双击,板块估值得到显著抬升。2021 年餐饮端受损进 一步反应,板块受疫情影响充分暴露,估值充分回调。当下调味品行业处于需求修复和成 本回落共驱的向好趋势下,估值处于适中水位。酱油企业多对标海天估值,复调企业相对 分化。

乳制品:格局成熟,盈利能力为估值关键

估值方法:通常采用 PE 估值法。行业成熟、格局稳定,半必需属性带来销量相对稳定和 提价空间。细分赛道冰激凌、低温鲜奶、奶酪等景气度较高。对于利润延期释放(改革预 期的三元、高费投的妙可)的公司可用 PS 作为补充。 驱动因素:关注两个版本的估值故事。(1)奶业双雄竞争趋缓,核心是费投收缩后净利率 提升。(2)区域低温乳企的全国化&高端化之路,先是收入的放量,再是净利率的提升。 长期关注消费升级趋势和奶价,短期看动销库存和促销费。 估值中枢:板块估值基本位于 30-50X 之间。2020 年疫情发生后乳制品需求向好(提升免 疫力和健康营养),估值抬高,2021 年奶价上行叠加消费疲软带动板块回落。板块净利率 偏低,低温业务尤其难以形成规模效应,加上双寡头格局稳定,限制了估值。高景气细分 赛道内的公司具备成长性,短期利润难以充分释放,但其估值往往不低于龙头伊利。

二、海外核心龙头公司发展&估值复盘

总览:龙头公司业务成熟抗波动强,估值中枢整体仍有所上移

我们筛选了海外规模性的赛道龙头标的,包括食品饮料、奢侈品、纺织服装、烟草、化妆 品等细分行业。我们主要从三个维度出发:1)核心市场的收入贡献度,即核心市场的收 入占比;2)收入、利润的增速及稳定性;3)估值中枢的演变。最终我们挑选了 40 个市 值规模折算成人民币后在 500 亿以上的海外消费类标的。 从收入的集中度角度来看:头部的消费龙头公司的全球化进程比较深化,例如爱马仕的第 一大区域为亚太地区(不包括日本),FY22 营收占比约 48%,而该区域同样为 LVMH 的第一 大市场,FY22 营收占比仅为 30%。对食品饮料类公司而言,雀巢、可口可乐的第一大市场 为北美地区,FY22 营收占比为 28%、36%。 但分化也比较明显,好时在北美地区 FY22 营收占比达 92%,Keurig Dr Pepper 在美国地 区FY22营收占比达89%。整体而言,海外消费龙头公司第一大市场营收占比集中在40%~60% 间,我们认为主要系大部分产品品系并不存在严格的区域文化、习俗的壁垒,而本土市场 的单品系消费力、赛道规模具备天花板,适时出海是实现规模扩张的自然选择。

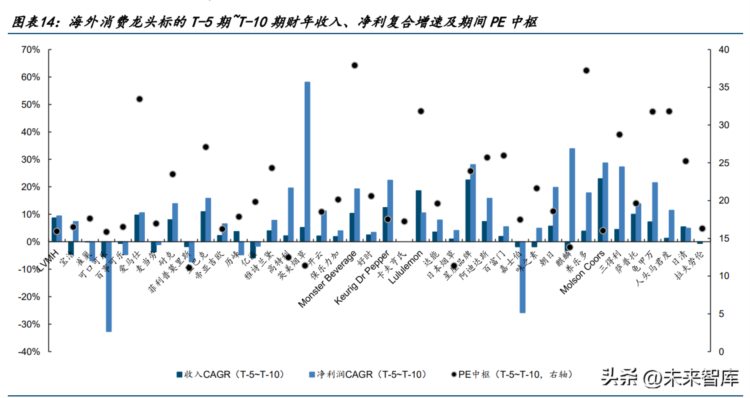

无论是在本土提升渗透还是全球化扩张,本质是为了维持稳定、持续的业绩增长。以 5 个财年为间隔,将样本标的近 10 年来业绩数据分为 2 个区间,我们分析了标的在前后 2 个 5 年维度下业绩增速的表现,及估值中枢的变化。 实际上,37.5%/57.5%的标的近 5 财年的收入/净利润增速有所下滑,但主要集中于市值规 模后 20 的样本标的内。因此,我们认为即使在规模性海外龙头标的中,头部公司的确定 性、韧性仍首屈一指。相对应的,Top10 规模的标的估值中枢均有所上移,高于全样本下 70%的比例。整体而言,近 5 财年样本标的的收入/利润 CVGR 中枢约 5%/4%,估值中枢约 25X。

从当下的业绩预期看,未来 3 期财年下 65%的样本标的收入 CAGR 上移,62.5%的样本标的 净利润 CAGR 上移,收入/净利润 CAGR 的中枢分别为 6%/15%,特别是利润端呈现明显的弹 性,隐含对外部环境趋好、龙头竞争力提升的预期。 当前对 Forward PE 的中枢在 25X,其中奢侈品龙头爱马仕的 Forward PE 最高达 53X,对 应收入/净利润 CAGR 均为 13%;Forward PE 低于 10X 的标的包括高特利、英美烟草,为烟 草行业的头部公司,收入 CAGR 分别为 1%/3%,净利润 CAGR 分别为 17%/14%。此外,帝亚 吉欧 Forward PE 为 22X,对应收入/净利润 CAGR 分别为 7%/10%;保乐力加 Forward PE 为 23X,对应收入/净利润 CAGR 分别为 8%/11%;龟甲万 Forward PE 为 33X,对应收入/净 利润 CAGR 分别为 9%/7%。

奢侈品:绝妙的商业模式,估值具备充沛遐想空间

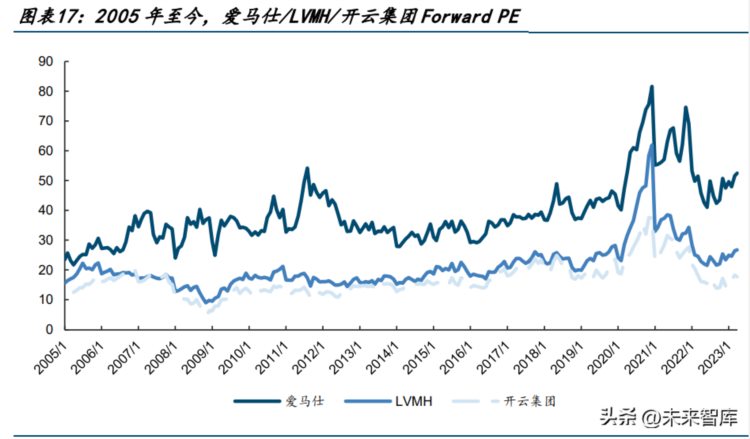

从估值层面来看,海外龙头标的存在明显的估值分化,爱马仕的估值水平持续高于 LVMH 与开云集团,但估值的波动存在趋同性。具体而言,2010~2019 年爱马仕/LVMH/开云集团 的 Forward PE 均值分别为 37X/20X/16X,2020 年至今分别为 56X/32X/24X(2020-2021 年疫情扰动下估值明显波动,当前对应 Forward PE 约 53X/27X/18X)。

从财务层面来看,无论是毛利率/净利率,爱马仕的稳定性均占优,FY2022 爱马仕/LVMH/ 开云集团的毛利率分别为 71%/68%/75%;而从净利率的角度看,爱马仕稳健占优(FY2022 为 29%,明显高于 LVMH/开云集团的 18%)。

结合财务层面分析,我们认为爱马仕的估值溢价部分来源于确定性,核心是主业深耕、品 牌调性占优。从收入增速角度看,疫情扰动前 FY2009~2019 爱马仕/LVMH/开云集团营收 CAGR 分别为 13.7%/12.1%/-0.4%,而调整后 EPS 的 CAGR 分别为 18.2%/14.8%/16.3%。即 使考虑更长的周期,FY1991~2019 爱马仕营收 CAGR 为 11.4%,保持了长期稳健的增长,仅 在 FY2003/FY2020 期间未实现正增长。 我们认为爱马仕的稳健性同经营特点相关,公司历史悠久、家族运营,在 1993 年上市前 产品品类及销售地区的版图已经基本定型,长期坚守品牌文化、子品牌均强调工匠精神, 打造了奢侈品类里突出的品牌调性,涉及的领域包括手工珠宝首饰、银具、皮具等。 相比而言,LVMH 与开云集团较频繁地运用收并购方式进行扩张,呈现多元化、多品牌经 营的范式。当前开云集团旗下品牌包括 Gucci、YSL、Bottega 等,而 LVMH 在皮具等奢侈 品外还涉足了酒类、精品零售等业务。实际上,多元化是打破规模天花板、分散化风险的方式,以降低公司对单一市场/消费群体的依赖,但多元化业务的操盘也对管理层的能力 有所要求。

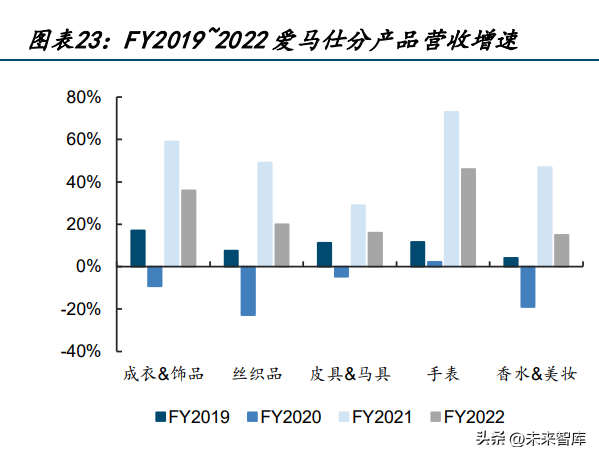

此外,三家头部公司在外部扰动下的抗风险性也不尽相同,但后续均表现出强劲的反弹, 这也表明了奢侈品,或高端品赛道需求的韧性。具体而言: 1)爱马仕皮具&马具作为公司最高端、收入占比最高的品类(近五年占比 42%-50%),在 疫情期间虽有小幅负增长,但后期消费场景放开后迅速反弹,仍有 20+%增长。 2)LVMH 所有业务均负增长,其中时装皮具受影响最小,FY2020 收入下降 5%;精品零售 受消费场景牵制,收入下降 31%。 3)对开云集团而言,Gucci作为盈利能力最强的品类(FY2022营业利润率35.6%),在FY2020 期间营收跌幅最大(达 23%),同期 YSL 跌幅为 15%,而 Bottega Veneta 录得 4%正增。

帝亚吉欧:烈酒赛道龙头,成熟期增速趋缓,高端化&外拓延续增长

帝亚吉欧于 1997 年由两家酒业龙头公司合并成立,目前为全球烈酒龙头之一,我们总结 而言主要经历了三个发展阶段: 1)1997-2003 年逐步聚焦核心业务、优化结构:公司从 2000 年起决定聚焦高端酒类,陆 续剥离了包装食品 Pillsbury、汉堡王连锁餐厅等非核心业务,并于 2001 年收购了酒类 龙头施格兰集团(Seagram)。 2)2004-2013 年帝亚吉欧在全球不断开辟新市场、巩固存量市场:公司在成熟市场收购 优质高端品牌,在新兴市场发掘本土影响力品牌,收购公司包括俄罗斯伏特加品牌 Smirnov、国内水井坊、越南最大烈酒品牌 Halico、印度联合烈酒龙头 USL 等等。当前帝 亚吉欧覆盖全世界 180+国家,布局基本就是在此期间定型。 3)2014-至今深耕高端市场、持续优化结构:在完成全球布局后,帝亚吉欧开始深耕高端 烈酒市场、优化产品结构,超高端品类增长贡献变大。一方面,公司出售部分葡萄酒、啤 酒等非核心业务;另一方面,持续收购、增持动作,例如收购超高端龙舌兰品牌 Don Julio、 Casamigos、21Seeds 等,高端品牌矩阵进一步细化。

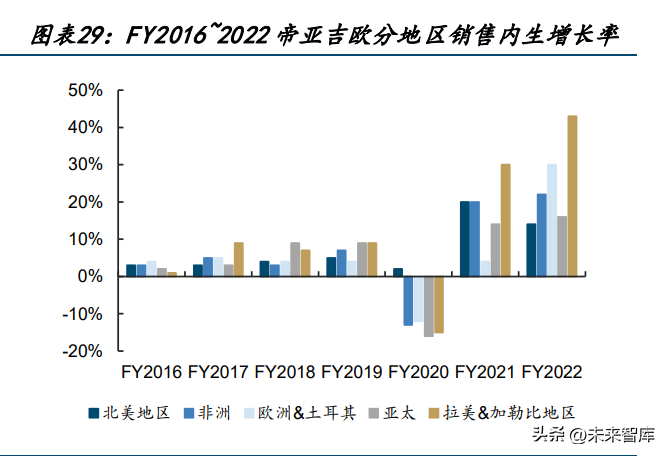

由于频繁的收并购等行为,公司的收入波动较为明显。从剔除该部分的影响后的内生增长 角度来看,FY2006~2019 年均维持在个位数或持平的水平,FY2020 在外部扰动下录得明显 下滑,但 FY2021~2022 亦呈现较强的弹性。 从估值的维度看,自 2009 年以来公司步入震荡上行通道,2009~2021 年间中枢不断上移。 2018 年至今公司 Forward PE 中枢约 24X(2013~2017 年中枢约 20X),当前 Forward PE 为 22X。实际上将 Forward EPS 同实际披露值来看,FY2015~2019 期间持续录得超预期, 但 FY2020~FY2022 业绩兑现略低于预期。

目前,公司价格带从高到低分为 5 类:顶级高端(Ultra Premium)、超高端(Super Premium)、 高端(Premium)、标准(Standard)以及价值(Value)。从品牌调性上分为三类:全球性 大规模品牌(Global giants)、区域龙头(Local stars)和主打奢华调性的珍选品牌 (Reserve)。其中高端及以上品牌在 FY2022 净销售占比 57%,贡献了 71%的内生增长;珍 选品牌收入占比逐年上升,FY2022 达到 27%(FY2019 为 19%)。 在布局全球的基础上,公司的多品牌、多价格带组合以及在高端市场的发力使其能够从市 场整体消费升级中受益,而在经济下滑、部分群体消费降级时仍有相应价格带产品给予支 撑,让公司具备韧性。尽管 2020 年受外部风险扰动,但高端需求的韧性一定程度上对冲 了其他品类的下滑。例如在最为高端化的北美市场利润不降反增,两大超高端龙舌兰品牌 Don Julio 和 Casamigos 销量甚至实现两位数增长,而珍选品类增长率受疫情影响也最小。

同为在高档品牌发力的国际烈酒龙头,保乐力加和人头马君度与帝亚吉欧有诸多相似之处, 估值演绎也具备可比性。三家公司均通过收购高端品牌优化产品结构,毛利率已提升至 60%以上。在产品、区域布局定型后,当前均已进入下一发展阶段,在高端市场通过细分 领域的差异化竞争。

此外,三家公司的历史估值演绎模式也很相似:08-09 年金融危机估值中枢下移,之后伴 随着业绩兑现而逐步回升。2022 年以来估值基本恢复至疫情前水平,Forward PE 中枢在 20-30X 区间。

可口可乐:灵活应变,穿越周期

从可口可乐发展史看公司破局之道

(1)1886-1920s:广告投放打开市场,瓶装商入局强化渠道力

可口可乐(KO.N)1886 年诞生于美国亚特兰大,最初是一种在药房售卖能治疗精神压力 的糖浆,后凭借大量的广告营销打开市场。公司初期仅售卖糖浆,1899 年赋予瓶装商特 许经营权,使得口味趋于标准化,同时增强了对渠道的管控能力。19 世纪末 20 世纪初, 公司每年采取约 30 种广告形式,分发 100 多万份广告宣传品,快速提升品牌曝光量。截 至 1930 年公司年销售额突破 1 亿美元。

(2)1930s-1940s:借助二战顺利化解危机,品牌形象深入人心

1929-1933 年“大萧条”席卷美国,美国经济大幅衰退,居民消费意愿急剧下滑,5 年间 美国 GDP/人均消费支出 CAGR 分别-7.4%/-5.5%。面对消费环境颓势,公司一方面加强市 场调研和研发投入,推出新包装“六瓶装”以满足其主要受众(家庭妇女)的消费需求; 另一方面转变营销策略,从强调“危机感”转为强调“轻松休闲”的生活态度,并将品牌 同美国宗教和饮食文化相绑定,实现收入逆势增长。 敏锐觉察二战商机,成功塑造国民品牌形象。1931-1945 年二战时期,美国军方向全国征 集后勤资源订单,可口可乐成为随军主要饮品之一,并宣称以 5 美分的价格让军人买到 可口可乐,届时可口可乐的需求量和知名度骤增。伴随着美军行踪遍布世界,全球品牌塑 造逐步完善。同期公司还将可口可乐品牌与友谊、社区捆绑营销,赋予更深层精神含义。

(3)1950s-1990s:品类多元化布局,海外业务全面拓展

面对百事可乐等竞争对手的崛起,公司采取品类多元化战略,1960s 相继推出雪碧、芬达, 扩充了可乐之外的碳酸饮料品类。20 世纪 80 年代,公司聚焦低糖碳酸饮料,打造新品牌 健怡可乐,并通过外部并购和内部创新并举的措施,陆续进入了一系列非碳酸饮料领域, 如茶和咖啡、果汁等。截至 20 世纪末,公司已形成多层次多品类的产品矩阵,充分把握 软饮料行业的市场机遇,满足不同消费者群体的需求。 1980s 美元汇率下行,公司趁势全面扩张海外业务。二战后公司积极推进国际业务,但受 制于美元汇率高企难有突破。1984 年起美元汇率走弱,海外业务迎来转机,公司开始大 举进军亚洲、欧洲和拉丁美洲等市场,在全球范围以独资或合资形式新建装瓶厂,大规模 收购经营较差的特许经营装瓶厂,跨国业务迅速扩张,海外利润占比从 1990 年的 63%提 升至 1995 年的 71%。

(4)1990S-至今:瓶装商业务逐步剥离,开启轻资产运营模式

两次金融危机冲击宏观经济,公司于震荡中强化全品类。1997 年、2008 年世界范围内相 继爆发金融危机,美国三大指数全线收跌,经济动荡下企业倒闭,工人失业,可口可乐业 务受到猛烈冲击,增长