“安防茅”海康威视跌落神坛,萤石网络反哺有心无力

出品 | 子弹财经

作者 | 王亚静

编辑 | 蛋总

美编 | 倩倩

审核 | 颂文

2023年上半年,“安防茅”海康威视的业绩依然承压。

海康威视2023年半年报显示,报告期内,公司实现营业收入375.71亿元,同比微增0.84%;归母净利润53.38亿元,同比下降7.31%。

作为国内安防龙头,海康威视自2010年上市以来,营收、净利润一路飙涨,一度是被资本热捧的对象,股价也随之上升,这一切的转折点出现在2021年。

2021年7月26日,海康威视股价出现盘中最高点67.13元/股,自此之后股价掉头向下,截至8月25日收盘,其股价报收33.28元/股,已是腰斩。

从业绩表现来看,2022年中报时,海康威视的归母净利润出现上市以来的首次下滑,下滑比例为11.14%;到2022年年报时,归母净利润下滑幅度扩大至23.59%。

时至今日,海康威视更是交出了上市13年以来“最差”的一份成绩单。其中,营收增速创下上市以来的最低值,而中期归母净利润则是两连降。

8月19日,海康威视在接受机构调研时坦承:“当前,全球经济环境难以短时间内改观,需要做好长期承压的准备。”

那么,海康威视何时才能否走出低谷?在拆分旗下子公司萤石网络上市、海康机器人IPO之际,海康威视的资本版图扩张规划能否得到市场的认可?

1、营收增速创历史新低,利润现两连降

从上市至今的13年发展历程来看,海康威视2023年上半年的这份成绩单堪称“历史最差”。

财报显示,2023年上半年,公司实现营业收入375.71亿元,同比增长0.84%;归母净利润53.38亿元,同比下降7.31%;归属于上市公司股东的扣除非经常性损益的净利润50.36亿元,同比下滑10.79%。

图 / 海康威视半年报

据「界面新闻·子弹财经」不完全统计,在2020年以前,海康威视的营收一直保持着两位数的增长速度,在2020年中期营收增速首次降为个位数1.45%后,在今年创下营收增速最低历史纪录——0.84%。

而归母净利润经过两连降后,也快要回到2020年中期的水平。

图 / wind

导致这一结果的因素不是孤立存在的。

从外部环境来看,海康威视在财报中指出,2023年上半年,全球经济波动不断,贸易环境变动不居,给公司经营带来持续挑战;国内经济呈现整体复苏、曲折向上的态势,需求尚在逐步恢复。

总而言之,复杂多变的环境对业绩造成了一定冲击。

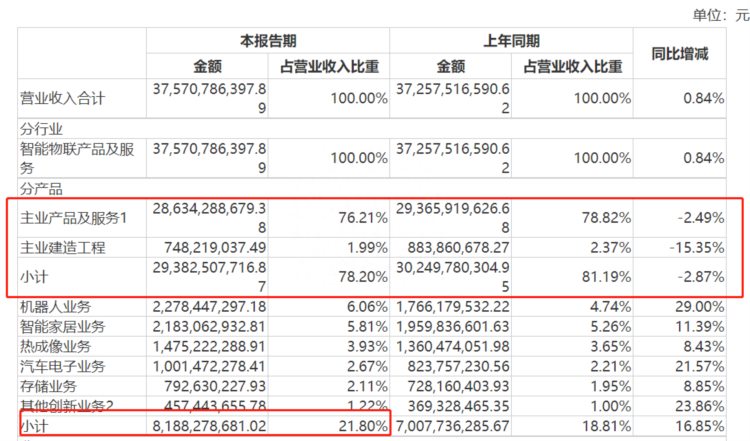

从业务层面来看,报告期内,海康威视主业产品及服务、主业建造工程(以下合称:主业)实现营收293.83亿元,同比下滑2.87%,而主业贡献了78.20%的营收,对业绩走势起到了决定性作用。

图 / 海康威视半年报

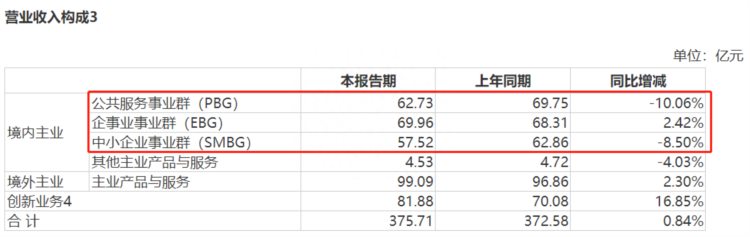

主业营收的下滑与境内业务息息相关。财报显示,报告期内,境内公共服务(PBG)、企事业(EBG)和中小企业(SMBG)三大事业群实现累计营收190.21亿元,同比下滑5.33%。

图 / 海康威视半年报

具体而言,PBG实现营收62.73亿元,同比下滑10.06%。对此,海康威视管理层在接受机构调研时解释,PBG业务的开展,主要受政府财政状况较为紧张的影响,项目进展缓慢。

EBG实现营收69.96亿元,同比增长2.42%。这主要归功于能源冶金、智慧建筑、工商企业、教育教学等行业均有所增长,餐饮、文旅等消费领域复苏较为明显。

SMBG实现营收57.52亿元,同比下滑8.50%。海康威视仅回应称,SMBG市场随经济波动较为明显。

只是,外界更为关心,这种下滑趋势还要持续多久?

2、不确定性因素迭起,短期仍然承压

在国内安防视频监控领域,海康威视一骑绝尘。

据海康威视官网披露,在上市次年就跃居全球视频监控市占率第一位(IHS排名),并且长年保持着行业领先的段位。

客观来说,海康威视若不出现重大变故,基本盘保持稳固不成问题。但仍需注意的是,即便是龙头企业,在发展中仍旧难免遭遇低谷期、瓶颈期,至少从目前的状况来看,海康威视短期表现仍然承压。

从业务层面来说,海康威视是to B模式,主要服务对象包括中小企业、政府、企事业单位等群体,而能否提振三大事业群的表现,直接与宏观政策的变化挂钩。

例如,对于下滑幅度最大的PBG业务,海康威视管理层就明确表示,目前政府端有资金层面的压力,如果第三、第四季度包含专项债在内的一些外部因素在向好,下半年PBG的压力相较于上半年会有所缓解。

“从微观迹象上来看,公司PBG业务在第三季度的确有部分大项目在持续推进,但是否能改变PBG整块业务的业绩表现,还需考虑宏观政策的变化。”海康威视说道。

这也意味着,海康威视或许很难单独靠自身的努力提振业绩,过去的高增长也是与外界环境互相配合的结果。

从海康威视的财务表现来看,应收账款正在走高。报告期内,其应收账款达到了316.27亿元,同比增长8.63%,几乎与货币资金346.7亿元持平,若无法顺利转变成现金流,进而成为坏账,对企业的现金流影响不言而喻。

图 / 海康威视半年报

「界面新闻·子弹财经」注意到,海康威视今年对待现金流的态度是“应收账款多抓一点,花的少一点”。其称,“尤其因为现在环境不好,所以在应收款各方面的管理上也都会比较抓紧一点。”

在紧抓应收账款的情况,海康威视的应收账款额还在明显提升。

这也侧面证明,海康威视的话语权有所降低,或者是服务客户出现了资金压力,确实无法交付款项,这些可能性都进一步加大了应收账款变坏账的概率。

海康威视也已经没有了过去的乐观态度。

关于2023年全年业绩,海康威视管理层直言,“年初时,整体的宏观环境是希望对标2021年,但没想到后来外部环境的变化这么大,关于业绩目标调整也是不言自明了。”

据财报显示,2021年,企业实现营业收入814.20亿元,同比增长28.21%;归母净利润168亿元,同比增长25.51%。

而这会成为海康威视的“天花板”吗?

3、不断拓展资本版图,但竞争力存疑

从海康威视整个大盘来看,创新业务犹如一剂“强心针”,支撑着海康威视的增长。

报告期内,机器人、智能家居、热成像、汽车电子、存储等创新业务整体实现营业收入81.88亿元,同比增长16.85%,占公司营收比重达到21.80%。

海康威视主业疲软之时,这些创新业务初具规模,本应加大力度发展,以成为支撑企业增长的第二曲线,但海康威视已急不可耐地将其分拆上市。

其中,智能家居分拆出来的萤石网络于2022年12月底上市,海康机器人也在上市IPO审核过程中。

海康威视管理层放言,未来在条件成熟时还会有创新业务子公司IPO,比如收入达到一定规模、盈利达到一定规模。只不过,标的数量并非没有限制。

目前,海康威视分拆出来的子公司,独立性、竞争力一直被外界诟病。

以已经上市的萤石网络为例,始终没有摆脱海康威视的“照顾”。招股书披露,从2019年到2021年,海康威视及其关联方始终是萤石网络的第一大客户。到2022年时,萤石网络未披露第一大客户的名称,但明确是企业的关联方。

财报显示,今年上半年,萤石网络没有公布前五大客户,但向海康威视及其下属公司、海康威视董事相关公司、海康威视母公司中电下属企业的关联采购额1.77亿元。

与此同时,萤石网络向海康威视及其下属公司、中电下属企业出售商品、提供劳务金额3.04亿元。而这半年,萤石网络的营收也只有22.85亿元。

图 / 萤石网络半年报

从业务层面来看,虽然头顶“智能家居”的帽子,但萤石网络一直过度依赖智能家居摄像机这个传统单品。

2023年上半年,其智能家居摄像机业务收入15.11亿元,约占总营收的66%。

图 / 萤石网络半年报

而萤石网络的智能锁、扫地机器人等新品,始终没有太多水花。从综合类别来说,拼不过老牌的家居企业欧派、索菲亚等;从单品来说,又打不过小米、科沃斯等新势力,整体缺乏竞争力。

再看正在IPO阶段的海康机器人,同样存在过度依赖海康威视的问题,且关联交易公允性受质疑。除此之外,海康机器人的运营也遭遇挑战,经营活动现金流多次为负、负债率高企。

在资本市场,龙头企业分拆业务上市,打造一个多层次的资本版图本无可厚非。毕竟,若把庞大的资本体系走活,就可以多板块之间互相协同,有利于获得资本市场的认可,进而提振股价和市值。

但弊端也是显而易见的。分拆出来的子公司规模小,业务单一,“母公司依赖症”难以消退,市场和环境的变动都极易影响企业的业绩、股价,这也会牵连母公司以及关联公司。

仅从海康威视分拆出来的萤石网络、海康机器人来看,这些子公司实难快速在市场占领一片天地,更遑论反哺海康威视。

分拆上市,扩展资本版图,讲述出来的故事虽美,但海康威视当前更需要夯实基础,一步一个脚印向前走。否则,大海中风急浪高,更易翻船。

*文中题图来自:摄图网,基于VRF协议。