产业聚焦!我国草甘膦行业发展现状分析:兴发集团VS新安股份

一、基本情况对比

草甘膦是一种非选择性、无残留灭生性除草剂,对多年生根杂草非常有效,广泛用于橡胶、桑、茶、果园及甘蔗地。主要抑制植物体内的烯醇丙酮基莽草素磷酸合成酶,从而抑制莽草素向苯丙氨酸、酪氨酸及色氨酸的转化,使蛋白质合成受到干扰,导致植物死亡。是全球广泛使用且最大的一种农药品种。

湖北兴发化工集团股份有限公司座落于汉明妃王昭君故里-湖北省宜昌市兴山县境内,是一家以磷化工系列产品和精细化工产品的开发、生产和销售为主业的上市公司。公司主营产品包括磷矿石、黄磷及精细磷酸盐、磷肥、草甘膦、有机硅、二甲基亚砜及湿电子化学品等,产品广泛应用于农业、建筑、食品、汽车、化学、集成电路等领域。浙江新安化工集团股份有限公司位于浙江建德,拥有控股子公司70余家、员工近6000余人。公司是国内除草剂草甘膦和有机硅单体生产龙头企业,曾获“中国制造业500强”、“中国化工500强”、“中国化工行业民营百强”、“浙江省品牌示范企业”等诸多荣誉。

兴发集团VS新安股份基本情况对比

资料来源:企查查、智研咨询整理

二、行业发展历程对比

湖北兴发化工集团股份有限公司前身系湖北兴发化工股份有限公司,成立于1994年,湖北兴发化工集团股份有限公司于1999年在上海证券交易所上市。通过二十多年的发展,公司已成为中国最大的精细磷酸盐生产企业之一。浙江新安化工集团股份有限公司创建于1965年,于2001年在上海证券交易所上市。曾连续两次获得“全国农药行业销售百强第一名”。

草甘膦行业重点企业发展历程

资料来源:企业年报、智研咨询整理

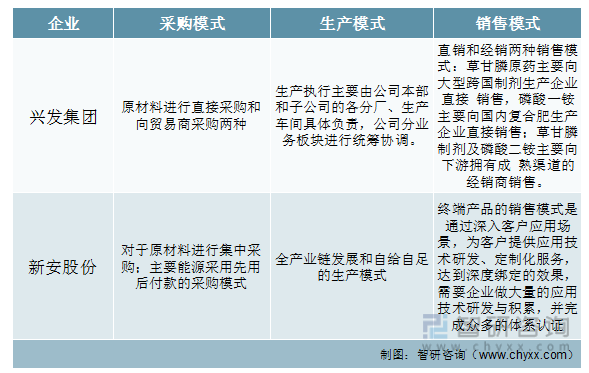

三、经营模式对比

在经营模式上,两家企业根据自身情况制定了相应的模式,兴发集团原材料的采购模式是直接采购和向贸易商采购两种,生产模式主要是由公司本部和子公司之间负责,销售模式包括直销和经销两种;新安股份的采购模式是对原材料进行集中采购,采用全产业链发展和自给自足的生产模式。

兴发集团VS新安股份经营模式对比

资料来源:企业年报、智研咨询整理

相关报告:智研咨询发布的《2023-2029年中国草甘膦行业市场竞争策略及未来发展潜力报告》

四、经营情况对比

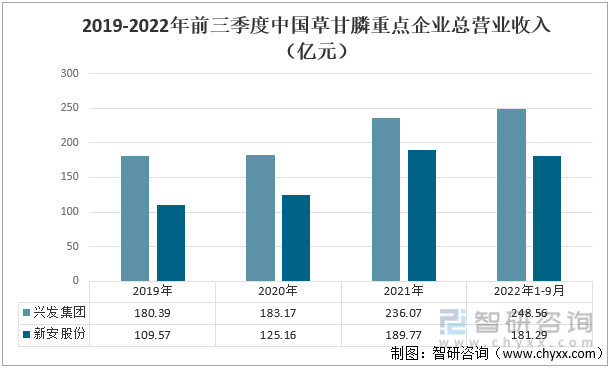

1、总营业收入对比

从总营业收入来看,兴发集团的营业收入高于新安股份。2019-2021年,两家公司的营业收入都呈现逐年增长的趋势,2021年兴发集团的营业收入为236.07亿元,较上年增加了52.9亿元,同比增长28.88%,营收不断增长的原因是因为2021年兴发集团主营产品的价格上涨以及产销量的增加,2022年前三季度,兴发集团的营业收入为248.56亿元;2021年新安股份的营业收入为189.77亿元,较上年增加64.61亿元,同比增长51.62%,营收增长的原因是主导产品的上涨以及有机硅新装置产能发挥销量增长,2022年前三季度新安股份的营业收入为181.29亿元。

2019-2022年前三季度中国草甘膦重点企业总营业收入(亿元)

资料来源:企业年报、智研咨询整理

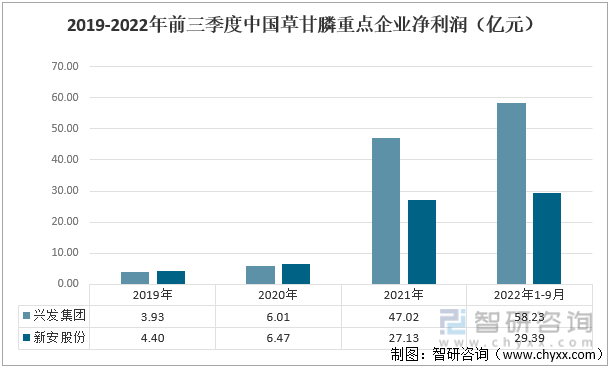

2、净利润对比

从净利润来看,兴发集团的净利润高于新安股份。2021年兴发集团主要经营产品草甘膦、有机硅等销售价格同比大幅上涨,盈利能力明显增强,2021年净利润达到47.02亿元,较上年增长682.36%,2022年前三季度净利润为58.23亿元;新安股份的业绩同样得益于化工行业迎来景气周期,2021年新安股份的净利润为27.13亿元,较上年增长319.32%,2022年前三季度净利润达到29.39亿元。

2019-2022年前三季度中国草甘膦重点企业净利润(亿元)

资料来源:企业年报、智研咨询整理

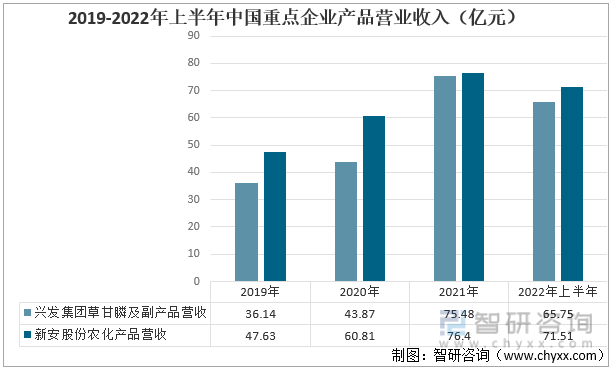

3、草甘膦等产品营业收入对比

草甘膦是全球最大的农药单品,目前全球产能110万吨左右,国内产能70万吨左右,由于政策限制以及供给端新增产能十分有限,2021年由于寒潮、飓风等自然灾害的破坏,草甘膦价格持续攀升,国内转基因商业化逐渐放开,草甘膦迎来发展新契机。兴发集团主要经营产品为草甘膦和硅,公司紧跟产业政策变化,优化肥料营销布局,重点提升公司农化产品服务市场占有率,及时出口抢占国际市场。2021年兴发集团草甘膦及副产品营业收入为75.48亿元,较上年增长72.05%,2022年上半年草甘膦及副产品营业收入为65.75亿元;新安股份主要经营农化产品和硅基产品,公司农化产品下游领域主要用作除草剂,草甘膦包含于农化产品之中,2021年新安股份农化产品营业收入为76.4亿元,较上年增长25.64%,2022年上半年农化产品营业收入达到71.51亿元。

2019-2022年上半年中国重点企业产品营业收入(亿元)

资料来源:企业年报、智研咨询整理

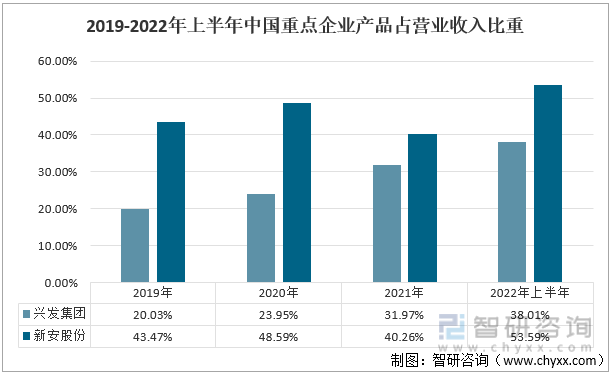

4、草甘膦等产品占营业收入比重

从2019-2021年草甘膦等产品占营收的比例来看,新安股份农化产品的营收占总营收的比重高于兴发集团,2021年兴发集团草甘膦营收占比为31.97%,新安股份农化产品的营收占总营收的比重为40.26%,2022年上半年,兴发集团草甘膦的营收比重为38.01%,新安股份农化产品的营收比重为53.59%。

2019-2022年上半年中国重点企业产品占营业收入比重

资料来源:企业年报、智研咨询整理

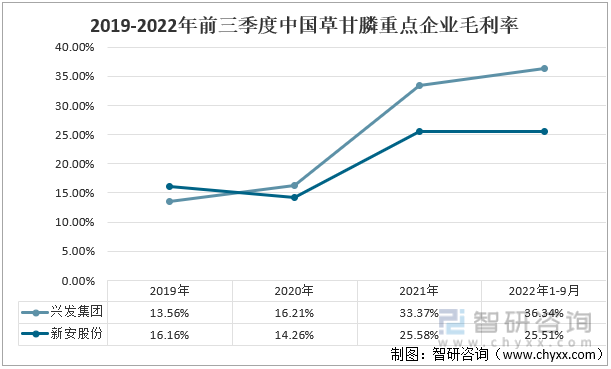

5、毛利率对比

对比两家企业的毛利率来看,兴发集团和新安股份的毛利率的变化幅度相似。2019-2020年两家企业的毛利率基本维持在15%左右,2020年后兴发集团的毛利率一直处于增长趋势,而新安股份的毛利率先增长后有下降趋势。2021年兴发集团的毛利率为33.37%,新安股份的毛利率为25.58%,2022年上半年,兴发集团的毛利率为36.34%,新安股份的毛利率为25.51%。

2019-2022年前三季度中国草甘膦重点企业毛利率

资料来源:企业年报、智研咨询整理

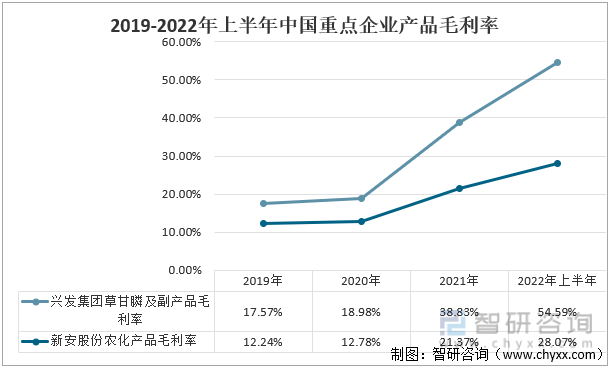

兴发集团和新安股份草甘膦的毛利率都在逐年增长中,但2021年兴发集团草甘膦及副产品的毛利率高于兴发集团。兴发集团所有产品的毛利率都在大幅上升,特别是第一大产品“草甘膦及副产品”上升最为明显,2021年兴发集团草甘膦的毛利率为38.83%,新安股份农化产品的毛利率为21.37%,2022年上半年兴发集团草甘膦的毛利率为54.59%,新安股份农化产品的毛利率为28.07%。

2019-2022年上半年中国重点企业产品毛利率

资料来源:企业年报、智研咨询整理

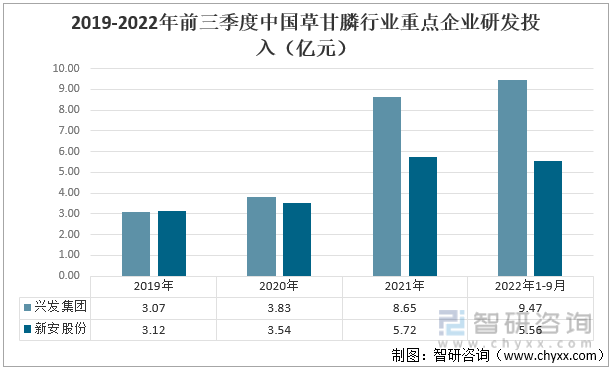

6、研发投入对比

从研发投入来看,兴发集团的研发投入高于新安股份。2021年兴发集团的研发投入为8.65亿元,较上年增长125.85%,2022年前三季度兴发集团的研发投入为9.47亿元;2021年新安股份的研发投入为5.72亿元,较上年增长61.58%,2022年前三季度新安股份的研发投入为5.56亿元。比较2021年和2020年的研发投入增量,两企业在2021年都加大了对研发的投入。

2019-2022年前三季度中国草甘膦行业重点企业研发投入(亿元)

资料来源:企业年报、智研咨询整理

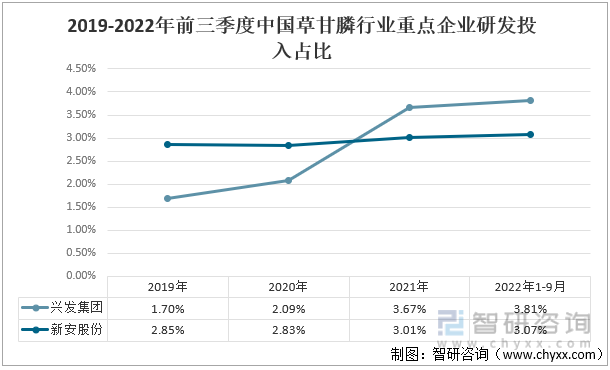

从研发投入占营收比重情况来看,兴发集团的研发投入占比呈现逐年增长的趋势,而新安股份的研发投入占比增长趋势较缓慢。2021年兴发集团的研发投入占比为3.67%,新安股份的研发投入占比为3.01%,2022年前三季度,兴发集团的研发投入占比为3.81%,新安股份的研发投入占比3.07%。

2019-2022年前三季度中国草甘膦行业重点企业研发投入占比

资料来源:企业年报、智研咨询整理

7、草甘膦产能对比

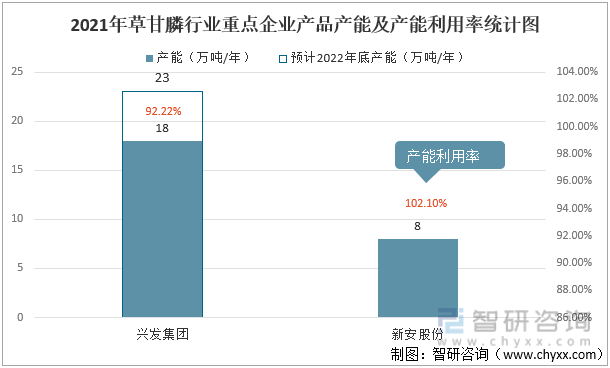

兴发集团控股子公司泰盛公司现有18万吨/年草甘膦产能(含其全资子公司内蒙兴发5万吨/年产能),产能规模居国内第一,占比达25.24%;产能利用率为92.22%。内蒙兴发目前在建5万吨/年草甘膦产能,计划2022年三季度建成投产,届时兴发集团草甘膦产能将扩大到23万吨/年。新安股份有草甘膦原药产能8万吨,占全国产能的11.22%;产能利用率为102.10%,年产量在8.5万吨左右,每年另外购部分原药用于制剂生产,年销售量折合草甘膦原药近10万吨。

2021年草甘膦行业重点企业产品产能及产能利用率统计图

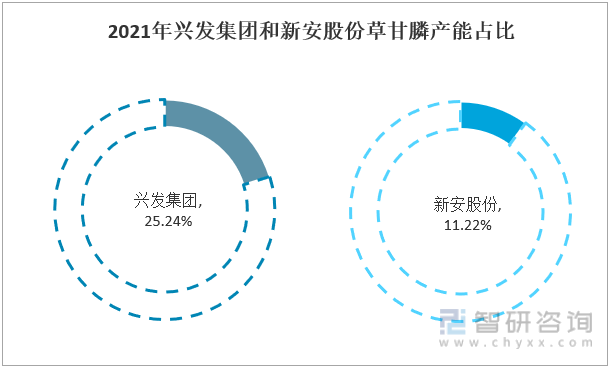

2021年兴发集团草甘膦产能为18万吨/年,新安股份草甘膦产能8万吨/年,兴发集团的产能高于新安股份。2021年全球草甘膦产能为71.3万吨,故2021年兴发集团草甘膦产能占比25.24%,新安股份草甘膦产能占比为11.22%。

2021年兴发集团和新安股份草甘膦产能占比图

资料来源:企业年报、智研咨询整理

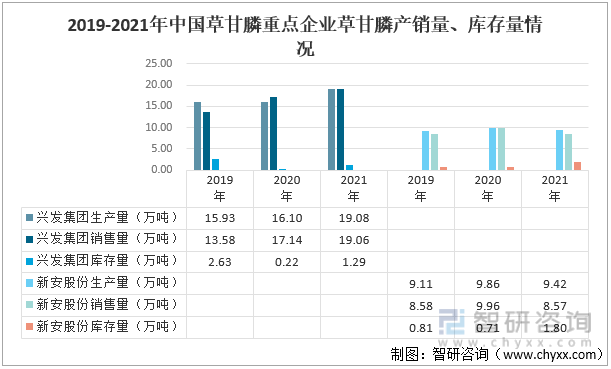

五、产销量、库存量情况

从产销量、库存量情况来看,兴发集团新安股份草甘膦的产销量逐年增加,但兴发集团草甘膦的产销量始终高于新安股份。全球粮食供给体系不稳定,导致各国愈发重视粮食自给。我国也持续强调粮食安全,粮食价格逐渐上涨,农品种植意愿将有望加强,农产品种种面积有所回升,进而带动化肥、农药等农化产品的需求增加,推动草甘膦行业的不断发展。2021年兴发集团草甘膦的产销量分别为19.08万吨和19.06万吨,较上年分别增长18.51%和11.2%;2021年新安股份草甘膦的产销量分别为9.42万吨和8.57万吨,较上年分别下降4.46%和13.96%。兴发集团2021年草甘膦库存量为1.29万吨,较上年同期增长了5.1%;新安股份2021年草甘膦库存量为1.80万吨,较上年同期增长了90.6%。

2019-2021年中国草甘膦重点企业草甘膦产销量、库存量情况

资料来源:企业年报、智研咨询整理

六、未来规划发展

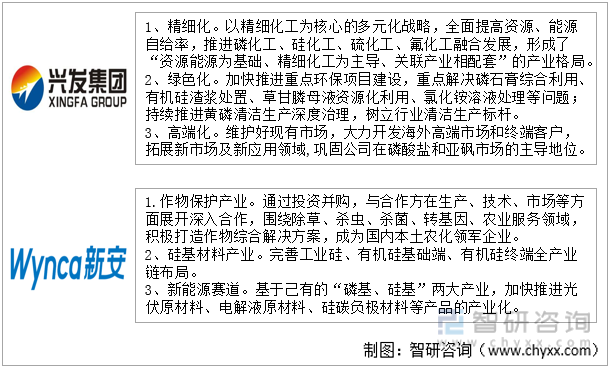

从这两家企业未来发展规划来看,兴发集团以可持续发展为前提,以高质量发展为中心,以精细化、绿色化、高端化发展为方向,加快产业转型升级,不断提高公司治理水平和风险管控能力,努力建设中国一流世界知名的国际化精细化工企业。新安股份将以“氯、硅、磷”三大元素为核心,持续打造“硅基、磷基”产业生态圈,构建以磷基、硅基材料为主的新能源产业,并加快产业的“绿色、智能、高端、平台、全球”发展。

兴发集团VS新安股份未来发展规划

资料来源:企业年报、智研咨询整理

七、结论

从所选取的几项指标对比来看,新安股份的营收能力要高于兴发集团,新安股份草甘膦的营收能力高于兴发集团,毛利率、净利润和研发投入都是兴发集团更占优势,综合来看,兴发集团的各项指标优于新安股份。

兴发集团VS新安股份技术主要指标对比

资料来源:企业年报、智研咨询整理

智研咨询发布的《2023-2029年中国草甘膦行业市场竞争策略及未来发展潜力报告》依据国家统计局、政府机构、行业协会发布的权威数据,结合深度调研数据、专家反馈数据、内部运营数据等全域数据的收集与分析,提升客户的商业决策效率。本报告对中国草甘膦行业现状与市场做了深入的调查研究,并根据行业的发展轨迹对未来的发展前景与趋势作了审慎的判断,为投资者寻找新的市场投资机会,进入草甘膦行业投资布局提供了至关重要的决策参考依据。

智研咨询是中国产业咨询领域的信息与情报综合提供商。公司以“用信息驱动产业发展,为企业投资决策赋能”为品牌理念。为企业提供专业的产业咨询服务,主要服务包含精品行研报告、专项定制、月度专题、可研报告、商业计划书、产业规划等。提供周报/月报/季报/年报等定期报告和定制数据,内容涵盖政策监测、企业动态、行业数据、产品价格变化、投融资概览、市场机遇及风险分析等。