2023,从收割越南开始

《广场协议》威力猛于原子弹

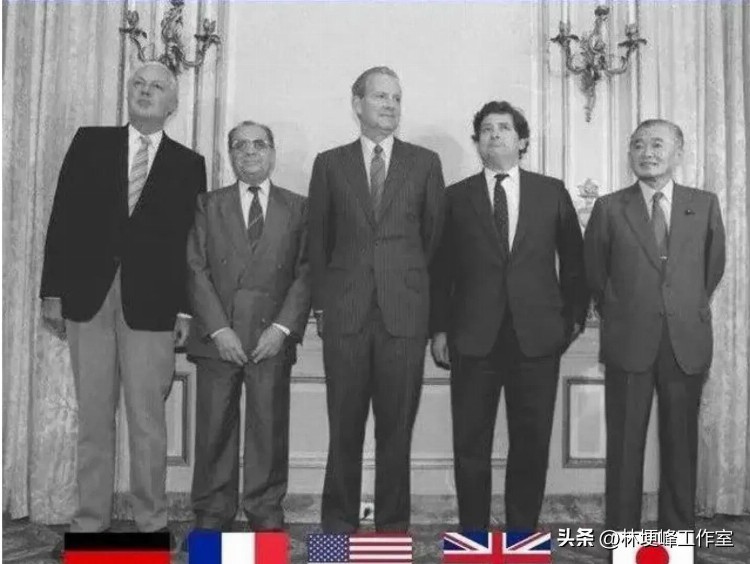

1985年,《广场协议》在纽约广场饭店秘密签订。

协议拟定,美国,日本等五国财政部长决定同意美元贬值。

日元升值导致国际资本迅速流入。

对日本房地产的需求增加,并造成价格暴涨。

1988年前后年,楼市进入狂热阶段,日本全国地价总市值相当于全美地价的4倍,一个东京都顶一个美国。

不幸的是,随后美联储的加息导致国际资本从日本迅速撤离,导致股票和房地产泡沫分别在1990年和1991年破灭。

在此期间,股票指数从近40000点下降到大约20000点--意味着总市值损失270万亿日元。除此以外,债券和汇率也急剧下降。

这种令人难以置信的资产定价的急剧下降对许多在泡沫时期进行了大量投资的人来说是毁灭性的,因为由于他们的投资在一夜之间大幅贬值,甚至灰飞烟灭。

这种房地产泡沫的影响造成了大量的消费者债务,以及由于过度借贷和投机造成的金融不稳定。

结果,贷款机构被迫收紧其贷款标准,使人们难以获得信贷。这进一步加剧了经济危机,因为企业发现难以扩张或获得投资资本。

过度膨胀的房地产市场最终在1990年崩溃,导致了日本自二战以来最严重的经济衰退之一。

随着资产价格迅速下降,银行面临着不良贷款和房地产投资组合的巨大损失。

日本政府的反应是推出了几项财政刺激计划,旨在增加公共开支,并为私营公司投资于研发项目提供激励。

这有助于恢复一些经济活动,但并不足以阻止通缩压力侵蚀社会各部门的利润。

国内需求不足加上全球产能过剩,也阻碍了日本出口导向型经济的投资和增长--这是日本在1985年之前经济成功的关键驱动力。

导致许多分析家得出结论,这次崩溃在很大程度上是由于广场协议后实施的不良宏观经济政策造成的。

时至今日,日本仍未从这场房地产泡沫和由此引发的经济衰退的影响中完全恢复过来。

20世纪最后十年,日本经济平均增长率下滑至1.4%左右。

21世纪初的10年,经济增长进一步下滑至1%以下,GDP总量维持为5万亿美元左右。

2010年,中国经济总量超过日本,位居全球第二。

2023年,经济学家预言日本要被德国超过,甩出第一梯队。

许多人认为,如果没有《广场协议》,日本的经济不那么依赖外贸,此次危机是可以避免的。

索罗斯狙击东南亚

太阳底下无新事。

1992年,美国富豪索罗斯等财团们这一次盯上了东南亚的的一个小国。

具体来说,他们把注意力集中在泰铢上,泰铢是该地区最重要的货币,它受制于与美元挂钩的汇率体系,在资本项目方面尚未进行改革。

东南亚的情况与1992年英国的情况如出一辙,为索罗斯管理的量子基金提供了一个完美的狙击目标。

此时,泰国是一个快速增长的经济体,在各个行业和部门都经历着快速增长。

不幸的是,自20世纪90年代中期以来,它开始与经济困难作斗争,如房地产市场的泡沫,经常账户赤字,以及仓促的金融自由化政策的影响。

所有这些问题都是相互关联的,并进一步加剧了泰国经济即将出现的危机。

是不是从日本身上闻到了相似的味道。

资本的嗜血比你还灵敏。

在确定了泰国经济和货币的危险状况后,量子基金的情报部门对泰国金融状况的各个方面进行了广泛的研究,以协助他们的决策过程。

这包括通过多种渠道收集情报,分析与泰国经济和金融有关的信息。

随着泰国经济的下滑,其金融部门因资产价格爆涨而出现问题,国际投机资本迅速涌入。

索罗斯的量子基金在大量抄底泰铢后,趁泰国经济混乱,突然大规模抛售泰铢,泰国央行苦苦支撑泰铢汇率,十多天的时间就消耗了50亿美元的外汇储备。

6月28日,泰国公民感到震惊,因为该国的外汇储备急剧下降到仅有28亿美元--几乎耗尽了其干预的能力。

作为回应,泰国银行别无选择,只能在7月2日抛弃其现行的汇率制度,转而采用泰铢浮动汇率制度。

这一突如其来的政策变化导致泰铢迅速贬值,其价值在一天之内就下降了惊人的20%!

这在民众中造成了广泛的恐慌,导致了银行和其他金融机构的全面 "挤兑"。

泰国经济螺旋式下降,陷入混乱,导致许多企业和投资者遭受严重损失。

更糟的是,许多人认为,如果事先采取适当的措施,这场危机是可以避免的,如果泰国的经济不那么依赖外贸,而外汇制度不全面与美元挂钩的话。

下一个是谁?

总结一下,严重依赖外贸,与美元严重挂钩,又没有足够的实力抵制外资侵袭,是导致日本与泰国经济危机的共同原因。

那下一个是谁呢?

时间来到2008,全球金融危机给世界经济带来了剧烈的变化,许多国家都在寻找降低风险和使供应链多样化的方法。

位于中国附近的越南,被确定为缓冲区的战略布局。

为了吸引外国投资者并刺激其经济增长,越南开始引入有吸引力的政策,以帮助发展对外贸易。

这引发了该国的快速扩张期,让人们看到了1987-1995年期间在泰国取得类似成功的希望。

然而,虽然越南看到了外国投资的增加和他们整体经济的起飞,但这是以沉重的代价换来的。

在过去的十年里,他们的大部分成功都集中在低附加值产品和服务的生产上。

不仅他们的外汇储备在慢慢减少(由于货币市场的支撑,从2021年初的1100多亿美元下降到800多亿美元),而且外债也增加了250%,根据2021年的记录,高达1400亿美元。

情况在2020年发生了巨大变化,当时全球大流行病导致美联储和欧洲中央银行大幅印钞--在全球范围内抽出价值几十万亿的资金。

越南是那些看到这些资金涌入其市场的国家之一。这导致资产价格暴涨--最明显的是住宅价格。

胡志明市每平方英尺的平均价格达到3300美元(相当于约22000元人民币),与2021年的数字相比,跃升了27%;河内也出现了超过20%的增长。

越南还是反应比较快的。

重拳出击房地产市场。

先是出台各种政策,限购限贷,加息。

然后抓人,各种房地产大亨落网。

其中张美兰为我们所知,越南华人首富,祖籍广东潮汕,跟李嘉诚是老乡。

指控她在2018-2019年非法发行公司债筹集数万亿越南盾,涉嫌金融欺诈。

一系列骚操作之后,越南房地产市场正深陷如同当年日本、泰国楼市泡沫破裂前的巨大系统性风险之中。

山雨欲来风满楼。

资本又嗅到了熟悉的血腥味。

房地产市场的风暴迅速席卷了越南整个金融市场。

股市应声倒下。

越南指数(VHINDEX)在2020年4月为100点,到2022年1月上升到500点,在不到两年的时间里,它的涨幅达到了惊人的400%。

不幸的是,这种惊人的增长并不持久,在创下500点的历史新高后,市场在11个月内暴跌至168点的最低点,录得66%的整体跌幅。

这使越南成为全世界表现最差的股票市场之一,仅次于俄罗斯。

紧接着,汇率遭到反杀。

在这一时期,越南盾的货币汇率也受到了极大的影响。它对美元的汇率从2021年初的22,601大幅贬值到24,759--相当于贬值了10%。

作为打击这种情况和保持稳定的努力的一部分,越南中央银行已经消耗了宝贵的外汇储备,金额超过200亿美元。

泰国剧情再次上演。

这导致了自1995年以来,越南盾的累计贬值率超过50%,当时越南盾为10,900。

可悲的是,这一发展也大大增加了越南的外债水平。

除了这些有关金融市场和货币汇率波动的问题外,在截至去年10月14日的六个月里,国际热钱一直在悄悄地从越南的金融市场撤出。

仅在此期间,外国投资者就抛售了总额为1260万亿越南盾的巨额资金--几乎是2021年同期的5.2倍,这进一步加剧了整个国家房地产和股票市场本已严峻的形势。

写在后:

不到一年时间里,房地产风暴后,越南经历了股债汇的惨烈三杀。

2023年,会太平吗?

越南经济在去年三季度取得13.67%的高速增长,但主要依靠外贸出口。

2021年,越南进出口总额是6685亿美元,GDP为3680亿美元。

产业结构不用多说,基本全是劳动力密集型,而且很多还是从中国转移过去的产业。

历史上看,每一次美元超级加息,都有极度依赖外贸的经济体,比如90年代的日本泰国,被惨烈收割。

2023年,美国频繁加息背后,通胀高企,债务危机达到31万亿美元,创历史新高。

枪,已经响了,谁会倒下呢?